Uniswap v3 Supervisor、Visor Vault 升级和向 VISR 权益人引入协议收入

Visor Finance 的组成部分

什么是遮阳板?

“Visor”或 Visor Vault 是 NFT 个人金库,您可以在其中存放您的资产,以便与智能合约和外部 DeFi 协议安全交互。我们相信,这项发明将成为新 DeFi 生态系统的革命性组成部分,可以更好地控制资产。

你的 Visor Vault 不仅提供了与 DeFi 协议更安全的交互,你的 Vault 还允许资产许可,以实现更快、更便宜的交互。想象一下,如果你与领先的 DeFi 协议的交互只需要一个签名,而没有 gas。与传统的保险库不同,在 Visor Vaults 中,许多操作只需通过签名即可执行。在 Visor Vault 中,用户可以无气地订阅和取消订阅可用的管理程序。

什么是管理程序?

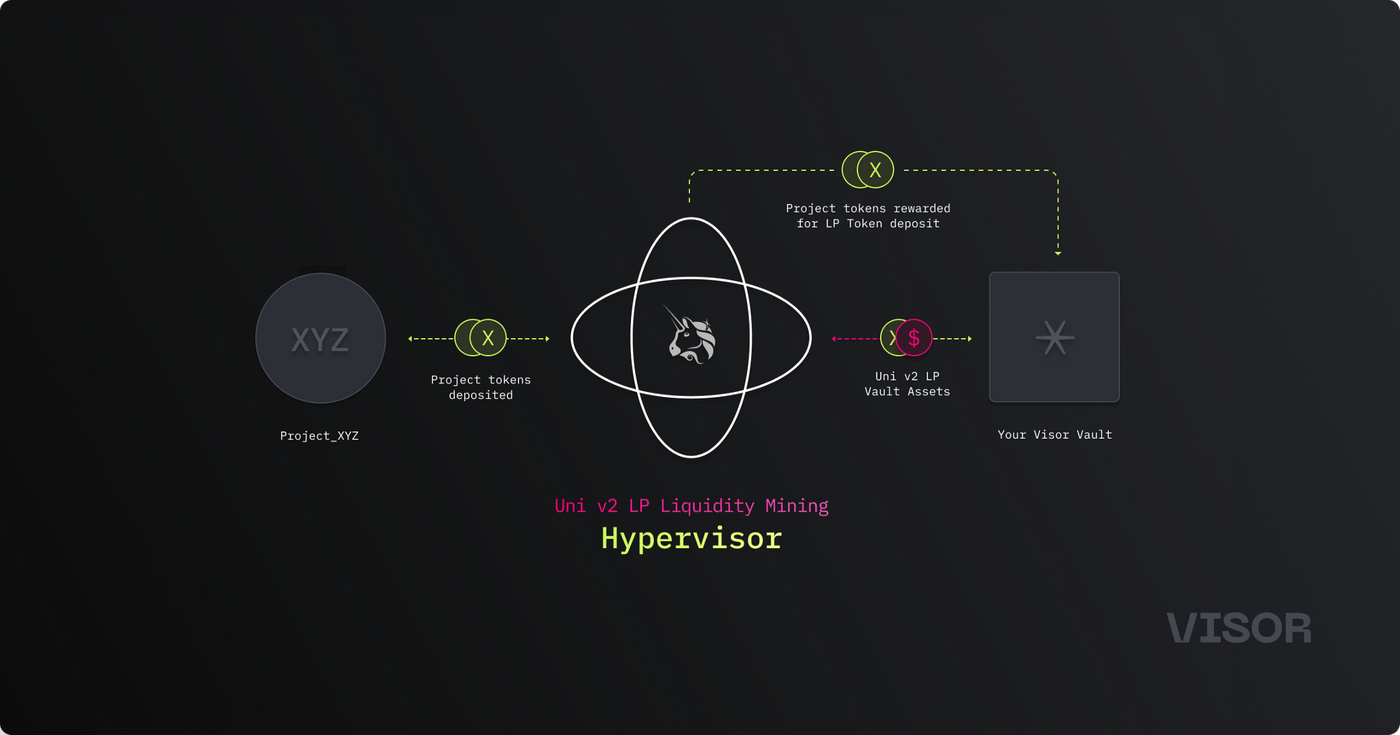

管理程序是与 Visor Vault 及其资产交互的 Visor 兼容智能合约。例如,我们现在在奖励计划的第 1 阶段部署了四个与 Visor Vault 交互的 Hypervisor。这些 Hypervisor 中的每一个都读取每个 Visor Vault 中的资产数量并相应地支付给每个 Vault。

在这个特定的管理程序中,资产被存储但永远不会从参与者的 Visor Vault 中删除。该管理程序非常适合 Uniswap v2 流动性挖掘程序,例如 Ampleforth 即将推出的程序。此外,由于资产永远不会从保险库中移出,因此多个管理程序可以根据存放在保险库中的所需资产奖励参与者。

什么是监督员?

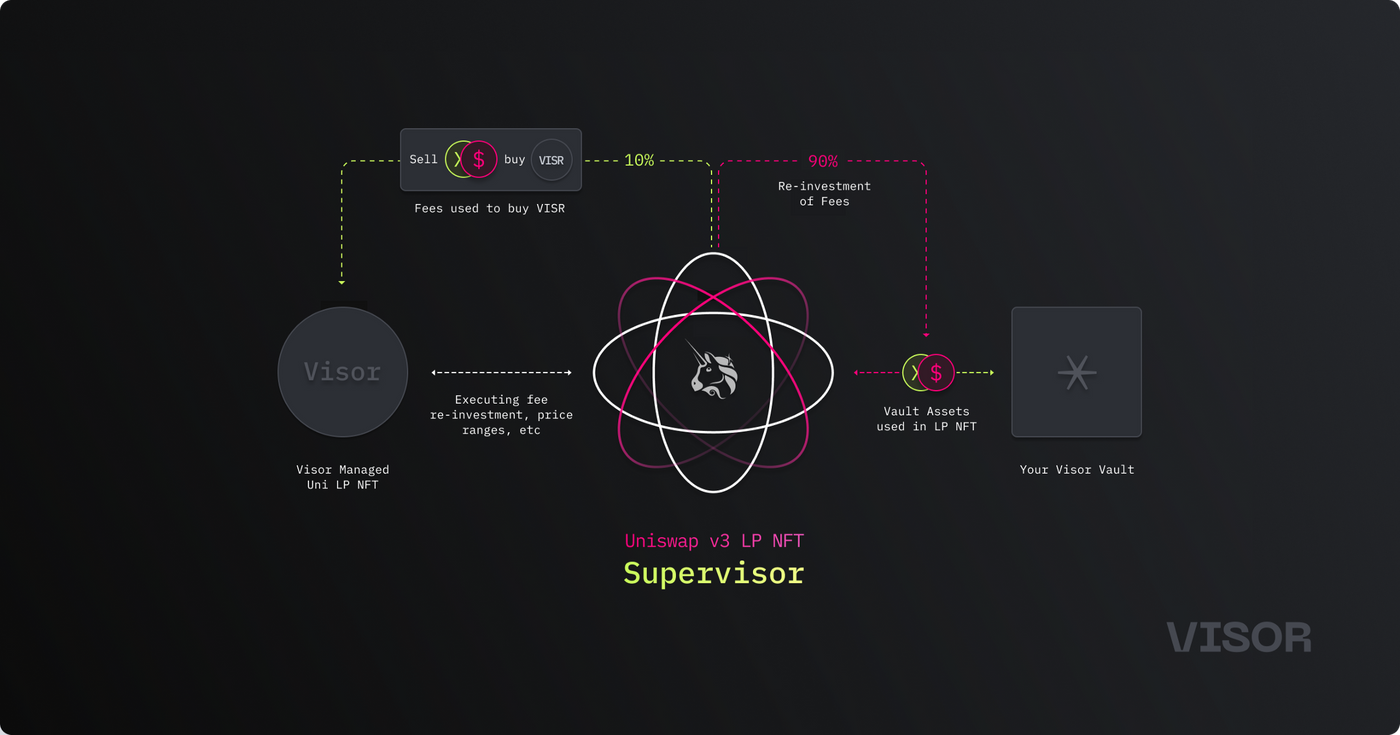

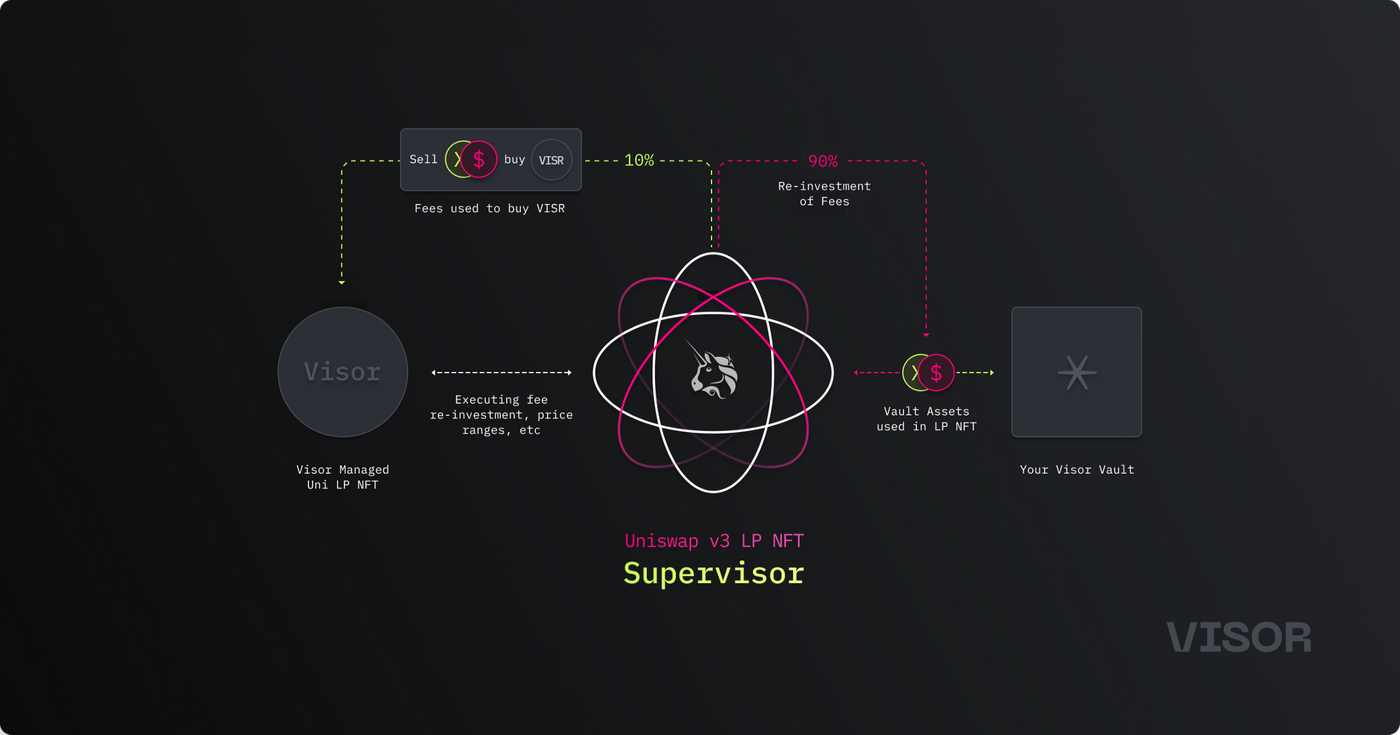

简单定义的主管是与控制器的管理程序合同。这些控制器允许更新/更改管理程序合同中的某些定义变量,以管理资产和实施策略。一个例子是监管者选择定期再投资并改变 Uniswap v3 上流动性头寸的价格范围。正如您可能会说的那样,使用这种结构可以实施许多新的和令人兴奋的策略。

上图展示了我们将在 Uniswap v3 发布前部署的 Uniswap Supervisor(详情如下)。该图还展示了 Visor 向 VISR 质押者收取和分配的费用(更多详情见下文)。

智能保险库升级

我们正在为我们的 Smart Vault 升级最终确定新的 NFT 界面。我们正在开发许多新功能,这些功能将允许通过部署新的管理程序来实现 Visor Finance 的所有未来创新。这是一次重大升级,因为任何人都可以开发与 Visor Vaults 兼容的 Hypervisor 或 Supervisor 合同(类似于 Yearn 策略)。

这些 Vault 功能包括新的时间锁定、批准、权限、转移功能和无气体订阅功能。我们正在引入这些升级,以便无论开发人员希望通过管理程序实施什么 DeFi 策略,Visor Vault 都将兼容。

升级后的 Visor Vault 的另一个令人兴奋的功能是增加了一个 ERC-777 挂钩,以允许进行自动交易。这意味着用户可以将令牌直接发送到他们的 Vault,然后触发用户订阅的一组 Hypervisor 中的操作。

Visor Vault 升级过程将通过我们在您的 Visor 仪表板上的 UI 进行无缝迁移。我们将在升级准备就绪后公布更多详情。

Uniswap 主管

我们的 Uniswap 主管利用新的 Uniswap v3 主动流动性条款来代表用户管理 LP 头寸。在我们的第一个 Uniswap Supervisor 中,不是让用户将他们的 LP NFT 存入他们的 Visor Vault 中,而是将所需对的任一侧存入他们的 Vault 中,并允许 Supervisor 使用他们在 Visor 管理的 Uniswap LP NFT 中的资产。

在我们的 Uniswap Supervisors 启动后,我们将创建前 15 个 Uniswap LP 对的头寸(基于最高 7 天交易量)。用户将能够立即利用几个主动管理的 Uniswap v3 位置。

Visor Vault 所有者只需将任何可用头寸的基础资产存入其保管库中,从而允许 Visor 将其资产输入相关的 Uniswap v3 LP NFT 头寸。Visor 会定期对费用进行再投资,而无需参与者支付 gas。

除了在 Uniswap v3 上管理前 15 个货币对的头寸外,我们还将通过类似曲线的策略提供对稳定币头寸的主动管理。

流动性挖掘第二阶段

我们的流动性挖掘阶段 2 + Uniswap Supervisor 将允许所有 Visor Vaults 参与当前存放在其保险库中的现有资产。由于 Unswap v3 的工程,参与者将能够使用单一资产进入我们的流动性挖掘计划,而不需要双方。我们将有五种资产可供参与者用于进入 Visor 流动性阶段 2:ETH、USDC、DAI、USDT 和 VISR。

一旦这些资产获得监管者的许可,它们将根据需要被输入到 Uniswap v3 上设定的流动性价格范围内。当我们接近部署时,将提供有关金额和时间表的更多详细信息。

流动性挖矿程序对Visor有什么用?

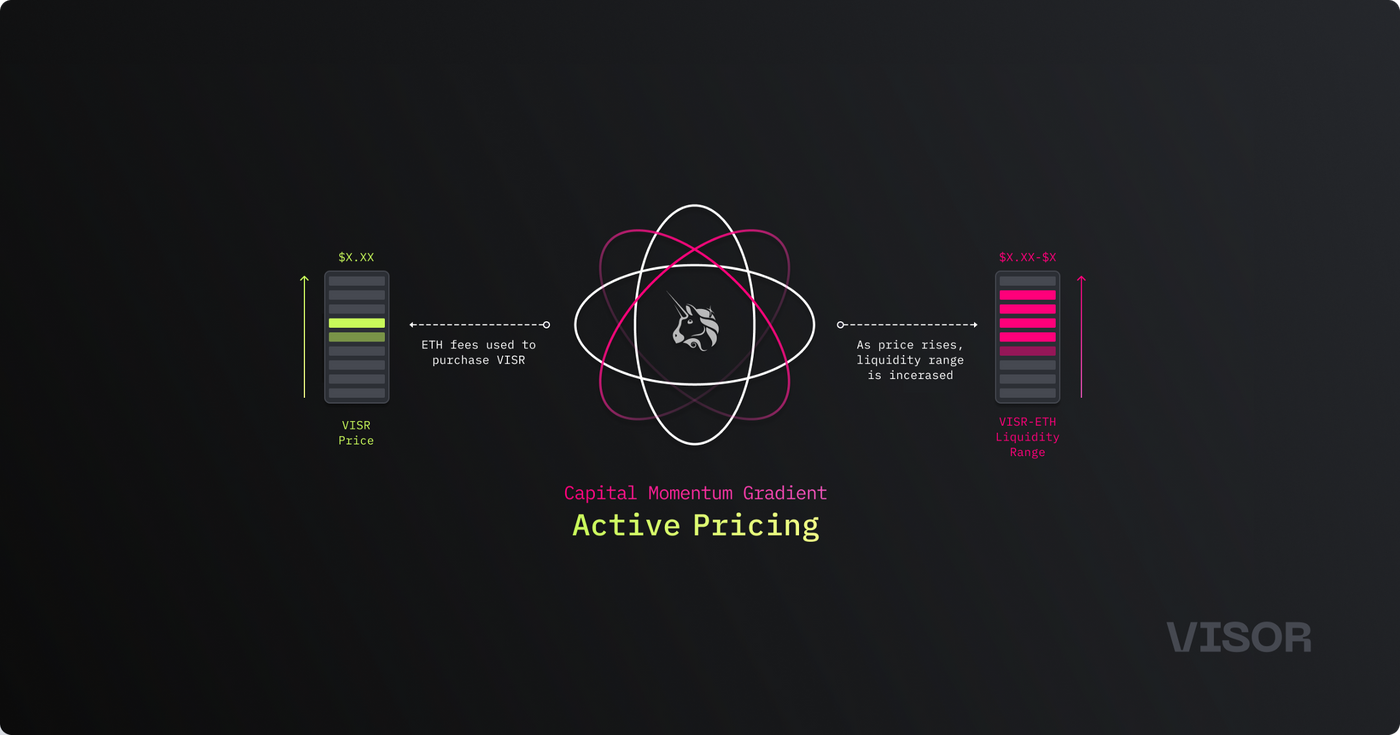

主动流动性供应是 Uniswap v3 的一个非常深思熟虑的功能。这必然允许主动定价发生。我们的“资本动量梯度 (CMG) ”功能进一步扩展了选择和持续更新流动性头寸价格范围的能力。

CMG 允许我们的第 2 阶段流动性挖掘程序使用主管设置 VISR 的购买功能,并在同步价格发现期间增加流动性范围的向上转换。

例如,假设在第 2 阶段开始时,我们有一个 ETH-VISR 对,其流动性为 1000 万美元,价格为 1 美元。流动性范围设置在 0.95 美元到 1.05 美元之间。该货币对的 ETH 方面的每小时费用用于购买 VISR。

假设交易量一致,ETH 方面的费用为每小时 1,000 美元。这种资本动能紧接着流动性范围(分时)的向上转换。此外,该对的 VISR 方面的费用将添加到奖励中并支付给参与者。

我们预计我们的具有主动定价 (CMG) 的模型将被许多希望利用 Uniswap v3 的新流动性挖掘程序使用。我们很高兴为其他项目提供便利。

VISR 代币经济学

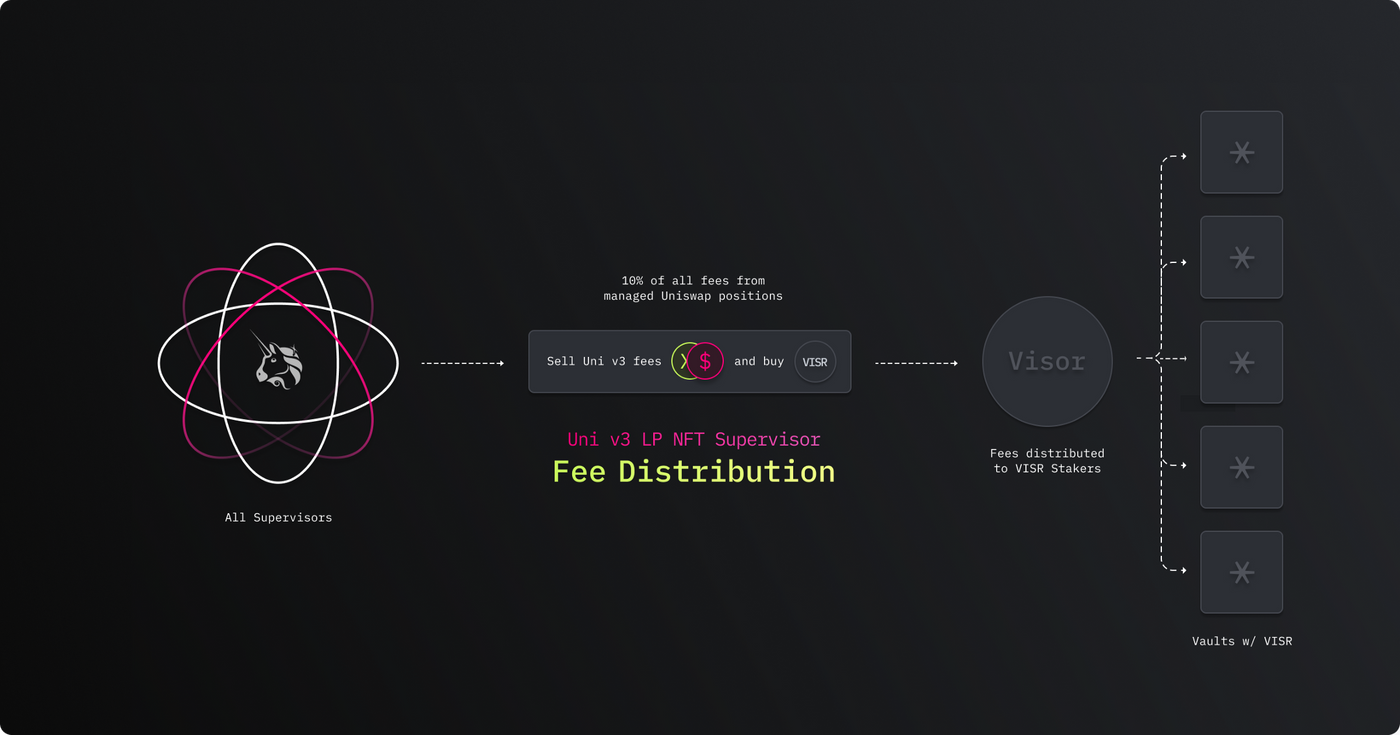

我们很高兴地宣布,Visor Finance 正在向 VISR 利益相关者引入协议收入分配. 这是对当前治理令牌模型的重大升级。对于 Visor Finance 的未来而言,利益相关者因其参与而获得适当奖励非常重要。

为了进一步深入研究这种机制,让我们看一个具体的例子。如前所述,在我们的 Uniswap Supervisors 启动后,我们将创建前 15 个 Uniswap LP 对的头寸(基于最高 7 天交易量)。如果我们假设 Visor 仅管理前 15 对流动性中的 3.5%,则代表大约 1 亿美元的流动性。与 1 亿美元相关的费用相当于每天 42,307 美元或每周约 300,000 美元。这相当于每周向 VISR 权益持有者购买和分发的 VISR(Visor 协议收入) 30,000 美元。

我们将流动性吸引到 Visor Vaults 的初始服务是 Uni v3 费用的再投资。费用将每 X 小时再投资一次,这也是 VISR 与 10% 的费用同时购买时以及相应的流动性范围向上转换(资本梯度动量)的时间。

这就是现在的全部。我们将在 Discord、Telegram 和 Twitter 上提供更新,因为我们将在接下来的几周内专注于这一激动人心的发布。感谢您阅读并成为 Visor 社区的一员。🦄v3 见!