大難不死的算法穩定幣 (1)

UXD

基礎知識:發行於 solana 上的算法穩定幣,目前流通市值為 26M,算是小市值幣種(對比 USDT 66B、USDC 55B、DAI 6B)。

其設計的原理相當有創意:

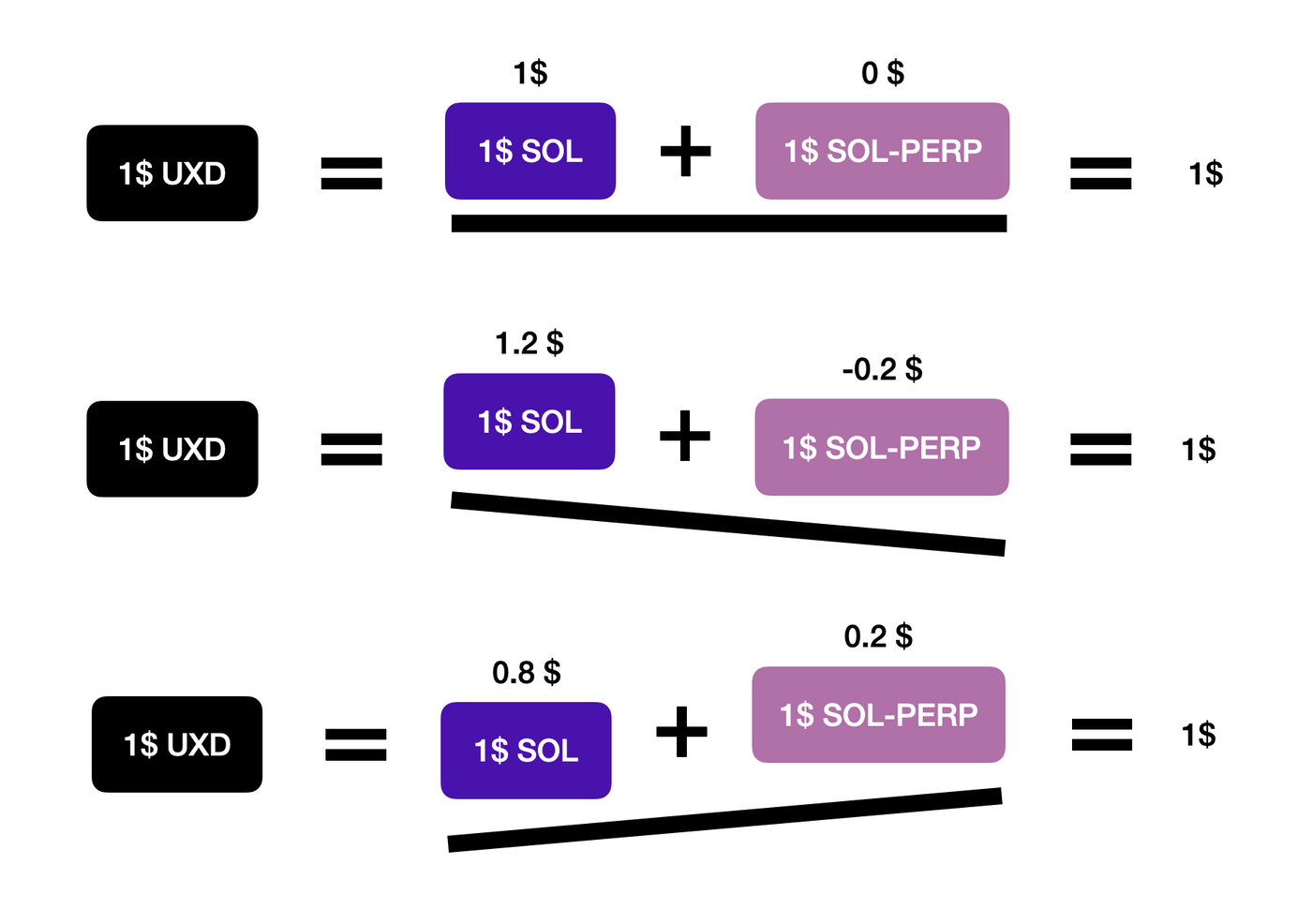

1$ UXD = long 1$ SOL + short 1$ SOL-PERP + funding rate。

或許有做過期現套利的人就會知道這套公式的可行度,翻譯成白話是:

價值 1 美元的 SOL 交給 UXD protocol 託管,protocol 會同時開一美元 SOL-PERP 空單倉位,以對沖 SOL 的價格變化,於此同時,protocol 給你價值 1$ 的 UXD 作為託管憑證。因此,1 UXD = 1 USD。

當 SOL 上漲了0.2 元,SOL-PERP 這邊會虧損 0.2 元,兩者相抵之後價值仍然是 1 元,反之 SOL 下跌了0.2 元,SOL-PERP 這邊會多賺 0.2 元(見下圖)。

然而使用到永續合約,勢必會牽涉到資金費率的部分。在多頭行情中,做空 SOL-PERP 會拿到資金費率,這筆資金費率會作為 protocol 的收入,進入到 Insurance fund裡,由 UXD protocol 透過 UXP DAO 來治理。

但假若在空頭行情,做空 SOL-PERP 會需要付出資金費率,也是由 Insurance fund 來負責支付。

官網有提供 Insurance fund 的資金狀態,目前超過50%是由 UXD-USDC LP token 組成(見下圖),那假設 Insurance fund 也用完了呢?他們會把 UXP (項目的治理代幣)變現以補充基金庫存。

近一步思考:

Is UXD scalable?

- 假設 UXD 要來到 billion 級別的 market cap,也就表示它需要有 billion 級別的 SOL+SOL-PERP,但綜觀 Binance + FTX 上的永續合約 24hr 交易量也不到 0.5 billion,要再放大規模有其困難。

- 再者檢視需求端,目前並沒有太大的殺手級項目支持 UXD,因此成長性我認為是有所侷限。

Is UXD safe?

- 想想我們要怎麼去攻擊 UXD;用大量的 SOL 去鑄造 UXD,以至於滑價使得 UXD ≠ USD。

- 接著再把這筆 UXD 丟到 UXD-USDC pool 去換取 USDC,以至於 UXD 二次的掉價。

- 市場上或許開始出現抄底 UXD 資金,目的是為了再回到 protocol 進行兌換,然而在大量擠兌過程中,會讓 protocol 造成贖回的流動性匱乏,以至於UXD換不回 SOL,也就只能再把 UXD 給賣了,再次衝擊 UXD 價值。

Is Insurance fund safe?

- 長時間的空頭,資金費率不斷地侵蝕 fund balance。

- UXD 遭受攻擊,以至於 fund 裡的 UXD 變得一文不值。

- 被攻擊後的 UXP 治理代幣變得更廉價,要在二級市場籌資更困難。

結論

- 算法穩定幣若是要規模化,其相對應的機制不應該太複雜,贖回時流動性也需足夠,且應用場景要夠多。套在 UXD上,雖然有 fancy 的設計,但要成為主流恐怕有困難,因此投資 UXP 會有爆發性成長的機率可能不高。

- 那至於為何 UXD protocol 在經歷過這次的算法穩定幣中還能夠存活?或許是因為他的小市值救了他。因為市值小,使得背後的穩定機制能順暢運行,且一次攻擊所能帶來的報酬並沒有很大,UXP 目前看起來市值也才 10M (data from coinmarket cap)而已。

- 這讓我很好奇如何去計算攻擊一個項目的成本、成功機率、報酬等等,或許未來可以在這方面再多加學習著墨。