蘋果股價大漲18%!iOS 18的發佈能否激發未來的上漲潛力?明智選擇是當下入手還是暫且觀望

三個月前,我強烈推薦購買 蘋果公司(納斯達克代碼:AAPL)的股票。自那以來,AAPL 的股價已經上漲了約 18%,遠遠超出標準普爾 500 指數的漲幅。蘋果公司的品牌影響力和定價策略依舊堅固,最近公司還發布了集成了 AI 技術的創新操作系統 iOS 18。

蘋果持續加大研發投入,預計不久將推出多款潛力巨大的新產品。同時,隨着發達國家貨幣政策的即將調整,我預計 iPhone 的銷售將迎來回升。蘋果的服務收入持續增長,生態系統和品牌力量依舊強勁。

根據我的估值分析,AAPL 的股價潛在上漲空間爲 30%,因此我依然認爲它值得強烈推薦,並且我正在增持這一位置。

基本面分析

蘋果對創新的承諾堅定不移。公司最近一個季度在研發上的投入高達 80 億美元,這些投資已經開始顯現成效。自我上次撰文以來,公司已推出了幾項關鍵軟件更新。在 2024 年全球開發者大會上,蘋果推出了包含多項 AI 功能的 iOS 18,使公司在 AI 領域的立場得到了加強。會上,蘋果還更新了 iPad、Mac、Watch 及 VisionPro 的軟件。

最近的報告表明,投資者可以很快期待更多新產品的發佈。根據 Seeking Alpha 的報道,公司正在開發一款配備強大 M4 芯片的重新設計的 Mac mini。擁有這款芯片的設計意味着更新的產品將利用 AI 能力,這與不斷髮展的技術景觀相符。公司還在推進一款桌面機器人的開發,這款設備可能最早在 2026 年上市。這裏的不確定性很高,但同時機器人市場可能是一個新的強勁增長機會。

根據同一消息來源,公司還在研發幾種其他有趣的產品,如“增強現實眼鏡;類似 Meta(META)Ray-Ban 眼鏡的智能眼鏡;配備攝像頭的熱門 AirPods 耳機;以及一款可摺疊的 iPad”。

管理層也展示了最大化 Vision Pro 頭顯潛力的承諾。該產品現已正式在中國、日本和新加坡等大型經濟體上市。蘋果也在開發 Vision Pro 的低成本版本。這款預計將在 2025 年推出。這些發展也是積極的,因爲 IDC 預測未來五年 AR/VR 頭顯的出貨量將大幅增長。

數據中心

蘋果 2024 財年第三季度的收益發布是支持我看漲立場的另一個關鍵發展。收入同比增長了 4.87%,而非 GAAP 每股收益從 1.26 美元增長到 1.40 美元。從營收角度來看,這一季度並不完美,因爲只有服務和 iPad 展示了強勁的同比增長。Mac 也有適度的同比增長,但在絕對數值上的貢獻是微不足道的。

蘋果的 10-Q 報告

AAPL 的空頭支持者可能會說,iPhone 和可穿戴設備的銷售持續停滯,收入動態並不那麼樂觀。然而,我相信這些類別的逆風很可能是暫時的,由於當前的不利宏觀環境。

雖然在現代世界擁有智能手機是至關重要的,但從 iPhone 14 升級到 iPhone 15 是一種自由支出,因爲這種購買可以輕鬆推遲而不會損失生活質量。隨着發達世界的家庭繼續受到高利率的影響,他們的自由支出在惡化。

7月份的通貨膨脹率降至重要的 3% 心理關口以下,這是一個相當好的發展,可能預示着貨幣環境的積極轉變。聯邦儲備銀行尚未開始降息,但通貨膨脹率現在低於 3% 無疑使降息的開始更爲接近。美國 7 月份的失業率從 6 月的 4.1% 上升到 4.3% 也是聯邦儲備銀行啓動貨幣政策寬鬆的另一個堅實理由,因爲其“雙重任務”。美國失業率明顯顯示上升趨勢。

因此,我預計隨着發達經濟體的貨幣政策變得不那麼嚴格,對蘋果產品的需求將會反彈。

總的來說,我看不出有任何理由對 AAPL 失去信心。iPhone 收入的逆風是暫時的,而且這些逆風很可能很快就會解決。公司正在開發幾款有前景的產品,我堅信 WWDC2024 的演示是一個改變市場對蘋果推動 AI 革命能力的看法的遊戲規則改變事件。

公司的生態系統和品牌忠誠幫助快速擴展 EPS,即使面臨一些暫時的頂線挑戰,這意味着公司的護城河仍然完整。

估值分析

蘋果公司是一家獨一無二的企業,沒有任何競爭對手能夠在產品和服務的生態系統方面與之匹敵。因此,我認爲找不到可以與蘋果的估值比率相比的公司。因此,查看公司未來幾年的市盈率(P/E)走勢將更好地理解公司的估值。

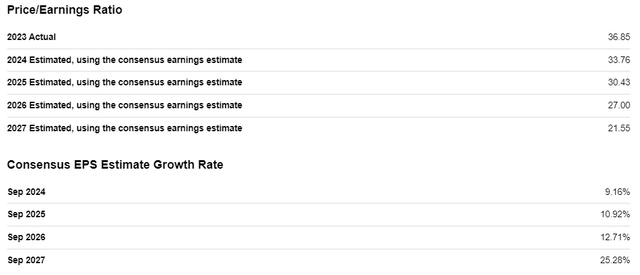

如下截圖所示,預計未來五年內市盈率將顯著下降。這意味着考慮到每股收益增長潛力,當前的估值是合理的。

折現現金流('DCF')分析將幫助我確定 AAPL 的公允股價。未來現金流將使用 8.0% 的加權平均資本成本(WACC)進行折現。由於我之前的論文驗證了這一點,我在 DCF 模型中重申了 6% 的恆定增長率。

空頭肯定會質疑我的 6% 恆定增長率,但我堅持認爲,對於像蘋果這樣無與倫比的生態系統,這一水平是保守的。我的分析表明,蘋果在過去三十年的收入複合年增長率(CAGR)超過了 10%。此外,下面的彙編顯示,蘋果並不是唯一一個在過去三十年能夠維持兩位數收入 CAGR 的公司。

儘管我對像甲骨文(ORCL)和思科(CSCO)這樣的公司表示敬意,但他們的商業模式並沒有利用蘋果擁有的龐大生態系統。正因如此,結合過去三十年的 AAPL 收入 CAGR 以及 iOS 18 發佈後在 AI 方面的巨大潛力,讓我相信 6% 的恆定增長率是合理的。

作者整理

在預測恆定增長率時,我們還應該記住,企業可以通過收購來實現增長。當然,如果公司只能實現有機增長,我的預測恆定增長率將與平均 GDP 增長率保持一致。例如,蘋果在 2023 年收購了 32 家人工智能初創公司。這些收購幫助蘋果將人工智能能力整合到其 iOS 18 中。總之,我認爲企業通過併購實現增長的能力是一個強大的催化劑,幫助公司推動收入增長超過 GDP 增長水平。

依賴於 2024-2025 財年的收入共識是合理的,因爲我認爲約 40 名華爾街分析師的樣本是具有代表性的。對於 2025 年以後的年份,我使用與恆定增長率相同的 6% CAGR。我使用了基準年的 22.3% TTM 槓桿自由現金流(FCF)利潤率,並預期每年增加 50 個基點。

我對蘋果改善其 FCF 利潤率的能力充滿信心,這基於公司歷史上強大的運營槓桿。

作者整理

我的公允股價估計爲 294 美元,比當前股價高出 30%。在我看來,像蘋果這樣的股票打 30% 的折扣簡直是撿便宜。

緩解因素

據最新報告,沃倫·巴菲特的伯克希爾哈撒韋公司(BRK.B)已大幅減持蘋果股票,因此我的基本面分析可能會遺漏一些重要信息。沃倫·巴菲特被認爲是有史以來最偉大的投資者,他的所有舉動都很可能是經過深思熟慮的。我的觀點與巴菲特先生的觀點相近,這可能意味着我忽略了我的分析中的一些基本缺陷。

另一方面,我對蘋果的看漲態度迄今爲止從未讓我失望過。

根據下面的公司收入分解,中國是蘋果的第三大市場。儘管蘋果最近在中國市場的排名下滑,但公司並不準備在這一關鍵市場繼續失去市場份額,並且擁有充足的資源來維持競爭。

此外,預計9月發佈的搭載AI的iPhone 16將有助於提升蘋果在面對華爲等激進本地競爭對手時的競爭地位。

蘋果的 10-Q 報告

結論

對於像蘋果這樣打了30%折扣的股票來說,購買應該是不用太多想的決定。我期待不久將有更多有前景的新產品發佈和更新。北美和歐元區貨幣政策的放寬也可能有助於縮小當前股價與其公允價值之間的差距。