【股票教學】四種新手必須認識的投資交易策略|小人物講股

你知道你適合哪一種投資策略嗎?

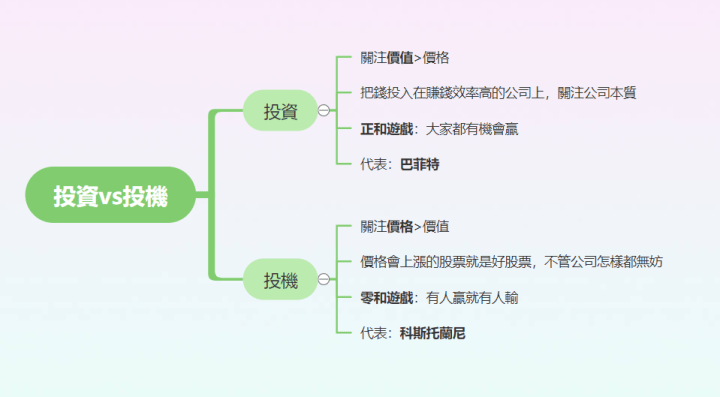

投資和投機的分別是什麼?

今天我會把常見的投資策略用簡單的方式跟大家做說明,相信你一定能從其中找到最適合自己的方法!

什麼是交易策略?

所謂的交易策略,是你根據股票的特性,收益與風險,還有自己的喜好原則,去制定的一系列買進賣出的策略。

一個沒有交易策略的投資人,在市場大起大落的時候,就很容易因為情緒的問題做出錯誤的投資動作。這時候如果能有一個好的交易策略作依據,就可以避免一些很低級的失誤。

一個好的交易策略應該要有以下三個訊息:

- 持有資產的時間,也就是從買進到賣出的時間有多長

- 買進訊號或是理由

- 賣出訊號或是理由

當你每次的交易都能夠遵循你事先訂下的三個原則,而且確保高勝率,那你離投資成功也不遠了!

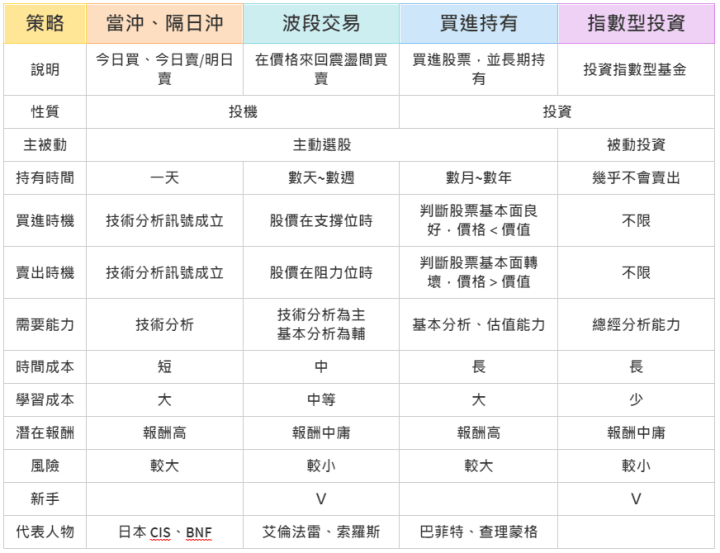

今天我們主要用「持有資產時間」的長短來區分不同的交易策略,也就是從買入到賣出花了多少時間。

在進入正題之前,我們簡單談一下許多人搞不清楚的事情:投機和投資

投機與投資的差別?

用一句話總結

只關心價格不關心價值的策略,屬於投機; 關心價值,價格相對不重要的策略,屬於投資。

你可能會說,那有什麼差別?能賺錢就好啊?

兩者最主要的差別是,投機比較像是零和遊戲,意思是,如果一個人賣出一張股票賺了錢,就一定會有人賠錢,所以投機市場不可能所有人都賺錢。投機界的大神代表,像是索羅斯、柯斯托蘭尼,他們關心市場的動能、價格的方向,決定是否交易。

投資則是正和遊戲,因為股票市場成長的原動力來自於經濟成長,人類科技文明的進步大家都可以憶起享受,所以投資就是希望可以把錢放在能參與經濟成長的地方。投資界的大神代表,就是股神巴菲特,他們會去分析股票的價值,再去決定是否買入持有。

投機和投資沒有對錯,只是這兩者所要求的技能是完全不同的方向,你要清楚知道自己的交易策略是屬於投資還是投機,才能學習到正確的知識。

接下來我會透過「持有時間」來區分不同的交易策略,你會發現其中有一些屬於投機,有一些屬於投資,聰明的你相信可以一眼區分哪些屬於投機哪些屬於投資喔。

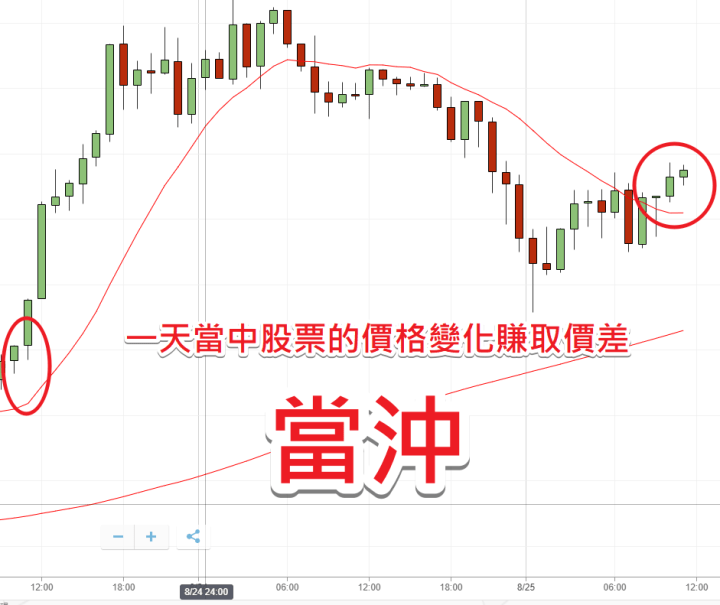

當沖與隔日沖

當沖是台灣人最喜歡的策略,意思就是「當天買進當天賣出」,透過當天價格的變化賺取價差。隔日沖則是「今天買進,明日賣出」,透過兩天的價格變化賺取價差。

通常這一類的交易策略,會使用「技術分析」來制定買入訊號與賣出訊號,這種方法不會理會你交易的是什麼公司或是股票,你只要關注當日價格的快速變化就好。

當沖和隔日沖優點是,股票持有時間很少,所以可以在很短時間內賺到錢。

缺點是,每天高頻率的交易會帶來很多的手續費,我們稱為摩擦成本,如果沒有賺到足夠的錢,有時候光是手續費就把賺的錢給吃掉了。且每日交易也會需要花時間看盤、壓力也很大,所以沒有一定的資本或是技術分析經驗,不太適合做當沖與隔日沖。

有的同學可能會對什麼事「技術分析」「基本分析」「籌碼分析」不太了解,我之後會做一隻影片專門針對這些資訊做整理。

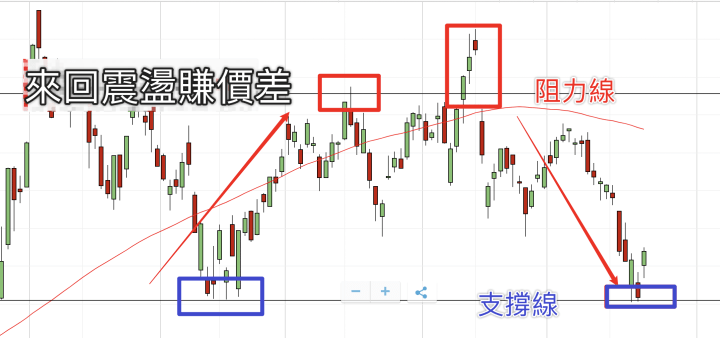

波段交易

波段交易是透過股價一段時間的來回震盪,來賺取價差。

波段交易的人可能會同時觀察「技術分析」與「基本分析」,但綜合來看還是以技術分析為主。

尤其是技術分析中的形態學,在波段交易中更是扮演重要的角色。形態學就是找價格的形狀與樣態,去判斷支撐與阻力位。

在支撐位,價格很難跌下去;在阻力位,價格很難漲上去。

所以波段交易者就會透過支撐與阻力,輔以其他指標以及基本分析來做買進跟賣出。

持有時間通常是幾天到數週,要看每次交易的型態而定。

舉例來說,例如這張圖表,就可以考慮在價格碰到支撐線的時候,做買進;價格碰到阻力線時,賣出。

波段交易的持有時間比較長,摩擦成本跟交易壓力會比當沖少,但是賺錢的時間成本上就會比較大。如果你還是新手菜鳥想做交易,可以先從波段交易入手。

買進長期持有

「買入並且持有」是屬於一種長線的投資策略,通常不理會短期的市場波動。買進持有在概念上,是只要持有時間夠長,短期波動就像雜音一樣不重要。

可是,買進持有是建立在一個前提,那就是你找到了長期一定會上漲的資產,不然「買進持有」的策略就會失敗。

所以「基本分析」能力對於買進持有策略是非常重要的,如果沒有基本分析能力,你就找不出長期會上漲的股票,也無法分辨股票是不是該賣出了。

基本分析的時間成本很大,但是只要找到正確的股票,可以說風險是非常小且勝率很高,當然前提是要有分析能力。

你會發現買進持有策略對於價格是相對不重視,更重視股票的內在價值,因此會衍生出許多對於價值的分析方法,也就是「估值法」!

通常買進持有的交易過程會涉及以下幾個步驟:

「基本分析」→「估值」→「買進」→「長期持有」→「獲利賣出」

這就是這個方法的基本流程,是巴菲特等投資大師所採用的策略。

在買進持有分類裡面還包含了「價值型投資」、「成長股投資」、「股利成長型投資」等等,以後我們也會逐一做介紹!

跟波段投資比起來,買進持有的時間成本更大,如果你沒有分析能力,波段交易可能更適合你。但是對於有分析能力者,買進持有有機會創造巨大的報酬。

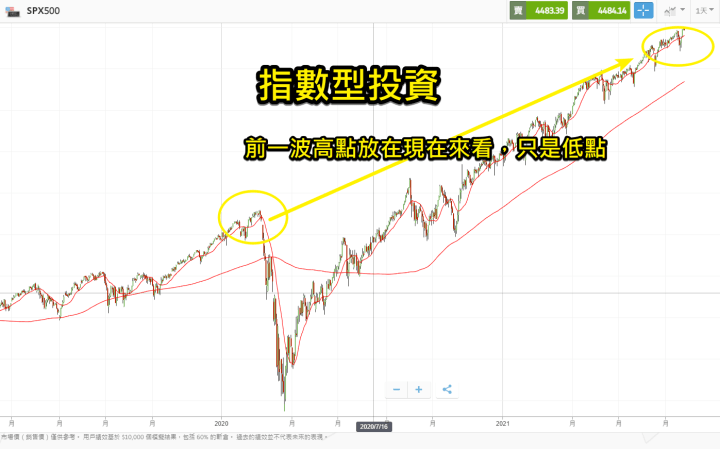

指數型投資

最後是指數型投資,所謂的「指數」是指把一群股票透過統計方法計算出一個數值,去反應全部股票的平均狀況。

這個方法有點像是老師想觀察班上學生的學習狀況,透過把所有學生的成績用一個數字做代表。這個綜合成績的數字越高,代表班上平均成績越好,學習狀況也越好!

股票的指數也是一樣的概念,透過把所有股票的價格去做統合,計算出一個數字,代表所有股票的狀況。

例如「台灣加權指數」,就是由臺灣證券交易所所編製而成的數字,數字越高代表台灣股票市場的綜合成績越好!

且台灣採取的方式是「市值加權」,所以公司越大,所佔領的權重越大,所以像台積電這種市值很大的公司,就會佔指數很大的一部分。你可以說台積電就像是班上的第一名,第一名成績突然掉很多,班裡的綜合成績就會被拉垮,相反地後半端同學的影響就比較小。

所以台積電對台灣股價的影響是很大的!而一些市值不大的中小型公司股價影響就沒那麼大!

指數型投資,又被稱為被動型投資,因為你不需要主動去選擇投資哪一張股票,你只要被動的投資指數,就等於投資了這個指數內所有的公司。

那要怎麼投資指數呢?ETF 就是最好的選擇!

台灣著名的 0050 基金,就是投資在追蹤台灣前五十大市值的公司的指數,所以投資在 0050 ,就等於同時投資這50家公司的股票,去追求一個平均的效果。

除了台灣以外,像是美國著名的納斯達克指數,標普五百指數,道瓊工業指數都是同樣的概念,只是選擇不同性質的股票做成各種指數。

指數投資者或是被動投資者不需要選擇單一公司去分析或投資,只要選擇不同的市場,也就是不同的一群股票投資,所以不太需要基本分析能力。

指數分析也幾乎不用判斷買賣時機,你當然可以透過總體經濟分析的幫助,去判斷現在屬於股市的高低點,進而去增加報酬率。可是就歷史來看,前一波的高點,都是下一波的低點,所以對指數型投資者來說,更重要的是有堅持投資的決心和資金,才能透過複利效應彌補指數報酬率較低的缺點。

對於分析能力不好,或是沒時間分析的人,指數型投資就是最好的選擇。根據統計,大部分的主動型投資人都比不過被動式投資指數型基金,巴菲特也建議普通人只要投資指數型基金,就可以獲得很棒的報酬了!

總整理

看到這裡你應該對這四種策略有初步的理解。

如果你是新手,不想要負擔太大的時間成本,你可以選擇波段交易,但你要知道波段交易是屬於投機,需要去學習技術分析能力,且投機有輸有贏,必須注意風險控制;但如果你可以接受慢慢致富,我還是比較建議長期投資指數型基金,可以用很低的風險取得不錯的報酬。

如果你有一定的經驗了,做了幾年的股票,應該就會知道自己適合投機還是投資。

投機的朋友,如果你波段交易做得不錯,發現自己適合投機,那也可以開始嘗試更短的交易時間,像是當沖隔日沖;但永遠要記得控制風險,大部分投機失敗的主因都是源自於沒有做好停損停利。

投資的朋友,如果有了一定經驗,發覺指數投資的報酬比較中庸,就可以嘗試學習基本分析能力,去讀懂一家公司的財報、商業模式,集中投資在潛力較好的公司上。可以去看一些巴菲特寫的年報、判斷市場周期等好書來加強自己的能力。投資永遠要注意,只投資在自己了解的東西上。

如果你才剛開始學習投資理財,首先要分清楚甚麼是投機,甚麼是投資。接下來,我會建議以大部份資金都先做指數型投資、少量資金可以做做看波段交易,判斷自己適不適合賺投機財。

有了經驗再去做更短期的交易,或是更集中的選股,提升報酬。

我目前的投資策略是,大部分放在指數型投資、以及集中選股,只用1/10的資金做短期的波段交易。因為我認為把大部分資產放投資上,雖然報酬沒有投機來的快,但是勝率更高,更適合大部分的人。

投機則是很看天賦和運氣,當然也少不了大量練習的時間成本,根據80/20法則,市場上80%的錢被20%的人贏走,要確保自己是那20%的人,勝率是頗低的,因此放少量資金就好。

謝謝你的收看!

【訂閱、追蹤、按讚】

- 小人物講股 FB 》 臉書粉絲團,新文章發布以及我近期對投資的看法

- 小人物講股 IG 》用圖片整理我的人生體悟、投資訊息。

- 小人物講股 YT 》製作投資新手教學影片

- 小人物講股 eToro 》我的美股投資賬戶

【文章同步發表平台】

喜歡我的文章的話可以幫我註冊Likecoin並在文章下方幫我按五下拍手,這是對我很大的鼓勵喔!

- 若使用推薦連結來註冊 LikeCoin 會員,你我都會得到平台贈送的 8 個讚賞幣,不妨試試:註冊連結

- 若你要直接註冊成為「讚賞公民」(每個月繳 5 美金給讚賞公民基金會),也有推薦連結: https://liker.land/cloudchen8356/civic

原文連結小人物講股|LSS

Like my work? Don't forget to support and clap, let me know that you are with me on the road of creation. Keep this enthusiasm together!