金融服務的綑綁與拆分

嗨,我是區塊勢的作者許明恩。這篇是每兩週一次的例行性公開文章,點此可以查看完整文章列表。每個月 240 元,就能解鎖全部內容。

區塊鏈對金融市場帶來的衝擊,可以總結為兩個字 —— 拆分(unbundle)。隨著金融科技的發展,拆分已經成為金融業的重要趨勢。但在深入討論拆分之前,勢必要先認識綑綁(bundle)。

綑綁與拆分

在網路尚未普及的年代,新聞、音樂、電影等資訊服務可說是被「綑綁」在電視的第四台。而現在的人則可以透過訂閱 YouTube、Spotify 和 Netflix 來分別滿足這些需求,這是網際網路帶來的「拆分」。

隨著產品單位拆分得越來越小,單價也會越來越低。原本人們購買實體 CD,得花台幣 300 元。後來有蘋果的 iTunes,每首歌只要台幣 30 元。現在人們買到的則是「聽歌的權利」,點擊一次歌手估計能分到 0.3 元。這就是拆分 —— 將原本聚合的產品,拆開成更小單位。產品可以拆分,服務也可以。

年輕人出國常搭的廉價航空,也是拆分的例子。樂桃航空將原本中華航空「綑綁」在一起的機票、托運行李、機上餐點和座位空間拆分開來,讓旅客可以自行依照需求選購。若完全不加購,廉價航空的來回機票甚至可能比高鐵來回車票還便宜。簡單來說,拆分具有兩大特色:

- 單價更低廉

- 組合更多元

網際網路帶來的「資訊服務拆分」早已經是你我日常生活的一部分,但人們普遍對於近幾年興起的「金融服務拆分」仍相當陌生。

科技「拆分」金融服務

目前人們不管是想轉帳、儲蓄或借貸,就得到銀行開戶。換句話說,這些金融服務目前都被「綑綁」在銀行內。

但原本握在銀行手上的金融服務,正在面臨科技帶來的拆分。金融創新教父 Brett King 在 2018 年出版的《Bank 4.0》書中大膽預言:「金融常在,而銀行不再(Banking everywhere, never at a bank)」。

Brett King 明確指出未來金融行業的發展方向。只有銀行才能提供金融服務,是最近幾百年的「偶然」。未來的金融服務應該是直接嵌入我們的日常生活,人們無須凡事跑銀行。目前全球有兩股力量,推著金融業朝著「拆分」銀行業務的方向發展:

- 開放銀行(open banking)

- 區塊鏈

以下分別討論。

開放銀行 — 體制內的金融拆分

人們把錢存在銀行,因此銀行握有客戶的存款、消費與信用資料。但每家銀行提供的服務大同小異,於是各家銀行都將客戶資料視為創造差異化服務的武器。武器當然不能分享,所有銀行都採取封閉的方式管理客戶資料。但銀行之間的商業競爭,最終卻導致用戶的不便。

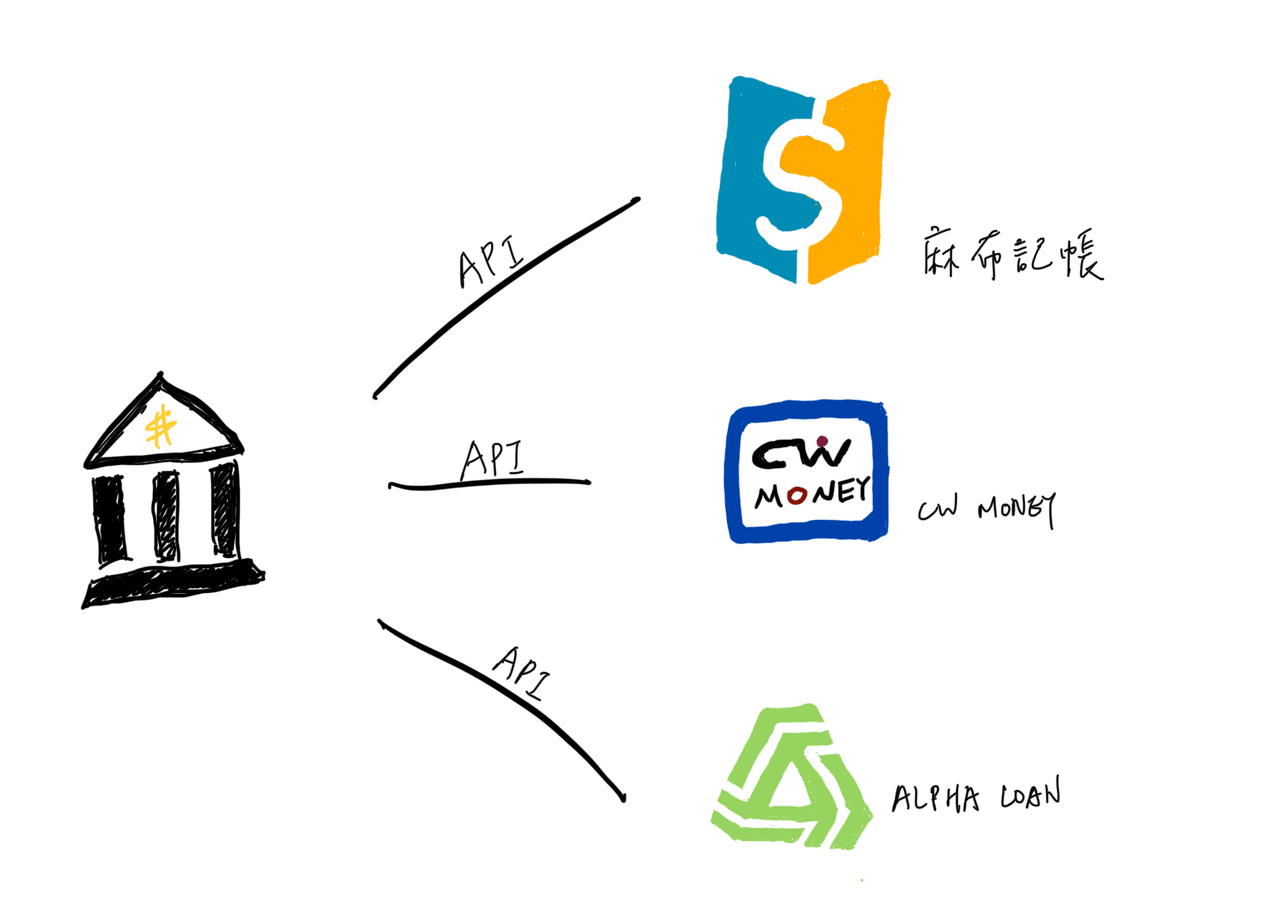

直到 2016 年,英國政府率先以強制手段,明令只要在用戶同意的前提之下,銀行就必須透過 API 資料接口,將資料授權(共享)給第三方使用,改善用戶的金融服務體驗。API 就像是從水塔接出去的水管,讓人們可以授權原本躺在銀行的資料,透過 API 傳遞給其他業者使用。

這種模式的影響力巨大。就像 Google Maps 得先透過 API 對外開放地圖資訊,Uber 才可以基於地圖資訊延伸做出叫車平台,FoodPanda 則做出餐點外賣平台,而 Airbnb 也用這項資訊幫助屋主與租客媒合。

現在輪到銀行透過 API 對外開放金融資訊。當記帳 app 串接各家銀行的 API 之後,未來只要獲得用戶的授權,就能幫人們即時同步當下存在不同銀行內的總資產。這比以前得自行手動加總,或是把帳號密碼交給記帳 app 代替你登入網銀,還來得更加方便且更安全。記帳 app 有了你的資產總額之後,就可以進一步推薦你合適的金融投資商品或是廣告。隨著銀行開放的 API 形式日漸多元,不僅記帳 app 會拆分銀行的餘額查詢業務,其他金融科技新創甚至與金融八竿子打不著的手遊 app 也都可能會加入戰局,為人們提供金融服務。

有別於開放銀行,資料仍然是掌握在銀行手上。用戶得向銀行提出要求,才能將資料授權給第三方機構使用。區塊鏈則是主打讓資料掌握在用戶自己手上,不需要理會銀行有沒有開放 API,只要自己點頭就可以授權。因此,區塊鏈有望拆分出更細的金融服務,並重新組合出更加多元的金融生態。

區塊鏈 — 體制外的金融拆分

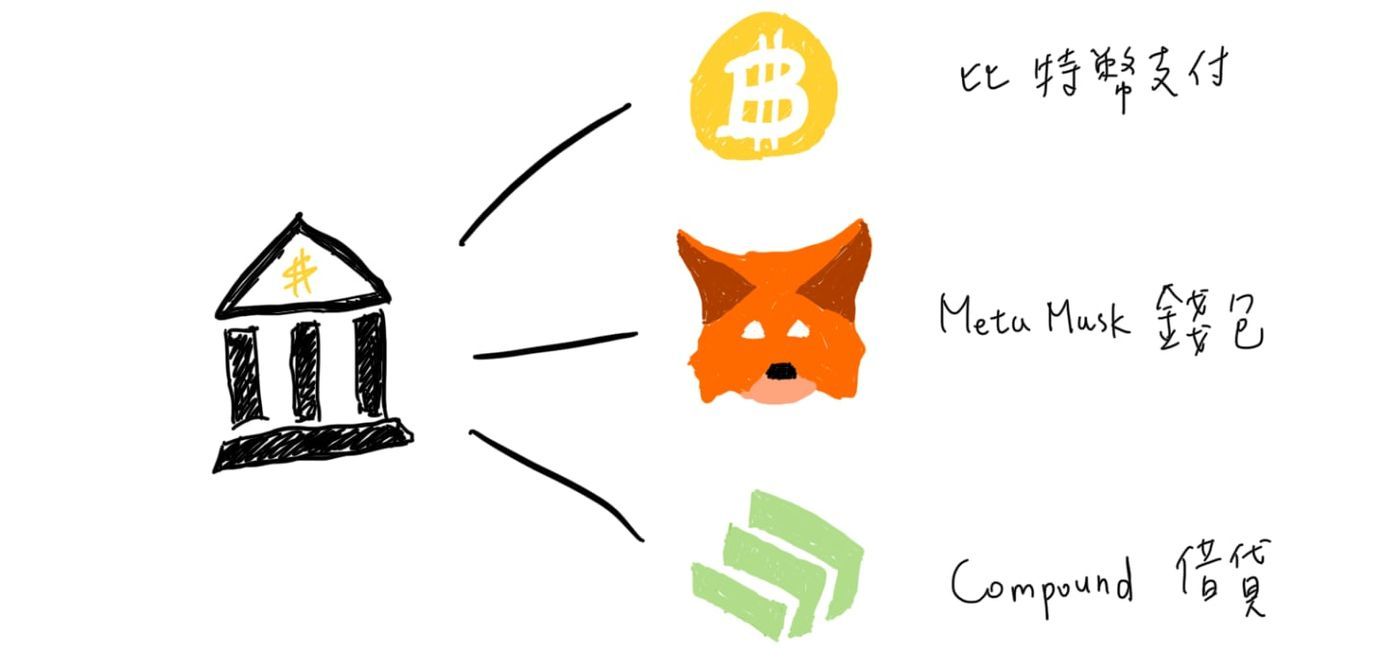

區塊鏈已經將銀行原本提供的轉帳、儲蓄及借貸服務,分別拆分成區塊鏈支付、錢包及借貸,我將他們統稱為去中心化金融(Decentralized Finance,DeFi)服務。

去中心化金融可以拆分出單價更低廉的金融服務,也可以組合出更多元的金融生態。用以太幣(ETH)進行跨國匯款,肯定比透過銀行電匯便宜許多。而穩定幣 Dai 現在不僅可以透過 Compound 放貸賺取利息,最近還有人發明 rDai 讓利息可以自動捐贈給指定對象,就像把銀行存款利息捐給社福團體,但本金不動。只要人們不要受限於想像,金融服務就可以更多元有彈性。

既然去中心化金融完全符合「拆分」的兩大特色,為什麼現在卻沒什麼人敢嘗試?我認為關鍵在於,去中心化金融已經「拆分」過頭了。

若用戶遭到詐騙,銀行提供 24 小時客服支援,但區塊鏈則注定索賠無門。當用戶忘記帳戶密碼,銀行可以憑證件臨櫃重新設定,但存在錢包裡的密碼貨幣則一去不復返。銀行會主動評估借款人的信用風險,而區塊鏈則是以超額抵押機制降低違約風險。

航空公司若犧牲飛安,票價再低也不會有人搭。金融基礎設施若缺乏意外事件處理機制,也會讓人卻步。如何將去中心化金融缺少的「意外事件處理機制」補回去,是許多創業者都在思考的問題。

長期看來,銀行手上的金融服務註定要被科技拆分,但銀行大概不會消失,只是人們不再得凡事跑銀行。

金融服務的「重新綑綁」

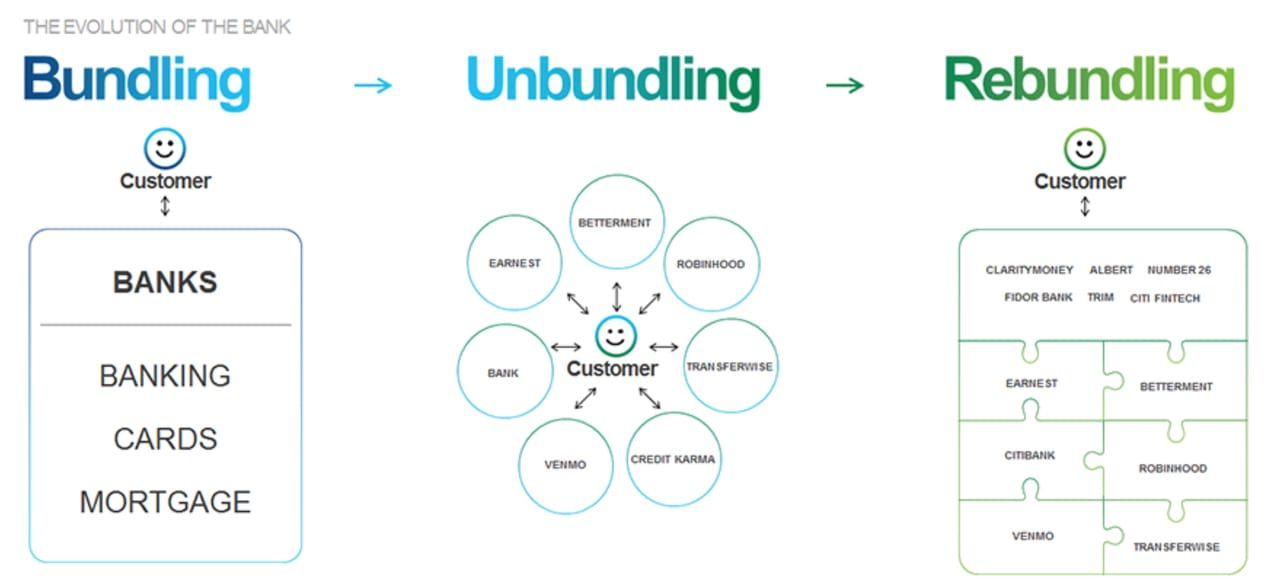

花旗銀行在下方這張圖中,就清楚描繪銀行從綑綁、拆分到重新綑綁(rebundling)的過程。

在還沒有銀行之前,人們只能把錢存在家中床底下。若出門吃飯忘了帶錢,就得請老闆拿紙筆記下賒帳的金額。後來,銀行不僅提供人們存款,還可以憑存款的金額及繳款紀錄申辦信用卡。錢和錢的資訊都掌握在銀行手上,就是圖中最左邊的綑綁。而我們正在經歷第一次的拆分,藉由開放銀行、區塊鏈將金融服務從銀行手上拆分出來。

有趣的是,當銀行的金融服務不斷被拆分,人們總有一天會開始苦惱市面上的選擇太多。屆時人們需要人工智慧來輔助,在眼花撩亂的選擇中,重新綑綁出一套最符合個人需求的組合。只不過,開放銀行才剛剛開始。各國政府和銀行都還在協商如何制定開放的 API 標準以及要開放哪些資訊,離金融服務的重新綑綁還有一段距離。

反倒是建立在區塊鏈上的去中心化金融,由於不需要獲得銀行或政府的首肯,所以動作非常快。之前我曾專訪過的台灣新創公司 Pelith 就自己寫程式,將交易所、借貸平台串在一起,推出「一鍵放貸」的服務。將原本以太幣換穩定幣、穩定幣放貸的兩項工作自動化,滿足穩定幣放貸的這個利基市場(niche market)。這就是重新綑綁。

開放銀行與區塊鏈對金融市場的分進合擊,勢必破壞目前的金融市場,再以全新的方式重建。