走在鋼索上的全球金融

銀行的虧損

銀行有個重要收入方式,是把存戶的存款拿去投資穩定收益商品,長期國債就是銀行很喜歡的標的,在承平時期這是相當安全並且正常的,但是在聯準會暴力升息之下,國債價格下跌,多數銀行都面臨虧損,直接讓「正常」化為「不正常」,導致銀行體系現在極度脆弱,只要有幾家銀行因擠兌而倒閉,就會風聲鶴唳造成連鎖反應,金融直接崩潰。

擔保存戶存款

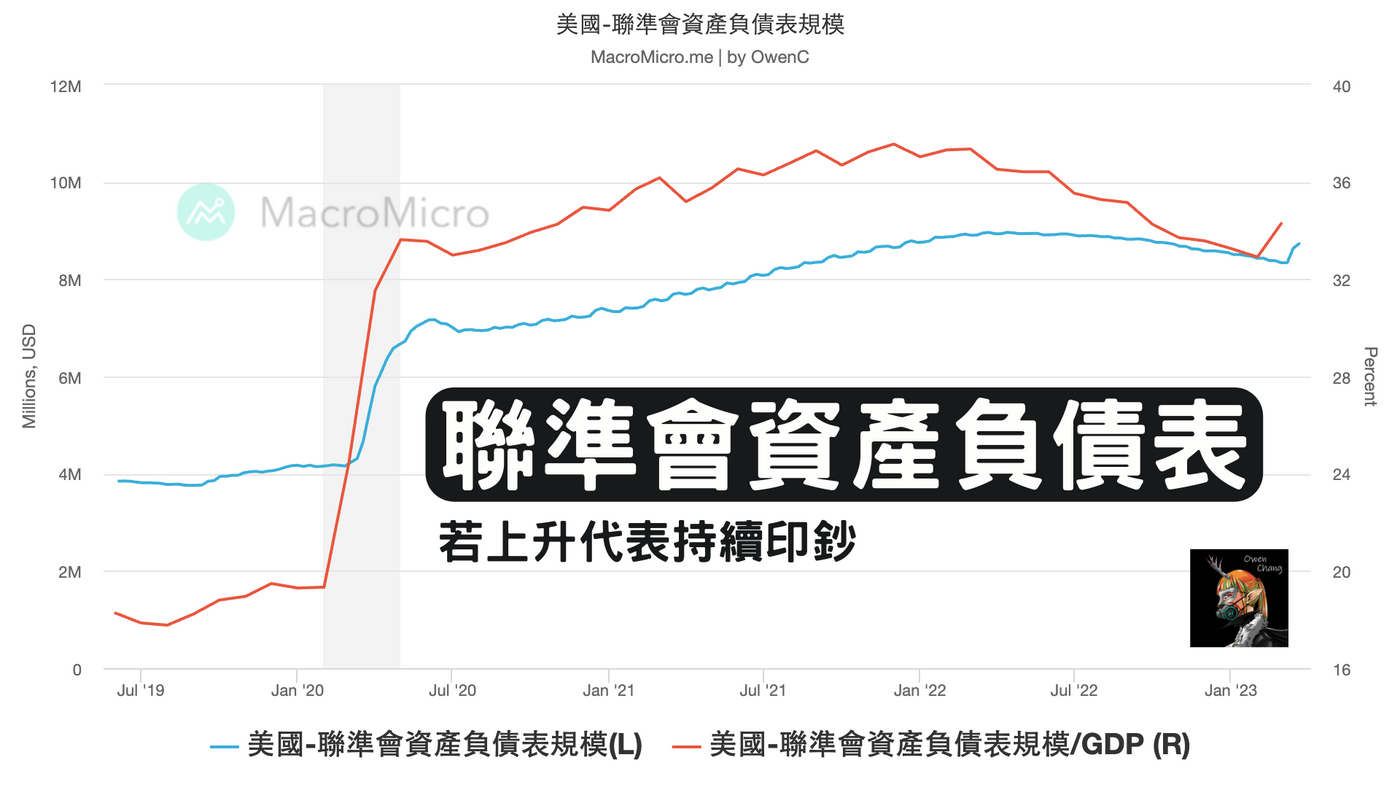

因此,矽谷銀行與瑞信銀行出現危機後,美國與歐洲如坐針氈,紛紛推出擔保計劃,確保銀行存戶的存款安全,並確保美元在各國都有足夠的流動性,先讓人民安心,讓連環擠兌的事件不會發生,但這些計畫實際上就是在發錢,雖然發出去的錢偏向短期發放,長期的通貨緊縮方向並沒有改變,但如果銀行體質持續惡化,印鈔機是否要持續啟動?這樣飲鴆止渴要持續多久?

殭屍銀行

政府擔保存戶的存款安全,卻不擔保銀行的倒閉,這就是殭屍銀行,已經死透的銀行卻還要為存戶服務,這就是接下來可能發生的事情,目前多數銀行都面臨虧損,特別是小型銀行,他們已經接近死亡邊緣,或是變成殭屍狀態,為了力挽狂瀾,會做出更激進的投資來彌補虧損,這就造成金融體質更加脆弱。

聯準會的態度

聯準會近期態度非常明確,就是要打擊通膨,繼續升息並維持高利率是他們想做的,所以銀行體質變糟與殭屍銀行出現,不是他們的最大煩惱,甚至,聯準會反而希望經濟衰退發生,因此全球經濟走在鋼索之上,一邊是「高通膨」一邊是「銀行倒閉」,最好的狀況是通膨持續下降,並且銀行沒遭受擠兌攻擊,那就可能來個「軟著陸」,但鋼索不好走,也可能跌落鋼索來個「硬著陸」。

未來關注圖表

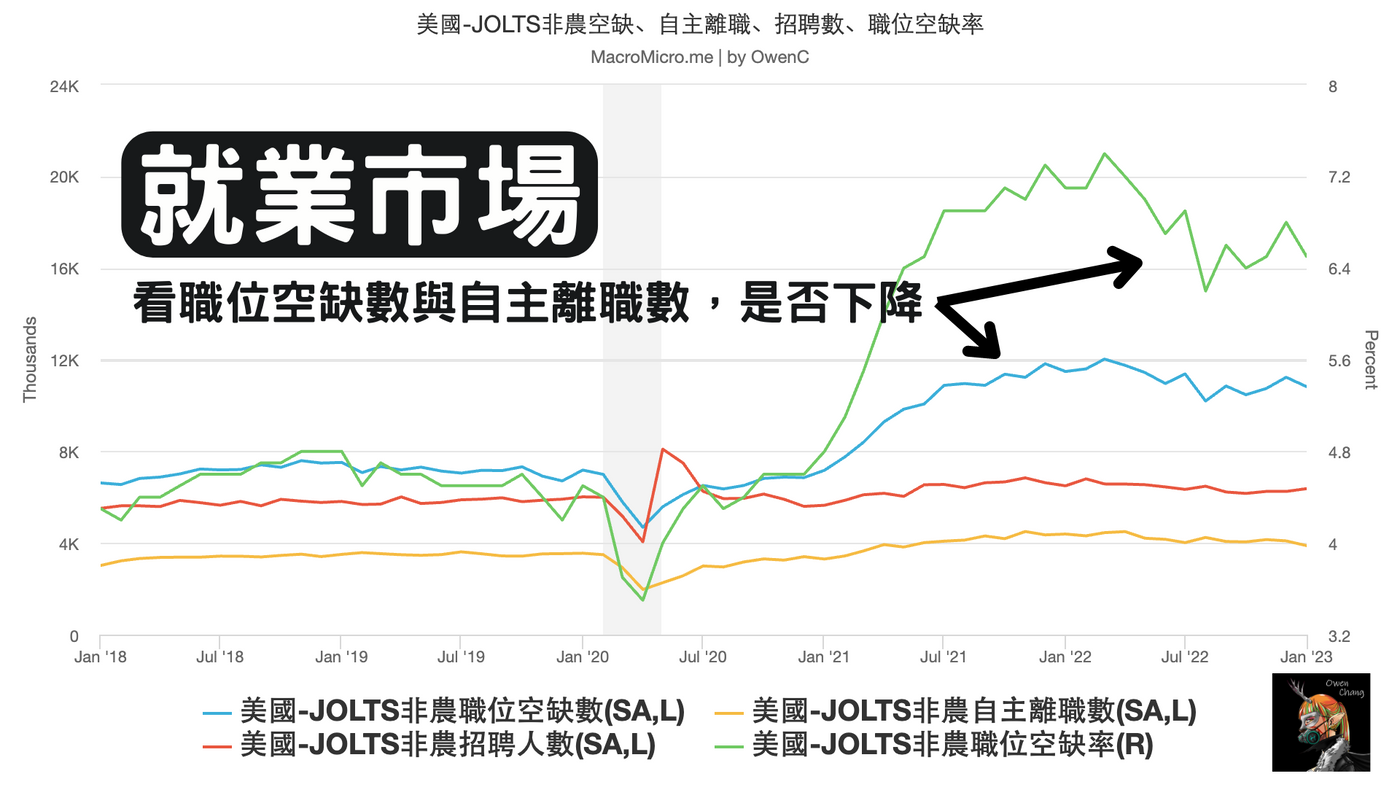

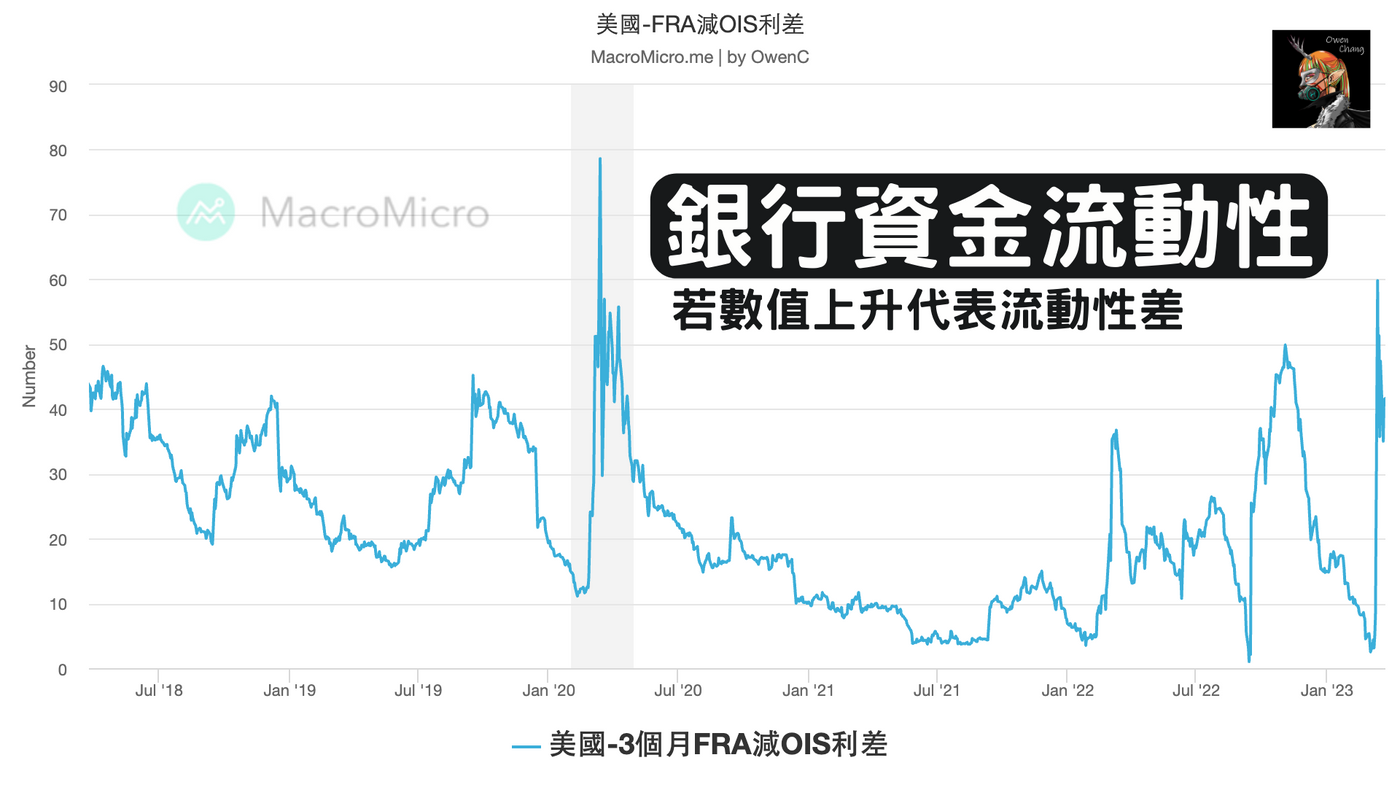

究竟是軟著陸還是硬著陸呢?還有通貨的流動何時提高?有幾張圖可以持續關注。

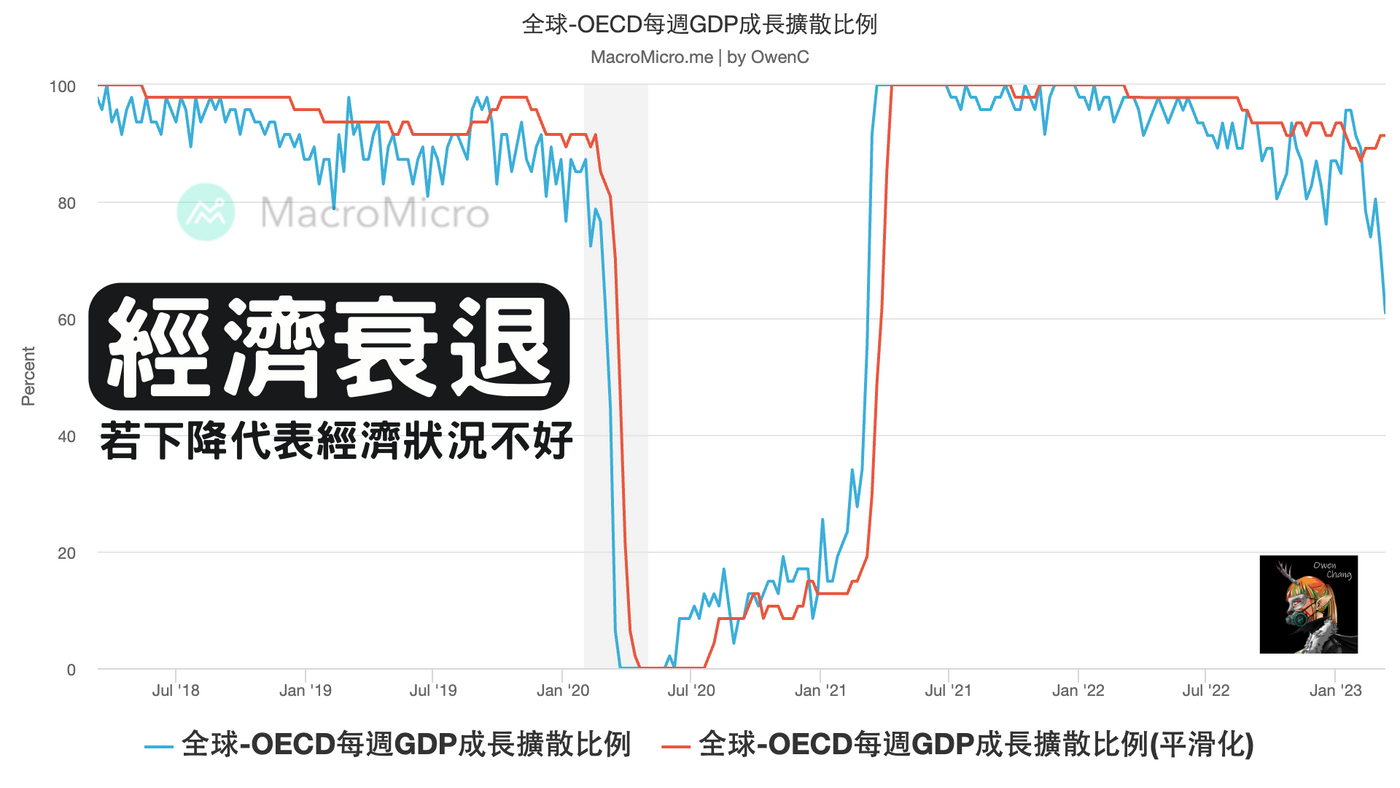

如果照聯準會的劇本明年才開始降息,市場的流動性會被壓抑一陣子,至於聯準會是否改變態度,就要看通膨下降速度,而目前通膨難降的原因與「就業市場」熱絡有關,所以可以持續關注就業市場何時會變冷清,另外可以順便關注「聯準會資產負債表」,看看有沒有持續印鈔,也可以觀察「 FRA 減 OIS 利差」,看銀行資金的流動性狀況,最後,就是看全球經濟衰退狀況是否擴大,可看「 OECD 每週 GDP 成長擴散比例」是否突然下降,我也會持續關注這些數據,再跟各位更新。

如何避險

在金融體系很脆弱的狀況下,持有美元來避險不一定好,因為只要經濟崩潰又開始印鈔了,貨幣會因此貶值,可以選擇房地產、黃金、比特幣等等來分散風險,比特幣在烏俄戰爭或是其他危機時,都沒有表現出避險屬性,但這次矽谷銀行倒閉卻意外避險資產,如果市場對比特幣的態度,在這次事件後轉向,那比特幣就是能抗通膨又能避險的好選擇。

參考資料

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 选集

- 来自作者

- 相关推荐