AMD三季度財報發佈在即,AI驅動的業績增長能否滿足市場預期,推動股價再創新高?

在全球半導體行業的激烈角逐中,AMD 通過其前沿技術和戰略佈局,堅定地佔據了人工智能和高性能計算市場的前列。自8月以來,AMD股價已實現了11%的顯著增長,這反映了市場對其創新能力和即將發佈的第三季度財報的認可。隨着財報即將發佈,投資者和分析師們都在密切關注,AMD是否能持續其增長趨勢並抓住更多市場機會。

AMD第三季度財報預覽

10月29日盤後,AMD將公佈第三季度財報,AMD的市場表現和業務增長是投資者關注的焦點。根據市場分析,AMD的第三季度營收預計將達到67.1億美元,同比增長15.77%,預計每股收益(EPS)爲0.92美元,較去年同期增長30.83%。這一預期反映了AMD在高性能計算和AI芯片領域持續的產品推力和市場需求。

特別值得關注的是,AMD的新推出的MI325X AI芯片預計將大幅推動營收增長。這款芯片設計精良,具備先進的內存架構和2.5D芯片技術,專爲提高AI推理性能而開發,與NVIDIA的Blackwell GPU系列展開直接競爭。據報道,MI325X在特定AI模型的推理性能上相比競爭對手產品高出40%,展示了AMD在技術創新上的競爭優勢。

此外,預計AMD的數據中心業務也將顯示出強勁的增長勢頭。分析師預測,該部門的季度收入將實現顯著的同比增長,增長率高達114%,顯示出其產品和服務在雲計算和大數據分析市場的強勁需求。

通過這些具體數據和市場分析,我們可以看到AMD的業務策略和市場定位正逐步得到驗證,其在AI芯片市場的競爭力顯著增強。預計在即將發佈的財報中,AMD將進一步展示其業務的強勁增長和市場領先地位。

新品有望成爲NVIDIA Blackwell的強勁對手

AMD的成功不僅在於其技術創新,還在於如何通過市場戰略有效地與競爭對手對抗,特別是在與NVIDIA的Blackwell GPU的競爭中。AMD的最新AI芯片MI325X代表了公司在高性能計算和AI領域的一個重要突破,該芯片旨在提供比NVIDIA Blackwell更優的推理性能和成本效率,直接影響AI市場的競爭格局。

MI325X芯片的推出是AMD響應市場對更高性能和更經濟芯片需求的戰略舉措。通過利用先進的內存架構和2.5D芯片技術,MI325X在多個關鍵性能指標上優於或等同於Blackwell,尤其在特定AI模型推理任務中,性能提升高達40%。這種技術優勢爲AMD在與NVIDIA的競爭中贏得了新的市場份額,同時也強化了其產品在高性能AI應用中的地位。

此外,AMD計劃通過降低總擁有成本的策略,使MI325X對客戶更具吸引力,計劃的定價策略旨在低於NVIDIA的價格。NVIDIA的Blackwell GPU定價在每個GPU30,000到40,000美元之間,而AMD當前的MI300X成本在10,000到20,000美元之間,新的MI325X預計將維持在相似的價格範圍。這樣的價格策略不僅提高了AMD產品的市場競爭力,也爲開發者提供了更具成本效益的選擇。

AMD通過其ROCm開源軟件平臺的持續改進,進一步降低了技術門檻,使得開發者更容易從NVIDIA的CUDA平臺遷移到AMD平臺。這一戰略舉措不僅加強了AMD芯片的市場吸引力,也有助於公司在快速增長的AI和高性能計算市場中擴大其影響力。通過這些創新和戰略部署,AMD展示了其作爲NVIDIA Blackwell強勁對手的決心和能力。

AMD芯片具有周期性:有望從收縮轉向擴張

隨着全球半導體市場的波動,AMD的業務週期也呈現出明顯的起伏。根據最近的行業數據,特別是臺積電(TSM)的報告,可以看出半導體行業正在從之前的收縮階段進入到一個新的擴張期。這一變化對AMD來說是一個積極信號,因爲歷史數據顯示,每當行業步入擴張期,AMD的業務表現往往會有顯著改善。

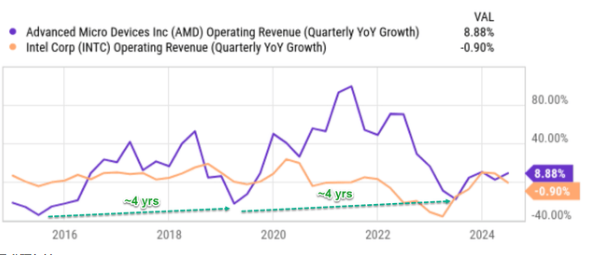

過去十年間,AMD和英特爾(INTC)的季度營收數據顯示了類似正弦波的週期波動。AMD的週期波動比英特爾更爲劇烈,最近的低點出現在2023年,與2019年的上一個低點相隔約四年。這種規律性的週期波動反映了AMD業務對外部市場條件的敏感性和響應性。

儘管最近一季度AMD的營收年增長率僅爲8.8%,處於歷史低位,但結合臺積電的快速增長和市場需求的回暖,預示着AMD即將迎來一個新的業務擴張階段。這一期待的轉變基於全球對高性能計算和AI芯片需求的持續增長,尤其是在AMD推出具有競爭力的MI325X AI芯片後,市場對其產品的需求預計將進一步增加。

未來,AMD在應對全球市場挑戰和抓住行業擴張機遇方面有幾個關鍵因素。首先,AMD將繼續依靠其技術創新,特別是在AI芯片領域,以保持與競爭對手的領先地位。其次,公司將利用其改進的ROCm開源軟件平臺,降低技術門檻,吸引更多開發者轉向其平臺。最後,AMD的全球供應鏈優化策略將是其成功應對市場波動的關鍵。

如果這些策略能夠順利實施,AMD不僅將克服當前的挑戰,而且有望在新的擴張週期中實現更大的市場份額和業務增長。

從估值角度看投資前景

在評估AMD的未來前景時,其估值顯得尤爲關鍵。當前AMD的非GAAP前瞻市盈率爲45.27,遠高於行業中位數24.19,這反映了投資者對AMD未來表現的高度期待。儘管表面上AMD的股價看似昂貴,深入分析其預期的價格盈利增長比(PEG)率爲1.12卻顯示出股票可能被市場低估。

這一估值相對較低的PEG率是在考慮到未來12個月內預計的盈利增長。與行業預期的中位PEG率1.86相比,當前的估值表明市場可能對AMD的盈利增長持保守態度。然而,如果AMD能夠實現或超過當前的增長預期,根據行業平均預期PEG率1.86的計算,其股價有可能實現高達66.07%的上漲。這種分析提供了一種視角,表明儘管AMD的估值在絕對值上顯得高,但從增長潛力來看,其股價可能仍有上升空間。

投資者在評估AMD作爲長期投資的吸引力時,應考慮這種潛在的估值調整以及公司在AI和高性能計算市場中的持續投資。AMD的戰略重點和市場表現可能會在未來幾個財年中推動股價進一步增長,尤其是在公司繼續推動技術創新和市場擴張的情況下。

面臨的風險不可小覷

儘管AMD展現出了強勁的業務增長潛力,該公司仍面臨多個重要挑戰,這些挑戰可能影響其業務績效和市場地位。

首先,市場競爭的激烈是AMD必須持續應對的主要風險之一。特別是來自英特爾(INTC)和NVIDIA(NVDA)的競爭,這兩家公司在AI和高性能計算市場的強力競爭對AMD構成了直接威脅。隨着這些競爭對手在市場上推出更先進的技術和更具成本效益的產品,AMD需要不斷創新和提高其產品的性能與價值,以保持其市場競爭力。

其次,技術迭代的速度是半導體行業的另一個重大挑戰,要求AMD持續投資研發以跟上行業的快速發展。AMD的未來成功很大程度上依賴於其能否持續推出創新產品,如MI325X AI芯片,這些產品能夠滿足日益增長的市場需求並超越競爭對手。然而,快速的技術更新和產品生命週期的縮短可能導致研發成本上升,同時也給公司的運營帶來額外壓力。

在估值方面,AMD目前的市盈率明顯高於行業中位數,反映了市場對其未來盈利增長的高度預期。然而,高估值也帶來了重大的市場預期風險。AMD的前瞻市盈率遠高於行業平均水平,這在一定程度上加大了其股價的波動性和下行風險。尤其是在當前的財務預測顯示其盈利增長可能不如市場預期的情況下,如果AMD未能達到或超過這些增長預期,其股價可能面臨重大調整。

此外,AMD在全球供應鏈管理中也面臨挑戰。全球半導體供應鏈的複雜性和不確定性可能影響AMD的生產效率和成本控制。供應鏈中斷或原材料價格的波動都可能對公司的利潤率和業務績效產生負面影響。

隨着第三季度財報即將發佈,投資者的關注焦點應該主要集中在其AI和高性能計算產品線,尤其是MI325X AI芯片的表現。面對當前的高市盈率,需密切關注公司是否能持續滿足或超越市場預期,並留意管理層對未來業務展望的指引。這些因素將對AMD股票的短期和長期表現產生重要影響,投資者應相應調整投資策略以適應可能的市場變化。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐