英偉達10年漲了百倍,怎麼做到的?如何找到英偉達這樣的百倍股?

近日,AI龍頭英偉達公佈一季報財報,大超預期,英偉達股票也因此大漲。

5月28日美股收盤,英偉達股價大漲近7%至1128美元,再次創下歷史新高,市值也突破2.8萬億美元,距離超越蘋果2.9萬億美元市值僅差約1000億美元,並很快接近3萬億美元。而在十年前——2014年的時候,英偉達的股價還不到10美元,10年的時間英偉達漲了100多倍。

那麼像英偉達這樣的百倍股是如何成長起來的呢,我們又該如何抓住下一個百倍股呢?

百倍股,這聽上去是一個遙不可及的話題。很多人甚至從未想過擁有一隻百倍股。

其實那是因爲我們沒有做足夠多的研究,因爲腦子看不見,所以眼睛看不見。於是有人就對美國股市在1962年到2014年出現的365只百倍股進行研究,並總結他們的特徵寫成了一本書——《如何找到100倍回報的股票》。

所以今天我們就來聊聊百倍股的共同基因和他們的投資方法。今後當你發現了符合這一類特徵的股票,可千萬不要輕易讓它跑掉了。

百倍股的核心——高速增長

我們都知道參天大樹始於一粒種子百倍股,無疑都是從小公司開始的。

比如說蘋果曾經就是一隻百倍股,它現在的市值是將近三萬億美元。然而在蘋果成爲百倍股之前,曾經在五十到六十億美元這個市值平臺上運行了十六年最低的時候只有二十億美元不到。那麼已經三萬億美元市值的蘋果公司有沒有可能再漲一百倍呢?也許有可能,但是數學邏輯上的難度已經非常大了。

假設蘋果公司的市值在未來二十年再漲一百倍。而未來二十年,美國的GDP依然保持百分之三左右的平均增速。那麼這樣算下來,二十年後,蘋果公司的市值將是美國GDP的六倍多,所以說不是不可能,而是這個邏輯不成立。

而這本書的研究結果是,這些百倍股在進入快速增值前的市值大多是在十億美元左右,營業收入的中位數是1.75億美元。這兩條線數非常的重要。

目前在美國市場上交易的股票當中,市值小於二十億美元的企業,一共有7100多家,同時滿足年收入規模大於一億美元的企業,有1600多家,這是一個廣闊的市場,一個巨大的金礦,等待我們去發掘。不用懷疑,下一個蘋果、下一個英偉達一定會在這一大堆股票當中誕生。

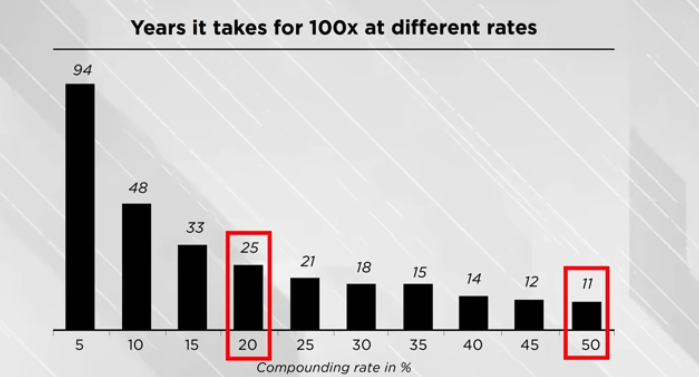

當然要實現百倍增值,必然是要通過高速增長來完成的,並且複合增長率越高。那麼實現的時間就越短。這張圖表達的意思是,如果以百分之二十的年複合增長率需要二十五年來實現百倍增值。

如果以百分之五十的複合增長率,則需要十一年來完成百倍增值。作者研究了365家百倍股當中,大約有一半的企業用了16到30年左右的時間來實現百倍增值,最快實現百倍增值的那些股票是在十年之內完成的。

價值增值的增長

作者還提出了一個概念,我認爲非常重要,就是價值增值的增長。

他認爲一家公司的銷售收入如果翻了一番,但是流通股數量也翻了一番,這樣攤薄到每一股股票上的增長就沒有了,這就沒有產生價值增值。

另外呢,還有一些企業通過降低售價來增加收入,這樣的增長方式,也是缺乏質量,或者說通過回購股份減少股份數量來提高每股收益的做法,也不能稱之爲價值增值的增長。

他認爲要找到收入增長,同時每股盈利也同步增長的股票。

關於盈利呢,其實不必苛求高速成長的企業收入比利潤更重要,而是要去觀察企業的盈利能力,而不是盈利本身。比如企業的運營利潤率和企業獲取現金流的能力。如果這兩項指標不能夠同時爲正數的話,說明這家企業的生意賺不到錢,要麼是他的商業模式存在問題,要麼是管理上出了問題。

總之,用這兩個指標可以過濾掉絕大多數僞成長和長不大的企業。當然我們都知道財務指標只是企業運營的結果,關注企業生意的這個過程更爲重要。

天花板高的生意

尋找百倍股,我們希望找到那生意的天花板非常高的企業,那麼它就有足夠多的增長空間。那麼這樣的企業成爲百倍股的概率就大大提高了。什麼是天花板高的生意呢?

在我看來,偉大的生意,通常是無差別的產品和最廣泛的用戶。

比如說蘋果的產品,你手中的iphone和我手中的iphone。如果是同一代產品,他們是沒有任何區別的,這就叫做無差別的產品。

根據統計,這個世界上有13.6億人在使用蘋果手機,並且蘋果的產品不斷的更新換代。不斷去推出新的產品,不斷的擴大用戶羣體,這就叫做最廣泛的用戶。

一般來說呢,我們不要投資那些我們無法親身體驗到的那些產品或者是服務無法感知的生意,這些生意無法評估它的風險,因爲不可知的風險是最大的,是最致命的。

收入增長雙引擎

雙引擎指的是收入增長和估值倍數增長。

從數學意義上說,如果說一家企業的收入從一億美元增長到十億美元,那麼它對應的市場規模也就增長了十倍。假如對應的每股收益也增長了十倍,那麼它相應的市值也應該增長十倍。

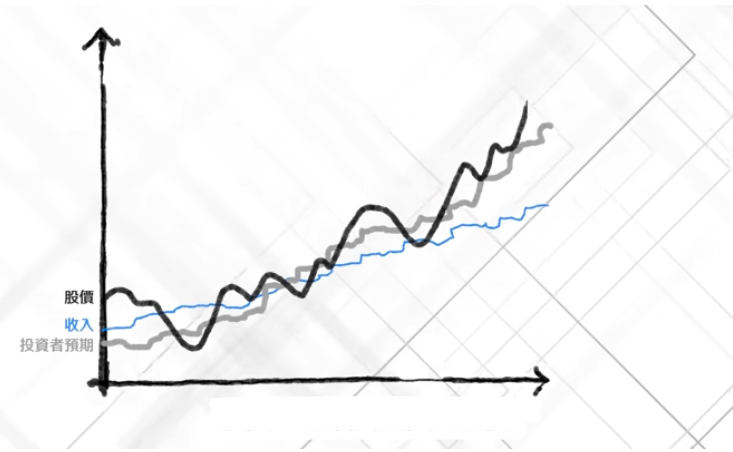

然而,事實上,情況要比這複雜的多,因爲人是不理性的,企業收入高速增長,會讓投資者提高預期,投資者的樂觀預期會反映在投資決策上比較激進,這就會導致股價上漲的幅度快於企業收入增長的幅度形成倍數效應。

這就是我們常說的估值倍數企業的收入增長和倍數效應相疊加會讓一隻股票迅速成爲百倍股。

而我們今天的主角——英偉達,用了不到十年的時間,從百億市值要升到萬億市值,成爲最近十年成長最快的百倍股之一。

在2013年的時候,英偉達的收入是43億美元左右,市值差不多是80億美元上下,當時的市值與收入的比值,也就是PS估值是兩倍左右。到了2023年第二季度,英偉達的收入規模是295億美元,只比2013的時候增長了六倍,但是市值卻增長了一百倍。爲什麼?

是因爲PS估值從2014年的兩倍左右迅速攀升到了40倍左右,估值倍數增長了20倍,收入增長和估值倍數增長,這兩項一疊加就讓市值增長了一百倍,這就是雙引擎的作用。

一個引擎代表着企業自身的素質,另一個引擎代表着投資者的情緒。從另外一個角度上看,並不是所有的成長股都有成爲百倍股的可能性。

因爲很多股票在一上市就已經透支了,它的估值倍數在估值倍數居高不下的情況下,僅僅依靠收入增長是很難實現快速增值的,它缺少倍數放大器。

因此尋找那些高速成長的公司,有巨大的市場空間,但是估值卻不高的股票,這樣我們就能享受雙引擎的這種推背感。

企業護城河

當然了,還有就是要利用好熊市打折的機會。英偉達在2018年12月和2022年10月的時候,估值倍數都在個位數,所以這種機會一定要把握住。因爲它有護城河存在。

護城河是冷兵器時代,防止外敵入侵的防禦攻勢,延伸到現代商業領域上,就是指企業防止其他企業搶奪市場份額保護自身經濟利益的重要保障。擁有經濟護城河的企業,通常具備比較高的資本回報率,換一個角度,看持續比較高的資本回報率,也是企業具備經濟護城河的一種體現。

經濟護城河,它保護了企業的商業利益,也保護了投資者的利益。

查理芒格說:

長期來看,一隻股票很難獲得超出其商業回報的收益,如果一個生意在過去四十年只能獲得百分之六的資本回報率,即使你以非常低的折扣買入並持有四十年,你也很難獲得超越百分之六的長期回報。

相反,如果一個生意能夠持續在二三十年內獲得百分之十八的資本回報率,即使你支付了看上去非常高昂的價格,但是最終的結果依然會不錯。

所以在這裏,芒格老先生爲我們增加了一項篩選指標,資本回報率。

英偉達之所以能夠在10年之內登頂百倍股,恰恰是因爲他長期以來維持着百分之15到20左右的股東回報率。

這說明英偉達具備非常深的經濟護城河。

偉大企業的靈魂

偉大的企業,背後一定有一個偉大的靈魂,就像沃爾瑪背後的靈魂是山姆·沃爾頓,蘋果背後的靈魂是斯蒂夫·喬布斯。

這些人他們既是企業創始人,也是企業最輝煌時期的經營者,他們將自身的利益完全綁定在企業的興衰之中。如果企業表現好,股價表現好,他們將是最大的受益者之一。

作爲投資,我們需需找到這樣的企業,我們需要儘量選擇企業的管理層、董事會、CEO。他們的薪酬與企業的利益綁定在一起,或者說有正確的激勵機制,這就促使他們的決策在最有利於他們自己的同時,也是最有利於股東的。

按照前面總結的這些線索,我們應該很快就能找到一些符合條件的企業。

那麼如何投資百倍股呢?

但是真正的考驗纔剛剛開始!我們說過,作者研究的365家百倍股當中,大約有一半的企業用了16到30年的時間來實現百倍增值,即使最快實現百倍增值的股票也平均用了8到10年來完成。

因此,對投資者最大的考驗其實還是長期持有。

這裏作者提出了一個咖啡罐的概念。意思是說如果說你發現了一個寶貝,那就把它珍藏起來,忘記它很多很多年以後,它將會變得非常值錢,長期持有最大的困難,是面對下跌時那種心理的糾結,一隻股票要持有十年以上,至少會經歷兩次以上的大熊市。

即使是英偉達,它只用了十年就實現了百倍增值。但是這十年間有兩次股價下跌超過百分之五十。

所以說能不能找到百倍股是一個問題,能不能擁有百倍收益,是完全另一個層面的事情。

還有一個問題,就是如何找到一個合適的交易平臺和美股出入金平臺?

我們都知道,我們找到一個好的股票之後,還需要一個穩定且安全的平臺進行投資。像嘉信理財是全球知名的投資券商,開戶嘉信理財就可以得到一個同名的銀行賬戶。

巴菲特說,股票市場是將錢從缺乏耐心的人轉移到有耐心的人的設備,所以做足功課買入,然後長期持有下去,這就是在百倍股中賺錢最簡單的方式。

當然話雖這麼說,要做到談何容易,人的本性是趨利避害。當股價大幅下跌的時候,我們需要判斷出,這是市場出了問題,還是企業出了問題市場的問題,並不是所有具備百倍潛質的股股票,最終都能實現百倍。

所以綜合可能成爲百倍股的風險以及收益,我的做法可能會是這樣:

挑選十支符合百倍股基金的股票,每隻股票買一萬美元,剩下的交給運氣。這其中有任何一隻股票實現了百倍收益,那都是了不起的投資。而我最大的風險就是這十萬美元沒了。

總結

百倍股就介紹到這裏,最後總結一下投資百倍股的幾個要點:

第一,小公司大生意;第二,高成長;第三,低估值;第四,比較寬的護城河,比較高的股東回報率;第五,所有者經營爲投資者着想;第六,選擇一個安全且可靠的交易平臺和出入金平臺;第七,拿一筆虧光不心疼的錢投入進去,剩下的交給運氣。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐