價內價外是什麼?權利金怎麼算?解析選擇權權利金的組成

相較於一般的金融商品,選擇權的概念較複雜,也讓許多投資新手一頭霧水,而想要計算選擇權權利金,就必須先了解價內價外的概念,以及選擇權時間價值、內含價值和波動率價值,才能擬訂合適的策略,達到選擇權損益最佳化!

價內價外是什麼?認識3種選擇權合約

選擇權合約可分為3種,分別是價內、價平和價外,它們的概念是什麼呢?我以Call來簡單說明,當履約價低於大盤現在點數的Call,就是「價內」;履約價高於大盤點數的Call則是「價外」;而履約價在大盤點數+/- 50點以內的CALL,即是「價平Call」。

如何判斷價內價外?

接下來,我用Call和Put各舉1個例子說明(假設現在大盤在16200):

- 履約價16400Call:買Call是看漲,16400Call認為大盤會漲到16400,現在大盤在16200的位置,可以想像成16400在「外面」等著大盤過來相見,所以還沒漲到的就是「價外CALL」。

- 履約價16400Put:買Put是看跌,16400Put認為大盤會跌到16400以下,大盤現在16200已經是16400以下,跌過Put履約價,所以這口16400Put就是「價內Put」。

還是不清楚價內價外、內含價值和外在價值嗎?歡迎觀看50秒影音,幫您更快了解選擇權履約價!

選擇權權利金計算方式:解析內含價值/外在價值的計算

選擇權權利金計算該怎麼做呢?其實,權利金是由2部分組合起來的,也就是「內含價值」和「外在價值」,以下解釋2者的含義:

- 內含價值:代表這口選擇權的實際價值,等於大盤現在點數和選擇權履約價的差距。

- 外在價值:包含「時間價值」和「波動率價值」,外在價值就是買方賣方對做的部分。離結算日越遠,外在價值會越高,也代表買方、賣方還有時間輸贏;而隨著結算日期逼近,快要揭曉結果、知道誰輸誰贏,外在價值也會越來越低。

選擇權權利金計算範例

假設現在大盤在16200,距離到期日還有5天的16000Call ,權利金內含價值計算方式為大盤現在的點數和選擇權履約價的差距,因此內含價值為16200-16000=200。

由於內含價值是固定的,必須加上外在價值,才等於整體權利金。例如買到這口Call需要250點,代表外在價值就是50點。

另一個狀況,假設還有5天到期的15900Call ,現在大盤是16200,則權利金內含價值是16200-15900=300,若這口Call權利金320點,代表20點是外在價值(內含價值+外在價值=整體權利金)。

權利金外在價值概念解析

究竟該如何看待外在價值呢?「外在價值」表示賣方、買方對做的部分,可想像成是「選擇權維持價外的機率」。從上面的例子可以知道,15900Call比16000Call更價內,外在價值更低,原因是越價內的選擇權,結算時越容易履約,因為要跌到15900比跌到16000更難、機率更低。既然更難跌到15900,代表15900成為價外的機率更低,所以外在價值也就更低囉!

價內價外都有外在價值嗎?

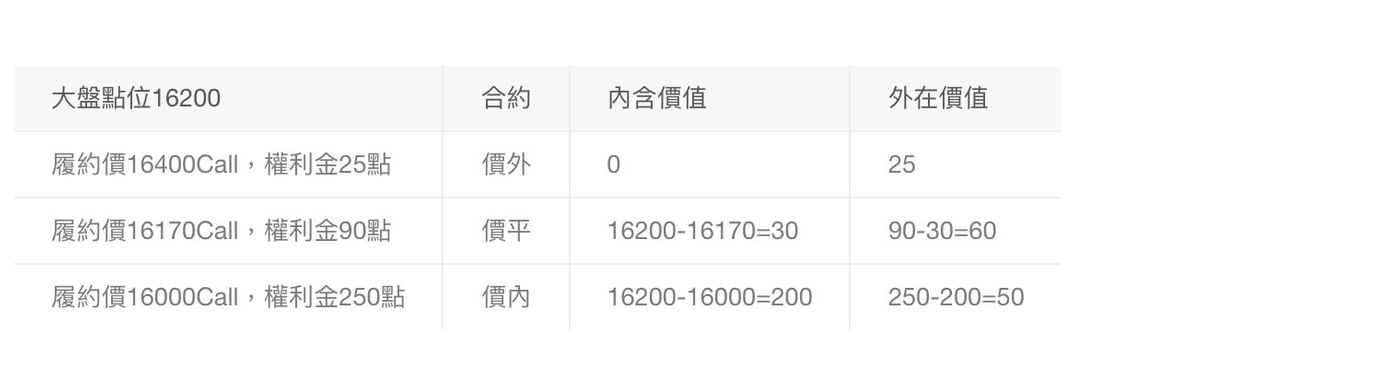

許多人會以為「價內」才有外在價值,實則不然,不管是價內、價平或是價外選擇權,都有外在價值。以下舉個例子為你解析:

當大盤為16200,16400Call因為高於大盤點位16200,是「價外Call」。可以想像成因為16400Call是希望大盤漲到164000,但是大盤還沒到,所以16400Call還在外面等大盤來。

價外的16400Call內含價值是0,加上他的外在價值25點,代表當大盤在16200時買入16400Call要花25點權利金,而這個外在價值25點權利金就是買方賣方對做的地方。我用以下表格進行歸納:

(*小提醒:權利金一定有外在價值,所以在結算前,選擇權權利金一定高於自己的內含價值。)

買方買入16400Call要花25點,代表當選擇權賣方賣出16400Call可收25點權利金。而選擇權於結算日當天所有外在價值會歸0,以內含價值進行結算、賣出價外16400Call,只要結算時沒漲過16400,賣方只要花0點就可以把這口Call買回平倉,那這25-0=25點對於賣方來說就是獲利了!

想深入選擇權賣方獲利與運作方式,可參考50秒影片快速說明:

(了解選擇權莊家vs玩家的運作,歡迎參考:選擇權賣方(莊家) vs買方運做方式,賣CALL為例|選擇權交易,50秒學1招)

深入分析外在價值:選擇權時間價值/波動率價值

交易選擇權的人一定要清楚知道權利金的組成方式 ,才會知道自己賺的是哪一部分的錢。

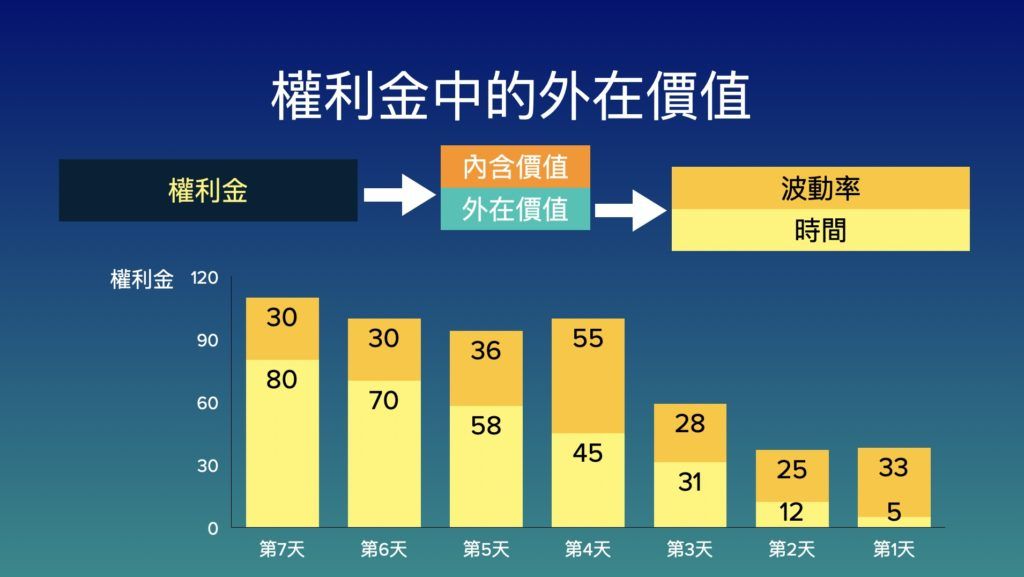

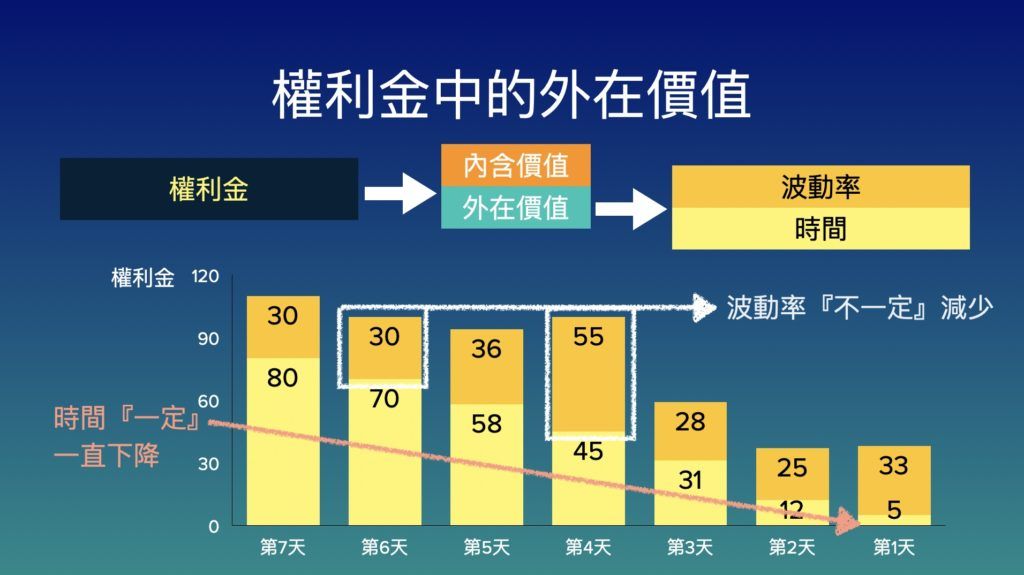

而內含價值很好計算,白紙黑字寫得很清楚,但外在價值就不是這樣了,外在價值包含了「時間價值」和「波動率價值」,是會不斷變化的。以下為你詳細說明:

選擇權時間價值

由於時間會不斷地流失,因此時間價值會逐漸降低。選擇權賣方合約剛出來第一天,賣方就賣出時間價值給買方,而隨著時間慢慢流失,時間價值一直降低,代表賣方在時間價值方面一直持續獲利。等到週三新合約出來,賣一組Call價差單,波動率跟點位都沒有巨大變化之下,賣方光是賺到時間價值就已經足夠獲利平倉了。

選擇權波動率價值(VIX指數,俗稱恐慌指標)

距離結算日越近,就快要知道結果是誰贏誰輸了,所以外在價值「通常」會因為距離結算日越近而降低。不過也有例外,從上圖可以看到第4天,雖然時間價值降低,但是市場卻出現大波動,波動率上升導致整個權利金上升,所以第4天跟第6天總體權利金是一樣的。

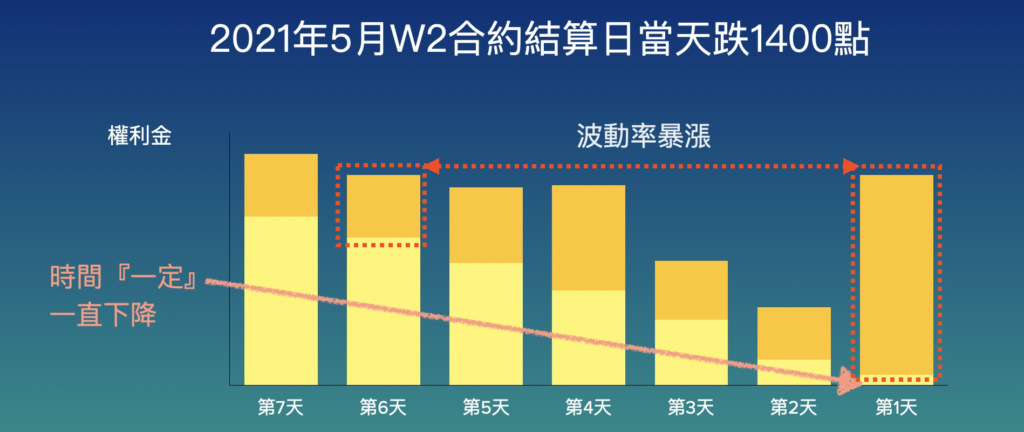

再從實際案例來看,台股於2021年5月12號(三)結算日當天下跌1400點,跌出歷史記錄與天量。

即使已經接近結算,時間價值幾乎歸0,但因為波動率超大幅上升,導致不管是Call或Put的權利金,都還高於7天前週選合約剛出來的時候。

在這個實際案例中,雖然下跌1400點,但是Call的權利金也上升。因為外在價值中的波動率飆升,不管Call或是Put都有外在價值,當Put權利金暴漲上升可預期上漲(當週合約我買入的16700Put一度上漲20幾倍),但很多人卻忽略了Call的權利金也同樣會因為波動率上升而大幅上升。

如何快速判斷波動率價值?先看「價平和」

「價平和」顧名思義就是把價平的Call和Put權利金相加,所得到的數字。先看看上星期的波動率指數(期交所過往波動率指數查詢)和當天價平和,再跟現在建倉的價平和做比較。

例如,上星期週選合約期間,大盤日內波動最高、最低點差距是400點,上星期波動率與價平和都比現在高,則可預期現在大盤振幅範圍會變小;相反的,如果現在波動率指數跟上星期相比是上升、價平和放大,代表現在大盤振幅很大機率會比上週的400點更大。

*使用工具:查詢過往任何時候的價平和,可至YouTube頻道看過往每天的直播記錄。

達到選擇權損益最佳化!擬定合適的進場策略

時間一直流逝,選擇權賣方賺到時間價值,買方損益則持續下降,這就是大家說選擇權買方不要留倉的主要原因,也因此在波動率、點位都沒有巨大變化之下,光是賺到時間價值就已經足夠獲利平倉了。

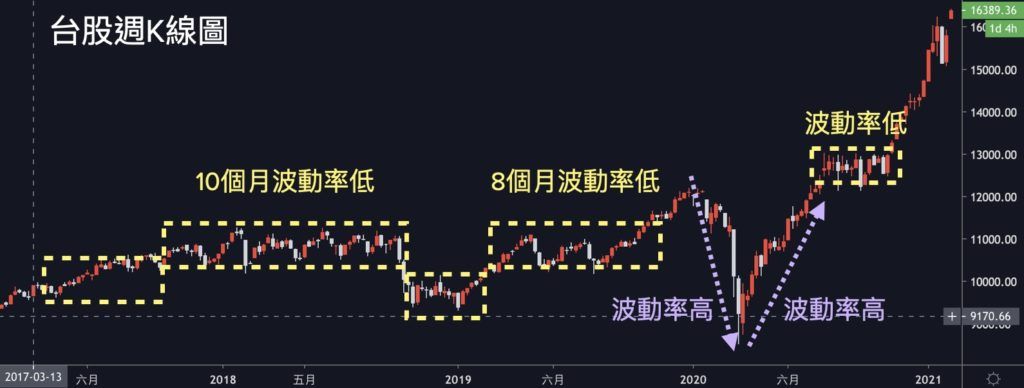

不過,波動率有上、有下,賣方提升損益的作法是賣在「波動率高」的時候,平倉在「波動率低」的時候,藉此賺取中間價差,提升獲利。而讓損益最佳化的方式,則是用正確的進場策略進行建倉、平倉,可以參考過往波動、趨勢,來推估未來「短期」的波動與趨勢,進而提升自己選擇權部位的損益表現。以下為你示範:

因應高低不同波動率、時間價值變化,可以歸納出以下進場策略:

- 時間價值高:適合「單邊策略」,透過價平和與Delta判斷建倉與大盤保持的距離。

- 時間價值低:時間價值降低後,例如週一~週三,就不適合用單邊策略建倉。

- 低波動率:適合「中立策略Iron Condor」進場,週一~週五可持續建倉、平倉。週五夜盤開始有風險的部位進行對沖、避險;週一開始不建立新部位,只做50%獲利平倉後補上部位的建倉,目的是維持策略完整。

- 高波動率,適合「大區間策略」進場,透過在區間上下邊緣建立避險部位的方式,可在大盤波動高的時候賺取時間價值與波動率價值。週三~週四趁時間價值高,適合搭建起整體部位,週五~週二在可以大幅提昇獲利的點位賣出逆勢單。

(關於一週時間價值變化與適合的動作,可以參考: 建倉行事曆,5交易日總覽)

說人話的選擇權課程|建立紮實基礎,學會選擇權損益分析

我在「說人話的選擇權課程」中,將帶大家先從了解選擇權核心概念、運作方式學起,按部就班,接著介紹應對不同時間、波動率的進場策略,教你擬定最佳應對策略,並詳細講解各種對沖、避險的作法,將部位調整成打平或持續獲利的狀態,讓你不用再猜漲、猜跌,輕鬆賺取時間價值與波動!

關於課程,歡迎參考 1分鐘看課程總覽影片,快速了解我的教學風格和課程內容。現在報名還可使用官網專屬折扣碼「option388 」現省$388,2人同行每人再減$438,一起掌握選擇權操作!立即了解課程:說人話的選擇權課程