代幣經濟學案例分析系列(16):AAVE

引言

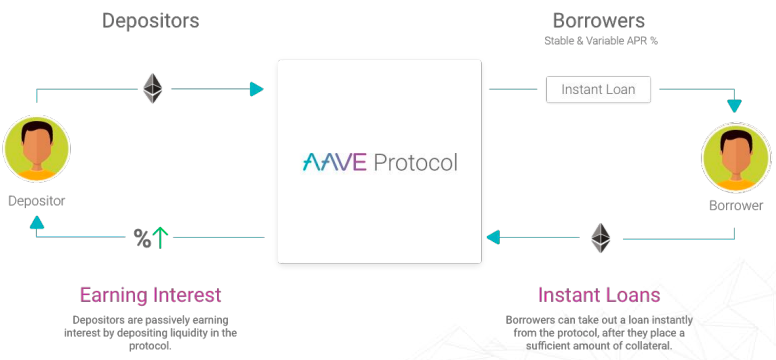

Aave 是一個去中心化的流動性協議,用戶可以使用協議借入和借出加密資產。 Aave 協議的價值主張是創建一個非傳統的、去中心的加密資產貨幣市場。任何擁有加密資產的人都可以使用這個貨幣市場,使用時不需要做KYC 驗證(又稱客戶身份盡職調查),沒有最低存款限制,也沒有國別限制。從這個意義上說,類似Aave 這樣的平台在去中心化金融(又名DeFi)系統中發揮著重要作用。首先,我們說明一下借貸流程是如何運作的:

假設有一個存款人將ETH 資產存入Aave 協議上的ETH 資金池,作為交換,存款人會獲得一種計息代幣,aETH。 aETH 是一種隨著時間的發展累積利息的代幣,可以在生態系統內部流轉。當存款人想要提款時,他必須歸還aETH 代幣,以換回原先存入的ETH 資產和收取的利息。

在貸款期內,ETH 將被存入一個資金池中,借款人可以提交任何其他貨幣資產作為抵押品,然後從該池中藉入ETH。所有貸款都是超額抵押的,這意味著抵押品的價值必須高於借入資產的價值。只要抵押資產的價格保持在清算水平之上,借款人想要持有借入資產多長時間都可以。

Aave協議基於資產使用率,通過算法來設置借方和貸方的利率——這意味著,流動性資金池中資產使用的越多,貸方獲得的利率就越高。該機制旨在激勵貸方為資金池增加額外的流動性。另一方面,如果流動池中的資產沒有被使用,就會設置低利率來激勵借款人借款。簡單地說,借方和貸方的利率由供需動態決定。下圖總結了借貸的流程。

除了具備借貸協議的標準功能外,Aave 還成功引入了行業首創的功能,如閃電貸、利率互換和信貸委託(貸款)。

Aave 憑藉這些功能在競爭中脫穎而出,並在DeFi 領域成為藉貸協議賽道的行業翹楚。以下將分別介紹這些功能是如何運作的:

閃電貸:

閃電貸是一種無需抵押即可藉入數百萬美元資產的貸款方式。貸款必須在藉入的同一個區塊中償還;如果未償還貸款,所有交易都會被取消。目前有三種閃電貸使用案例:套利、抵押品掉期和清算(更多細節參見此鏈接)。

- 套利的發生是因為跨多個借貸平台的利率不一致,用戶可以從利差中獲利。

- 當借款人的抵押品價格跌至清算水平時,抵押品掉期和清算就會發生。

- Aave 目前對每筆閃電貸收取固定比例(0.09%) 的費用。

利率互換:

借款人為充分利用市場行情,可以隨時在固定利率和浮動利率之間切換。一般來說,固定利率總是高於浮動利率。

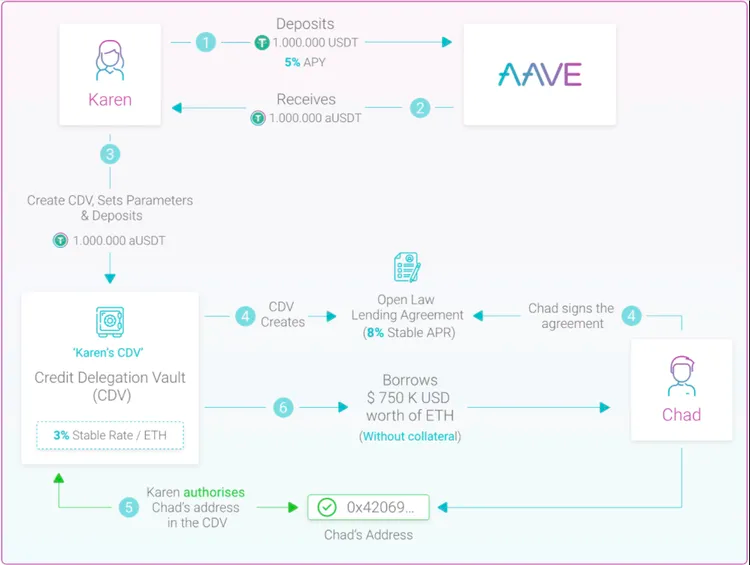

信貸委託:

Aave 的用戶除了賺取存款利息外,還可以通過管理對他人的貸款來賺取額外收益,換句話說,Aave 的用戶將他的信貸額度委託給其他用戶使用也可以獲得一定收益。用戶先在Aave 上存入資產,然後批准一個或多個借貸人(有借貸需求的用戶)使用信用額度,最後讓他們按照自己的需求提取信貸額(參見下圖)。

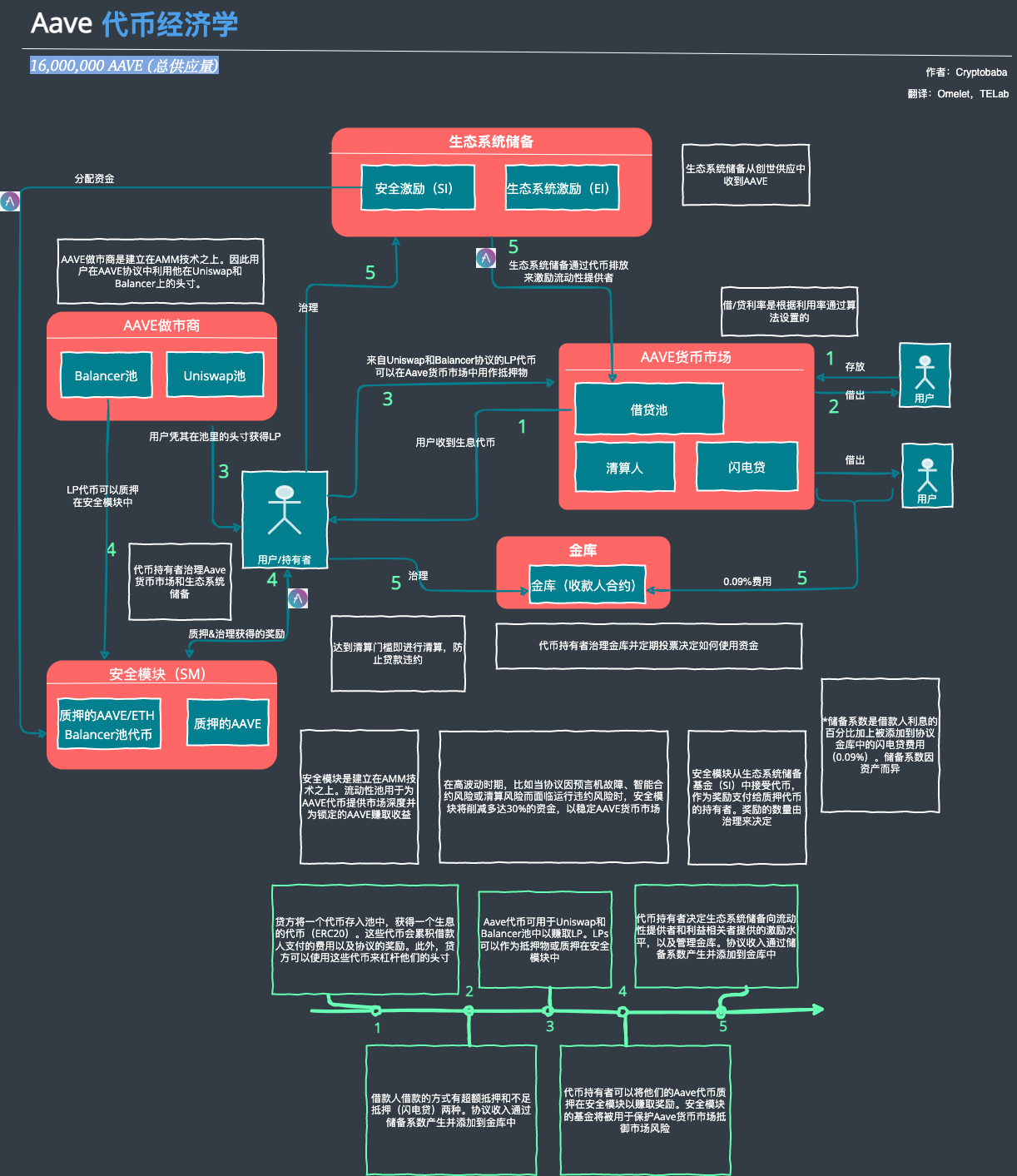

代幣經濟學

在Aave 生態系統中,代幣的作用是使治理去中心化,保證協議的安全,吸引流動性,以及激勵協議的經濟擴張。

讓我們分析一下Aave的代幣經濟機制是如何運作的。可在此處找到該圖的縮放版本。

代幣效用

Aave 代幣($AAVE) 有兩個關鍵效用:治理和質押。

Aave 協議由代幣持有者以DAO 的形式運營和治理,治理權與持有的代幣數量成正比。治理用於支持或提交改進提案(AIP),提案涵蓋主題如下:

- 關於Aave 市場風險參數變化的決策;

- 生態儲備基金發出的代幣數量(安全或生態激勵);

- 如何分配金庫資金;

Aave 代幣的第二個效用是質押。用戶可以將他們的代幣質押在安全模塊(SM),以提供可用於保護協議的資金,相應地他們也可以獲得由生態系統儲備基金發出的Aave代幣獎勵,(獎勵的比例定期由治理決定,這些代幣的釋放量被劃分到安全激勵(或者稱為SI))。

安全模塊可以保護協議免受資金短缺事件的影響。當智能合約風險、預言機故障和清算風險導致資金意外損失時,可能會發生資金短缺事件。在這種情況下,安全模塊最多可以使用資金的30% 來維持協議的穩定。不過,Aave 協議已歷經實戰考驗,即使在極端市場行情下依然表現不錯。

流動性

對於任何借貸平台,吸引和保留流動性都非常重要。因為流動性是藉貸協議為用戶提供效用的原料。最常見的策略是通過協議的原生代幣的發行來吸引和保留流動性,Aave 也不例外。 Aave 向其用戶分發代幣來激勵他們使用協議,這些代幣由生態系統儲備基金發出。儲備基金在創世供應分發時獲得了300 萬個代幣,用來投資於生態系統建設。

除了代幣激勵計劃外,Aave 在自動做市商(AMM) 技術之上實施了流動性池。流動性池允許Uniswap 和Balancer協議的流動性提供者使用他們的LP 代幣作為Aave 協議的抵押品。這一做法為Aave 吸引新客戶提供了更多機會,並可能吸引更多的流動性。

供應和分發

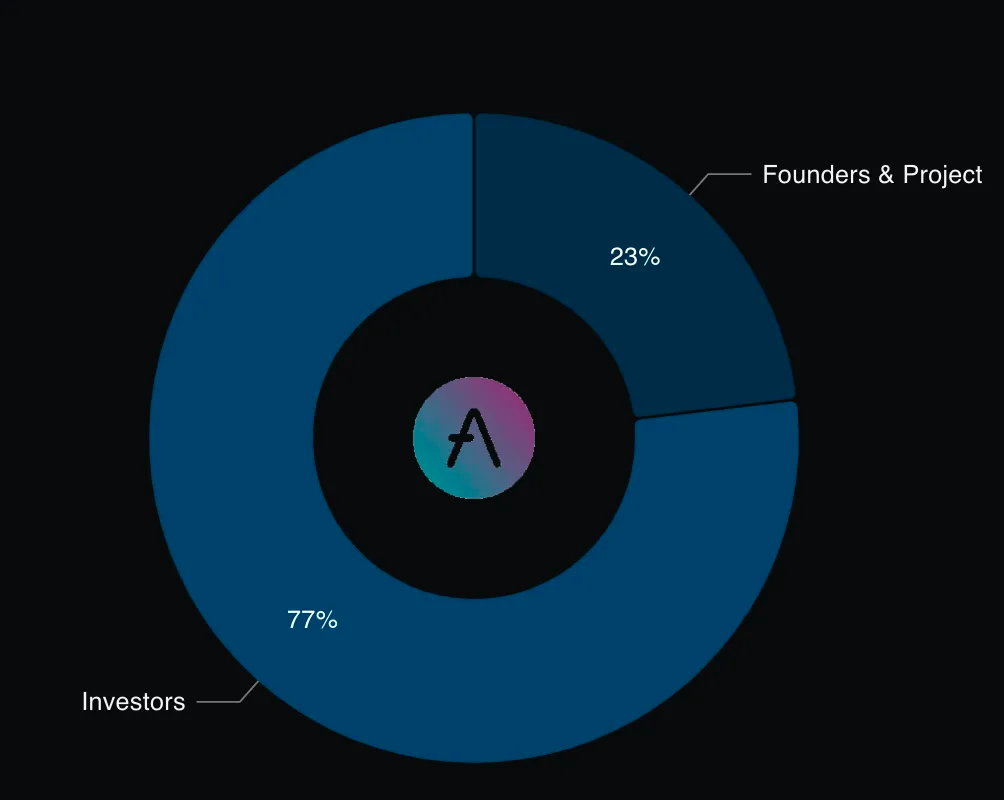

Aave 代幣總供應量為1600 萬。代幣全部解鎖,當前流通量為1390萬,剩餘的210萬存入生態基金。 Aave 代幣的分發展現了Aave 真正去中心化的一面。

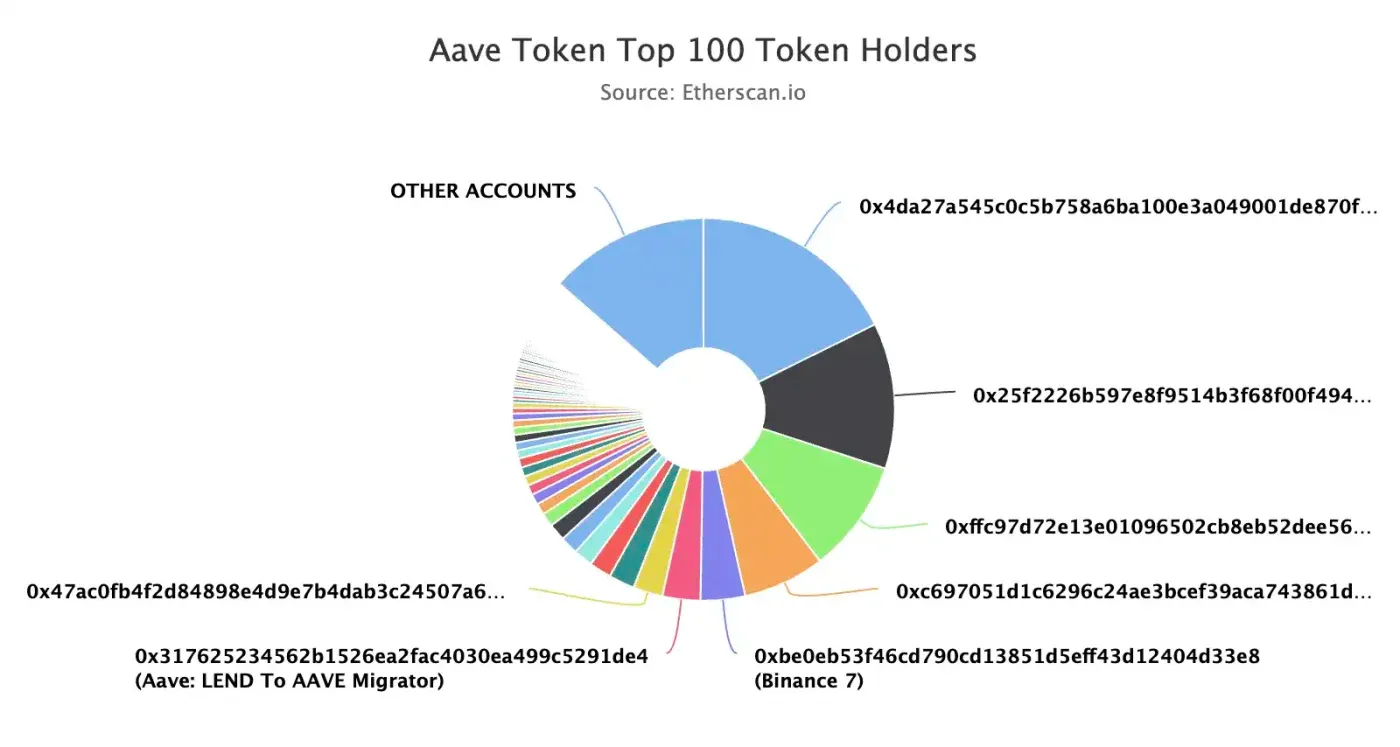

大多數加密項目都會為創始團隊、顧問和投資者預留總供應量中很大比例的代幣。而Aave 代幣是完全分散的,沒有任何中心化的實體或團體持有大量的代幣。

但是,需要注意的是Aave 曾經是以中心化的方式分發代幣進而運作起來的,協議在經過幾年的過渡後才達到了目前的去中心化狀態。 2020 年,協議正式將治理密鑰交給了社區(Aave 正式向DeFi 社區移交治理密鑰)。

以下幫助了解Aave 去中心化過程的各個階段:

當協議以LEND的名義啟動時

初始代幣分配

當前代幣分配

$AAVE 最大持有者是安全模塊,代表的是代幣持有者在其中質押的代幣數量。第二大持有者是生態系統儲備基金。最大個人地址持有$AAVE 的數量超過250,000 個,佔流通供應量的1.6%。這個極低的比例可以確保真正的民主投票,意味著沒有哪個單一持有者(甚至是持有者群體)可以迅速達成多數來執行他們的意願。與其最大的競爭對手Compound 協議相比,Aave 協議的去中心化程度無疑是振奮人心的,前者的創始團隊和投資者仍然擁有大約50% 的代幣總量。

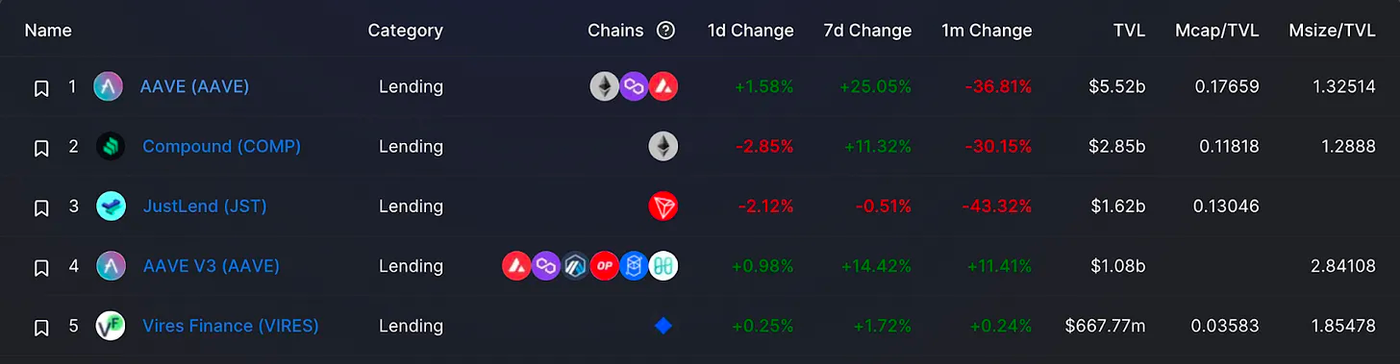

價值創造和價值捕獲

DeFi Llama 數據顯示,Aave 從眾多協議中脫穎而出,並且單看TVL 的數據,Aave 已成為DeFi 賽道的第一名。他的主要功能(aTokens、利率互換和閃電貸)具有高度創新性和開創性,為用戶提供了比競爭對手更高效的資本利用率;也就是說,當使用Aave 協議時,用戶可以用更少的花費,對資產做更多的金融操作來獲取盡可能高的收益。

除了在藉貸功能上持續創新之外,Aave 還通過大力鼓勵多鏈戰略和多元生態的發展,使自己在以太坊眾多藉貸協議的競爭中力拔頭籌。

Aave 從Ethereum 開始,Ethereum 仍然是其主要市場,但Aave 也已成功擴展到其他九個公鏈;繼Ethereum 之後,Aave 在Polygon 和Avalanche 的用戶和TVL(總鎖定價值) 都保持增長。憑藉多鏈策略,Aave 現已覆蓋到整個生態的多個社區,並為貸方提供了最廣泛的代幣選擇範圍,多達22種。

在V3 版本中,Aave協議提供了新功能,例如互操作性功能Portal。 Portal允許流動性在Aave V3 市場和其他不同網絡之間流動。更確切地說,它能夠讓治理批准的跨橋鏈在源網絡上燃燒aTokens,同時在目標網絡上立即鑄造出aTokens(更多信息請參見此鏈接)。

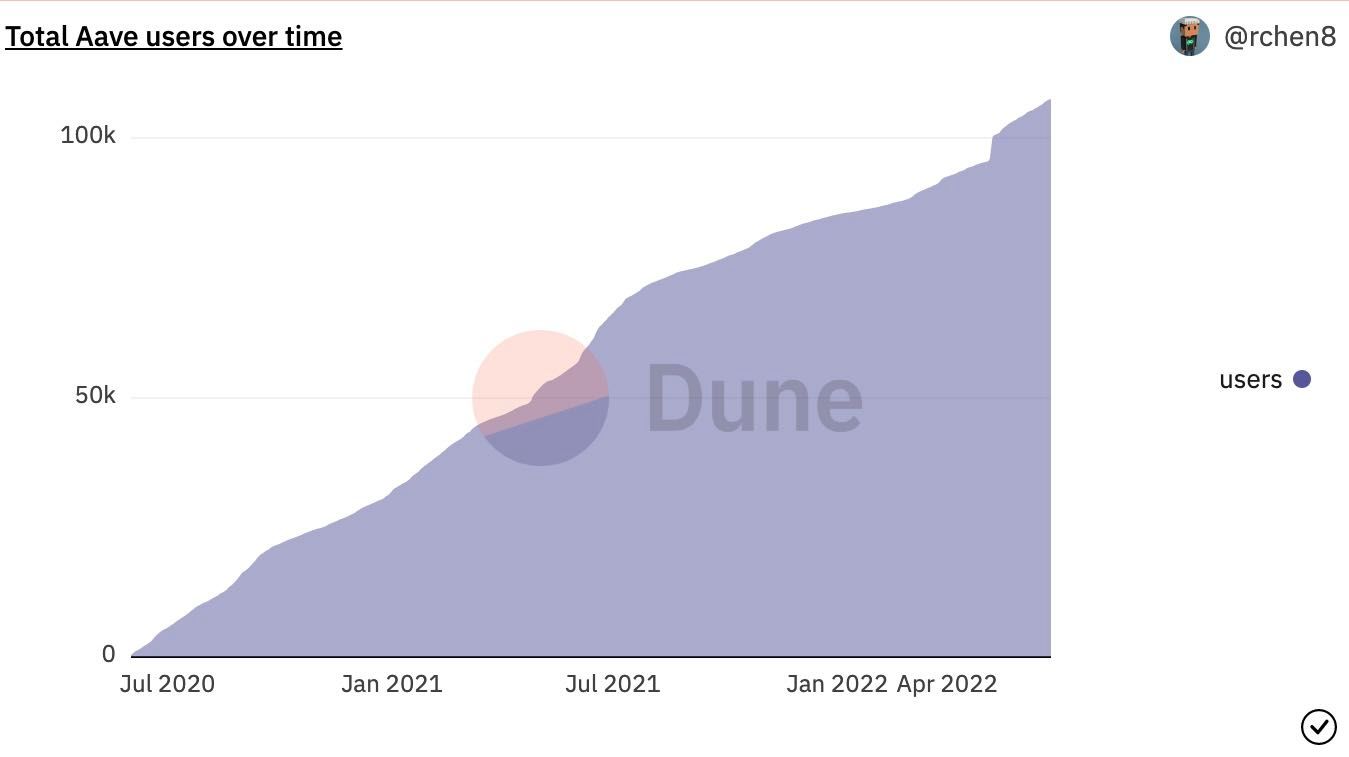

協議的成功也帶來了用戶群的不斷增長。

此外,Aave 還是很多領域的開拓者,比如為現實世界的資產提供專屬的DeFi 協議(資金池)、為機構推出合規DeFi 平台(Aave ARC),以及去中心化社交媒體平台(Lens Protocol)。

考慮到我們仍處於DeFi 的早期階段,可以看出Aave 為去中心化金融(DeFi)設想了一個光明的未來。並且Aave 通過創造許多獲取新用戶的途徑,不斷地建立起與競爭對手抗衡的護城河。在研究Compound 和Maker 時,我發現他們沒有具備和Aave 同等水平的創新和多元化。

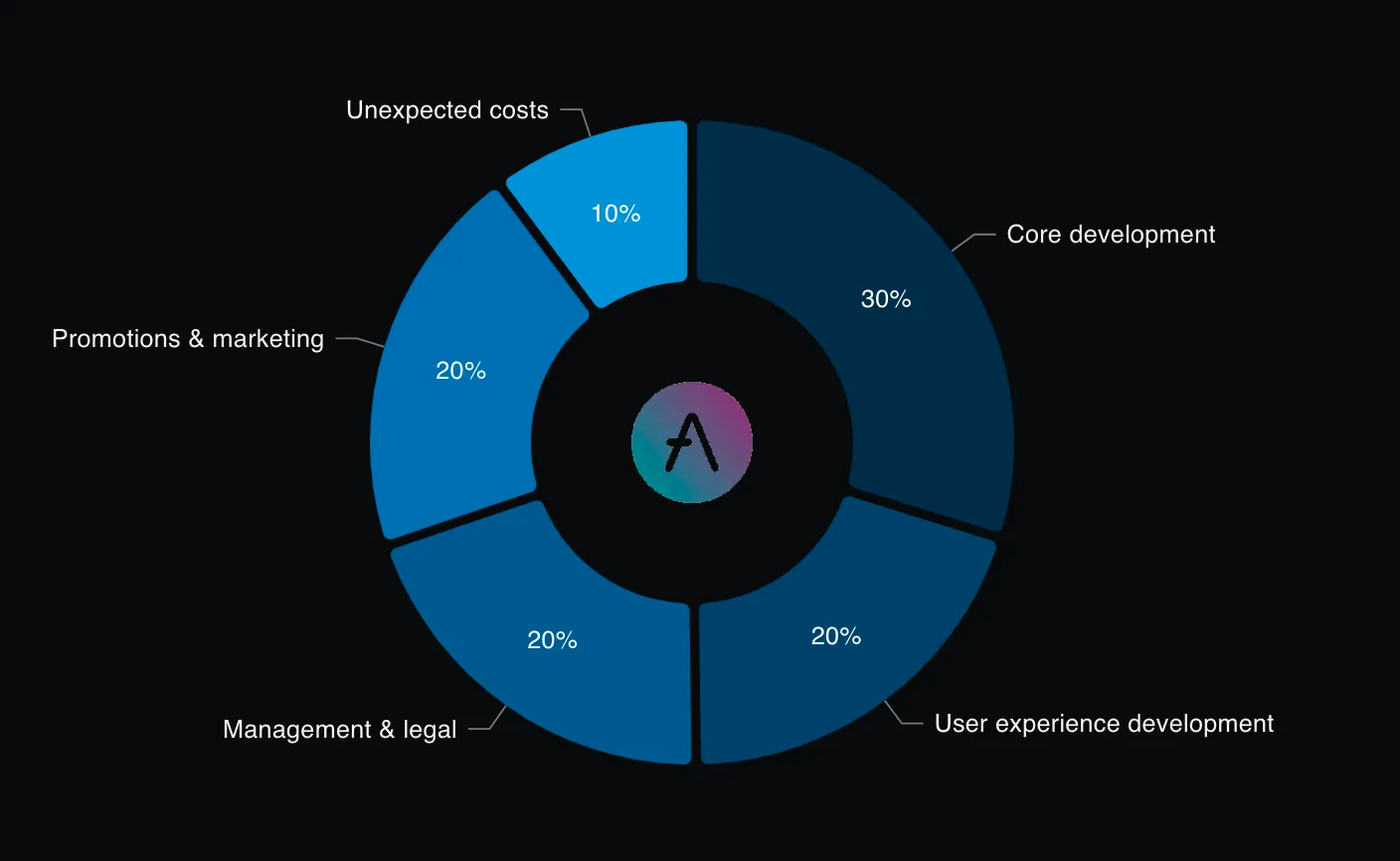

在價值捕獲方面,與大多數平台一樣,Aave 有一個金庫。金庫的資金來自從借貸中賺取的部分利差以及從閃電貸中收取的費用(查看圖表)。這些資金由Aave 代幣持有者管理。值得一提的是,費用所捕獲的價值通過治理權反映到代幣中。

需求驅動

代幣的兩大效用(治理和質押)明確了代幣在生態系統內的主要用例。 Aave 在生態系統外也有幾個用例,如$AAVE 可以存入Maker 平台來創建DAI,也可以在Balancer 平台上用於LP賺取BAL 代幣獎勵,或者在Uniswap 平台上賺取交易費。

此外,治理論壇上有一些關於為代幣添加更多效用的討論。一個有影響力的團隊成員Mark Zeller 認為隨著Aave 擁抱多元化, 新效用的許多可能性將被釋放,並會對需求產生積極影響(完整內容請參見此鏈接)。

這一事實可以為Aave 原生資產創造新的用例提供機會。如果治理部署Avalanche 子網、Rollup 鍊或者平行鏈,使用aUSDC 作為gas 費原生資產會發生什麼?驗證者必須質押$AAVE 來處理交易和賺取網絡交易的費用。

這樣的運轉似乎給L1 資產帶來了溢價;考慮通過以“ AAVE 鏈”作為入口鏈接到所有網絡並非不可能。這條鏈對於實現低價、高速使用Aave 可能是有意義的,並且如果主要的DeFi 協議也做同樣的部署並允許用例,它可能會獲得更多的支持。

如果要求使用門戶的跨鏈橋和協議擁有一定數量的StkAAVE 以減少費用和/或信用額度會怎麼樣?我們應專注於長期建設和價值增值創造,不是盯著每日圖表和短期計劃。

所有這些都是一場馬拉松,而不是一場百米衝刺。

在這方面,我認為Aave 創造了一個不斷發展的生態系統,具有進一步發展的巨大可能性。同時Aave 的代幣賦予用戶治理權和合理的質押獎勵。

然而,在現階段,我認為Aave 代幣的效用不是需求的決定性因素,主要是因為相對於流通供應,抵押率仍然很低,而且它只支付原生代幣。此外,Aave 協議不會像Balancer、Curve 和GMX,將其創造的大部分價值重新分配給用戶。但是,協議產生的費用進入金庫,代幣持有者對金庫擁有控制權。到目前為止,Aave 協議以長遠發展觀來管理資金庫,使Aave 處於同賽道的領先地位。

結束語

在研究了項目的各個方面後,我認為Aave 成為行業翹楚是有其成功之處的。據高級審計公司Gauntlet 研究,Aave 擁有一個不斷發展的生態系統、精心設計的經濟激勵計劃和安全的智能合約架構。

代幣分佈在相對集中和絕對集中的度量上都很好地分散開來。社區擁有相當大的一部分代幣;長期持有者質押代幣既可以保護協議安全,又可以獲得更多的治理代幣作為獎勵。長期持有者(LTH)質押代幣增加了他們在協議中的投票權和相關利益,這在協議與代幣長期持有者之間建立了一種健康的經濟共同依賴關係。

這種一致性對於決策過程更好地去中心化是至關重要的,因為社區通過投票就可以對一些關鍵決策達成一致,例如風險參數、經濟投資、要上市的資產以及要擴展的新鍊等。

生態系統激勵措施將提供給流動性提供者和開發人員,因為他們作為協議最關鍵利益相關者,提供了流動性、安全性和開發技能,進而將Aave 擴展和集成到整個加密生態系統中,這為協議用戶創造了更多價值。

原文:@CryptoVinicius, Tokenomics 101: Aave

譯者:Omelet, TELab

TELab: Token Engineering Lab,一家致力於代幣經濟系統研究、設計和實踐的實驗室。關註我們的 Twitter,加入 Discord,探索 Web3 代幣工程最佳實踐。 TELab:本文內容僅供學習研究參考,並不構成任何廣告銷售或投資建議。投資者據此操作,風險自擔。轉載/內容合作/尋求報道,請聯系 TELab 授權並註明出處。