finbots.ai:提高基尼係數的AI信用模型 CreditX

假設一家公司希望為藍領工人提供信用卡服務,但卻因為藍領信用紀錄資訊有限,且新持卡人的首月違約率很高,公司的信用模型無法準確評估這些人的信用狀況而難以申請,這時要怎麼辦呢?或是當中小型企業努力拓展BNPL 業務時卻受到重大信貸損失,對客戶而言也沒有可靠的信用單位或銀行對帳單,要如何重新分配BNPL 的資金呢?

又或是公司已投入許多技術,希望提升低批准率跟低準確性的信用評估,但投入資源後卻仍無法建立有效準確的信用模型,此時如果能有個快速上手跟安裝的信用模型就會很重要。看見公司在信用風險評估上的難處,finbots.ai 抓住商機,在 2020 年成立公司,主打信用評估產品CreditX,協助公司建立準確的信用模型。

公司簡介

finbots.ai 是 Accel 旗下的金融科技公司,藉由創立的人工智能平台CreditX,幫助金融機構在貸款時建立準確度更高的信用模型跟風險評分,實現盈利貸款和促進金融包容性,希望為更多人提供貸款服務。

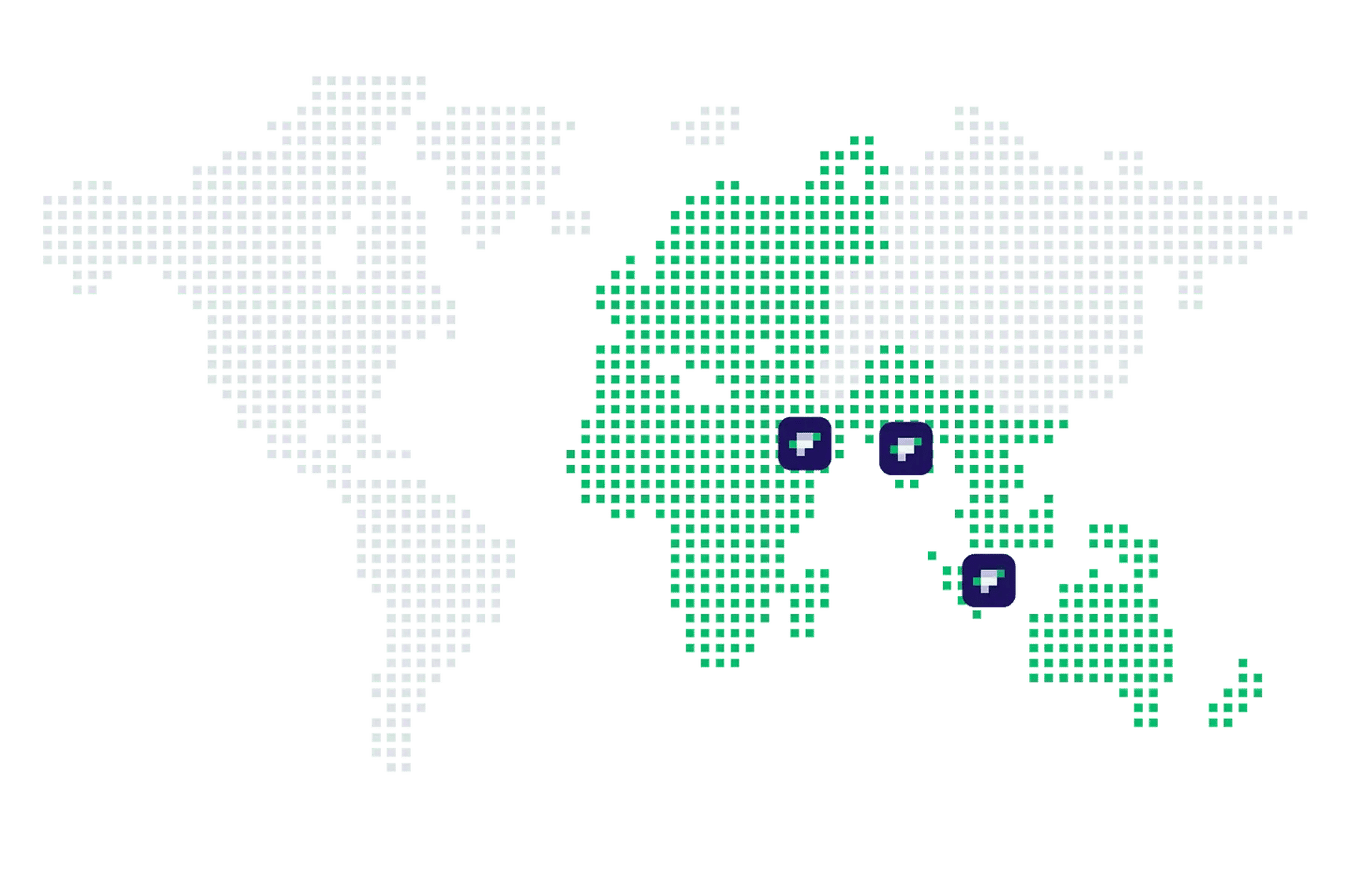

目前CreditX 已遍布非洲、中東、亞太地區和澳大利亞等地的貸款機構,客戶包含數位銀行、中小企業貸款機構、消費者貸款機構和徵信機構。知名合作客戶包含Deem、Mbank、Tanaku等。

finbots.ai 在 2020 年創立, 2022 年獲得了新加坡金融管理局(MAS)的金融科技獎,被評為新加坡前十大金融科技公司。為了確保資訊安全,finbots.ai 和 CreditX 都獲得ISO27001 認證,也通過 *AI verify 測試。目前公司總部設在新加坡,同時在印度(海得拉巴)、阿拉伯聯合酋長國(迪拜)、印尼(雅加達)和肯尼亞(內羅畢)設有辦事處。

註:

1. Accel:是一家國際風險投資公司,致力於早期投資,鎖定企業軟體、互聯網、身分鑑定等技術領域。早期投資跟資助的科技公司包括Dropbox、Cloudera、Slack、Spotify 等。於1984年成立,總部位於加州。

2. ISO27001 :國際上最流行的資訊安全管理系統認證標準,成為客戶評估的條件之一。

3. AI verify:由新加坡政府的信息通信媒體發展局(IMDA)和個人數據保護委員會(PDPC)共同開發,是全球首個人工智能治理測試框架和工具包。

商業模式與服務內容

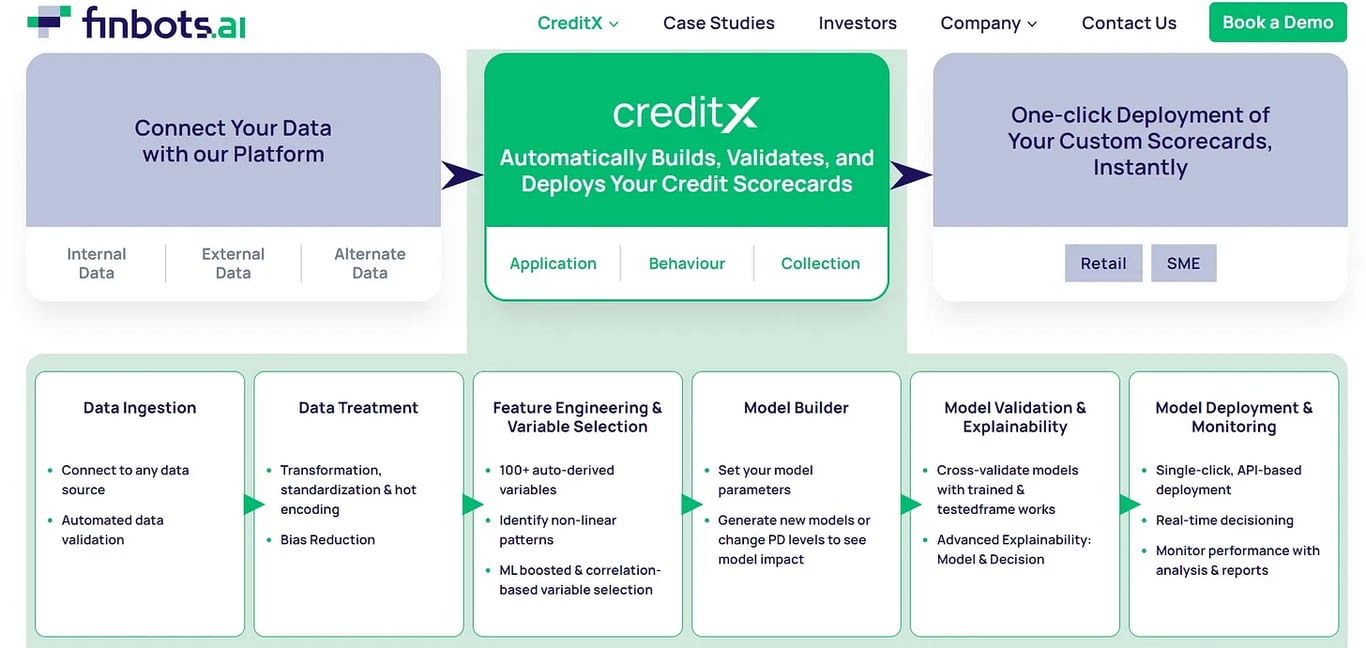

(一)CreditX 功能簡介

CreditX 建立準確信用模型增加信用卡批准,提高基尼係數增加信用卡批准,並保持低損失率。計分卡採用AI 跟 ML 技術,自己訂製與公司匹配的計分方式。此外CreditX 也促進借錢給尚未被傳統信用卡公司或金融機構充分服務或瞭解的市場,推動消費貸款業務,替中小型企業提供B2B 貸款服務。技術層面CreditX 採用SaaS 技術快速部署,以API 即插即用,申請四周內即部署完成,並採完全自動化AI 管理,立即做出決策。

註:

基尼係數:信用風險模型中,用來衡量一個模型的預測能力。在此情境下,基尼係數越高,模型的區分能力越好。換句話說,如果一個模型的基尼係數較高,那麼這個模型在區分「好(即不會違約)」和「壞(即可能違約)」的信用卡申請人方面的能力就越強。

(二)CreditX 三種方案

finbots.ai 提供三種方案供客戶選擇,根據風險評估包含的時間點跟追款效率有所差異。

1、Application Scorecards - 即時風險評估的準確度

在幾分鐘內建立高準確度的信用模型,使吉尼係數提高至少20點,讓機構可以更自信的批准信用申請,同時降低風險。

2、Behaviour Scorecards - 提前預防措施

這個功能提供即時的信用預見能力,能夠在客戶發生違約之前就檢測到高風險案例,主動管理活躍帳戶的信用風險,減少損失率。

3、Collection Scorecards - 追債效率的提升

這個功能以更高的準確度預測可能核銷(無法收回)的風險,並建立更有效的聯絡方式,從而最大程度地回收欠款,同時減少損失。

成長過程與優勢

(一)從Accel 獲得300萬美元的A輪融資

2022年4月,finbots.ai 宣布成功完成了300萬美元的A 輪融資,這是他們首次獲得外部投資,也是Accel 旗下Fund VII 在東南亞的首次投資。Accel 是這次融資的唯一投資者。這筆融資將用於加速finbots.ai 的產品增強、營銷和銷售以及客戶支持。他們希望利用這筆新資金招募高級人才並擴大團隊的辦事處。

信用評分在向消費者和中小企業提供貸款至關重要。但現有的平台和方法限制了款機構確定信用風險的能力,不只導致高風險成本,也可能使許多信譽良好的借款人被排除在外,這些借款人的數量估計超過10萬億美元。finbots.ai 的人工智能信用評分系統CreditX 期許讓所有金融機構都能快速開發高度精準的信用評分模型,處理貸款申請,目標是讓金融機構能夠更民主地獲取這些先進的工具,以提高貸款決策的準確性和效率。

(二)看到新興市場的潛力

finbots.ai 明確地認識到新興市場中的龐大潛力。在這些市場中,儘管金融科技產業的發展仍處於早期階段,但對於創新和先進技術的需求卻日益激增。許多地區的消費者和中小企業對於信用服務的需求與日俱增,但他們往往因為缺乏正規的信用記錄或者無法達到傳統信貸標準而無法取得貸款。

為了滿足這些需求,finbots.ai 的信用評分系統CreditX 運用了人工智能和機器學習技術,以創新的方式對這些個體的信用風險進行評估。此外,finbots.ai 正透過在地化和個人化的策略,讓其產品更符合這些新興市場的獨特需求。

finbots.ai 目前在全球有三個駐點,分別位於新加坡、阿拉伯聯合酋長國杜拜跟印度泰倫加納邦。

成功案例

(一)finbots.ai 將與柬埔寨領先銀行 Sathapana 銀行合作

2023年5月23日,Accel 支持的總部位於新加坡的 B2B SaaS 金融科技公司 finbots.ai 宣布簽約柬埔寨領先的商業銀行 Sathapana Bank 作為其最新客戶。Sathapana Bank 是柬埔寨領先的商業銀行之一,擁有全國第二大網路分行,在柬埔寨各地設有 170 多家分行。Sathapana 銀行為消費者、企業和中小企業提供廣泛的銀行和金融服務。

finbots.ai 快速增長的客戶案例也由此擴展到亞太地區和中東和非洲市場的 9 個國家。Sathapana 銀行選擇了 finbots.ai 的人工智能平台 CreditX,來生成信用記分卡。他們對這個記分卡的準確性、價值實現時間和穩定性進行了廣泛評估。通過使用 finbots.ai 的 AI 平台 CreditX,Sathapana 銀行可以更好地評估個人、房屋、農業和中小企業貸款申請人的信用狀況,以加速業務增長,同時不增加風險。此外,該銀行還可以根據需要建立高精度的行為記分卡,實時管理投資組合,這樣他們就能夠主動獎勵優質客戶,並對風險客戶採取相應的措施。這將降低銀行在零售和中小企業業務中面臨的信用風險,提高貸款批准率和運營效率。

(二)finbots.ai 與印尼房地產科技公司 Tanaku 合作

在2022 年 10 月,Tanaku 公司成為 finbots.ai 在印度尼西亞的首個客戶,利用人工智能風險建模平台CreditX,幫助更多印尼年輕人實現夢想的購屋計劃。這次交易也讓 Accel 投資的 finbots.ai 的客戶範圍從北亞、中東和非洲擴展到東南亞。合作之後 Tanaku 公司可以迅速建立高品質的客戶風險評估模型,獲得更多抵押貸款前融資、降低損失並提高運營效率。這個解決方案遵循公平、可靠和可解釋的人工智能原則。同時也幫助 Tanaku 擴大到新的細分市場,推動住房擁有權的民主化。

(三)蒙古第一家新銀行 M銀行

2022年11月,M 銀行宣布跟 finbots.ai 合作。M 銀行是蒙古的第一家新型銀行,由MCS Holding 集團主導,該集團也是蒙古最大的企業集團之一,致力提供全方位的數位金融服務。finbots.ai 的人工智能信用建模平台 CreditX,讓 M 銀行能夠快速開發和應用高精準的Behaviour Scorecards,具備出色的預測能力和穩定性,幫助 M 銀行加快吸引新客戶並有效管理現有客戶的風險水平。根據全球Findex 數據庫的報告,蒙古有93% 的成年人已經擁有銀行賬戶,因此M 銀行將利用平台開發更智能、更包容的信貸模型,以更好地服務年輕的千禧一代和Z世代。

此外這也將幫助M銀行克服傳統信貸建模方法的限制,根據市場的快速變化快速調整信貸模型。CreditX 讓 M 銀行能夠在數小時內重新校準現有模型或開發和應用新的信貸模型,而以前這需要花費三到六個月的時間。新興市場─包括蒙古,在實現高品質的信貸民主化方面具有巨大潛力,M銀行相信finbots CreditX 能幫助他們實現信貸民主化的目標。

競爭對手比較

(一)CredoLab

Credolab 是一家快速發展的金融科技公司,開發的數位信用評分卡專為銀行和其他金融機構所設計。解決方案基於人們在手機和網路上的行為數據,幫助機構評估客戶的信用水平,就像銀行使用的那種評分卡一樣。提供的計費方式是按實際使用量計算的,這樣金融機構只需支付他們真正使用的部分。這種解決方案適用於各種機構,包括銀行、線上貸款公司、買現付款服務提供商、保險公司,以及與金融服務相關的其他行業,如電商、叫車應用、旅遊和零售業。Credolab 提供一種創新的方式,讓機構更有信心地批准更多客戶。該公司成立於2016年,總部在新加坡,還在基輔、邁阿密、倫敦等地設有辦事處,再全球有分布式團隊。迄今為止,Credolab 已經在30多個國家擁有超過120個客戶,其中包括一些知名的金融科技公司和獨角獸企業。

(二)FinScore

位於菲律賓馬尼拉,使用電信數據和高級分析技術的替代性信用評分公司,目標是幫助金融機構減少違約風險、提高貸款批准率和對抗詐騙,提供企業信用評分平台跟數據的反詐欺工具。在菲律賓,移動數據信用評分可以讓金融機構提供更好的服務給現有客戶,吸引新客戶,也能夠開拓未開發的市場。電信評分模型基於400多個變量,包括通話模式、交易記錄、社交圈子、位置、忠誠度和個人資料,提供有價值的洞察信息。這些信息有助於金融機構更全面地評估客戶的信用風險和信用評分。

(三)Bee Eye

以色列的信用風險評估平台的運營商,旨在提供基於在線消費者存在的財務指標和預測模型。該公司的平台使用先進的算法不斷優化貸方的信用建模流程,幫助貸方利用數據豐富、數據預處理、定制功能創建和先進的機器學習技術加快改進模型的上市時間,使金融機構能夠建立、部署、定制、測試、驗證、優化和監控信用評分模型。

馬克碎念

我們可以看到金融科技的發展已經進入了一個新的階段,AI 與機器學習的應用已經從理論走向實踐,並且在許多金融服務中發揮了重要的作用。然而,我們也應該看到,這種發展並非一帆風順,還存在許多挑戰和問題需要解決,例如數據安全、隱私保護、以及如何確保AI 的決策公正、公平等。

但未來可以預見到,隨著技術的進步和金融市場的需求,相關技術的使用在金融科技中的應用將會更加廣泛和深入。同時,法規和監管也將會跟上進步,以確保這種技術的健康發展。此外,我們也期待看到更多的創新和突破,例如如何利用AI 來提高金融服務的效率和品質,以及如何利用這種技術來解決金融市場的一些長期存在的問題。