台灣證券型代幣STO的進展

傳統融資 & ICO & STO

在談STO之前,先來探討一下STO演化的過程。在過去當創業者發展項目的時候大部分都會透過融資的方式來取得營運資金,但其實取得的過程是困難重重,以銀行借貸來說,不但有批准困難的問題,取得成本也不低,花費的時間也相當長,為了解決這個問題,眾籌模式就是其中一個解套的方法之一。

眾籌模式為創業者提供了一個更有效的融資方式,由於眾籌面對的是更大範圍的投資者,相對之下投資者可以用較小額金額來進行投資,也可以幫助創業者更容易完成融資。而ICO就是實現這樣模式最好的方式之一。

ICO(Initial Coin Offering)首次代幣發行是透過發行可交易的代幣,讓創業者給予投資者購買、出售與交易的靈活性。而創業者除了提供股權外,還可以提供更多不同的回饋方式,以及設立投資的鎖定條件等等。因此ICO就成為了新創團隊用來籌資的利器,成功的讓很多新創團隊募集到了資金,在最高峰期間(2017-2018)一年面對全球市場就募資了69億美元。

但ICO的缺點這時候也暴露出來,首先對於投資者來說非常沒有保障,在2017年中有超過80%的ICO項目都是詐騙,但是卻沒有任何管理框架或保護措施。而政府這個時候也注意到這個監管的漏洞,除了投資者沒有保障之外,投資人的身份辨識與反洗黑錢也是重要的議題之一。

為了阻止ICO亂象,各國開始制定代幣發行的相關規則,並且開始嚴格監管所有的ICO,必須找到一個方法能同時滿足募資需求,又能同時保護投資者的募資方式,因此需要有一個合法合規的、能被監管的代幣募資。

因此STO(Securitiy Token Offering)證券型代幣發行就此產生,此時代幣的持有者可以獲得資產的所有權或是相關經濟的權利,代幣相關發放與交易紀錄也會在監管機構的監控下進行。總結來說,我們可以期待STO可以帶來三項主要的好處:

- 降低募資的成本與提高效率性

- 讓投資者更有效率地參與市場

- 保護投資者與減少犯罪的發生

台灣STO發展的進展

2019.07.03 金管會頒布公告將依照證交法第六條第一項規定,「核定具證券性質之虛擬通貨為證券交易法所稱之有價證券」,認定了虛擬通貨的概念。

所稱具證券性質之虛擬通貨,係指運用密碼學及分散式帳本技術或其他類似技術,表彰得以數位方式儲存、交換或移轉之價值,且具流通性。

而且一旦認列出證券型代幣的有價證券判定標準,這樣的代幣所面臨的洗錢風險,將會是各種類型的密碼貨幣發展中最高的,思維角度將不再是只是創新募資的重要性,而是如何符合最嚴格的反洗錢(AML)標準。

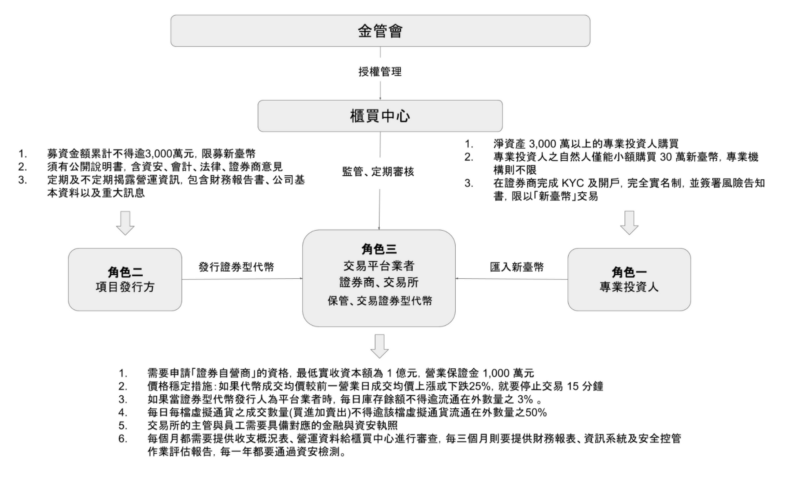

2019.09.18 台灣證券櫃買中心針對STO釋出管理規劃,這次會議討論更多的是「證券型代幣的監管架構」,監管架構中,證券型代幣的管理制度將由金管會主導,櫃買中心作為監管機構,負責對平台業者(虛擬貨幣交易所)進行監管。

2020.01.20 櫃買中心正式頒布「證券商經營自行買賣具證券性質之虛擬通貨業務管理辦法」相關總說明、逐條說明及法規附件與相關人員所需之在職訓練規範,並於公告日起立即實施,換句話說此日開始STO相關的法規才正式落地,不再存有模糊空間。

2020.05.01 證交所完成修正「中華民國證券市場編碼原則」將

1.分潤型虛擬通貨:前兩碼為英文字母 ST,後加四位流水 編碼。

2.債務型虛擬通貨:前兩碼為英文字母 ST,後加三碼流水 編碼,第六碼為英文字母 D。

至此我們可以說STO已經準備上路,只等待想發行的業者進行相關的申請與設置。

台灣STO規範的特點

從監管架構圖中可以發現是參考台灣證券的發行機制,配合第三方專家的意見書並以如區塊鏈等新技術強化在系統資訊安全上的監管,加上募資金額和對投資者的限制,創造出一個嚴謹的架構。但這個架構推升業者在法律遵循及投資門檻的成本,過高的成本創造出一道無形的門檻,讓業者對於STO的發行也持保留的態度。

這裡我們不一一說明每個詳細的規範,分別只說明對於投資人、發行方與平台交易業者的重點限制因素:

投資人:購買的身份限定只限淨資產 3,000 萬以上的專業投資人購買,其中每位專業投資人之自然人(個人)僅能小額購買 30 萬新臺幣,但專業投資機構則不在此限。

當投資人的身份被限制時,市場流通量一定有限,而且小額STO只能在一家平台交易,其未來交易流通性自然堪憂,STO發行失敗的機率也會上升。

發行方:只開放以不具有股東權益之分潤型及債務型虛擬貨幣為限,且募資金額累計不得逾 3,000 萬元,限募新臺幣,也不開放國外的投資者。

缺乏股權型的代幣,潛在的成長獲利不夠,更不容易吸引投資者,只限定台灣的投資者,也大大減少可以募集到資金的機會,更是讓STO原本無國界的便利優勢無法發揮。

平台交易業者:交易所第一年只能募集一檔證券型代幣案件,須待其交易屆滿ㄧ年後,始得再次辦理,且單一交易所受理或自行發行募資金額累計不得逾 1 億元。

由於監管可說是相當嚴格,衍生的專家委託成本也跟著水漲船高,對於STO的模式而言,這樣的監管環境並不友善,市場還在初期的階段,但門檻與法律遵循成本顯然過高,再加上平台募集資金有上限,也減低平台交易業者加入的意願。

台灣STO還有發展的機會嗎?

對比於新加坡STO證券監管剛要跟群眾募資法規相結合,可小額投資,具備ICO的自由度同時結合科技創新的監管因素,因此新加坡的STO法規屬於較全面、開放狀態。

開放的態度絕對可以幫助STO的發展,雖然目前台灣定出的架構似乎對於STO的限制重重,但至少這些遊戲規則讓想發行STO的業者有規則可循。而對於限制的突破我們可以寄託業者申請進入金融監理沙盒,透過這樣的方式來突破原本的架構,建立出另外一套新的規則。

發展STO三大關鍵,監管、技術、業者缺一不可

也因此還有好長一段路要走,各項都要更多的調整,才能夠使整個STO能夠真正的幫助資金的募集同時間也保護到投資者的權利,也期待在很快的未來能看到第一檔STO在台灣發行。