CoinEx研究院|Arbitrum-Layer2領域的潛心修道者

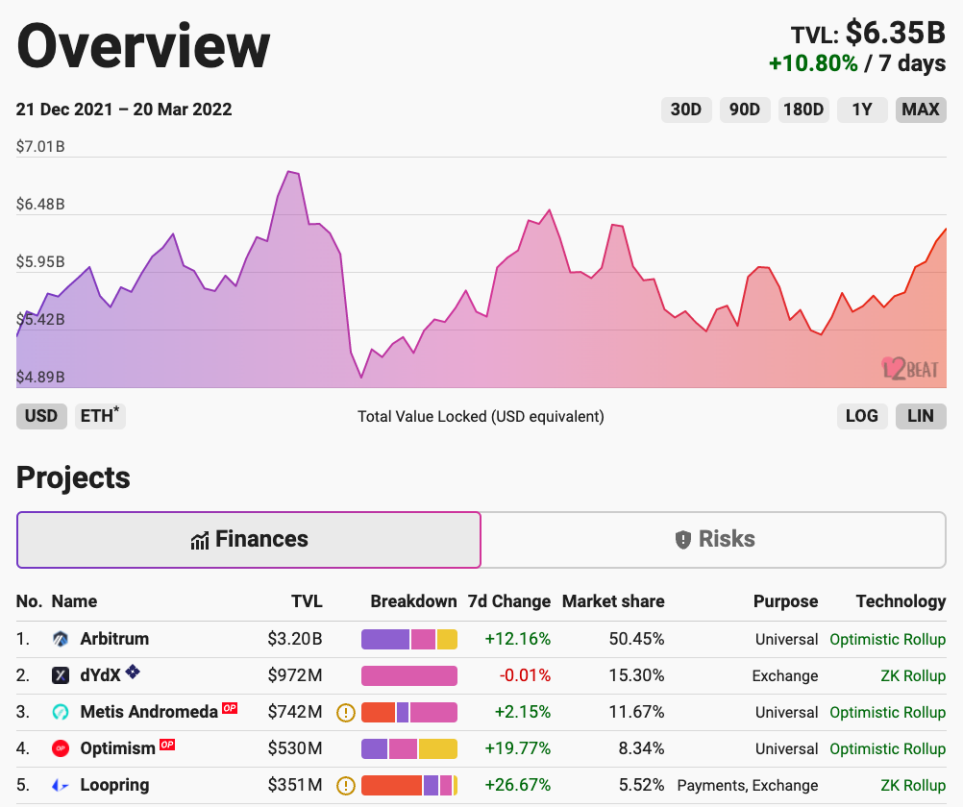

Arbitrum網路已上線半年多,雖然上線之初被各種土狗土礦專案搶佔了風頭,但Arbitrum的發展並沒有因為這些土狗專案而動搖。截止3月21日,根據L2beat顯示(圖一),Arbitrum的TVL達到約32億美元,並在眾多Layer2專案中遙遙領先。所有Layer2專案的總TVL約為63.5億美元,而Arbitrum的TVL就占了50%,是第二名dYdX的3.2倍。

圖一:L2beat layer2 TVL 排行榜

資料來源:https://l2beat.com/#projects

數據截止3月21日

從上組數據來看,Arbitrum仍受到各路資金的青睞,在以太坊擴展之路上佔據非常重要的地位。並且Offchain labs在3月2日時宣佈推出Anytrust Chains,給Layer2賽道又增加了一絲想像力。因此本文將分為上下兩篇介紹Arbitrum,上篇將對Arbitrum做一個簡單的梳理,從用戶的角度分析其競爭力,以及同類項目的對比。下篇將介紹Arbitrum的原生生態詳情,以及對未來發展前景進行分析。

Arbitrum介紹

Arbitrum是以太坊的一種擴展解決方案,由Offchain labs創建,該團隊在2019年的B輪融資中籌集了1.2億美元,投資者包括Pantera Capital、Polychain Capital、Coinbase等眾多龍頭投資機構。

Arbitrum的特點在於便宜且迅速,並將所有交易資訊傳遞回以太坊主鏈。簡單對比一下,以太坊每秒可處理約14筆交易,交易gas費根據網路擁擠程度不同而變化,擁堵時gas費甚至飆升至上百美元。而Arbitrum擁有40000 TPS,gas費大約為每筆0.6美元。而且Arbitrum可完全支持以太坊虛擬機(EVM),這意味開發人員可以直接將他們的去中心化應用Dapps與Arbitrum集成,減少重新開發的時間。

Arbitrum的運作原理其實較好理解,簡而言之,Arbitrum將很多交易或事物一起打包,在專有的側鏈上先進行結算,然後再將交易數據報告給以太坊主鏈。Arbitrum採用了一種稱為Optimistic Rollup的技術,該技術可以將區塊鏈交易的數據進行壓縮,再Rollup(匯總)為單個事務。這樣做的好處是,區塊鏈只需要處理單個交易,而不必確認Rollup中包含的單個事務,不僅節省了時間,也節約了交易gas費。

Arbitrum的安全保證是由驗證者去執行的。Optimistic Rollup的前提是假設了所有的交易數據都是正確的,但如果驗證者懷疑存在欺詐行為,則可以通過爭議解決機制對交易進行異議。因此,Optimistic Rollup存在一個挑戰期,如果驗證者發現存在可疑的交易,挑戰成功後被挑戰交易即可在這期間恢復。也正是因為這個設定,將資金從以太坊主網跨到Arbitrum上只需要大概10分鐘,而將Arbitrum上的資金轉回以太坊主網時則需要等待約1周的時間。

Arbitrum的競爭力

在考慮到Arbitrum的競爭力上,相比分析不同Layer2專案技術上的區別,可能會感到晦澀難懂。我們不妨從用戶的角度出發,用戶真正需要的是什麼?其一是良好的用戶體驗,其二是保證資產的安全性。下麵本文將從這兩個方面展開分析。

從用戶體驗的角度來說,用戶在交易過程中更加看重的是交易的速度以及每筆gas費的高低。從這個角度而言,Arbitrum的競爭者其實不僅僅是Layer2的專案,還包括像Solana、AVAX、BSC等高性能的Layer1主鏈。它們同樣有著高TPS、低手續費的特點,並且跨鏈資產迅速,退出也無需等待較長時間。

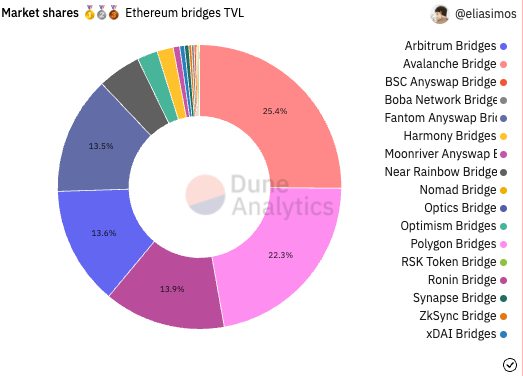

2021年隨著Layer1和Layer2專案的相繼迸發,以太坊資產逐漸外溢。從以太坊流出的市場份額來看,目前AVAX市場份額排名第一,其次是Polygon、Ronin,而Arbitrum則居第四。

圖二:以太坊流出跨鏈橋的市場份額

資料來源:Dune Analytics @eliasimos

數據截止日期:3月22日從上述排名來看,Arbitrum並非是優中之選。其原因之一是Arbtrium上的gas費在AVAX、Polygon、Solana這些以$0.00X級別所計gas費的Layer1專案中不佔優勢。但Arbitrum團隊表示,會在將來提高速度限制和增加網路容量的方式降低gas費用,並且,隨著Arbitrum網路上交易量的增多,也會逐步降低費用。其二,Arbitrum確實面臨著一個跨鏈週期的限制,對於資金靈活性需求較高的用戶來說,等待一周才能轉出是一個較大的顧慮。但目前很多支持Arbitrum的跨鏈橋已解決了這個問題,例如Hop protocol使用中間資產和AMM機制進行跨鏈,即可降低Arbitrum二層資產的等待時間。

儘管如此,Arbitrum仍有其優勢所在。一個最大的吸引力在於EVM完全相容。對於開發者而言是可以迅速將以太坊上的應用相容到Arbitrum上,能夠保持程式代碼不變,並且遷移成本低。對於用戶而言則是能夠以更低的成本使用以太坊上的原生協議,對於那些詬病以太坊手續費太貴的忠實用戶是一個不錯的福音。目前已有超過150個以太坊原生專案在Arbitrum one上運行,包括各種基礎設施的龍頭協議或Dapps。並且在2022年3月2日,Offchain labs宣佈推出Anytrust chain,該鏈將和Arbitrum one一起運行,進一步優化適配遊戲和NFT領域,屆時Arbitrum不僅可輻射DeFi類協議,也可以將NFT、GameFi等專案囊括進來。

在資產安全性上,需要注意兩個點,一個是網路的協議安全,二是在進行跨鏈被駭客攻擊的風險。

網路的協議安全:Arbitrum作為以太坊的側鏈,和以太坊具有同等安全性,因此Arbitrum的安全性有較高的保障。

跨鏈風險:我們不難看到,各大高性能Layer1將以太坊資產進行跨鏈時都發生過安全問題,例如Solana上的跨鏈橋專案Wormhole遭受攻擊,THORchain的跨鏈橋連續遭遇三次惡意攻擊損失近1600多萬美元。當資產從以太坊跨到其他Layer1或側鏈時,就面臨著被駭客攻擊的風險。而將以太坊的資產跨鏈到Arbitrum上時,因其具有Rollup和審查期的機制,能大大降低被駭客攻擊成功的風險。

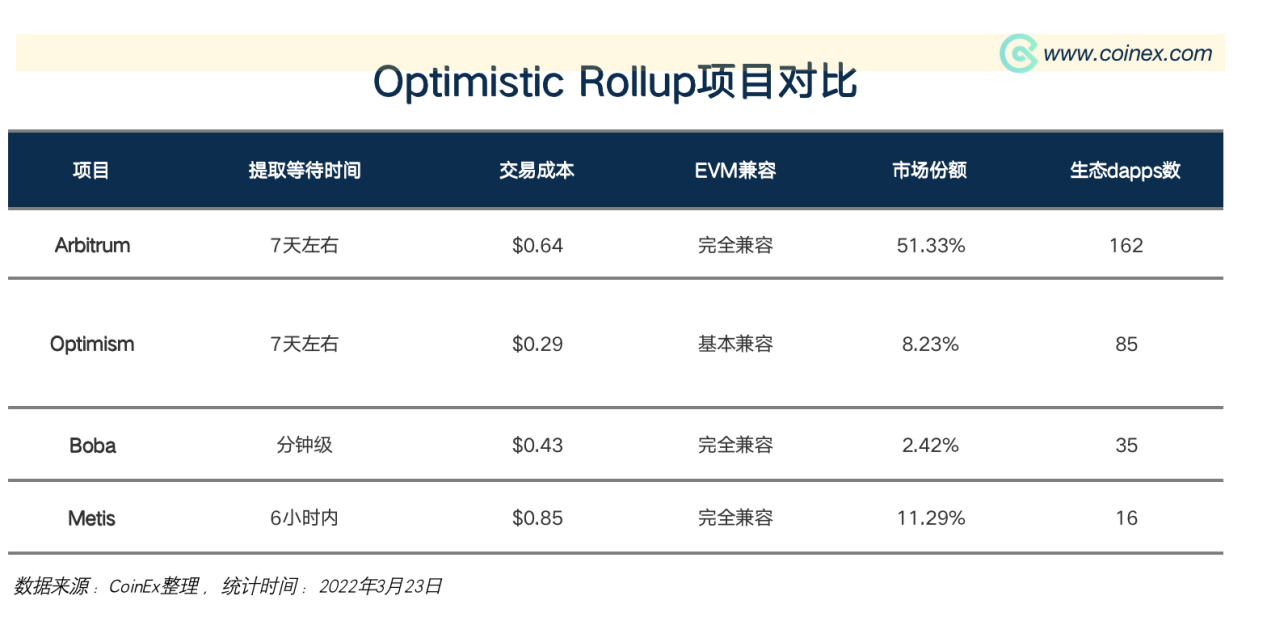

這裏我們也不能忽略同樣採用Optimistic Rollup技術的其他Layer2專案。目前採用該技術的專案有Optimism、Metis Andromeda和Boba Network。Metis和Boba是Optimistic的一個分支,在區塊鏈擴容性能和gas費方面都進行了優化。

表一:Optimistic Rollup專案對比

從上圖可以看到,Arbitrum的手續費和其他幾個同樣是Optimistic Rollup的專案相比仍是較高的。Optimism和Arbitrum的最大區別就在與相容性不同,因此雖然上線時間相隔不久,但市場份額和生態Dapps數相差巨大。除此之外,Boba和Metis在提款方面也進行了優化,不必再等待一周左右的時間,只需數分鐘或幾小時內就可以轉出資產。而Arbitrum的優勢在於其豐富的生態,如此高的市場份額也得益於其生態的擴張。

Arbitrum生態

如前文所述,由於Arbitrum與以太坊EVM高度相容,因此在上線之初,以太坊上的大型基礎設施類專案都已經部署到Arbitrum,可以以低手續費、高速的體驗暢玩以太坊上的專案,例如Uniswap、Sushiswap、Balancer等Dex,Curve Finance、Abracadabra Money等穩定幣協議,Ren、Multichain、Synapse等跨鏈橋專案都已支持Arbitrum網路。這是Arbitrum能夠快速搶奪市場份額的關鍵一步。給習慣使用以太坊協議的用戶提供了更加絲滑的交易體驗,以及更低廉的手續費。

本文在這部分將不再贅述以太坊的原生協議,而是將目光聚集到Arbitrum上優質的原生協議。下麵將介紹幾個Arbitrum上值得關注的生態專案。

Dopex

Dopex是一個去中心化的期權平臺,通過期權池為期權交易方提供流動性,並通過rebate(回扣)系統和套利功能來提升期權合約買賣雙方的利益。該協議由18名匿名團隊創建,其核心人物為@tztokchad和@witherblock,並獲得了DeFi的KOL Tetranode和DeFiGod1的投資。

Dopex的核心功能是提供單幣質押期權庫(SSOV),SSOV允許用戶在指定的時間段內鎖定代幣,並在其抵押的資產上獲得收益。用戶將資產存入一個合約,系統會將用戶的存款作為看漲期權賣給買家,並在他們選擇的每期到期時以固定價行權。簡單來說,用戶存入資產是賣出一個看漲期權或看跌期權,相應也會有買家為了對沖買入看漲或看跌期權。

和傳統期權邏輯相似,對於用戶存入一個看漲期權的期權池來說,如果基礎資產價格上漲,單幣質押期權質押人可保留其美元價值,即買家行權,賣家以行權價賣出代幣;如果基礎資產價格下跌,即買家選擇不行權,賣家仍可保留其代幣價值。在這兩種情況下質押人都可以獲得期權收益和DPX獎勵。期權將按照流動性的比例收取,而DPX獎勵將按執行價接近平值的比例發放。

在Dopex中採用雙代幣經濟模型,DPX作為治理代幣和協議費用代幣,協議池購買、掉期、交易池罰款和策略保險庫中收取的費用以DPX計價,所有收取費用的15%將在每個epoch(時期)結束後按照比例分發給DPX持有人。rDPX則作為Rebate token,為了消除極端波段產生的損失風險,期權持有人在每個epoch都可以獲得rDPX代幣補償。rDPX可用於鑄造合成資產,或作為抵押物進一步擴大資產敞口。

Sperax

Sperax是一個去中心化的穩定幣協議,同時利用了抵押和演算法。其穩定幣USDs由外部資產+其治理代幣SPA支持。通過燃燒SPA並添加一些抵押品來鑄造USDs。USDs通過抵押品和演算法穩定(套利)來保持穩定。

投資機構和團隊背景豪華。Sperax 以2億美元估值完成600萬美元融資,Amber Group、Alameda Research、Jump Capital等機構及知名DJ Steve Aoki通過購買Token SPA進行投資。團隊包括前Terra core的研究人員Nicolas Andreoulis,還有哈佛教授Marco Di Maggio。

Sperax的獨特之處在於演算法穩定和抵押穩定之間的動態轉換。通過一個鏈上機制確定演算法中貨幣供應量與抵押品的比例。如果價格高於錨定價格,貨幣供應將依賴演算法穩定,如果價格低於錨定價格,則對外部抵押品的依賴增加。USDs與其他去中心化穩定幣的主要區別在於自動收益功能,這種自動收益策略內置於穩定幣中,可在Sperax上通過DeFi聚合器獲得利息。

GMX

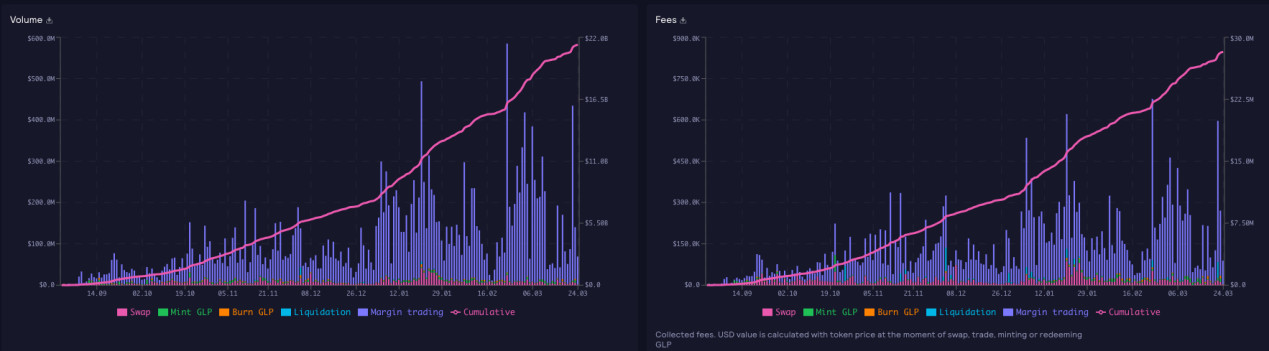

GMX是Arbitrum上的一個去中心化永續合約交易平臺,可對ETH、BTC、LINK等幣種以最高30倍的杠杆進行交易。GXM主打低swap費和零滑點交易,目前部署在Arbitrum和AVAX上,AUM已達到3.8億美元,在所有Arbitrum生態專案中TVL排名第三,已成為Arbitrum上去中心化永續合約專案中的佼佼者。

為了保證交易零滑點,GMX所使用的不是交易對組成的池子,而是由流動性提供者將ETH、BTC等資產質押到GLP池中,由一個多資產的GLP池執行Swap和杠杆交易。GLP池容量比交易對池容量更大一些,並且交易價格由Chainlink預言機和其他DEX均價進行喂價,可更大限度減少滑點的影響。

其代幣經濟同樣採用雙代幣經濟模型,GMX為平臺治理代幣,可用於質押,持有者可獲得平臺30%的收益。GLP是流動性提供者將資產存入GLP池時得到的憑證,GLP的價格由GLP池中資產總價值/GLP供應量得出。GLP持有者可獲得70%的平臺收益以及期滿一年後可完全轉化為esGMX。通過代幣激勵快速捕獲流動性,其交易量以及協議收入也在不斷上升。

圖三:GMX 交易量和手續費

截止時間:2022年3月24日

總的來看,目前Arbitrum生態專案更多集中在如錢包、跨鏈橋等基礎設施。其次是DeFi,尤其是衍生品類細分領域。Arbitrum得天獨厚的高性能條件給衍生品專案提供了肥沃的土壤,也給那些因流動性不足、手續費高而被詬病的專案提供了一線生機。最後,Arbitrum在NFT和GameFi細分市場的生態是較少的,目前只有三個NFT市場專案,並且交易量較少。NFT和GameFi對一個側鏈來說性能要求更高,一些應有程式需要進一步降低成本,或者更快的提取NFT,以及在遊戲中高負荷的容量和交易需求。因此Arbitrum在未來還會推出Anytrust chain來適配NFT和GameFi的發展。

未來發展前景

在如今Layer1/Layer2差異化競爭格局下,Arbitrum何去何從?屬於Arbitrum的市場爆點何時才能抵達?

實際上,Arbitrum走了一條不一樣的路。Arbitrum作為以太坊的側鏈,主要是為了解決以太坊的可擴展性問題,團隊一直保持這樣的初心不斷在技術上完善性能。

關於Arbitrum是否發幣,在Arbitrum上線之初,社區都認為Arbitrum會遵循其他Layer2解決方案一樣向早期用戶空投原生代幣的路線。但是,Off-chain labs已經確認他們不打算提供任何此類原生代幣。

圖四:Arbitrum twitter表示不提供原生代幣

資料來源:twitter@arbitrum

當宣佈這一消息時,Arbitrum網路的TVL增長速度明顯放緩,在之後甚至損失了大約50%的TVL。但如今來看,這50%的TVL只是一個開始,捨棄浮躁的投機資本,潛心修行。他們不著急發佈原生代幣獲得既得利益,反而給Arbitrum的發展注射了一針強心劑,深耕技術和發展生態,繼而擴大影響力。

從Offchain labs的最新發佈的計畫來看,他們將不斷升級Arbitrum協議。先Arbitrum One升級到Arbitrum Nitro,再推出Anytrust chains以發展NFT和GameFi市場。

在未來,Arbitrum也許不僅僅是作為引領以太坊Layer2的角色,甚至可能將Rollup擴展到其他的Layer1專案上,開拓公鏈融合發展大格局。