Celsius 風暴:隱匿虧損、關閉提領與爆倉循環

熊市本身並不可怕,真正讓人睡不著覺的是幣價下跌所帶來的不確定性。上週加密貨幣儲蓄服務 Celsius Network(後簡稱 Celsius)被媒體踢爆,刻意隱瞞了發生在 2021 年 6 月的 3.5 萬顆 ETH 虧損。

雖然事隔一年,但近期投資者如同驚弓之鳥,壞消息隨即引發市場恐慌、擠兌。昨天 Celsius 緊急宣布暫停平台上的所有資產提領,就連 DeFi 借貸服務 Aave 也已經提案暫停部分資產借貸,預防骨牌效應。市場可說是山雨欲來。

這篇文章討論 Celsius 當初是如何弄丟 3.5 萬顆 ETH,以及它對現在的市場造成哪些影響?

加密貨幣儲蓄

Celsius 是中心化的加密貨幣儲蓄服務,功能類似於 BlockFi1、Nexo 或是許多交易所推出的活期存款理財功能,鼓勵投資者將資產放到儲蓄平台賺得額外收益,不要鎖在錢包裡「長灰塵」。

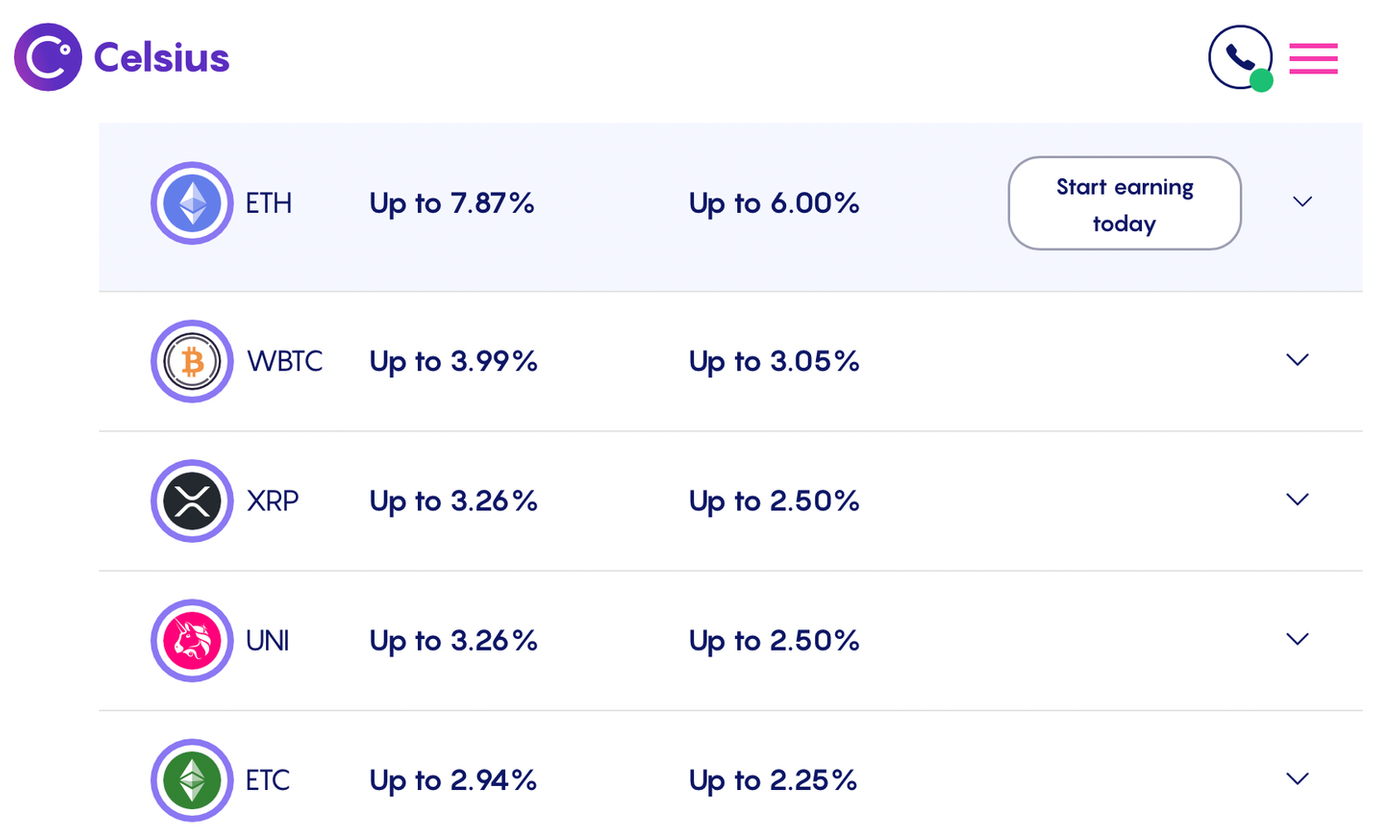

以下圖為例,如果投資者將 ETH 放到 Celsius,每年就能賺得最多 6% 的收益率。也就是說,投資者只要將 100 顆 ETH 存在 Celsius,理論上一年後餘額就會增加到 106 顆。這對於想長期持有加密貨幣的投資者來說,是個非常方便的選擇。

但錢不會無中生有。Celsius 收到人們的 ETH 之後,就要想辦法拿去投資,賺取高於 6% 的收益才有利可圖。熟悉加密貨幣的投資者都知道,把 ETH 存入以太坊 2.0 的抵押挖礦2是個相對低風險、高收益的選擇。

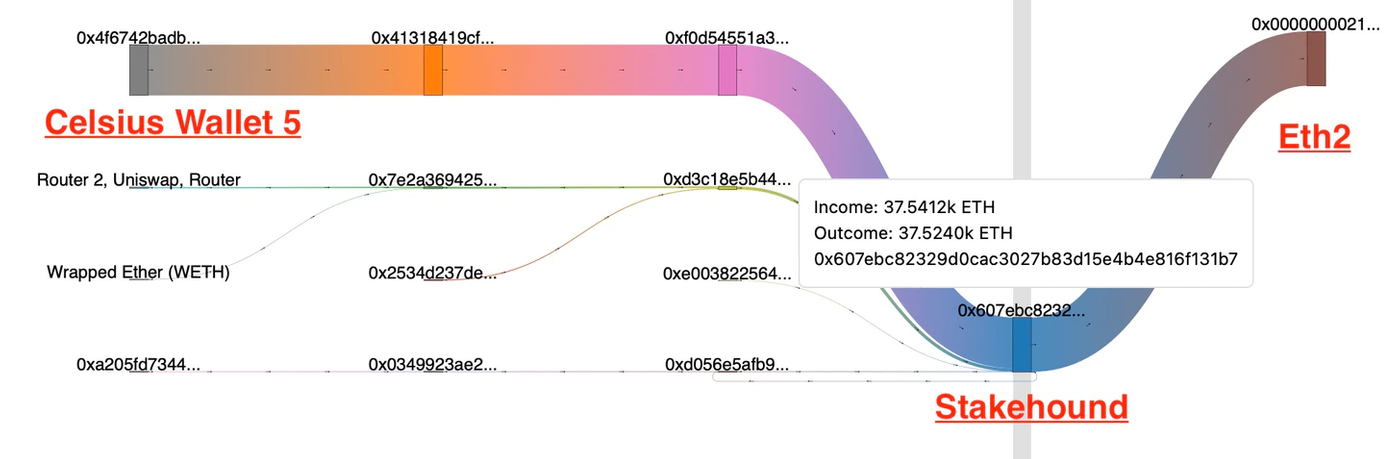

Celsius 當然也知道。只不過 Celsius 並沒有自己營運以太坊 2.0 的驗證節點,而是外包給抵押挖礦服務的公司 StakeHound 負責,Celsius 自己只負責「數錢」。Celsius 看似精明,但代價是得仰賴 StakeHound 的正常營運。

這就是問題所在,也是 Celsius 風暴的起源。

隱匿虧損

2021 年 6 月 22 日,StakeHound 緊急發出公告,承認遺失了 2 把私鑰。而這 2 把私鑰背後管理的資產,正是客戶委託的 3.8 萬顆 ETH,這佔當時 StakeHound 資產管理總額的 53%。如果私鑰找不回來,那麼 3.8 萬顆 ETH 也就會跟著石沈大海。只不過 StakeHound 並不認為這是自己的失誤,而是將矛頭指向資產託管服務商 Fireblocks:

我們的資產託管服務商 Fireblocks 在 5 月 2 日通知我們,由於他們未能按照要求保管私鑰,使得我們可能已經無法取得替用戶抵押的 38,178 顆 ETH。這是由於 Fireblocks 一系列錯誤操作所導致的損失。

StakeHound 負責營運以太坊 2.0 的驗證節點,並替像 Celsius 等客戶賺得抵押挖礦收益。為求安全起見,StakeHound 還會把私鑰交給專業的資產託管服務商 Fireblocks 保管,確保客戶寄放的資產不會被駭。沒想到駭客還沒光臨,私鑰就先被 Fireblocks 給搞丟了。

但 Fireblocks 也不甘示弱,馬上在部落格反駁 StakeHound 的指控,稱他們是在例行資安演練的過程中發現這個狀況。而問題的源頭,很可能是 StakeHound 當初根本就沒有按照標準流程操作。

雙方各說各話,也從 2021 年開始在以色列打官司,至今還沒有結論。StakeHound 則已經停止營運。

原本這起事件已經快要落幕,沒想到近期有媒體從鏈上挖出一年前的交易紀錄,發現光是 Celsius 一家公司就至少向 StakeHound 存入多達 3.5 萬顆 ETH 參與抵押挖礦,可說是 StakeHound 的最大客戶,當然也就蒙受鉅額虧損。

但 Celsius 卻從來沒有對外公開這筆虧損。上週媒體踢爆後,馬上引起投資者恐慌,擔心無法領出存在 Celsius 的資產。因此,資產紛紛開始自 Celsius 撤出。不過,這也可能是個自證預言(Self-fulfilling prophecy)。

中心化理財平台最怕用戶的恐慌性擠兌。畢竟大多數的錢可能都不在平台,而是在外面「工作」替用戶賺利息。一旦用戶大量提領,就可能把平台僅剩的資產給「抽乾」。如果資金來不及調度,就只能暫時關閉提領,卻也回頭印證了平台沒錢的預言。

這就是 Celsius 這幾天面臨的慘況。

暫停提領

Celsius 是中心化平台,實際的財務狀況只有公司自己知道。上週有媒體統計已知的 18 個 Celsius 錢包地址,算出他們至少持有等值約 38 億美元的加密貨幣。但全體用戶在 Celsius 存了多少錢則是未知數。

從鏈上紀錄可以看到,Celsius 錢包內光是 ETH 數量就多達 100 萬顆。其中有 27 萬顆 ETH 是用來應付用戶日常提領的「現貨」,剩餘的 73 萬顆 ETH 則是在「外面工作」的資產。有些是可以隨時兌換回 ETH 的 stETH 抵押憑證,有些則是必須要抵押到以太坊 2.0 上線後,才能解鎖的非流動性資產(ETH2 Staking)。

假如用戶提領的需求超過現貨餘額,Celsius 就得開始「召回」那些原本在外面工作的資產 —— stETH —— 並將它以 1:1 換回 ETH。但目前要將 stETH 以 1:1 兌換回 ETH 卻沒有想像中的容易。

stETH 是由去中心化抵押挖礦服務 Lido 所發行的 ETH 抵押憑證。使用者每向 Lido 存入 1 顆 ETH,就能獲得 1 顆 stETH。可以說 stETH 背後是 100% 的 ETH 儲備。理論上,這比廣受人們信賴的美元穩定幣 USDC、BUSD 的儲備率更高,而且還有鏈上紀錄佐證,要 1:1 贖回根本不是問題。

只不過以太坊 2.0 還沒上線,在以太坊完成升級之前,這個階段參與抵押挖礦的 ETH 一律「只進不出3」。這就使得人們手上的 stETH 抵押憑證,必須要等到 2023 年以太坊 2.0 完成升級之後,才能夠向 Lido 以 1:1 贖回背後抵押的 ETH。

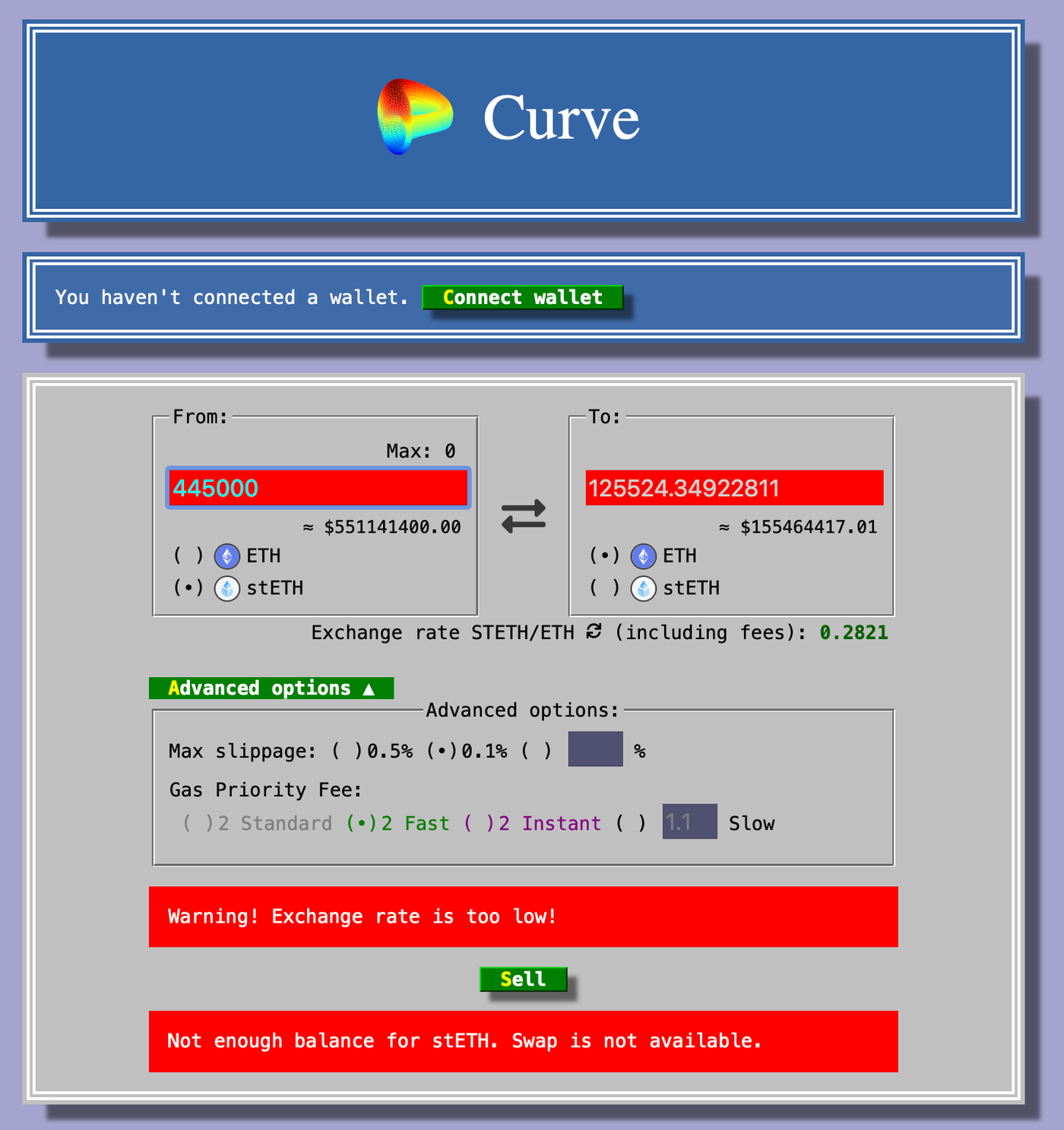

抵押的 ETH 暫時不能贖回,最大問題就是沒有套利空間,stETH 價格就很可能會與背後的儲備資產脫鉤。一旦 Celsius 開始拋售手上的 stETH 並大量換回 ETH,就會造成 stETH 供過於求,價格低於 ETH。

原本每顆 stETH 可以兌換回 1 顆 ETH,現在變成只能兌換回 0.95 顆 ETH 甚至 0.9 顆 ETH。隨著 Celsius 拋售的數量越多,交易的滑價就越大。以下圖為例,如果 Celsius 現在要一次賣出持有的 44.5 萬顆 stETH,可能會蒙受 72% 的損失,最終只能換回 12.5 萬顆 ETH。中間少掉的 32 萬顆 ETH 就是 Celsius 的交易虧損。

換句話說,Celsius 必須抉擇要現賣現虧,還是乾脆暫停用戶提領。前者雖然可以維持表面上的寧靜,但最終肯定入不敷出。後者馬上就會引起市場恐慌,但有可能把損失控制在一定範圍之內,不至於讓投資者血本無歸。最終 Celsius 選擇後者。

根據 Celsius 昨天的公告:

由於市場的極端情況,我們宣布即刻起暫停所有 Celsius 的帳戶提款、買賣和轉帳。我們選擇採取這項措施,是為了讓 Celsius 能更完整的履行用戶資產提領的義務。此外,根據我們對客戶的承諾,客戶將在暫停期間仍然能繼續獲得獎勵。

這算是預料之內的反應,但也不能排除是 Celsius 已經發現有難以填補的漏洞才出此下策。但受這起事件影響的很可能不僅限於 Celsius 用戶,而是全體的加密貨幣投資者。影響的嚴重程度,稱得上是幣圈海嘯。

爆倉循環

區塊勢曾在上個月的文章提過4,許多投資者看準 stETH 與 ETH 的價格通常會緊密連動,因此會用 DeFi 借貸服務來開槓桿,藉此增加投資收益。但萬一 stETH 的價格與 ETH 大幅脫鉤,投資者卻沒有來得及還款或補充抵押品,就可能會被強制斷頭(爆倉)。

以 Lido 抵押挖礦為例,一般的投資者會將 10 顆 ETH 存入 Lido 換成 10 顆 stETH,賺得每年約 4% 的抵押挖礦收益就心滿意足。但冒險的投資者還會將 10 顆 stETH 再次放入 Aave 當成借款的抵押品,額外借出 5 顆 ETH 再存入 Lido 挖礦。

假如收益率不變,冒險的投資者等於是用 10 顆 ETH 賺到 15 顆 ETH 的挖礦收益。或者說,它透過槓桿將原本 4% 收益率提升到 6%。可怕的是,這樣的槓桿可以重複操作。

更冒險的投資者還會再將借來的那 5 顆 stETH 拿去 Aave 重複抵押,借出 2.5 顆 ETH 再存入 Lido 挖礦。這就能再次透過槓桿提升挖礦收益率。接著,還能再次重複。

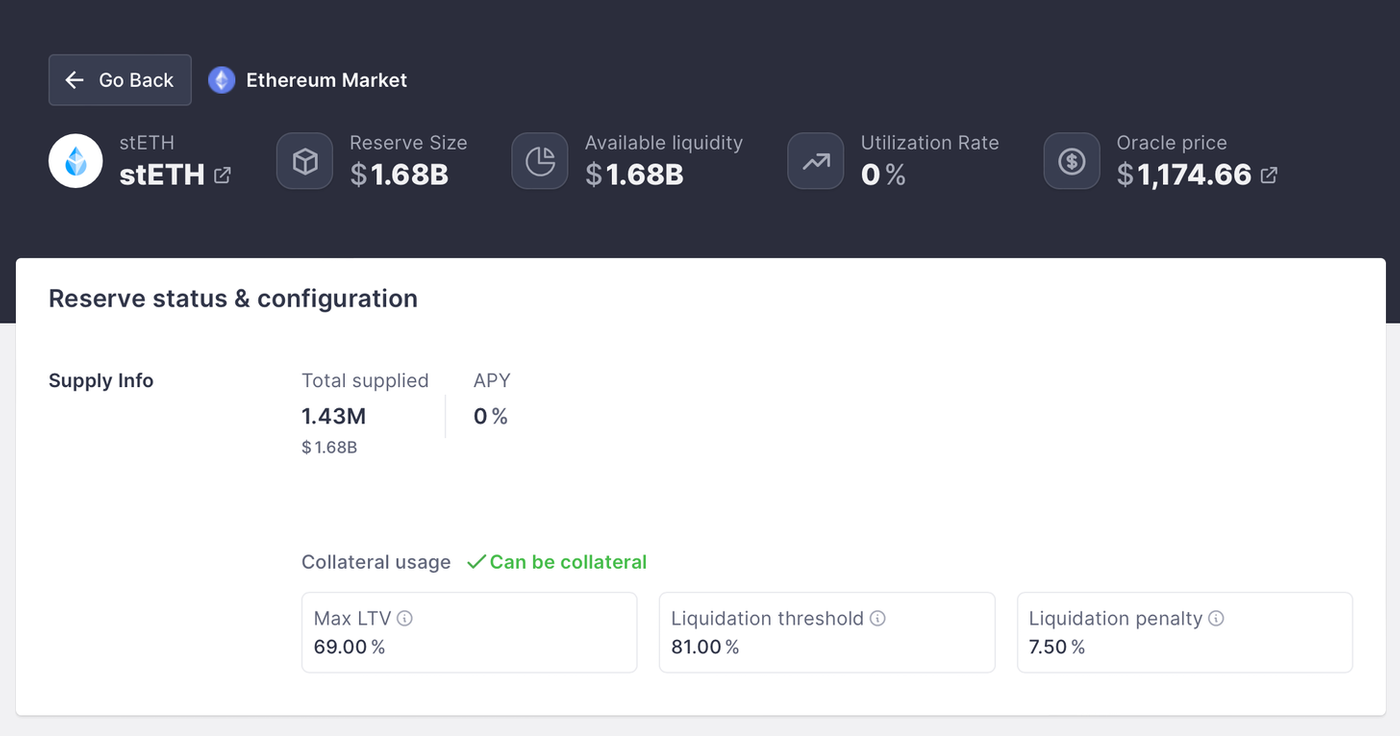

這就像是疊疊樂。當積木疊得越高,挖礦收益就越高。但地基如果沒有跟著變穩固,就很容易因為一點風吹草動而倒塌。這就能解釋為什麼 Aave 的借貸市場上,明明 stETH 的存款利率、資金利用率都是零,卻有這麼多「傻子」將總計 143 萬顆 stETH 放在 Aave 裡長灰塵。

實際上,他們看的不是 stETH 的放貸利率,而只是將它當成開槓桿的抵押品。

槓桿操作是許多加密貨幣理財平台,能夠持續端出誘人收益率的秘密。但反過來說,萬一 stETH 的價格與 ETH 相差太大,就會讓這 143 萬顆 stETH 抵押品面臨被拍賣的風險。市場上忽然多出一大堆 stETH,必然還會進一步加劇價格下跌。這是個可怕的爆倉循環。

Aave 也知道這個問題的嚴重性,因此已經有人在論壇提案,希望先暫停 stETH 的借貸市場,並放寬清算門檻避免引發幣圈的骨牌效應。最終的解決辦法除了被動的等待幣價上漲之外,無非是希望這些投資者主動降低槓桿倍數,或者期待以太坊 2.0 盡快完成升級。

距離升級越近,stETH 價格就會越貼近 ETH。也就沒人會被斷頭了。雖然我不樂見幣圈海嘯,但更不希望看到以太坊 2.0 被玩火的投資者們「趕鴨子上架」。

Celsius 原本以為只要自己不說,就不會有人發現它的過往虧損。卻忘了鏈上世界沒有秘密,即便是靠混幣器洗錢的駭客都有可能被「鏈上柯南」揪出來5,遑論是掌管多達 38 億美元的中心化理財平台。

在 Web2 的時代想做壞事,「只要」瞞過內部員工與檢警調查就好。但在 Web3 的時代還得躲過全球網友的眼睛才行。這也算是另類的「經濟誘因」鼓勵公司穩紮穩打。

區塊勢是由讀者付費訂閱來維持營運的獨立媒體,內容不接受廠商業配。如果你覺得區塊勢的文章不錯,歡迎將它分享出去。若行有餘力,也能以定期定額支持區塊勢營運。若想查閱過往的出刊內容,可以參考文章列表。