英偉達的股價到了130美元,但還可以撿漏?!

人工智能行業的迅猛發展促使了英偉達公司 ( NASDAQ: NVDA) 在過去一年裏股價的大幅上漲。儘管公司進行了十比一的股票拆分,並且一些投資者對英偉達的持續增長表示擔憂,但其股票表現依然強勁。

鑑於英偉達在數據中心業務上的顯著增長,我認爲投資者依舊低估了英偉達的銷售潛力,特別是在數據中心市場擴展和 AI 集羣升級的機會方面。

公司正準備利用數據中心部門的快速增長,考慮到在機器學習能力上的大量投資,英偉達的估值實際上並不高。英偉達的利潤增長足以支持其估值,風險與回報的關係仍然相當吸引人。

Nvidia 的數據中心銷售勢頭和機器學習機會

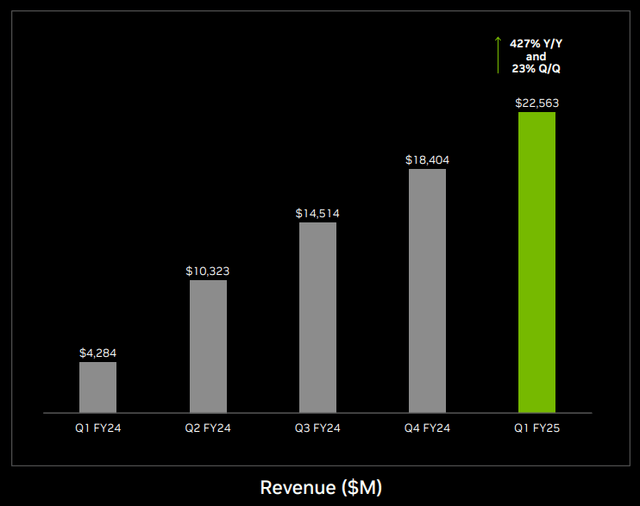

英偉達第一季度的業績非常亮眼,特別是在數據中心部門,銷售額飆升至 226 億美元,環比增長 23%。

總銷售額達到 260 億美元,環比增長 18%,公司每年的銷售額正朝着 1000 億美元以上的目標邁進。

第一季度的數據中心銷售額佔總銷售額的 87%,相比去年同期的 60% 有顯著提升。英偉達的數據中心受益於 Hopper GPU 平臺的銷售。隨着對機器學習能力需求的不斷增加,英偉達有很大機會在公司本財年剩下的三個季度中超越上一季度的業績表現。這是因爲數據中心 GPU 的增長似乎並非短期現象,AI 集羣升級的機會非常大。

機器學習市場異常火熱,各公司爭相獲取 GPU。英偉達的芯片廣泛用於邊緣到雲計算、自動駕駛技術、加密貨幣挖礦和專業應用。然而,在最近幾個季度,它們主要被大型數據中心使用,這些數據中心需要成千上萬的 GPU 來訓練大型語言模型。

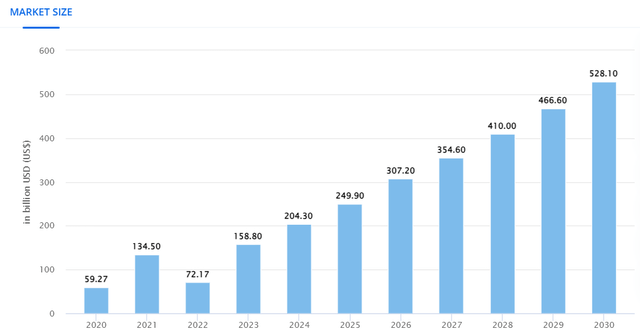

機器學習是一個極具吸引力的領域,預計在本世紀末將經歷爆炸性增長,而英偉達正處於這一 AI 革命的前沿。這一增長也是長期性的,由對 AI 能力的需求驅動,而非短期因素。

根據 Statista Market Insights 的數據,機器學習市場預計每年增長 19%,這爲英偉達擴大其現有 AI 能力提供了巨大的槓桿。

英偉達不僅可以通過其用於 AI 應用的主要 GPU 獲利,還可以通過其主要面向企業的 AI 軟件平臺獲利。

英偉達的 AI 軟件包含生成式 AI 功能,能夠幫助部署英偉達 AI 產品的企業提高生產力,優化供應鏈和成本結構,並提供深入的分析見解,從而提升業務和投資決策的速度和準確性。

英偉達的 GPU,例如 RTX,被用於深度學習,而其主打的 NVIDIA H100 Tensor Core GPU 則是數據中心級別 AI 應用的基礎。

NVIDIA H100 Tensor Core GPU 專爲優化生成式 AI 和語言模型的開發、訓練和大規模部署而設計,目前幾乎所有大公司都需要這些模型。它是市場上最快的 GPU,因此特別受到需要快速處理 AI 和高性能計算任務的公司的青睞。

憑藉提供生成式 AI 和語言模型的核心技術,英偉達已經把自己定位在了 AI 革命的中心。

英偉達在 AI 處理器市場上佔據領先地位(反映在其財務狀況中),領先於如 Advanced Micro Devices, Inc. (AMD) 等競爭對手,後者最近才宣佈了競爭處理器。

即將面世的產品包括專門支持機器學習的 AI 加速器 MI300X。目前,英偉達是領先的 AI 處理器製造商。根據 AMD CEO Lisa Su 的說法,行業需求遠遠超過供應。這意味着英偉達和 AMD 都有望在數據中心銷售和 GPU 出貨量增長方面看到巨大提升。

除了機器學習潛力之外,還包括所有生成式 AI 的變現途徑,這使我們(和英偉達)對持續的長期銷售增長更爲樂觀。

作爲一名長期投資者,我主要關注的是市場基礎增長強勁的公司,比如英偉達,能夠利用其行業優勢,可能比市場增長得更快。

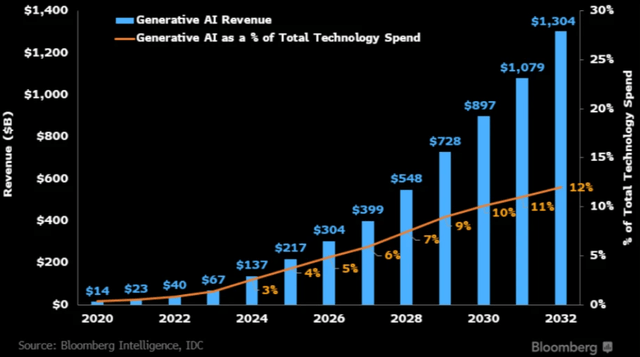

根據彭博研究,生成式 AI 市場的增長速度甚至快於機器學習市場。生成式 AI 利用深度學習和神經網絡等技術,主要用於但不限於內容創作領域。

預計生成式 AI 市場將從 2023 年的 670 億美元增長到 2032 年的 1.3 萬億美元,意味着未來九年每年增長 39%。

對投資者來說,重要的是 AI 革命表明我們正處於 AI 採用的早期階段。換言之,英偉達的 AI 增長曲線纔剛剛開始,意味着巨大的潛力,無論是估值提升還是銷售增長。

AI 集羣升級和銷售預測

訓練人工智能模型的常見集羣包括數萬臺 GPU,但市場似乎準備在英偉達業務的這一核心領域實現指數級增長。這可能導致投資者低估英偉達的數據中心銷售增長潛力。趨勢是更大規模的 AI 集羣和超級計算機,這將顯著增加未來對 GPU 的需求。

AMD 的 Lisa Su 在去年年底表示,預計數據市場將在 2027 年增長到 4000 億美元。英偉達擁有該市場的 90% 以上。

一些公司,如 Microsoft 和 OpenAI,表示打算建立擁有超過 100 萬臺 GPU 的超級計算機,以訓練大型語言模型(LLM)。目前用於 AI GPU 訓練的集羣由數萬臺 GPU 組成,未來的 AI 集羣可能包括數百萬臺 GPU,代表了當前規模的 10 倍增長。

我認爲,AI 集羣規模的升級(訓練集羣中包含更多 GPU)代表了英偉達特別利用其 GPU 市場優勢的機會。今年下半年 H200 芯片將開始出貨,英偉達的 Blackwell GPU 也將在今年年底上市。這些新芯片承諾提供更高的性能和更低的能耗,這可能使它們在計算需求加速增長時成爲英偉達的暢銷產品。

如果 AMD 對 2027 年數據中心芯片銷售 4000 億美元的估計是正確的,那麼考慮到英偉達目前在 AI GPU 市場中的 90% 份額,英偉達可以佔據其中 3600 億美元或更多的市場份額。2023 年,英偉達的 GPU 出貨量份額爲 98%,但可能會失去部分市場份額給 AMD 或 Intel 的其他 GPU。

儘管如此,英偉達今年年底推出的新 Blackwell GPU 可能會成爲一個重要的增長催化劑,H200 出貨的開始也是如此。

目前,基於第一季度銷售,英偉達的年化銷售額爲 1040 億美元,預計明年銷售額將增長 35%。然而,這一預估可能過於保守,基於 AMD 的市場預測,英偉達的數據中心銷售額可能在 2024 年至 2027 年之間增長三倍以上,從 90 億美元(按年化計算)增加到 300 億美元以上。

目前,英偉達的年化數據中心銷售額約爲 1000 億美元,英偉達可能有望實現每年接近 50% 的銷售增長,留有倍數擴展的空間。

爲什麼英偉達在 $130 時是絕佳投資

考慮到機器學習市場預期每年30%的增長潛力(生成式 AI 市場高達40%)以及英偉達即將發佈的新加速器,我認爲英偉達的當前市盈率顯得非常適中。

目前,英偉達的市盈率僅爲未來一年利潤的35倍,這在考慮到公司預期的高增長潛力時顯得相當低估。

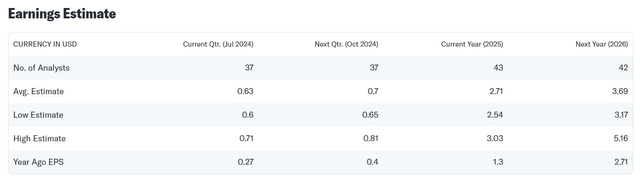

根據雅虎財經的預測,英偉達今年每股收益預計爲 $3.69,年增長率爲36%。相比之下,AMD 的每股收益預計爲 $5.56,增長率爲59%。因此,AMD 的市盈率爲未來利潤的33倍。

在相似的市盈率下,我會選擇英偉達,因爲它在 GPU 市場上佔據領先地位。

此外,我認爲市場低估了英偉達的銷售增長潛力,這意味着實際估值可能比當前看起來更具吸引力。

在我看來,考慮到未來三年數據中心銷售的增長,由機器學習和 AI GPU 集羣擴展推動,英偉達的市盈率可以達到未來利潤的45倍,對應的內在價值爲 $166。

潛在風險是什麼?

英偉達可能無法實現其 AI 潛力,或其增長速度可能低於預期。然而,我認爲英偉達的增長潛力非常穩健,公司已經在快速發展的 AI 領域取得了顯著進展。從長遠來看,126%的年增長率難以持續,因此未來可能會出現增速放緩的情況。

我的計算假設英偉達每年銷售額增長50%,但這並非保證能夠實現。

結論

由於數據中心的快速增長,英偉達在過去一年中表現出色。

儘管股價上漲,但考慮到推動公司主要業務數據中心的 AI 市場機會,英偉達的盈利潛力仍顯得非常合理。以35倍未來市盈率交易,我認爲投資者獲得了一個非常好的機會。

未來的巨大潛力在於機器學習和生成式 AI。這將推動 AI GPU 訓練集羣的規模擴大。由於英偉達的處理器目前是公司訓練 AI 模型的首選,它處於利用 H200 和 Blackwell GPU 芯片擴展出貨量的有利位置。

35倍的市盈率以及未來數據中心業務顯著超出預期的可能性,使英偉達成爲一個有吸引力的增長型投資。