[Matters 41] 《資本的世界史》第四篇:資本的危機&後記

從第一篇作者釐清資本是什麼,到第二篇作者反駁新自由主義學派的論述,以及後來在第三篇指出金錢與資本的關係,在最後一篇,作者透過金錢與資本的不同性質,以及人們大多抱持此種不甚正確的概念信仰並做出一些行動下,講述資本主義下,危機如何發生。然而危機也不是不好,在作者眼中,意識到危機,就是有辦法做出一些改變、一些抵禦的動作。

在第四篇中,包含了六章,連同後記共七章。

這七章分別為:「危機後就是危機前:現代資本主義如何不斷陷入困境」、「資本主義的終點看似近了:1929年以來的經濟危機」、「新自由主義的虛假勝利:1973年究竟出了什麼事?」、「開始自 2007 年的金融危機:讓銀行破產不是個好主意」、「史無前例的危機:歐債危機」、「錢不能吃:德國人如何拯救自己的資產」和「展望未來:資本主義的滅亡」但有些性質類似的篇章會做整併。

書名:資本的世界史——財富哪裡來?經濟成長、貨幣與危機的歷史。

原文書名:Der Sieg Des Kapitals. Wie Der Reichtum In Die Welt Kam: Die Geschichte von Wachstum, Geld und Krisen.

作者:烏麗克・赫爾曼 (Ulrike Herrmann) 譯者:賴雅靜

目錄:

1. 循環的困境

2. 近代的三個經濟危機

3. 歐債&德國人如何拯救資產

4. 展望未來

5. 總結

1. 循環的困境

在上一篇中,作者便指出通膨與通縮的循環,同時也指出通膨其實反倒是會讓經濟有一點成長的,而到了這一章,作者也再度指出這個現象,同時引用了馬克思與恩格斯提到的「週期性迴圈」(periodische Wiederkehr) ,這是指:

「商業危機期間,總是不僅有很大一部分製成的產品被毀滅掉,而且有很大一部分已經造成的生產力被毀滅掉。在危機期間,發生一種在過去所有時代看起來都好像是荒唐現象的社會瘟疫,即生產過剩的瘟疫。」(p. 186)

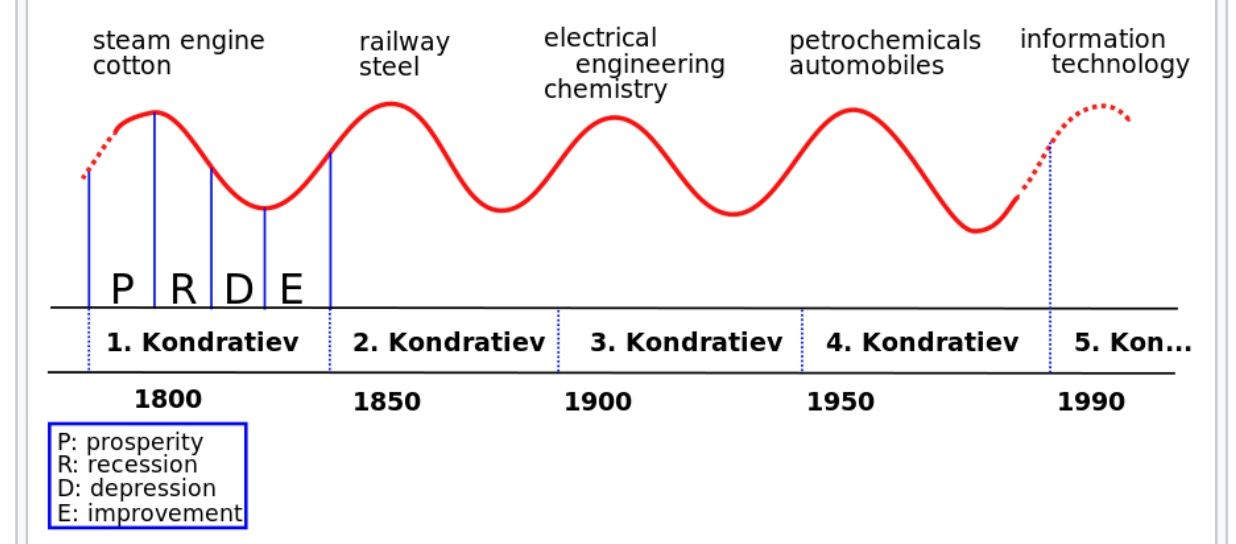

作者歸結到:「商品因為找不到顧客而滯銷,這正是構成經濟危機的原因。」而這種經濟變好後又變差現象,可以以這張景氣循環圖稍微呈現一下:

By Rursus - Own work, CC BY-SA 3.0, https://commons.wikimedia.org/w/index.php?curid=7833300

對於這種擺盪/循環,本書作者這麼描述:

「造成這種擺盪的原因,或許是因為人類是社會性動物,傾向於群體行為。當經濟繁榮時大家都看好景氣,這激勵了企業家投資並雇用更多的員工,於是薪資提高、價格上漲、銷售攀升、利潤上揚,世界看起來棒透了。但總有一天樂觀會轉為恐懼,開始有企業家擔心未來自家商品可能會銷售不掉,於是他們不再投資,轉而把錢留下來。結果經濟開始衰退,而衰退更強化了衰退,公司商品銷售不佳,於是開始裁員。這種現象又會反應到所有的消費者身上,連沒有遭到裁員的人也受到影響。」 (p. 187)

而在本章中,作者也以1857年的首次全球金融危機作為例子。

就如現在「每逢一波投機熱潮興起,便會擴散到所有市場」,而「人們不只操作股票,也會貸款購買天然的資源來囤積,等待價格上揚。」

而自1850年開始,德國股市行情上漲了一倍,全球有價證券的行情也都明顯上揚,這種情況卻在1857年8月24日美國俄亥俄終生保險與信託公司 (Ohio Life Insurance and Trust Company) 破產而榮景破滅。

危機蔓延,最後光在美國就有超過 5000 多家企業和信貸機構也跟著破產,重點是那些破產的公司原本是體質健全的。

作者指出,金融危機的特徵在於它會影響到所有人,而之所以會如此,是因為「償付能力」(德文Solvenz, 英文 Solvency) 和「變現力」(德文 Liquidität, 英文Liquidity) 再也無法區別。

無償付能力意指「公司或銀行破產,因為其虧損大到公司資產不足以履行償付義務。」

變現力危機則指「(在經融危機時)大家都不信任自己的生意夥伴,都想保留現有的錢,與此同時,銀行客戶則擔心自己的資產不保,因此忙著擠兌,貨幣流通於是崩潰」

當時1857年美國尚未有央行,並且這種危機蔓延到歐洲。

不過,「英格蘭銀行做出了專業的反應:印製更多錢貸款給所有面臨窘境的銀行與公司」然後解決了流動性危機。而到了今日則是由央行扮演「最終貸款人」(lender of last resort) 的角色。

然而,1857年英國人得到英格蘭銀行的援助,可是德國漢堡的市民卻還是遭到了衝擊。

隸屬漢薩同盟的漢堡是當時「(德國)通往世界的門戶」,資助的大多是德國對外貿易。作者指出「漢堡在全球流通的期票金額約為四億馬克」(註:期票即是一段期間後可以兌現的保證) 但由於恐慌,且貸款者無力還款,借款者又要急著兌換回錢,進一步造成在國外商人無法付款,而在漢堡當地的人也在等待有錢後可以付款,循環之下,最終造成所有在漢堡的公司都無償付能力的情形。

不過,後來漢堡通過當時還權錢合一(當時的市議員都是世家大族所組成)的制度,即由國家/政府出面協助並提供貨幣,直到恐慌平息。他們緊急成立紓困基金,發行1,500萬馬克,三分之一由漢堡政府債券、三分之二由外國借來的白銀組成。最終算是成功渡過難關。(以上整理自 pp. 188-190)

但沒多久,到了1873年,又來一波全球性金融危機,而這次首發於維也納。「當地股票市值蒸發90% 以上,因此只好由奧地利國家銀行 (Österreichische Nationalbank) 出手。」但還是無可避免將此次危機蔓延到英國、紐約,當然也有德國。德國甚至還因當時在各大城市興起的房地產投機而重創,產生了一個詞「創建者崩潰」(Gründerskrach)。當時德國在全力發展新興城市,興建許多房子,當然因為這個市場,「光是 1871-1873 年間就成立了900多家股份公司,而其中100多家是新開設的銀行。」這些銀行貸款給高速發展的產業,但結果就是危機發生時,全數一同崩盤。

而雖然金融危機帶來巨大的衝擊,可是真正的損失,是在恐慌以及實體經濟也陷入危機後產生。1870s 當時,作者指出:「薪資腰斬,物價下滑約38%。」這種實質經濟陷入危機的情形,讓作者歸結出:「(事實上)一場金融危機真正的損失並非由銀行導致,而是由實質經濟萎縮、失業、營收惡化所造成的。」(以上整理自 pp. 190-192)

2. 近代的三個經濟危機

1929年的經濟危機

「這一次的全球經濟危機影響極為深遠,不同於以往所有的不景氣,它直接衝擊到政治。」(p. 195)

不過這只是結果,當初1929年的經濟危機是怎麼產生的呢?主要是因為,公司利潤大幅成長,可受新傑及的實質薪資卻停滯。透過仰賴科技進展提高生產力,長期下來卻產生利潤與薪資失衡,最終導致危機產生。

作者指出:

1919-1929年間,美國每名勞工的生產力提升了43%,每名勞工製造的產品幾乎是十年前的1.5倍。為了避免生產過剩,薪資原本必須同樣提高,如此勞工才有能力購買大量新產品。可事實恰好相反:企業家樂見成本降低,並笑納科技革命帶給他們的額外利潤,反之,勞工薪資幾乎不動如山,結果很快就出現銷售危機。因為工廠主不願購買更多貨物,而勞工雖樂於購買新出的消費品,但錢不夠。

於是,錢流入了股票投資市場,而非再度流回實體經濟產出。到了1927年華爾街銀行亦研發出兩種新機構:共同基金與經理人貸款。這裏便有了透過貸款去投資股票的情形,越發推高了股票行情。

此外,投資基金另外發行了股份憑證 (Anteilsschein) 讓投資人認購,然後再以這筆資金購買股票。

在這裏作者指出:

「一般的投資基金大約會投資500到1000家企業,看似分散風險,但實際上這些共同基金就如一棟晃動的摩天大樓,矗立在小小的地基上,因為投資基金進行了三次槓桿操作:首先,它們發行的股份憑證遠比它們買進的股票多。其次,這些投資基金也仰賴貸款籌資。第三,投資基金也可能入股其他投資基金。這是傳統的雪球體系,只要找得到新的樂觀投資客,願意把錢投入,這個體系就能維持。」(本書 p. 198, from John Kenneth Galbraith (2009) “The Great Crash 1929” p. 129)

在這個階段,企業因為追求利潤最大化,所以這些大型康采恩(壟斷企業)不斷借錢給華爾街玩這種投資遊戲,「在1929年初發放的貸款就和正牌銀行一樣多」(p. 198)

而這種榮景也很快退燒,不過,雖然一般大家都認為 1929年10月24日是「黑色星期四」,因為很多經紀人因大賠而自我了結,但是經濟學家 John Kenneth Galbraith 指出,事實上1929年只是恐慌開始但還未發酵。

首先,Galbraith查證了1929年紐約死亡統計,發現1929年秋天後自殺率並未上升。

其次,事實上投資人並沒有像一般認為的狂熱,認為就連市井小民也擠破頭想投資。當時美國人口就已有一億兩千萬,可投資客數目僅有一百萬人左右。

但是,不可諱言的是,股票跌勢持續,到了1932年 4 月,89%的股票市值都蒸發了!而道瓊指數也從1929 年 9 月最高點 381.2 點掉到 41.2 的最低點。

這種情況也史美國國內經濟產值萎縮1/3,國際貿易萎縮了2/3,物價下跌25%,並且有85,000多家公司破產,1/5 以上銀行倒閉,而且800多萬的存款戶失去了他們的存款,而1/4的人也在經濟萎縮的環境下失業。

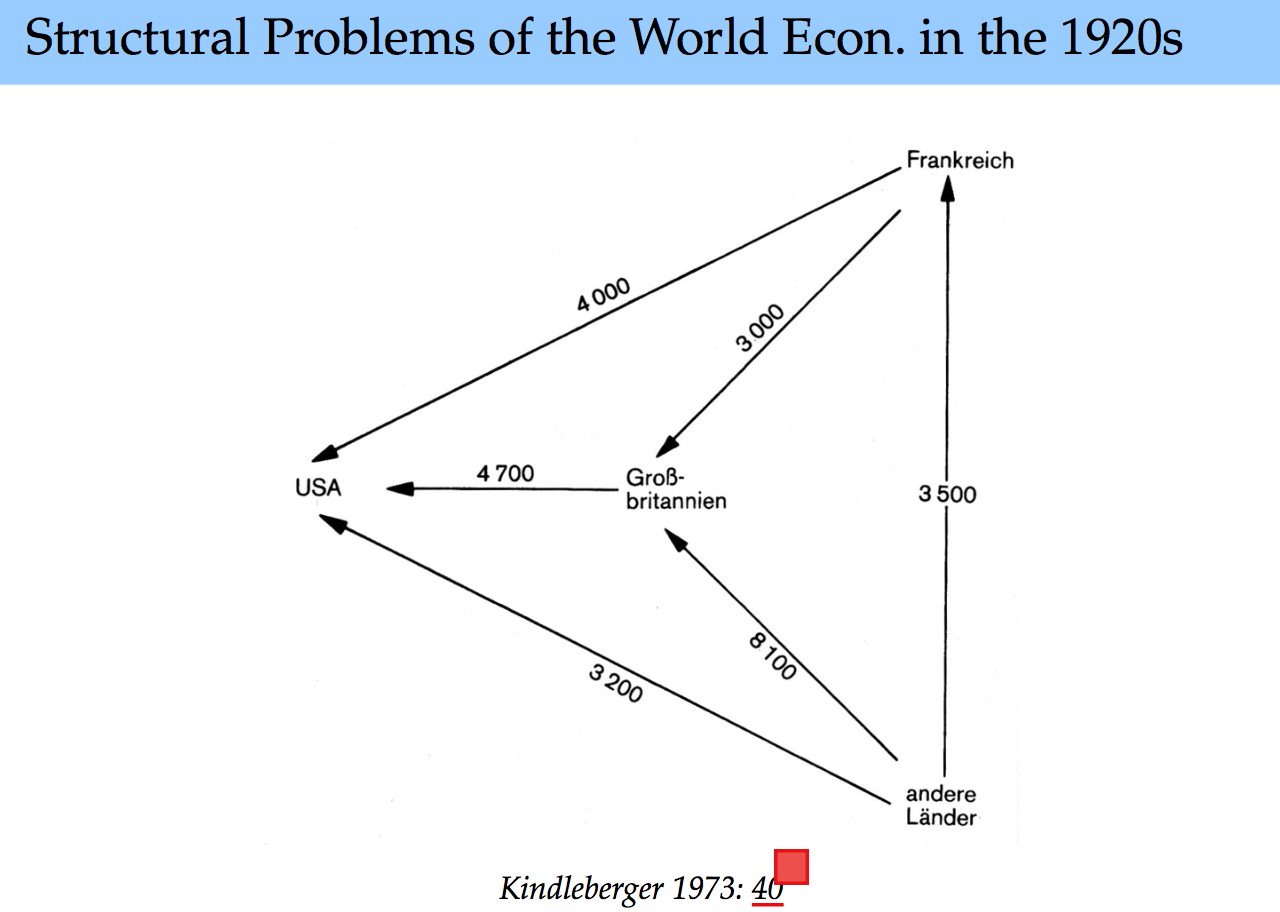

而之所以美國的慘況會延燒的歐洲,這裡介紹一個書本裡沒有提到、但可以很清楚解釋這個金融危機慘狀的概念:

通過這張圖,很明顯就可以看到,歐陸包含德國、法國都欠英國錢,而整個歐洲又欠美國前,除中的 “andere Länder” 就是指德國。當時德國要還款法國、英國還有美國,而加上英法都要還美,結果德國負擔因而更重。事實上身為戰敗國的德國是還不了錢的,而且更慘的是當時因為《凡爾賽條約》的關係,所以德國雖然要支付數十億的巨額賠款,可是卻沒有賺取這數十億賠款的管道(e.g. 煤礦被沒收)。這個矛盾也早在 1919年就由 John Maynard Keynes 指出了,但並不受重視。而因爲經濟上的崩潰,加上不合理的條約,最後促使希特勒趁勢崛起 (1933年) (以上整理自書中 pp. 202-206)

這也是為什麼作者在本章開頭會說:「這一次的全球經濟危機影響極為深遠,不同於以往所有的不景氣,它直接衝擊到政治。」(p. 195)

1973年的經濟危機

1973年的經濟危機其實始於1971年的「尼克森炸彈」(Nixon Shock),這個震撼是1971年8月15日美國總統尼克森片面宣布「美國不再遵守每三十五美元隨時可兌換一金衡盎司黃金的國際協議。」也就是美元要準備與黃金脫勾,但此作為違反了二次世界大戰的布列頓森林協定(Breton Woods Conference) 所規範的貨幣秩序。

美國的做法,使穩定匯率變得艱難,歐洲各國央行因此只好出手干預並收購美元,以防止美元貶值。可是這時候美國的央行聯準會卻採取守勢,極少支持美元(i.e. 就讓它跌吧)。作者指出:「其實美國聯準會應該提高利率,但它卻將維護匯率的代價轉給歐洲央行。這種美式利己主義背後還有布列頓森林協定撐腰:1944年討論貨幣體系時,身為世界超級強權的美國得以使美元成為主導貨幣,其他央行必須跟著美元走。」

尤其身為再度戰敗的德國,德國聯邦銀行因此時時買進美元,好維持馬克對美元的匯率。可是大家也不是傻子,美國擺出一副美元跌了他們也不怕的姿態,在德國的人便轉而不斷將美元換成馬克保值,這種情形推升了德國馬克,可是為了維持匯率,德國聯邦銀行又只能一直買美元。最後德國聯邦銀行放棄這種情況了,1973年2月12日宣布不再買美元,而這種舉動在當時乍看歐洲擺脫了美元的束縛,而且當時歐洲各國認為,「等到美元修正完成,外匯匯率會回穩。」而當時新自由主義學派也認為經濟即將成長,會產生「經濟奇蹟」。

然而,結果卻引發了兩場石油危機,而油價的推高最後導致了「停滯性通貨膨脹」(英文:Stagflation,中文有個很可愛的簡稱叫「滯漲」絕對不會忘XD)之前提到,經濟景氣時回連帶產生一點通膨,而經濟萎縮時,會連帶產生一點通縮,可是「滯漲」可怕的是經濟萎縮/不景氣時卻還產生通膨,使情況更加惡化。

直到1979年10月,當時新任的聯準會主席 Paul Volcker 限縮了貨幣供應,而這揚升了利率 (20%) 用此方法下降通膨。作者指出 Volcker 是貨幣主義 (Monetarismus)者,在 Volcker 的觀點,他認為通過貨幣制約利率是可行的,因此不定出利率目標,但在金融業,規定利率,還是規定貨幣量,有著本質上的差異。規定貨幣量而不規定利率,事實上就是能讓利率自由波動。

Volcker 的這個作為卻也讓敏銳的金融遊戲玩家發現:「從此投機變得比投資一般企業更加有利可圖。」

事實上,2008年的金融海嘯,早在1980年代就逐步堆疊,當初正因為鬆管利率,加上熱錢湧入,貸款證券化、垃圾債券等衍生性金融產品就被發展出來。一層層經過拆分後打包的債券(不論好壞,壞的居多)最後被評等機構評為「安全等級」,就這樣流通到全世界。(以上整理自pp. 219-224)

這也就進入作者所收錄的第三個經融危機——

2007年的經融危機

雖然2000年初產生了「網際網路泡沫」(Dotcom-Blase, Dotcom bubble)破裂,但2007年的次貸危機 (Subprime-Krise, Subprime Crises) 更為巨大而且讓人摸不著頭緒。

作者指出,不論是1929年、1973年還是2000年的危機,都有一些「故事」在背後。如1929年的投機客押注鐵路、收音機,2000年投機客押注在網際網路的發展上,但是2007年的次貸危機卻是得找回1980年代的衍生性金融產品發明,加上2000年開始大量放貸的活動,才稍微被弄清楚。

在1990年代,美國就開始以極低的利率(基本利率1%)貸款給所有想貸款的人。這種模式使抵押貸款暴增:2001年美國的抵押貸款來到5.3兆美元,而2007年更達到10.5兆美元。大量的貸款也將不動產價格推高。而這種情形最後形成一種因為貸款而使整個經濟看起來欣欣向榮的樣態。

但是這些借款人事實上有很多是無法償還的。這裡就不得不回頭提到一個賣垃圾,呃,是賣垃圾債券 (Junk Bond) 的高手 Michael Milken,還賣到躋身億萬富翁的行列。他當初透過在投資安全性模糊的特性,將本身體質不好、因此需要付高利息才能借到錢的公司,變成投機標的。而且後來甚至因為透過垃圾債券可以大賺,他們還貸款後惡意併購原本體質好的公司讓他們也「墮落」(整理自pp. 225-227) 雖然1989年他被控告金融詐騙,可是這種利用投資安全性的模糊特點,還是被廣泛運用,而這就包含促成2007年金融海嘯發生的「次級房貸債券」中。

這裏簡單講一下當初次級房貸這項衍生性金融產品怎麼樣從垃圾變黃金——

首先,債券是依其信用評等而具有「結構化」的,有三種券次:

「權益券次」(Equity-Tranche) :所有風險都由此一券次承受,證券化資產池中的抵押貸款如果違約,期損失首先由此券次承擔。

「夾層券次」(Mezzanine-Tranche):夾在中間,第二個承擔的。

「主要券次」(Senior-Tranche):最後承擔風險的。

因為主要券次受到風險最小,信評機構便會將其評為AAA等級,代表安全可靠的投資標的。

而這一套套在抵押貸款上的話,就是

已經經過打包一輪的「不動產抵押貸款證券」(Mortgage Backed Securities [MBS]),若投資人還是覺得風險太高,便會又重新打散再分裝,更進一步成為「擔保債務憑證」(Collateralized Debt Obligations [CDOs]),而這一步能使某些原屬於「夾層券次」的債券,經擔保憑證加持躍升成為「主要券次」。(以上整理自pp. 237-239.)

這裡很推薦一部電影《大賣空》。故事的主角,也是現實世界中的空投名將 Michael Burry,當初就分析出2007年這個表面繁榮,實則搖搖欲墜的市場狀態,狠狠地空了一筆。而最近 Gamestop 之亂他也有出來現身一下。只能說,就算過了十多年,遊戲還在,而我們仍在某個我們可能不一定能看見、還未破掉的破沫之上活著。

3. 歐債&德國人如何拯救資產

最後作者提到,歐債,或許是下一個金融危機發生的地方。

作者認為,歐債之所以產生危機,來自於歐元連通了歐洲各國的關係。希臘、葡萄牙、愛爾蘭、西班牙、塞普勒斯、斯洛維尼亞這些國家債台高築,積欠龐大的外國借款。而這種問題原本還有為每筆貸款支付高額風險溢價(Risikoaufschlag, risk premium)做調控,但是變成歐元後,這種信貸費用降低。這種情形讓原本體質不好的國家越貸越多。(pp. 259-260)

再者,作者認為「歐元區是個錯誤的組合」。因為「歐元區擁有一種共同貨幣,卻有17種國債。」這也造成了另一個問題:投資人可以透過拋售某國債券然後再買入某國債券作為避險,因為這些債券都用歐元計價。

這一點作者指出是一種「煞車機制」的問題。作者以英鎊與英國國債為例,當人開始拋售英國國債時,國債價格會下降,而透過國債換回的英鎊,若要保值而選擇兌換成國外貨幣,那麼英鎊就會再次下跌。這種雙重下跌性,可以抑制投資人胡亂拋售或是因為恐慌而亂下決定。

可是反觀歐元就沒有這種機制,因此作者認為一旦崩盤將一發不可收拾。事實上早就有人提出歐洲央行應該要買入歐元區各國國債,但當初擔心劇烈通膨,所以遲至2012年才緩慢動手。

這件事也被延伸回和大部分人有關的「薪資」部分。由於歐元區各國薪資水平不一,所以乍看之下為求競爭,各國應該努力產出「高效率」但「低價格」的勞工。可是作者指出,「如果歐洲國家都調降薪資,歐洲就不會變富,而是變窮。」(p. 263)

此外,作者也認為,德國提倡「減降貿易順差額並非賠本生意,畢竟德國的出口盈餘大都只是虛擬財富。(透過國外投資而來)」

但是透過在歐元區內部處理就能解決問題嗎?

作者指出,為了清除債務而開啟的樽節計畫,讓「歐洲貨幣聯盟表面上雖然存在,但內部卻已分崩離析。」而且「無論是希臘人、西班牙人或義大利人,全都認為錢放在德國才安全,錢如果放在自己國家則可能遭遇危險。」而德國人也將自己的資產從他國(希臘、西班牙或義大利)移回德國,這樣乍看對德國人有利,但作者說:「這種現象並不令人開心,連德國人也開心不起來,因為歐洲貨幣聯盟如果無法提供所有會員國均等機會,它就無法存續。」(pp. 266-267.)

而這種現象也加劇了德國人的恐慌,因為他們知道,如果哪天歐元崩潰,德國將會損失最慘重。因此德國現在陷入了一種作者形容為「施瓦本地區的家庭主婦」(Schwäbisch Hausfrauen)滿腦子都想著如何省錢,以及「努力、努力、蓋房子」(Schaffe, schaffe, Häusle baue) 的狀態。(p. 269)

而作者對於這現象,除了呼籲維持高薪,同時也希望德國人能放鬆一點,做一點消費並無妨。

(對了,德國人真的很省啊!請看 Share & Care)

4. 展望未來

雖然現行資本主義體系似乎讓人感到詭譎多變,甚至時不時來個金融海嘯把大家一起滅了,但同時從古到今就有許多經濟學家預言資本主義中將會走到盡頭。

尤其,「地球上的原物料足夠長期餵養貪婪的資本主義嗎?」作者如是問道(p. 281)

不過,過往的人擔心煤炭不足,這世紀的人擔心石油耗竭,但其實正如現代不斷開發保護環境的再生能源,事實上人類正在發展並找出一種「成長型的永續性」的可能。成長型的永續性指的是人類在每一個階段中,不斷找到永續性的可能,可是永續性並不代表成長,甚至並不會帶來成長,因此作者認為,要持續找出可以促成成長的永續性,但至於這種「成長型的永續性」是什麼呢?其實作者最後反而通過思考德國的綠能政策,引出了一個兩難:「沒有經濟成長不行,全『綠』的成長難以存在,而一般的成長又意味者生態大浩劫。」(p. 288)

作者並沒有為此兩難解析,但她認為,「資本主義」這個從1760年代出現的東西不論是否終結,事實上也只是人類(可能還有的)長遠未來中的一種型態。因此也許資本主義會繼續增長下去,也可能某日突然終結並改換成另一種神奇的模式,不得而知。

5. 總結

這本書涵蓋了超級多的資料,事實上還有許多有趣的故事沒有整理出來,但也許未來有機會遇到實再跟大家分享了:)

這本書因為以宏觀,又以歷史的角度,外加用「資本主義」這個詞彙去解釋一些現象,因此很多地方實在擔心誤解,因此著重將作者的邏輯而非例子呈現出來。就像一開始說的,作者是在資本主義中找出能修正它的方式進行討論,而資本主義這個乍看社會主義、限制自由似的詞彙,其實真的並非代表這個意涵,原本的它就只是「投入資本而擁有更多資本」的這個動作而已。

*

最後讓魚貓碎念一下...

2019年讀這本書時,第一次讀,開始讀得不是很順,主要是因為作者真的思想飛躍,而且其中飯的案例實在太多,加上邏輯很縝密,少看一點就會有點迷失,但也因此學到許多。

後來2020年又讀了一次,這次再次深化了之前所讀所想的部分,而當時在做論文,也漸漸有點病態的會一個點一個點的回溯作者使用的資料(所以書本的參考書目對我超級重要)而今年則又翻閱了一輪,其實在寫單一文化前,最想分享的是這本,但因為真的太雜、太難說了,很多概念沒有例子講不清,結果刪了一堆還是寫了這麼多篇Orz...

重點是其實我一直擔心沒講清楚造成誤解就糟糕了。

但也值得一提的是,這類研究社會和歷史的書,真心讓我覺得社會是有很多很多種可能性的,也讓我看到了其實人類往往不知覺中不斷重複歷史的取向。此外,在這當中也可以看到古人的靈光乍現或是智慧,真心覺得學無止境。

本書作者最後提到,也許資本主義在某的時候就突然瓦解了,而這個問題事實上也不斷促使我去思考,數十年百年後人類會怎麼互動,形成怎麼樣的社會模式呢?

——這,也是為什麼最後愛上了科幻的原因吧XDD