星巴克和百福门暴跌40%后竟成为投资者的新宠?

2023年的市场回调似乎即将结束,美国股市正处于创下新纪录的边缘。这自然让许多投资者感到担忧。毕竟,市场调整不是很健康吗?

确实如此。股票市场在76%的年份中表现为正,平均每年会有14%的最大跌幅。这意味着,任何一年中出现14%的下跌都是正常且健康的,不一定意味着熊市即将到来,更不必提那些末日预言家们所说的65%的超级崩盘了。

这不是泡沫:是收益增长良好

根据彭博社的数据,本季度报告的 标普 500 指数中的459家公司平均盈利比预期高出8.4%。大约79%的公司超出了盈利预期,而上一季度这一比例为76%。

本季度的收益非常稳健。我们经历了过去三年中最高的季度超预期平均水平。你知道为什么吗?根据彭博社,近期的悲观情绪和 " vibessession " 可能是原因。

对经济衰退的预期可能促成了显著的超额表现。公司正在加强其底线,削减成本和囤积现金以抵御经济放缓的影响。收益修正也在第一季度前下降,留下了更多的上行潜力。——彭博社

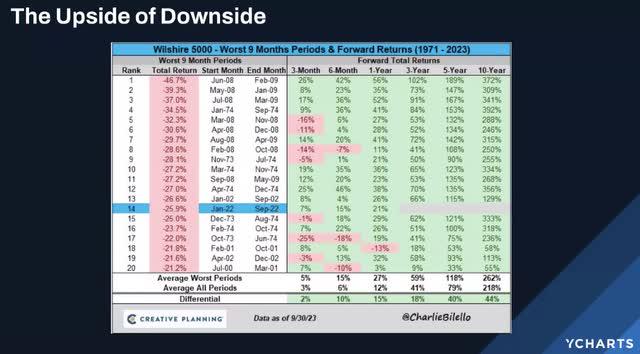

这类似于最好的股票回报来自于最悲观的时期。

跌幅越深,回报越好。严重熊市之后的平均回报在接下来的十年中每年为14%,比过去220年来市场10%的历史回报高出40%。

非科技类股票预计将开始强劲增长,因为大量的成本削减措施开始在美国公司中显现效果。但是,选股总是有很大风险,这就是为什么你可能会选择以下这些公司之一。

今天要介绍的公司是:

星巴克 ( SBUX ) 和 百福门 ( BF.B ) ,它们是以卓越增长和可靠股息著称的传奇蓝筹股名。在市场稳步上升时,这两只股票从历史高点下跌了近40%。 让我快速解释为什么华尔街不喜欢这些传奇蓝筹股,以及为什么这两者可能是强劲的买入机会,但仅适合两类投资者。

星巴克:一家面临艰难竞争的伟大公司

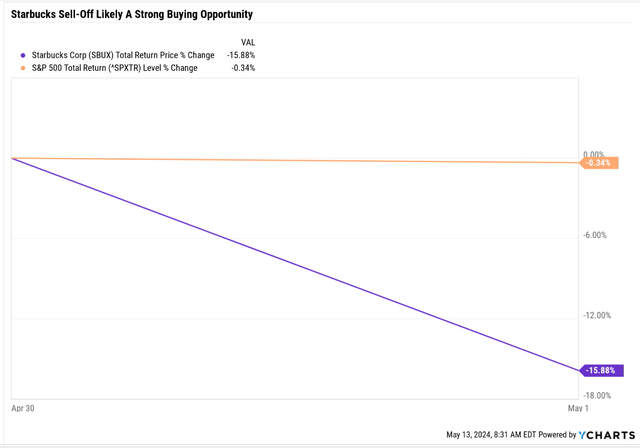

在业绩令人失望后,星巴克股价跌落悬崖,经历了历史上第三差的单日表现。

在收益发布日,SBUX 跌幅一度高达20%,那么是什么让华尔街如此惊慌?

一些分析师指出,开业至少一年的门店全球可比销售额“异常糟糕”。全球下降了4%,客流量减少了7%,而平均票价上涨了3%。这些糟糕的数据在3.5%的通胀环境下已经很不理想了,而在过去三个月中,全球销售额下降了9%,全球客流量减少了10%。

可以理解市场为何会惊慌失措,毕竟 星巴克 以其高价咖啡和富裕、忠实的客户群而著称。与分析师的预期相比,美国的可比销售额低了约4%,全球则低了10%。三个月内客流量减少10%令人震惊且担忧。从短期来看,星巴克可能已经没有增长空间。它一直通过调整忠诚度计划、菜单变更和提价来抵消客流量的减少。

换句话说,从短期来看,SBUX 已经达到了能够向顾客收取的最高价格的极限。

星巴克的乐观前景

管理层对增长困境有一个高科技的解决方案:它将与 Microsoft (MSFT) 及其 AI 平台合作,将忠诚度计划用户数量翻倍至1.5亿。

这个想法是,忠诚会员比非会员花费更多,SBUX 设想在店内使用“即走”技术平台。这类似于 Amazon (AMZN) 对无结账通道商店的计划。还需要提高成本削减效率。管理层表示,未来四年内额外节省40亿美元将使运营利润率提高12%。

这就是 SBUX 第六次转型的大计划。通过 AI 增强技术实现无摩擦结账来推动收入增长,并通过 AI 增强的成本削减将利润率从去年的13%提高到25%。

根据管理层的说法,这意味着利润率有100%的潜在提升。

出色的理论和强有力的支持

因此,利用技术和 AI 来推动转型的计划看似合理,目标是放大星巴克过去成功的因素,同时可能使利润率翻倍。但投资者对这个计划应有多大信心?毕竟,星巴克 的五次转型中有三次是由创始人 Howard Schultz 领导的,而他现在已不在董事会。

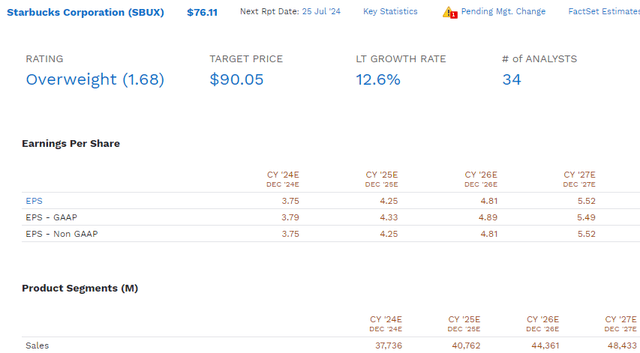

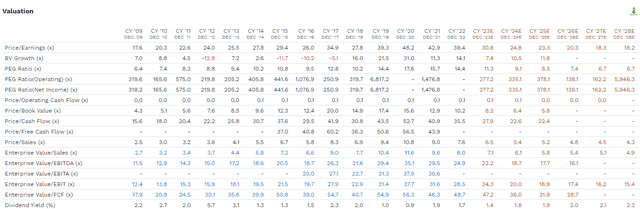

在发布收益前,SBUX 的长期增长中位数预期为14.4%,现在降至12.6%,与过去十年的12%年增长率一致。

3%的股息收益率看起来风险很低(股息安全评分下降5%至83%,但目前减息风险约为1%)。

2024年的预期派息率为61%,仅略有上升。资产负债表状况依然良好。

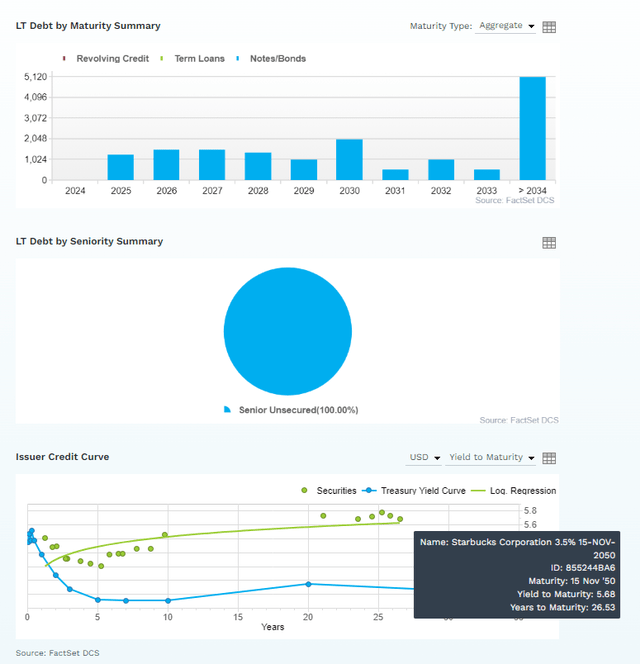

评级机构希望 BBB+ 稳定评级的 SBUX 净债务/息税折旧摊销前利润比率为3倍或更低,而当前杠杆率为2.1,继续朝着正确方向发展。

债券市场对 SBUX 的转型成功充满信心。其借款成本仅比10年期国债的无风险利率高出1%。得益于成本削减,SBUX 仍然在产生健康的自由现金流,预计今年将保持稳定,明年将创下42.5亿美元的新纪录。

预计股息将继续稳定增长,到2027年实现连续17年的股息增长,并在未来三年内每年增长10%,未来可期。如果您也考虑进场投资的话,推荐您通过适合自己的渠道进行投资,比如投资平台的话,推荐盈透、嘉信和BiyaPay,其中盈透和嘉信属于是美国券商,但中文服务体验是差一些,不过他们的交易手续费是真的低。

再就是BiyaPay,属于是钱包类券商,类似于中国大陆的支付宝。线上开户,中英文双界面服务。而且他们的交易品种非常丰富,不仅可以交易美股,港股、数字货币等等也都是可以进行交易,算得上是一个实力比较强劲的公司。而且该平台有个独特优势,那就是不需要海外银行卡,可以直接在BiyaPay进行货币兑换,入金嘉信同时支持电汇和ACH两种方式,ACH入金银行零手续费,当日入当日达,主打快、方便。

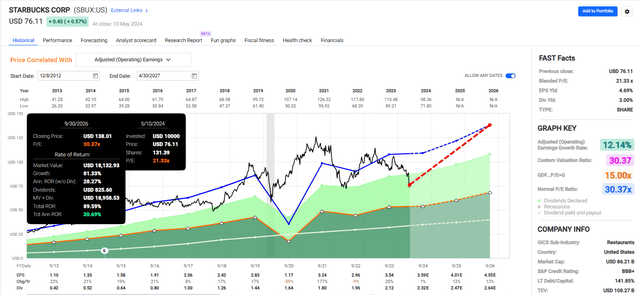

五年共识 总回报潜力

在未来五年内,如果 SBUX 按预期增长,并回到其10年平均的30.37倍市盈率,将带来180%的回报,相当于年均21%的回报。这比 标普 500 的总回报潜力高出一倍。

SBUX 在过去十年中的年均增长率为12%,与34位分析师对未来12.6%的中位增长预期相近。

在过去十年,SBUX 增长12%时,其估值通常为30.4倍市盈率;这是一个客观事实。

请注意,SBUX 曾在很长一段时间内的交易价格高于或低于其历史市场确定的公平价值,但大约30倍市盈率似乎是数亿累积投资者,在十年间认为 SBUX 的品牌力量、管理质量和54%的完美风险管理(根据 标普 的数据)所值得的估值。

正如 Ben Graham 所说,市场在长期内是一个称重机器,只要管理层能够实现其转型,15%至16%的长期总回报和收入增长(对股息再投资的投资者而言)似乎是可能的。

百福门:值得买入的传奇股息贵族

Brown-Forman连续39年提高股息,是一家具有抗衰退商业模式和 A 级资产负债表的股息贵族。

公司已有150多年的历史,是田纳西威士忌和肯塔基波旁威士忌的领导者,尤其是 Jack Daniel's 和 Woodford Reserve。它通过 Herradura 进入了龙舌兰酒市场。BF.B 是北美灵感高档烈酒的世界领导者。

自2021年初以来,BF.B 一直处于熊市状态,这是包括 SPACs、非盈利 ARKK 股票和加密相关股票在内的投机股的高峰期。

在疫情期间,Brown-Forman 的市盈率飙升至50倍,原因是:每个人都被困在家里,手里有大量资金,购买了很多“安慰”物品,如威士忌。

这听起来似乎有道理,但看看疫情期间 BF.B 的每股收益增长。

2020 年:每股收益增长 -1%。

2021年:-6%

2022 年:8%

2023年:-6%

2024 年(共识):21%

2025(共识):-1%(共识)

2026 年(共识):9%

2027 年(共识):20%

2019 年至 2027 年:每股收益年增长率为 5.0%。

在疫情期间,BF.B 从未证明其估值是合理的;它纯粹是一个“故事”,类似于华尔街将 Rivian (RIVN) 定价为1500亿美元,而当时 Rivian 没有销售额,这个估值是 GM 和 Ford (F) 的两倍之和。

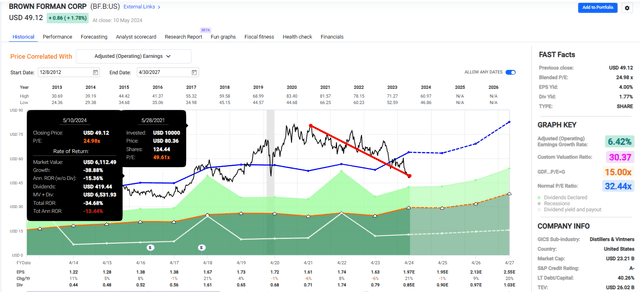

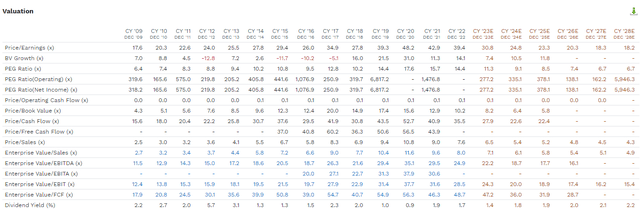

百福门泡沫的程度:56% 的历史溢价

BF.B 在高峰时的市盈率达到了接近60%的历史溢价,比 标普 在2000年3月科技泡沫时期的峰值高出6%。

无论是多么优质的公司、再强劲的资产负债表,还是宽广的护城河,都不值得这样的高溢价。请记住,我们讨论的是公司由市场确定的历史公平价值。

BF.B 在过去十年中增长了6%,其市盈率为33倍。我并不质疑这一点。在十年内,市场对公司估值的准确率高达90%。

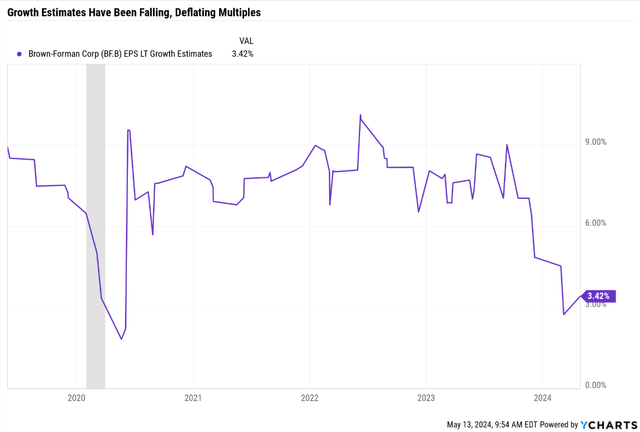

那么基本面呢?BF.B 一直在挣扎吗?

BF.B 一直在应对因精酿啤酒厂增加而导致的销售停滞,这些精酿啤酒厂在疫情期间抢占了市场份额。

还记得那些应该带来威士忌销售激增的刺激支票吗?

确实有一波威士忌热潮,但 BF.B 并没有从中受益。它们的市场份额被那些受益于9万亿美元刺激和零利率的精酿啤酒厂抢走了。当资金几乎免费时,任何人都可以开一家精酿啤酒厂并获得风险投资。

现在利率回归正常,BF.B 预计将受益于其 A 级资产负债表,在竞争对手现在拼命求生的时代,拥有近8亿美元的流动资金。

如果 BF.B 的增长如预期那样实现,它具有每年21%的稳健回报潜力。未来五年的回报潜力并不那么令人印象深刻,因为 BF.B 并不是一个特别快速增长的公司。

在过去20年中,其长期历史增长率为10%,分析师预计未来的收益增长率约为7%。这意味着包括1.8%的收益率在内的长期总回报约为8%至9%。预计 BF.B 的股息将在2028年前每年增长7%,与其收益增长率相同。

这家未来的股息之王的安全性和质量毋庸置疑,但潜在投资者需要了解 Brown-Forman 的限制条件。

BF.B 投资观点的风险

对于任何烈酒公司,包括 BF.B,有两个主要风险。首先是政府可能会改变税收政策。酒类产品的利润率很高,政府会利用“罪恶税”来增加收入。在疫情导致债务激增之后,许多政府迫切需要缩小赤字,像酒精和烟草税这样的罪恶税是增加税收收入的“低垂果实”。

其次,是来自精酿啤酒厂的竞争,这些精酿啤酒厂在疫情期间如雨后春笋般涌现,受益于“免费资金”的环境。分析师认为,BF.B 在未来几年能够通过增加营销、推出新产品线以及减少新竞争来提升市场份额。结合成本削减,预计将在2025年至2026年间实现30%的每股收益增长。

然而,你必须理解烈酒行业的特殊性质。威士忌和波旁威士忌需要多年时间来陈酿;产能不能随意增减。

像 BF.B 这样的公司必须提前数年预测需求,这也是 BF.B 没有出现流行病威士忌热潮的其中一个原因,任何了解该业务的人都不会感到惊讶。

关键在于,分析师对未来几年销量和利润的大幅增长的预期,是基于管理层多年前的决策。这就像通过后视镜驾驶,这是烈酒行业的特性。任何投资者都必须了解这种独特的风险。

这引出了另一个需要记住的重要风险。

这些是每年的平均估值。虽然 BF.B 的市盈率平均为30倍,但其交易价格可以长期高于或低于这个水平。

换句话说,在最悲观的时期,BF.B 的市盈率可能会低至16倍,如果预期的30%每股收益增长未能实现,其下行空间将大大增加。

对于这位传奇的股息贵族来说,这是值得记住的事情,因为它可能只会产生 8% 到 9% 的长期回报。

总结:星巴克和百福门是两只值得购买的传奇股息蓝筹股

星巴克 和 百福门 完美体现了股票市场和整体股市的区别。在这两者中,我更看好星巴克,原因有以下几个。

首先,其3%的股息收益率明显高于市场的1.5%和股息贵族的2.2%。最重要的是,其增长前景依然良好,长期股息增长预计为12%至13%,这意味着15%至16%的长期回报潜力。

相比之下,百福门 更像是一个投机机会。尽管其较高的估值可能合理,但这取决于管理层几年前锁定未来供应时的正确决策。换句话说,由于供应链的独特性,Brown-Forman 未来几年可能会面临更多挑战。

如果我购买 BF.B,我不会是一个“买入并长期持有”的投资者,而是一个价值投资者,在其显著高估时卖出,正如它在过去几十年中多次出现的情况。

而星巴克则是一个稳健的股息增长选择,具有更明确的双位数增长前景。

来源:Seeking Alpha

编辑:BiyaPay 财经

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐