中心化与去中心化的抉择,剖析新稳定币 HOPE 的实用主义法则

当我们谈论稳定币时,我们究竟在谈论什么?

抛开各种稳定币原理设计的异同,这类产品的出现实际上映射了加密世界的发展:加密货币已从一场小规模的极客实验,成长到较大范围能与现实金融资产并驾齐驱。

随着行业的发展壮大,稳定币的职能实际上也在同步变化:从避免 Crypto 大幅波动的避风港,到吸引传统投资者进入的第一站,再到可能承担跨地区结算的标的...不可否认的是,稳定币已经与现实世界产生了紧密的联系。今天的稳定币,或多或少需要承担“引进来”和“走出去”的双重职能——吸引传统投资者进入 DeFi 等领域,且作为结算物渗透到传统经济活动中。

然而现实情况是,稳定币们并不稳定。近两年算稳垮台,法币稳定币受银行影响的负向事件历历在目,对于场内外的人们来说是一种对稳定币使用信心的打击。

那我们还需要新的稳定币吗?

答案是肯定的。我们需要一种自由、实用且安全的标的,作为联系现实和加密世界的桥梁,既能够不受传统金融的影响,又能让用户可以快速的认知和使用,更好的去实现前述的“引进来和走出去”的职能。

在关注行业的日常动向中,近期上线的稳定币 HOPE 引起了不少报道:以原生加密资产做背书,币值可以浮动,分布式托管资金...种种关键词似乎都与传统概念中的稳定币不太相同,它可能会是一个理解行业痛点且正在创新的项目吗?而对大部分普通用户而言,这又会是一个新的投资机会吗?

带着问题和兴趣,深潮将从 HOPE 的设计初衷、产品原理、实际体验和经济模型等方面进行解读,期望为从业者和用户们提供更多参考。

一、稳定,独立于风浪之外

在研究 HOPE 之前,不妨先看看目前与稳定币相关联的外界环境。

之前大火的《狂飙》中,一句“风浪越大,鱼越贵”,似乎给冒险加上了太多的合理性。但在加密世界里,往往外面的风浪越大,人们越容易被淹没。

我们可以梳理一下可能会影响加密世界的风浪来源。

CeFi生态系统的崩溃:三箭资本和 FTX的崩溃,导致与这些中心机构相关联的资产遭殃,更警醒着人们不要对中心化机构保管的资产放松警惕。

稳定币并不风平浪静:前有 UST 算法稳定币的设计垮台,后有 Silvergate 和硅谷银行在加息周期中倒闭,让人们产生对法币背书的USDC无法兑付的恐慌;而超额抵押的 DAI 因为储备的大头也是USDC,在外界风浪来临时也很难幸免。

区域对峙与全球化:部分地区日益加剧的地缘政治紧张局势,和全球化跨境支付和金融活动中的交易成本,都让身处其中的人们意识到,可能需要一个去中心化的稳定币解决方案。

如果将以上几点做一个总结,可以很清晰的发现,加密世界或许需要一种不由法定货币或者算法机制做支撑的稳定币,并成为更受广泛认可的储备资产,去隔离传统金融体系、中心化机构和不靠谱算法所造成的显著风险。

那么,用比特币或者以太坊做背书去做稳定币,这个路子可行吗?

而这也是 HOPE 目前在做的尝试——独立于上述风浪之外,以加密资产做背书来起步,打造稳定币。

BTC 和 ETH 经过多年的发展,共识相对牢固,价格相对稳定(对 Altcoin 而言),能够影响到的范围会更广,将这两者作为抵押来生成 HOPE, 似乎最大程度上符合了“加密原生稳定币”的构想;此外,深潮在初步的调研中了解到,HOPE 一开始并没有采用完全的锚定设计,HOPE的价格会随着 BTC 和 ETH 的价格浮动,这与之前见到的大多数稳定币都不太相同。

倘若连锚定都做不到,是否意味着 HOPE 做稳定币其实并不适合?

但如果先将这个问题暂时搁置在一边,在加密原生的设计下,我们能够感觉到的明显优势是:

首先,BTC 和 ETH 或能隔离 CeFi 单点失败和法币系统性影响的风险 ;

其次,BTC 的下个减半周期和大环境加息可能的停止,都给了 BTC 和 ETH 上涨的预期,也意味着市值扩大的可能性。

在目前既定的稳定币竞争格局下,这种以 BTC 和 ETH 做背书的稳定币,我们认为是一个值得尝试的探索。再回到关键问题——HOPE 的价格随二者浮动的问题上。这个设计是如何实现的,则涉及到 HOPE 具体的产品机制。

在下文中,我们将从 HOPE 的生成、保管、流通和使用场景等方面逐一进行介绍。

二、萌芽,诞生于浮动之中

在官方的定义中,HOPE 是一种“ 由 BTC 和 ETH 储备支持的定价代币,多阶段成长计划演变成分布式稳定币”。以上描述中,“定价”和“分布式”分别对应着 HOPE 的生成和保管环节,也是我们研究的重点。

首先来看基于 BTC 和 ETH 的定价,即 HOPE 是如何生成的。

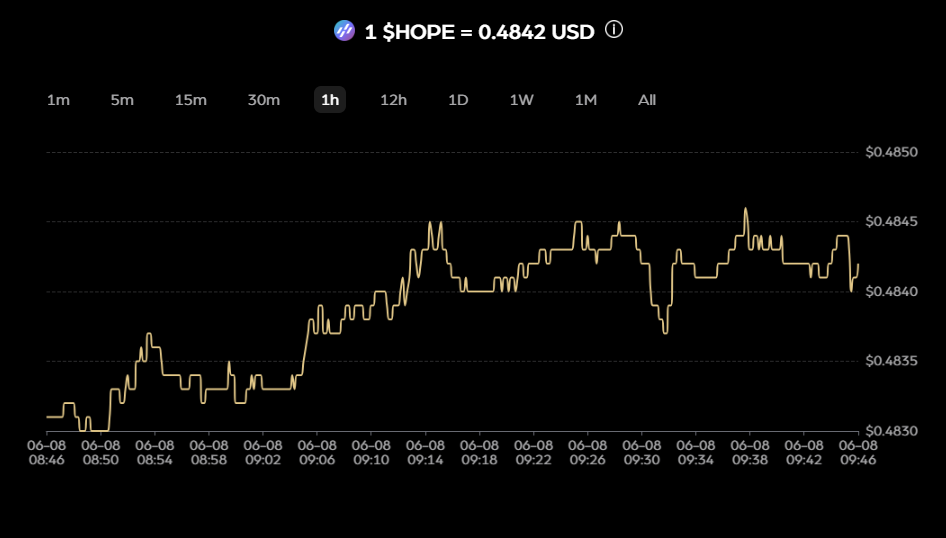

锚定物:以BTC/ETH 为锚,最初将以面值的 50%($0.5)发行,随着 BTC 和 ETH 的升值,其市值有望逐步达到 100%($1)。HOPE 价格现在与 BTC 和 ETH 价格一起浮动,同时保持既定比率。

从目前官方给出的数据来看,HOPE 的价格目前在 0.48 美金左右。可以看到,HOPE 并不是直接锚定 1 美元的价值,而是锚定比特币和以太坊的价值;后续如果随着二者的价格升值, HOPE 的价格则可能随着加密资产市值的扩大而成长到1美金。

而在此之前,HOPE 在严格意义上并非一个“稳定币”,更类似一个与法币隔离的加密资产抵押品。如果考虑与其他 Altcoin 进行兑换,则更接近一种主流币本位的购买力。

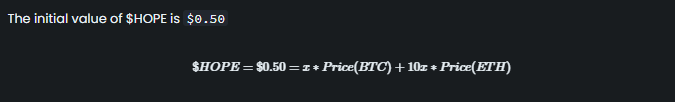

铸造/定价原理:由上述HOPE 设定 BTC 和 ETH 的初始挂钩比例后,完成价格观察的过程,确定和 BTC/ETH 的挂钩比例。从下图可以看到,当前每生成 1 个 HOPE,需要储备一定数量的 BTC 和 ETH;

这种做法与 LSD 的玩法有些类似,即抵押 ETH 生成 stETH等衍生品。但在 LSD 中衍生品与抵押物是 1:1 保持恒定的,HOPE 则是将 BTC 和 ETH 两种主流加密资产按照某种计算公式进行了加权,目前的比例如下图官网中的数据所示。

截至目前,HOPE 已经完成了价格发现的过程,发现机制的计算公式为:

在具体执行上,为确保公平的价格发现,项目方每分钟从三个交易所(Binance、OKX 和 Coinbase)收集比特币和以太坊的 OHLC 数据(开盘价、最高价、最低价和收盘价)并形成平均值;从上面的公式中也可以很容易看出,当前 BTC/ETH 的比例为 1:10,后续应该可以随着市场变化和投票机制而改变。

如果按照以上数学计算,价值 0.5 美金的 HOPE 对应着 0.5 美金的加权后的 BTC 和 ETH 。那么如果BTC和ETH的价格上升到一个临界点,也就意味着 HOPE 的价值会超过1美金。

此时,才是真正意义上的稳定币挂钩。一旦 HOPE 的价值超过 1 美金,其价格会停留在1美金不再往上,而背后的 BTC 和 ETH 作为抵押物价值超过 1 美金,本质上意味着 HOPE 成为了一个超额抵押稳定币;在官方的设计中,理想的超额抵押率为 110%。

设计该比率的原因在于,110%微超额抵押可以保持 HOPE 的价格稳定,同时有空间根据市场需求调整 HOPE 的发行量。换储以及调整发行量都会通过社区提案及投票的方式来决策。

接下来则是关于 HOPE 的保管。如上所述,1 美金的 HOPE 背后有等值的 BTC 和 ETH,那么问题随之而来,它们被保存在哪里?如何确保可信度?

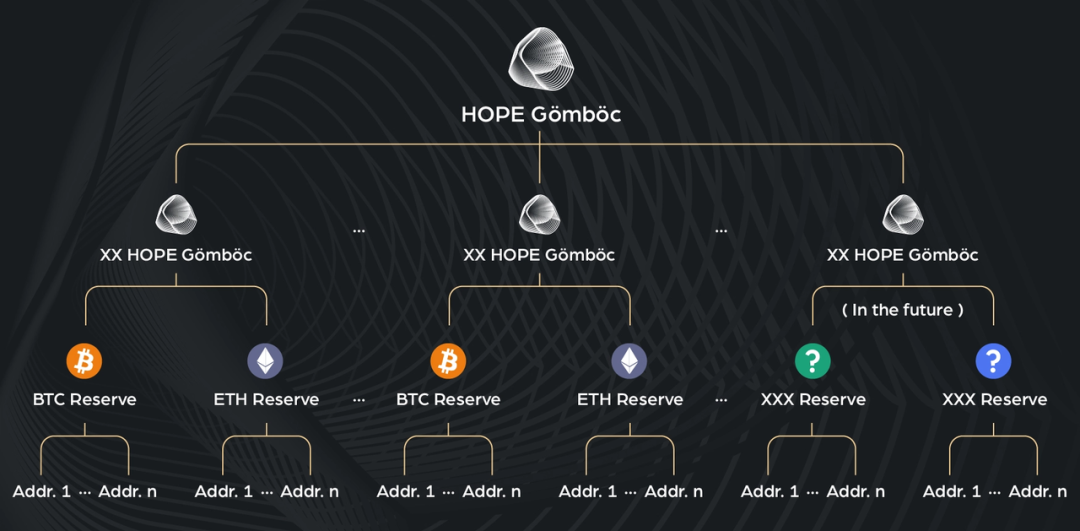

HOPE Gömböc :分布式储备设计

HOPE Gömböc 是一组分布式储备池,将加密资产分布在受信任的第三方托管人中以确保安全;而 Gömböc 的名字也来源于几何学上的一种稳定的形状结构。

在项目上线初期,HOPE 选择了 Coinbase 来进行托管,后续也会选择其他的托管商或者链上的去中心化托管协议。此外,储备池中的 BTC 和 ETH 将逐步转化为分布式、稳定价值和流动性的资产,以避免受到币价波动的影响。

关于托管者的钱包地址、托管金额和资金动向,HOPE 已将其完全公开,可以通过 BTC 和 ETH 的浏览器来查看地址上的资金情况。

值得注意的是,托管地址的公开在某种程度上证明了具备等额的资产抵押,而这些地址的归属、背后的实体、地址之间是否有关联等,目前 HOPE 并没有给出具体的指向,有待进一步的观察和研究。

在以上的分布式储备设计中,我们本能的会提出质疑——选择多个第三方托管商来保管资产,虽然将风险分散了,但是否更像是一种信任中心化机构的选择?

带着问题,深潮也咨询了 HOPE 的设计团队,其表示这是一种更偏实用主义的设计: 在中心化与去中心化之间选择分布式路线,初衷是希望取两者之长处,避其短处,以达到可行性上的最优。

传统的 DeFi 是自托管的,看上去完全去中心化。但很多传统投资者想参与 HOPE 并提出了非常重要的条件——能够通过审计。

目前,法规认可的审计,能够支持的就是类似 Coinbase 等大托管商。所以从吸引传统投资者进入的角度出发,HOPE 会和包括 Coinbase 在内的全球大机构合作,对用户资产进行安全的分布式托管。

从稳定币“引进来”的职能上而言,吸引传统投资者至关重要。因此追求完全去中心化意味着放弃稳定性与资本效率,在当前市场周期并不是最优的选择。对于 HOPE 想要成为打通现实世界支付的远景来说,不能完全脱离现实世界的资本运行规则,才能吸引传统资金与项目参与。

在了解完 HOPE 的生成和保管设计后,另一个重要的点在于流通层面。

分阶段引导流通:

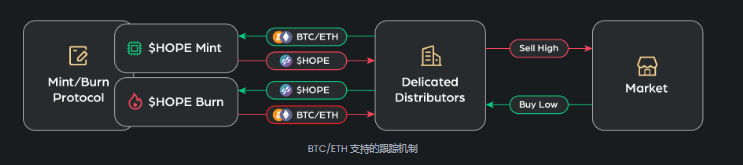

$HOPE 的发展大体可以分两个阶段,成长期(价格在 0.5-1USD)和 成熟期(价格稳定在 1USD)。 在成长期, 其设计机制只接受 BTC/ETH 作为储备资产来 mint $HOPE,做市商可以根据市场价格和$HOPE 价值的偏离来套利;

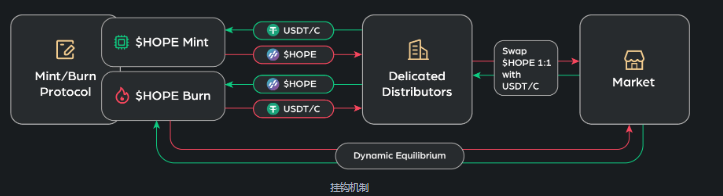

到成熟期后,接受其他稳定资产例如 USDC/USDT 作为储备资产来 mint $HOPE;同时,项目也会在适当的时间开放链上自动化 mint/burn 协议,使得更多市场参与者可以直接 mint/burn $HOPE。

最后,当 BTC 和 ETH 的价值上涨后,单个 HOPE 所对应的抵押品总价值会大于1美金,此时成为超额抵押稳定币状态,由 DAO 来决策超额储备资金的使用。

总结来看,HOPE 并不追求当期的稳定,而是通过逐渐成长而趋于稳定,在目前的市场上属于比较新颖的设计,后续也仍需要时间的检验。

三、产品功能:扩大 HOPE 流动性为先

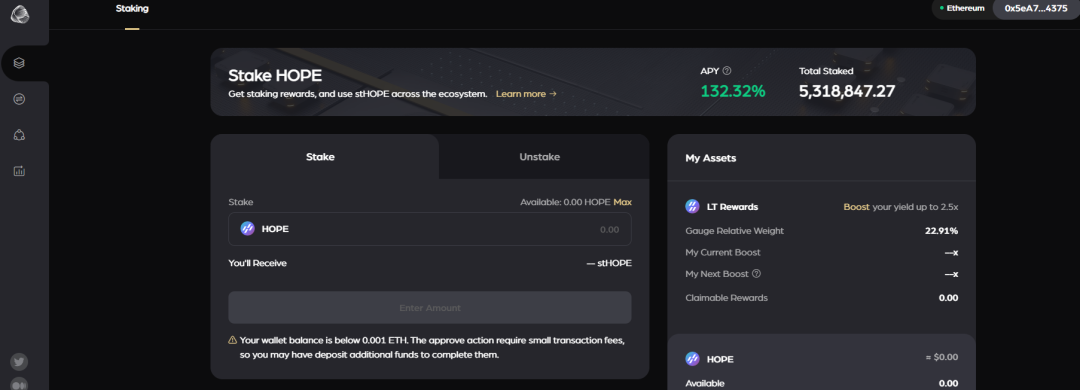

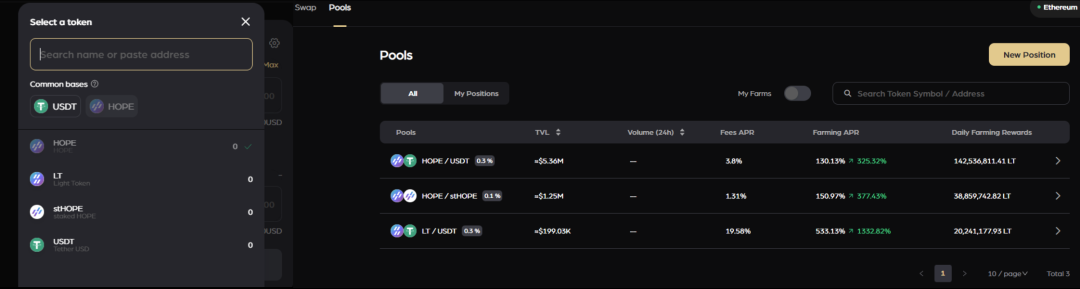

目前,HOPE 的主网已经上线,并且在官网上提供了 HOPE 的质押和 HopeSwap 两个基本产品。

其中,质押功能与常见的 DeFi 项目类似,可以选择将 HOPE 质押来获得流动性凭证 stHOPE。stHOPE 可以在当前的 Swap 和之后上线的 HopeLend 等借贷产品中使用,同时也可以获得项目的 治理代币 $LT 的奖励。

关于 LT 代币的具体细节,我们将在后文的经济模型部分进行介绍。在此需要简单了解的逻辑是:HOPE质押产生 stHOPE,持有后者可以获得 LT;同时,stHOPE的数量越多,或者是将得到的 LT 进行锁仓的时间越久,产生的 LT 也会越多。

而在 HopeSwap 中,用户可以在代币之间进行兑换,目前支持的品种包括项目相关代币和 USDT;同时,在流动性池侧,用户同样可以向池子注入流动性,以获得充当 LP 的收益。

除了已有的质押和 Swap 产品外,HOPE 后续还将推出的产品有:

HopeLend:一种具有多个流动资金池的非托管借贷协议。贷方可以存入流动性以赚取利息,而借款人可以在提供抵押品后提取代币。

HopeConnect:一个去中心化的托管与清结算平台,可以让各种应用在其基础上进行搭建。整体产品分三个阶段,第一阶段将允许用户通过在 HopeConnect 内质押资产而获得支付与交易授信,无需承担中心化托管风险。最终将成为连接 DeFi、CeFi 与 TradFi 的标准协议。

HopeEcho:跟踪现实世界资产 (RWA) 价格的合成资产,使传统金融的访问民主化,包括但不限于股票指数、固定收益工具、商品、外汇等。

相对来说,我们认为 HOPE 的产品战略是比较清晰的——先通过 Swap 和质押等功能吸引用户并扩大 HOPE 的流动性,解决基本盘的问题,在 DeFi 获得一定的认可度和之后再来迭加上层的金融玩法,逐渐渗透到 CeFi 和 TradFi。

四、经济模型:希望与光芒($HOPE $LT)

在产品体验部分实际上已经涉及到了 LT 代币, 在此我们可以做更加细致的考察。实际上项目具有 2种代币,HOPE 和 LIGHT。前者的作用为抵押品(后期成长到超额稳定币),后者是治理代币。两个代币的名字分别寓意着“希望”和“光芒”。

LT 的总供应量被设计为 1 万亿 ,初始供应量为 4000 亿个代币,占总供应量的 40%;其余 60% 的 LT 遵循分段线性通胀,释放后都分配给 HOPE 生态系统的流动性提供者。

在最初的流通上,会有 500 亿个 LT 分配给项目国库做储备,另外 500 亿个分配给 HOPE 基金会。

通过官方统计,在项目运行的第一年,每天大约会有 2.6 亿个 LT 流入到供应量中。进一步考察 LT 的作用,可以归纳出锁仓和治理两大主要的方向。

锁仓:持有或者获得 LT 后,可以选择对 LT 进行锁仓,从而获得 veLT。和大多数 DeFi 项目的 ve 模型类似,锁定的时长和数量,都与能够获得的 LT 收益成正比, 在鼓励用户进行锁仓的同时,也对于代币的排放通胀起到了一定数量的抑制作用;

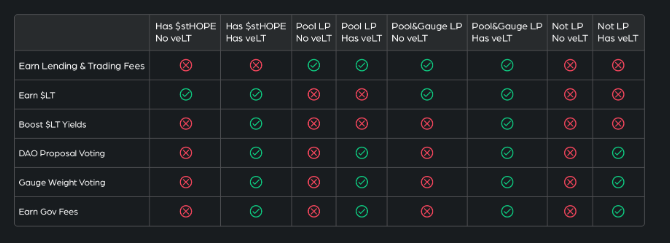

从下表可以看出,当其他前提条件相同时,持有 veLT 和不持有所能够获得的收益存在区别。

治理:LT持有者可以进行几方面的治理,包括 $HOPE的货币政策,包括维持锚定和管理储备等方面。例如,如果最初发行 100 亿 $HOPE ,总储备价值将约为 50 亿美元;随着比特币等资产价值的增加,储备价值可能增长到 500 亿美元,出现了 400 亿美元的超额储备。社区将通过提案决定如何处理超额部份。

一个可能出现的提案是,将储备改为像香港债券和新加坡债券这样的稳定资产,以增加 $HOPE 的应用潜力。拥有 500 亿美元稳定储备,实际上意味着可以发行更多的 $HOPE,并将更多超额价值分配给 $LT 持有者。

此外,HOPE 生态系统内各种协议所产生的手续费收入的 50% 将分配给流动性提供者,另外 50% 则将分配给托管$LT 代币的社区成员。

从以上经济模型的设计中,可以看出项目的经济激励兼顾短长期。HOPE本身如果能够锚定到1美元之后,多余的超额资产所产生的价值实际上更利好 LT 的持有者,理论上储备现实资产后,项目的想象力会更大。

而将以上表层信息综合在一起,我们可以推导出 LT 的后续价值体现:

1.LT本质上是BTC/ETH的永续看涨期权:

由于$HOPE的目标价格是1,也就是说当 BTC 和 ETH 的价格达到现在的 2 倍以后,$HOPE 自身价格不会再继续上涨(从 0.5 到 1);

在下个牛市,当 BTC/ETH 超出以上价格,$HOPE 的储备价值将继续增长,这部份的价值将全部体现在$LT 的价格上。只要看好市场长期走势,LT 实际上就成为了看涨期权。

假设当 BTC 到达 10w,ETH 到达 1w 的时候,$HOPE 的储备池价值将是现在的 5 倍。但是$HOPE 作为稳定币,在不增发的情况下$HOPE 的市值最多翻倍。其他的价值将体现在$LT 与 HOPE 整体生态价值,因为$LT 持有者可以决定如何使用这些溢出的储备,决定增发、换储等决定。

2.veLT持有者或成为HOPE生态的最大受益者:

veLT 持有者可以获得挖矿奖励加成,全平台 50%的手续费收益将分配给 veLT 持有者;此外,veLT 持有者决定各池子的挖矿收益比例以及 $HOPE 的货币政策、Treasury 的使用等等事项;

3.生态效应所形成的正向飞轮:

可以设想,HOPE 生态发展将会带来更多$HOPE 使用场景,从而让生态进一步扩展,也就意味着 $HOPE 需求与储备规模上升;同时,BTC/ETH 价格上升也会同步导致$HOPE 储备规模上升。

而$HOPE 储备规模上升后,溢出价值将由$LT 承载,一定程度上也使得 $LT 所蕴含的底层价值迎来上涨,同时也会形成一条完整的价值链: HOPE 生态发展和$HOPE 储备规模上升->治理(veLT)需求增加->$LT 需求上涨。

但需要注意的是,目前 LT 每日的排放量绝对值相对较高,ve 模型是否能够持久锁住流动性防止卖压有待观察;此外,初始流动性中 500 亿 LT 分配给项目基金会,这部分的用途和使用情况后续是否公开可查,也会影响市场对于 LT 的信心。

五、未来,走出去连通加密与现实世界

总体上看,我们对稳定币赛道上的项目创新持积极态度。多一个竞争者,也意味着多一种格局变化的可能。

但格局是否能够真正产生变化,也要看项目如何做好规划并踏实的执行。

目前,HOPE 尚未达到 1 美元的锚定,往前看仍有相当长的一段路要走。同时项目也在定期的举行 AMA,配合上线的各类奖励和宣传活动,试图在发展初期能够造出声量以增加用户对 HOPE 的认知。要向传统金融行业进发,则仍需要积极的在更多传统金融会议和活动中崭露头角,去建立更为深厚的资源和联系,以打通渠道和监管等相关问题。

在具体的规划路径上,HOPE 也设计了一个三步走的计划:

2023-2025:打造应用场景,为$HOPE建立稳健的流动性市场和利率市场,初期的主要任务是将$HOPE发展成为DeFi领域内的可靠抵押品选择;

2026-2029:减半叙事和预期加息环境的宽松,让 HOPE 有机会从原生资产储备过渡到超额抵押稳定币。这个阶段的目标是将$HOPE打造成一种支付工具,为包括无银行账户人口在内的所有人提供金融服务;

远期:让所有包括没有 crypto 和 DeFi 经验的用户,可以通过 $HOPE 与 HOPE 生态,无阻碍、公开、透明地使用各类金融服务。

而这个远期目标,回到了 DeFi 普惠金融的特征上,也是行业所共同努力的方向 —— Web3 目前在引进来上做的并不够好,走出去看上去也似乎步履艰难。 从 DeFi 小范围的抵押物,到国际清结算货币,希望有更多类似项目能够承担“引进来和走出去”的职能。

虽任重道远,但值得攀登。