錢是甚麼? WHAT IS CASH?

我們每天都在忙碌的工作,賺著錢,但錢為何物?

管它的!反正可以換到想要的東西便行。日積月累,省衣莭食減奢華,我們總會存下一些我們用精神、勞力、血汗甚或淚水換來的人生及積蓄,我們的積蓄會以我們所選擇的形式留存下來,可能是樓,可能是黃金,可能是股票,可能是債劵,可能是銀行存款,也可能只是單純的草著「錢」。但錢為何物?

會不會有一天我們草下來的錢,換不到我們想要的東西?這個重要嗎?

好像還是需要瞭解一下吧,這是我們每天直接或間接追求著的東西。

讓我們瞭解一下吧,我們每天用的錢是如何來的?是政府說印多少便印多少的嗎?還是怎樣的一種形式或架構?以下讓鷹慢慢道來。

首先,明確的告訴大家,現代的錢,是透過各個政權轄下的中央銀行發行的借據,性質就像存款憑證。

大家可能奇怪,甚麼?錢怎麼又成了借據?

答:並不是錢成了借據,而是我們將借據當成錢來用。

或者讓我們從最原始的紙幣說起吧。

在公元一千年左右,也就是宋朝時期,當時人們普遍用作交易的工具,即「錢」,還是以金、銀及錢幣為主的;但出於方便的原因,市場上慢慢出現了保管機構,為大財主保管錢幣;這些保管機構收到財主的錢幣後會給予一張憑證,證明財主在該處寄放的錢幣數量,拿著這些憑證便可到保管機構提錢,這些憑證後來演變成一種名叫「交子」的東西;在進行大額交易時財主們便不需要再用一車車的金銀進行交割,而是用交子。交子之後慢慢成為了市場大額交易的工具,也就是貨幣之一;起初這些交子是由各戶商家(稱交子鋪)自由發行的,即收到客戶存入錢幣或金銀等財貨(後來統一為鐵錢)後給予存款憑證,形式有點像現代的傳統銀行業務,但與現時存戶收取銀行利息的情況不同,當時客戶不僅沒有利息,更要在提款時支付3%的費用。原因是當時的業務是以保管為核心,為客戶提供便利,客戶不會預期交子鋪會將他們存放的金錢拿去借貸或投資(雖然現代銀行貸出款項或投資是理所當然的事,但在當時卻是不當行為)。但有利可圖,交子鋪內的錢放著也是放著,當時的相關制度亦不完善,自然會有業者擅用存款謀利;但福禍相依,交子鋪把存款利用起來賺了外快,更有些虛發交子(大概就是自主拿張紙簽名蓋印,然後拿去買東西),令當時市面的交子面額總值大於交子鋪的鐵錢存量,當事情傳了開去,存款人爭相急著去提錢,交子鋪一時回籠不了鐵錢承兌,便引發了「擠兌」,當時叫「爭鬧」。後來信用不濟的交子鋪便倒下,之後市場演變成只有十六間最具信用的富商可以發行交子。

信用就是金融,乃至財富的核心。

再後來,交子的發行權最終從民間的十六間富商交到官方手中,因由及過程在這裡就不詳述了,但交接的細則及制度的變化還是要說一說。交接的過程是由官方立法進行的,首先成立朝庭直屬機構「交子務」發行「官交子」,然後直接封了民間的所有交子鋪,拿著原先由十六間富商發行的「民交子」的人便換不回鐵錢,但卻可以到交子務等比換成「官交子」;十六富商所有的鐵錢擁有權自然順理成章地落到官方手中,當年以三十萬貫鐵錢做兌換本金,發行約一百二十五萬貫面值的官交子(一貫相等於一千文錢)。其後,這種以兌換憑證為信用基礎的貨幣形式得到延伸,曾有以鹽鐵為儲備,發行的「錢引」,以錢引可到全國各地換取相應的食鹽或鐵。

紙鈔可說是當時的一種金融創新,而這種創新的背景是經濟發展迅速,民間交易需求的同步提升令錢幣供不應求,防礙了經濟的發展;當然,福禍相依,這只是起始。可以自主發行貨幣,便可以濫發貨幣,國內國外,古今不變。

上述有關宋朝貨幣歷史的資料主要參考自陳雨露及楊棟的<<中國金融史3000年>>。

回到我們最初的問題上,現代的錢,是如何來的?

現代的錢,其實與上述的官交子是同一概念,是由官營的中央銀行發行的鈔票,只是發行這些鈔票背後的制度,以及儲備的東西並不相同。

美元;是目前全球應用最廣泛的貨幣;澳門元與港元掛勾,港元與美元掛勾。正如交子的基礎是鐵錢,我們每天在用的錢,基礎正是美元,但美元的基礎又是甚麼呢?

在布列敦森林體系制度下(1944年至1973年間),各國央行及政府可以每盎司黃金兌換35美元,也就是美元的基礎是黃金;但到了1971年8月15日,美國總統宣布美元貶值和美元停兌黃金,隨後演變成多個成員國退出協議,布列敦森林體系隨之瓦解;拿著美元換不回黃金,在制度上,不要說是我們這些平常百姓了,即便是各國央行也換不回任何東西。

所以,現在我們用的錢是甚麼?

答:拿不回錢的借據;或者說,提不了款的存款憑證。

但老實說,即使我們拿著黃金,也沒有人能確保能兌換東西;只是黃金的稀有、容易保存以及穩固等特性令人自然而然地選擇它用作交易及儲存財富,並沒有任何人為其作保證。當出現更適任者,黃金也會被自然替代;只是這裡很重要的一點是,黃金的數量是有限的,所以在金本位時期,物價的波動是非常低的;那些年,央行不可能定下通脹目標,因為持續的通脹不是常態。

近幾十年物價上漲,原因也相當簡單,就是美元的數量持續增加,而美元的持續增加,就是因為美元的數量已經不是取決於黃金的儲備量,而是取決於美國央行美聯儲的貨幣政策,而決定貨幣政策的就是美聯儲的轄下的一個委員會,而這些委員們由美國總統任命,委員會決策的最主要的參照指標就是美國國內的通脹率及失業率,目標就是確保美國物價穩定及充分就業。簡言之,就是經濟差時寛鬆,物價上升得太快時就緊縮;最後就演變成物價只許升不許跌。當然了,在制度上,美元始終也是由中央銀行發行的存款憑證,所以美聯儲雖然不受限於黃金儲備,但在程序上還是需要找些替代資產,才能增加美元供應量,而不是直接印刷的。

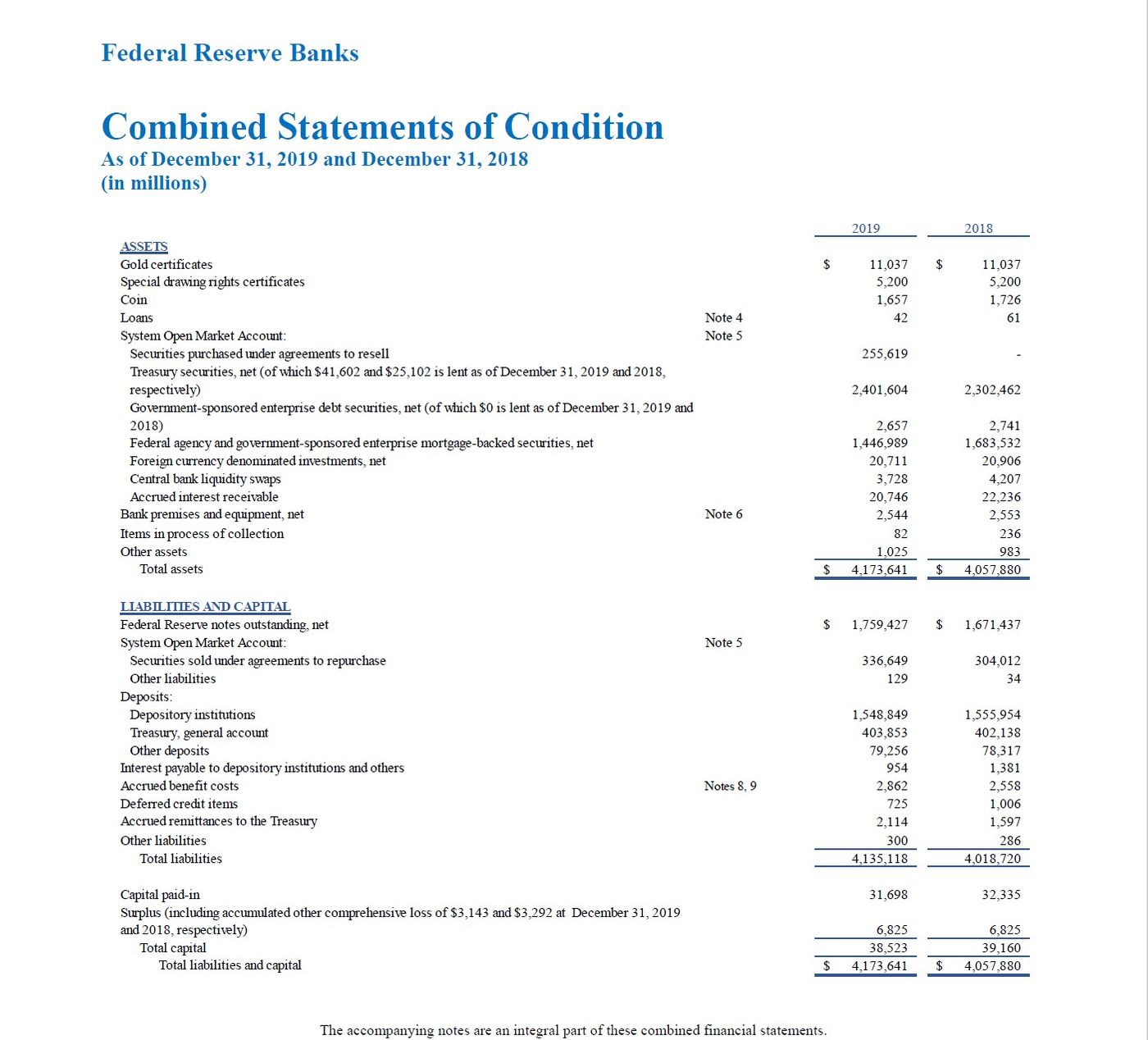

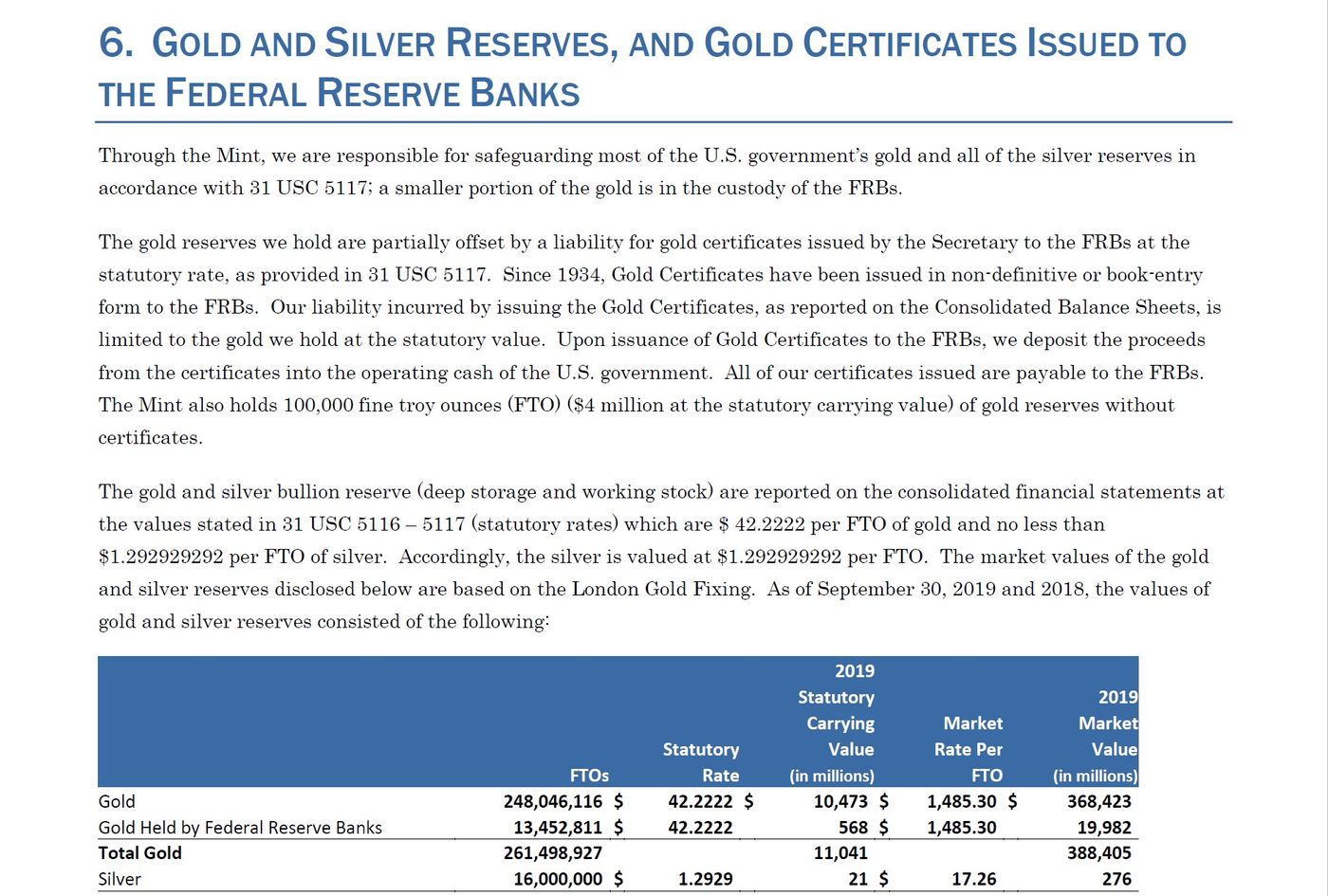

布列敦森林體系瓦解後,美聯儲的資產項目便由主要是黃金儲備憑證,變為黃金儲備憑證+美國政府債劵的組合,在2008年金融海嘯後,更轉變為黃金儲備憑證+美國政府債劵的組合+房貸抵押證劵(Mortgage-backed securities, MBS)的組合。目前的比例可看2019年度的美聯儲資產負債表,四萬多億美元的儲備當中,美國公債約佔兩萬四千億,MBS約佔一萬四千五百億,而黃金儲備量約為兩億五千萬盎司,帳面上(按42.22美元每盎司的價格計算)約為一百億美元,但若按市價計算,則超過四千億美元。所以美聯儲的資產結構大概為美國公債六成,MBS三成,黃金一成。

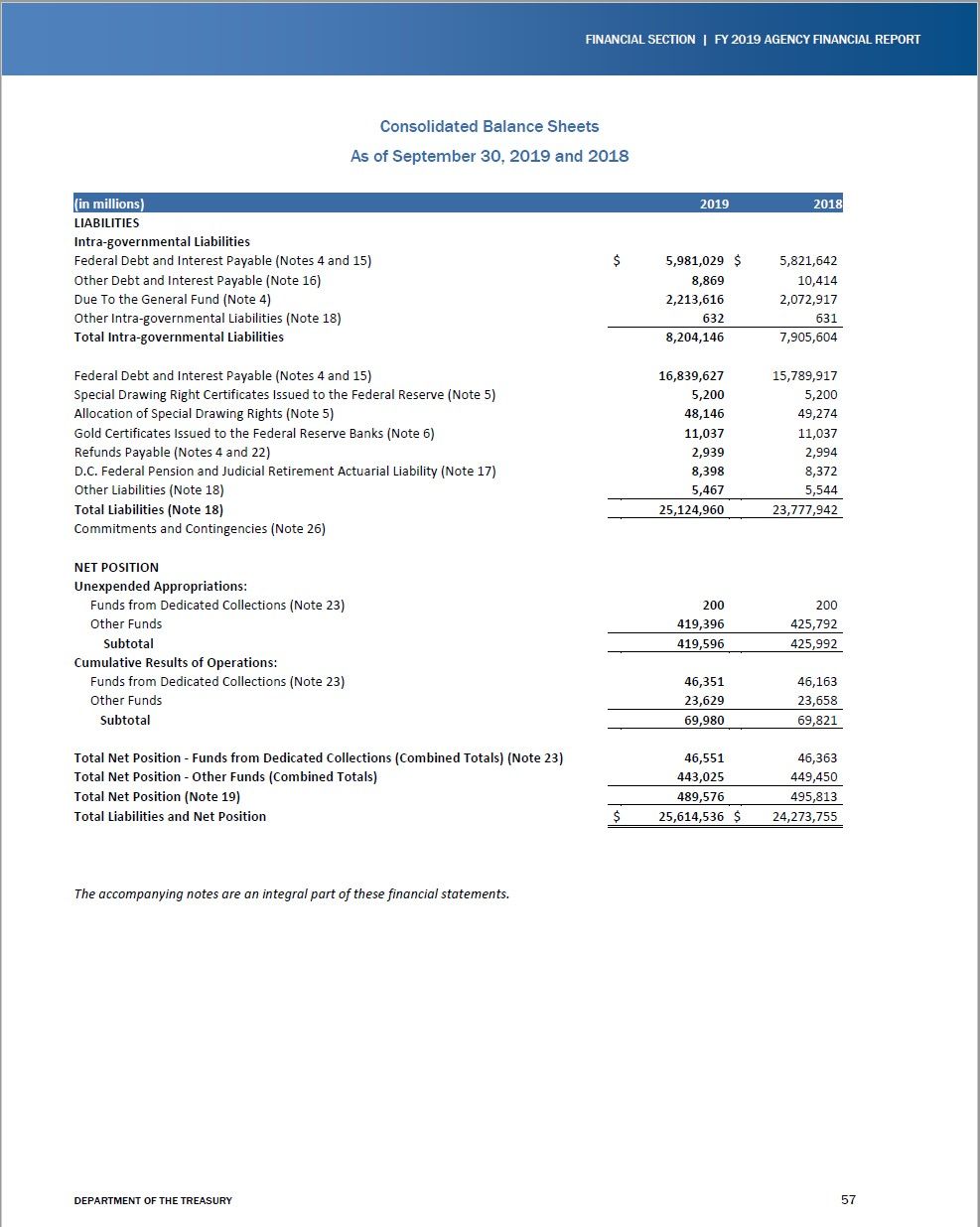

當中美國公債是美國政府發行的債劵,MBS則是獲美國政府信貸支持

(基本上就是作擔保),而黃金存款憑證亦是由美國財政部發出的,意思就是美聯儲本身沒有儲備全數的黃金(僅有十萬盎司),只是拿著美國財政部發行的欠條;美國政府的資產負債表亦披露了相應的負債及儲備。所以,美聯儲的儲備基本上就是美國政府的信用。

簡言之,我們使用的美元是美聯儲的信用,美聯儲儲備的則是美國政府的信用。

這裡有一個有趣的角度:美國政府欠下的債務是美元,即是美聯儲的信用,也就是美國政府的信用,最後,美國政府欠下的債務原來就是美國政府的信用。

2020年新冠肺炎疫情在美國失控,美聯儲除了重新啟動量寬政策外,還進一步擴大資產範圍,成立特殊目的機構(SPV)購入二級市場企業債劵,買入評級BBB-/Baa3或以上的公司債。

截至2020年上半年,美聯儲資產規模已接近七萬億美元,不足半年的時間,美元基礎規模增加了七成以上。

意味著,若我們都以美元作為財富計量單位,這世界的財富在這半年增加了七成,那麼,若同一時間內我們的財富沒有增長七成,是不是就代表我們變窮了?但那多出來的7成去哪了?失業救濟金?全民派錢?額外每週600美元的失業救濟金?美國政府負債規模不是早就超過其GDP的100%以上了嗎?怎麼還有錢派?

哦,原來美國政府欠下的,就是美國政府的信用。

投截道—鷹

於2020年6月 澳門

2020年11月刊登於澳門《CASH3》創富經濟雜誌

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!