AMD與英偉達芯片之爭持續上演,AMD有何潛力一改如今股價平緩走勢?

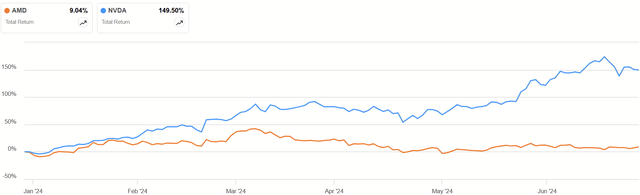

生成式人工智能熱潮興起已有一年左右,引發了半導體公司股價飆升,這些公司的 GPU 自然而然地進入了該市場。其中最突出的是Advanced Micro Devices, Inc. ( AMD ) 和 NVIDIA Corporation ( NVDA ),前者是我們今天的重點。雖然這兩隻股票最初都大漲,但 2024 年上半年對 AMD 來說並不那麼有利。

當然,這並不一定說明什麼基本面的問題。這可能只是反映了市場情緒。話雖如此,傳統觀點似乎是,雖然 Nvidia 和 AMD 都是比英特爾公司 ( INTC ) 更好的芯片製造商,但 Nvidia 仍然勝過 AMD。

然而,由於股價走勢平緩,在兩家公司基本面迅速改善的背景下,AMD 的定價甚至可能具有吸引力,接下來我們做一下詳細分析。

財務方面

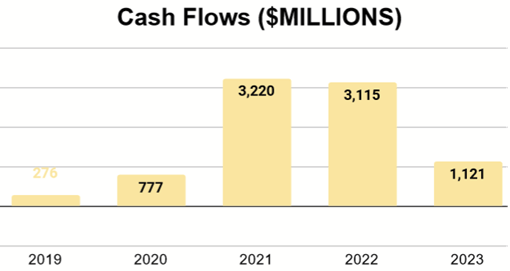

AMD的自由現金流在過去五年中實現了顯著增長,但在2022年之後的2023年出現了下降,顯示出其行業的週期性。

這種下降主要是由於收入略有減少和研發支出的增加所驅動的,考慮到當年出現的人工智能機遇,這是有道理的。

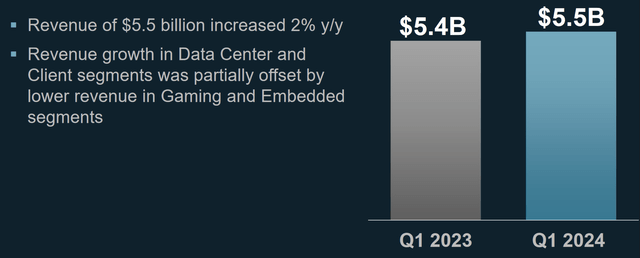

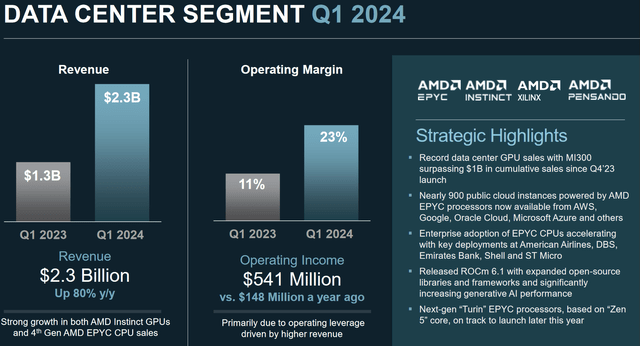

第一季度的結果顯示,收入再次上升。雖然只是小幅增長,但大部分增長來自其數據中心業務部門。

與去年相比,這一差額爲 10 億美元。該部門的利潤率也呈現上升趨勢。

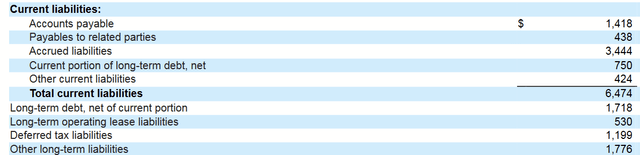

最近的10-Q報告顯示債務非常少,表明資產負債表非常健康。

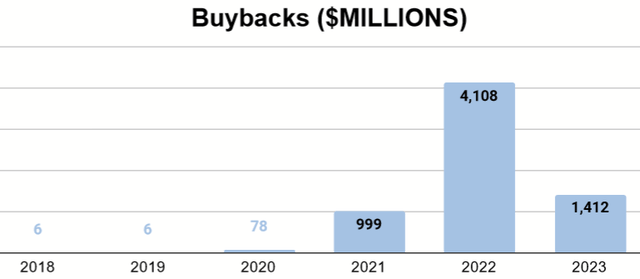

與此同時,公開市場上的適當回購(不是與股票薪酬相關的回購)同比下降至接近零,我實際上認爲這是積極的。

AMD的強項

AMD 最近一直在宣傳的一個有趣模式是消費者對數據中心需求表現出什麼樣的偏好,因爲這也是 NVDA 實現顯著增長的地方。

即使在 GPU 方面,AMD 也贏得了微軟公司 ( MSFT ) 的信任,與其聯手提供具有競爭力的雲產品。

正是由於這些原因,雖然 AI 的未來仍然存在不確定性,但我預計 AMD 未來增長將具有一定的確定性,如果你對 AMD 的未來持積極態度,在考慮是否上車,可以前往BiyaPay,在平臺搜索 AMD 股票代碼,監測行情走勢,選擇合適的時機上車;當然,如果有出入金方面的困擾,也可以把該平臺當做一個專業的美港股出入金工具,充值數字貨幣兌換成美元或港幣,提現至銀行賬戶,再入金到其他券商,買入這隻股票,相較於其他平臺,到賬速度快,還不限額。

股權激勵與回購

我們需要考慮的另一件事是股票薪酬和股票回購的未來前景如何,我認爲股票回購減少是件好事。

無論整個公司的情況如何,以溢價回購股票都會損害單個股票的長期回報。同樣,以折扣價回購股票也會增加價值。我看到科技股的一個共同趨勢是,無論它們是否與人工智能炒作有關,回購倍數都很高,因此資本回報率相當低。

正如我們所看到的,直到自由現金流開始增長,回購才真正開始,所以我們只有幾年時間可以用來推斷AMD將如何配置資本。2022年是一個自由現金流與2021年差不多高的年份,但回購遠低於以前。

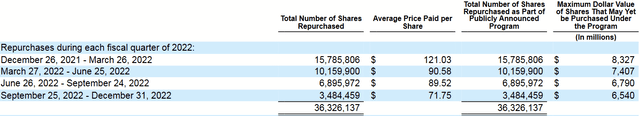

如圖所示,2021 年結束時達到了某種高峯,然後在 2022 年持續下降,這提供了絕佳的買入機會。

回購主要集中在跌幅的高端,最終用於低價的回購很少。所有這些都低於當前價格,2023 年尤其是 2024 年第一季度回購的大幅減少似乎表明該公司已經對好價位產生了興趣。

不過,我們必須考慮股票薪酬(SBC)的影響,過去十年來,SBC 每年都在增加,2023 年的水平與總自由現金流相當。在這種情況下,回購實際上將 SBC 變成了一項運營費用,雖然沒有被報告,但仍然可以通過現金流的實際情況感受到。

估值

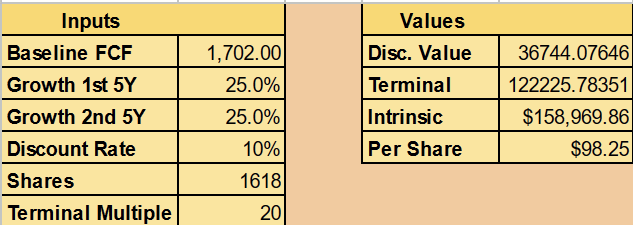

基於這個總結,我將展示兩個估值,都使用折現現金流(DCF)模型。我將做以下假設:

每年1702百萬美元的自由現金流。

接下來十年的複合年增長率(CAGR)爲25%。

終端倍數爲20。

我認爲我的FCF數字是2019-2023年的平均值,這可以捕捉到最近的週期性模式。考慮到AI帶來的機會,我認爲即使長達十年,25%的非常高增長率也是可行的。我給出一個終端倍數20,只是爲了在我們達到另一邊時允許一些潛在的下降,而且也許當前的炒作水平可能不存在。

這表明每股公允價值約爲98美元。這是以10%的折現率(廣泛市場指數的典型回報)定價的,所以仍然可能有積極的回報。

結論

鑑於AMD的強勁財務業績和財務總監Jean Hu最近的宣傳活動闡明瞭AMD的優勢所在,該公司有望繼續留在市場中,與 Nvidia 一較高下。長期投資 AMD 的主要風險不在於運營方面,而在於股票薪酬和回購帶來的自由現金流損失。我們應該繼續觀察該公司對自己股票的興趣如何,以及這種 SBC 機制是否會持續下去。