Temu崛起,拼多多全球電商擴張加速,15%股價回調可能是最後的入場機會!

拼多多(PDD)股價在最新的第三季度財報發佈後回調了約15%,這對許多投資者來說無疑是一個信號。儘管該公司未提供具體的業績預期,管理層的評論卻顯示出市場競爭愈加激烈,加大對商家和用戶保留的投資可能導致未來收入增長放緩,並且利潤率面臨壓力。

不過彭博社的數據顯示,拼多多獲得了56條買入評級、3條持有評級和1條賣出評級,鑑於其在擴大本土和國際電子商務份額方面的獨特地位,該股被一致認爲是買入股票。雖然在宏觀經濟疲軟的大環境下,整體行業的營收增長受限,但拼多多依然展現出強勁的增長勢頭,尤其是在全球電商領域的擴張。Temu作爲拼多多旗下的全球電商平臺,正成爲其未來增長的核心動力,滿足全球折扣電商日益增長的需求。

儘管面臨競爭加劇和宏觀經濟壓力,拼多多仍具備極大的競爭優勢,尤其是在成本控制和定價能力上。與其他同行相比,它在市場中的定價能力和增長潛力使其能夠保持,甚至在未來可能擴大市場份額。對於注重增長的投資者來說,此次股價回調無疑爲入場提供了一個難得的機會。

股價回調

雖然短期股價下跌並不完全出乎意料,但對不少人來說,仍然是一劑“警醒針”。根據第三季度的財報,拼多多的收入增長雖然依舊強勁,同比增長了44%,但相較於市場預期略有下降。毛利率從第二季度的65.3%下滑至60%,而息稅前利潤(EBIT)也從33.6%降至24.5%。這一變化主要源於廣告成本的增加,銷售、一般和行政費用(SG&A)佔比從28.7%上升到32.5%。

目前,拼多多的估值爲 8.1 倍 2025 年預期收益,這一估值與京東 (JD) 相似,低於阿里巴巴 (BABA)。這種估值實際上不太公平,因爲拼多多不僅在持續收購阿里巴巴的股份,而且在全球市場的地位優於京東和阿里巴巴。

儘管如此,拼多多依然擁有強大的現金流,其資產負債表上目前的現金接近440億美元,第三季度便獲得了7.72億美元的利息收入。按年率計算,這意味着拼多多僅依靠現金儲備就能賺取約31億美元的利息收入,收益率爲2.1%。從這個角度來看,拼多多的資金狀況無疑是非常健康的,這爲其未來的擴張提供了強大的後盾。

很多投資者可能會質疑,拼多多爲何在毛利率和利潤率有所下降時依然能保持如此健康的財務狀況。其實,拼多多的戰略重點正放在長期增長上,尤其是加大對生產商和平臺生態系統的投資。管理層明白,雖然眼前的盈利壓力較大,但這將爲其未來的市場擴展和可持續增長奠定基礎。值得一提的是,拼多多的高管持股比例高達32%,他們與散戶股東一樣,共同承擔着市場波動帶來的風險,這也體現了管理層對公司長期發展的堅定信心。

這種做法類似於亞馬遜的戰略:雖然亞馬遜的毛利率遠低於拼多多,但通過重投資於其高利潤的AWS業務,亞馬遜在長期內獲得了巨大的回報。拼多多雖然在短期內承受了一些利潤率的壓縮,但這種“長遠”投資策略,無疑將對公司未來的競爭力和市場份額產生深遠的影響。

從這些數據和背景來看,拼多多的短期回調可能只是一個暫時的波動,反而爲那些看好公司長期發展的投資者提供了更具吸引力的切入點。

通過SA分析師五因素模型分析PDD

當我們用SA分析師的五因素模型來審視拼多多(PDD),其實就是在找尋那些不僅能在市場中獨樹一幟,而且在估值上被低估的潛力股。對於拼多多來說,幾個關鍵點讓它成爲一個不可忽視的公司。

收入增長與市場份額

近年來拼多多的收入增長讓人眼前一亮——它不僅在本土市場迎頭趕上,更重要的是,它還從亞馬遜等大佬那裏分了一杯羹,收入年增長超過20%。這在電商行業中是個不小的成就。

而且,拼多多的成功並非偶然,它通過創新的社交電商模式,成功吸引了大量價格敏感型的消費者,尤其是在年輕人和小城鎮用戶中,大大拓展了市場份額。

創始人管理與領導力

拼多多的成功,和它的創始團隊密不可分。黃崢,前谷歌工程師,在2015年創立了拼多多,並一直在背後掌舵。他不僅自己持有大量股份,還讓核心團隊成員也深度參與其中——管理層集體持股32%,這無疑保證了利益的一致性,也確保了他們對公司的發展充滿了長期視角和責任感。

毛利率超過60%

拼多多的毛利率一直保持在60%以上,這無疑是它盈利能力的強有力佐證。在過去12個月,拼多多的毛利率更是達到了62%。儘管投資者預測,未來可能因爲需要提高生產商的報酬而面臨利潤率的輕微下滑,但值得注意的是,拼多多的收入增長速度遠遠快於利潤率的下降,公司的整體毛利潤仍在穩步增長。這意味着,儘管面臨一定的成本壓力,拼多多依然能夠保持健康的盈利能力,且未來幾年毛利率仍然有很大的可塑性。

未來3年收入增長15%的合理預期

從歷史表現來看,拼多多的年均收入增長率始終保持在較高水平。PDD 過去三年的收入增長率爲每年 58%。其未來增長率預計爲 28%。考慮到拼多多在市場的滲透深度和國際化進程的推進,保持穩定增長的預期是完全合理的。顯然,PDD 的增長故事完好無損,遠遠高於 15% 的門檻,所以給它一個通過的機會。

估值 - 4% 所有者收益率:(預期研發+息稅前利潤)/EV

PDD 的所有者收益率現在爲 19.5%。所有者收益率意味着,如果 PDD 削減所有研發支出,並以 100% 的派息率將其研發預算和息稅前利潤作爲鉅額股息支付,則稅前和一次性調整前的預期收益率將接近 20%。

從 EV/EBITDA 水平來看,拼多多與其他本土大型同行的情況同樣脫節。拼多多的 EV/EBIT 比率從更合適的 TTM 12-18 倍跌落,無論增長如何,從絕對值來看,拼多多已成爲同類公司中股價最便宜的一家。

與此同時,收入增長仍保持領先地位。

PDD 或許是大型電商領域唯一一家在過去三年經濟大幅放緩的情況下,收入增長基本保持穩定的公司,這體現了其共享折扣業務模式的實力,也體現了用戶在運輸時間較慢時尋求折扣的願望。

這些指標表明拼多多的定價遠低於本土折扣價,拼多多必須出現危機才能證明這一估值合理。

風險因素

我將重點介紹一些投資者應牢記的風險要點:

首先,某些機構投資者已經察覺到了一場尚未成爲新聞的危機。雖然目前沒有直接證據表明這種風險在任何公司都普遍存在,但它或許有助於解釋當前拼多多的估值。

在電商行業,拼多多面臨的競爭壓力不容忽視。京東和阿里巴巴都擁有雄厚的現金儲備,這與拼多多相似,意味着未來可能會陷入長時間的價格戰。儘管拼多多通過低價吸引大量用戶,但這種競爭態勢可能會持續數年,給其利潤帶來較大壓力。

另外,京東的配送基礎設施遠超拼多多,達達(DADA)提供的30分鐘極速送達服務,領先於拼多多的配送標準。這一差距不僅限於本土市場,像亞馬遜、Temu、eBay等國際平臺也通過價格和速度不斷挑戰拼多多的市場份額。拼多多雖然以低價著稱,但配送和服務的差距可能影響其在更成熟市場的擴展。

最後,拼多多近期的利潤率波動可能會持續下行,甚至可能比許多投資者預期的更早。這意味着儘管收入增長強勁,毛利率和銷售、一般及行政費用的壓力可能會吞噬部分增長,導致息稅前利潤低於投資者的預期。類似的情況曾在DLocal(DLO)中出現過,因此需要特別關注。

目前估值

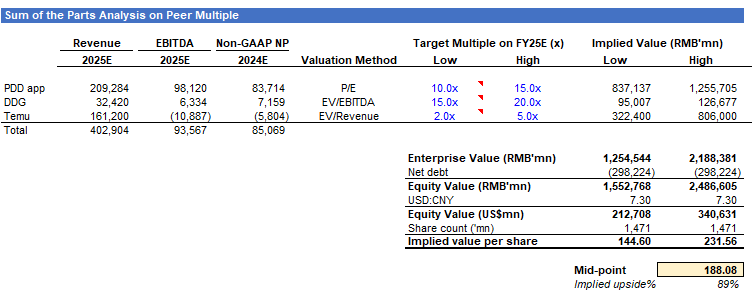

根據目前的估值,拼多多的投資者實際上是在用現有價格,免費獲得了Temu這項潛力巨大的資產。

首先,拼多多的本土電子商務業務的市盈率最低爲10倍,最高可達15倍。假設該業務的收入將繼續保持兩位數增長,預計這一預測略顯保守。如果淨利潤率爲40%,根據這些假設,拼多多本土業務的每股價值在78美元至117美元之間,中間值爲97美元,而當前股價約爲99美元,這意味着拼多多的本土電商業務的價值幾乎與現有股價相符。

接下來,拼多多的DDG雜貨配送業務使用EV/EBITDA方法進行估值,考慮到全球食品配送和雜貨配送行業的同行倍數,得出的隱含價值約爲每股10美元。

最後,關於Temu,我們假設其2025年的收入增長率爲60%。爲了估值Temu這一全球擴展潛力巨大的平臺,我們參考了類似業務的EV/Revenue倍數。本土同行的EV/Revenue爲1倍,而像亞馬遜和eBay這樣的國際平臺,其EV/Revenue爲2倍至3倍。鑑於Temu的收入增長速度明顯快於這些公司,我們認爲其收入倍數應更高。因此,Temu的估值爲2倍至5倍EV/Revenue。

綜合這些假設,我們得出拼多多的整體估值區間爲每股144美元至231美元,中間值爲188美元,意味着從當前股價來看,拼多多的股價有約89%的上漲空間。

綜上所述,拼多多展現出了強大的競爭優勢和巨大的增長潛力,尤其是在全球化佈局和創新商業模式方面。雖然目前面臨一定的市場競爭壓力和短期利潤率波動,但公司憑藉其低估的市場估值、穩步增長的收入以及強大的管理團隊,依然具備可觀的長期發展前景。

從估值角度來看,拼多多當前的股價無疑存在被市場低估的情況。通過對其核心業務的合理估值,我們認爲拼多多的股票價值有望大幅上升,特別是在全球電商市場繼續擴展的背景下。即使在短期內面臨價格戰和宏觀經濟波動等風險,拼多多在全球市場的地位和其持續創新的能力爲其長期成長提供了強有力的支撐。

對於長期投資者來說,拼多多的股價回調提供了一個理想的買入機會,特別是考慮到其在國際市場的擴展潛力、管理層的決策能力和業務模式的獨特性。如果你關注的是未來幾年的長期價值,而非短期的波動,那麼拼多多無疑是一個值得關注的投資標的。