【區塊鏈知識】白話解釋何謂 DEX | 去中心化交易所

前言

想必大家都有去銀行換新鈔、換零錢、換匯或是在證券戶上買賣股票之類的經驗吧!我們做這些事情之所以能夠順利,都是因為背後有大型銀行或是集保中心等專門機構,負責管理大家的訂單和進行交易,這個就是所謂的中心化的金融體系。

而在加密貨幣世界中,也同樣有類似功能的平台,可以讓大家在平台上面自由的做交易,我們就稱為中心化的交易所,例如 Binance、Coinbase、FTX等。隨著各國的金融監管越來越嚴格,這些平台幾乎都需要做一些實名認證(KYC),並且為了要配合當地金融法規提供合法的金融服務,或許會捨棄掉一些衍伸性的金融商品。

延伸閱讀:

【投資理財】FTX 交易所 | 小資族年化8%的無腦投資法

【投資理財】Binance 幣安 | 全球最大加密貨幣交易所

【投資理財】成為專業加密貨幣操盤手的第一步|臺灣知名交易所懶人包

這裡不細提一些中心化交易所可能的優缺點,你只要知道不論是銀行還是加密貨幣交易所,絕大多數的這些金融服務都是中心化的,但因為區塊鏈的出現,就有了DeFi(去中心化金融服務)應用的誕生,它不需要任何大型金融機構或政府,一樣可以做到交易、借貸、保險的豐富功能,本文要介紹的就是DeFi中的去中心化交易所是如何運作的。

甚麼是去中心化交易所 (Decentralized Exchange, DEX)

一般在做交易的時候,只要把自己想買的價格與數量填好提交,之後等待金融機構找到另一個賣方願意用該價格賣出就能成交,但你可曾想過,如何打造一個去中心化的交易平台,隨時想買幣就能購買,想賣就有人願意跟你收,而且過程完全不需要透過任何金融機構幫你掛單、搓合,最後成交。

現在最主流的去中心化交易所在邏輯上與一般這種掛單簿的交易方式不太相同,沒有了中心化金融機構以及造市商的協助,取而代之的是流動性池(Liquidity pool)的概念,這套邏輯背後的算法稱作自動做市商(AMM),由交易服務使用者與資金提供者兩種角色來完成一筆筆交易。

流動性池子(Liquidity Pool, LP)

先談談什麼是流動性,流動性有高低之分,若是某個商品有更多人關注,想買的人都能夠買到,想賣的人也能賣出去,那我們就能說這個商品的流動性比較高。假設你手上有二手 iPhone 手機與二手 Android 手機打算要販售出去,按照常理來說一定是前者更容易找到買家,那就表示 iPhone 的流動性比其他 Android 都更好。

高流動性背後的意義就是想買的人都買的到,想賣的人都賣得掉,因為很多人關注,就算買賣的人非常多,價格也不會有太大浮動,所以可以說一個流動性高的商品,它的交易市場就相對穩定。

為甚麼叫做流動性池呢?我覺得這個名字非常有趣,一個人工池塘若沒有了水就是乾枯沒有用處,注入了水就是替這個池塘增添流動性,若池塘中充滿著水,就可以供任何人在池塘上嬉戲玩耍使用。

加密貨幣市場的流動性池子也是類似的概念,由於它的目的在於打造一個可以讓人進行加密貨幣交換的人工池塘,池子內最少一定要有兩個幣種,起初建立池子時裡面是乾枯的,所以最一開始需要一些資金提供者向流動性池投入加密貨幣,池子中充滿著兩種不同的幣,就可以供任何人在上面進行交易,這個池塘放的加密貨幣資金越多則流動性高,流動性高的話市場價格自然就會相對穩定安全一些。

你可能會好奇,誰會沒事把自己的錢放到池子內成為流動性提供者,這樣做有什麼好處呢?

不論是中心化或去中心化交易所,只要交易就會被抽取交易手續費,對於去中心化交易所的使用者而言,在交易時產生的手續費就是作為獎勵,依照提供資金佔比來平分給這些流動性池的資金提供者,如果你稍微研究過就會聽過「流動性挖礦」這個名詞,它的挖礦獎勵就是這樣來的。

自動做市商(Automated market maker, AMM)

自動做市商不像傳統交易,可以選擇要在幾塊錢買多少顆幣,在使用它做交易時的想法會是我要用換出多少顆A幣,經過池子深度及計算後會告訴你這些A幣在當下能夠換到多少顆B幣,再來決定要不要執行這筆交易,其實也有點以物易物的感覺。

假設池子中有100顆A幣與100顆B幣,則理論上A幣與B幣之間的價值就是1:1,若我想要做交易,付出的1顆A幣將可以換到接近1顆B幣,但為甚麼會說是接近1顆而不是1顆呢?除了前面提到要交付給流動性提供者的手續費以外,事實上我們在交易的過程中增加了A幣的供給量減少了B幣的供給量,此舉動會讓A幣價格下跌、B幣上漲,導致A幣與B幣之間的價值不再是一開始的1:1。

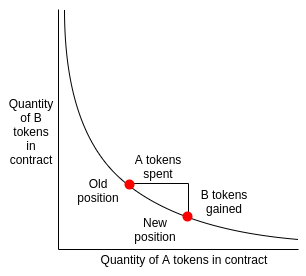

如果你想要更深入了解詳細公式的話,可以去Curve、Uniswap、Balancer等等平台上查查看他們各自的演算法,交易的公式都會帶點少量的微積分,最經典的大概就是這張圖以及 x * y = k 的公式了:

如果懶得看的話你可以簡單理解,當流動性池內的資金量越小而需要交易的資金量越大時,我們就會用越偏離市場價的價格進行交易,當然就越虧了。

所以要做去中心化交易前,可以先稍微研究一下這個流動性池子中的資金規模以及過去幾日的交易量,如果資金規模夠大,交易數據又都相對穩定,那麼即將完成的這筆交易,應該不會偏離市價太多。

Uniswap 去中心化交易所

Uniswap於2018年推出了第一個正式版本,是部屬在以太坊上的「代幣交換協議」,擁有簡潔的介面、易於使用的操作方式與自動做市商的代幣轉換系統,除了可以在上面交易或成為流動性提供者以外,也能夠在上面自行添加自己發行的代幣哦!Uniswap的爆紅也開啟了2020年的DeFi風潮,有許多後起之秀都是參考Uniswap的機制去做改良,當然它自己也不斷地在進化協議算法,每一代都更增進資金利用效率與添加新功能,直到2021年已經推出第三代版本(Uniswap V3),在這個版本中甚至已經可以實現類似止盈止損與限價單的功能。

目前除了在以太坊主網上,還能在Polygon側鏈以及Arbitrum、Optimism這兩條Layer 2使用,所以如果你想使用Uniswap又不想吃到以太坊的高昂手續費,或許可以轉往其他鏈上試試看這個最知名的去中心化交易平台。

Uniswap本身也有自己的治理代幣 UNI ,目前主要功能是作為流動性提供者的獎勵、治理功能以及社群空投等等作用,老實說如果你不是要參與Uniswap的治理,那麼UNI代幣或許對你沒有那麼大的用處。

這裡整理一些Uniswap的網址,希望對想要瞭解的人有幫助:

官方網站 https://uniswap.org/

代幣交易、添加流動性、治理投票 https://app.uniswap.org/

總鎖倉量、交易量、流動性池種類以及一些可視化圖表 https://info.uniswap.org/

如果要切換不同主網,通常靠近頁面右上角的地方會有一個下拉選單可以自由切換,要特別注意如果是相同的交易對(如 USDC/ETH)但是在不同鏈上,這兩個就會是完全不同的池子,資金鎖倉量(TVL)也都不一樣,如果交易量體較大,除了評估鏈上手續費以外也需要比較交易導致的滑點哦。

結語

本文由去中心化交易所開始介紹,提到了流動性池與自動做市商的概念如何讓去中心化交易變為可能,也介紹了DeFi項目中最廣為人知的Uniswap,要知道除了Uniswap以外,在各個不同區塊鏈上有許多以自動做市商或掛單簿形式為基礎的去中心化交易所,由於這種DEX都是不需要信任,而是基於程式碼的智能合約調用,所以不太建議新手直接操作,如果真的要操作的話可以到 CoinMarketCap 上找比較大的協議來研究,多研究一點再操作才能避免一些因為不了解導致的資產損失哦!

最後,謝謝你在百忙之中願意抽空來花時間來看我的文章,如果還喜歡這些內容的話希望能獲得你的追蹤及支持,也歡迎點此連結在其他平台找到我。

下次見嚕 o((>ω< ))o~

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐