幣圈投資的四大板塊:建構 Web3 世界觀

早安,各位 Web3 的各位投資者 👼

近期幣圈有很多利好消息,有看到一點「牛市」的縮影,因此我們今天文章的主軸是:建構「Web3 世界地圖」、分享我認為在未來極具潛力的板塊與賽道,以及我在接下來牛市的佈局思路,馬上開始吧!

Web3 世界地圖

在股票市場裡,我們會依據產業來區分股票的「板塊」。每個板塊下又能根據公司性質劃分為多個「賽道」,讓股市投資者能完整的看到「股票投資世界」。

舉例來說,股市可以分為科技板塊、金融板塊等等;而科技板塊之下有著軟體賽道、AI 賽道。

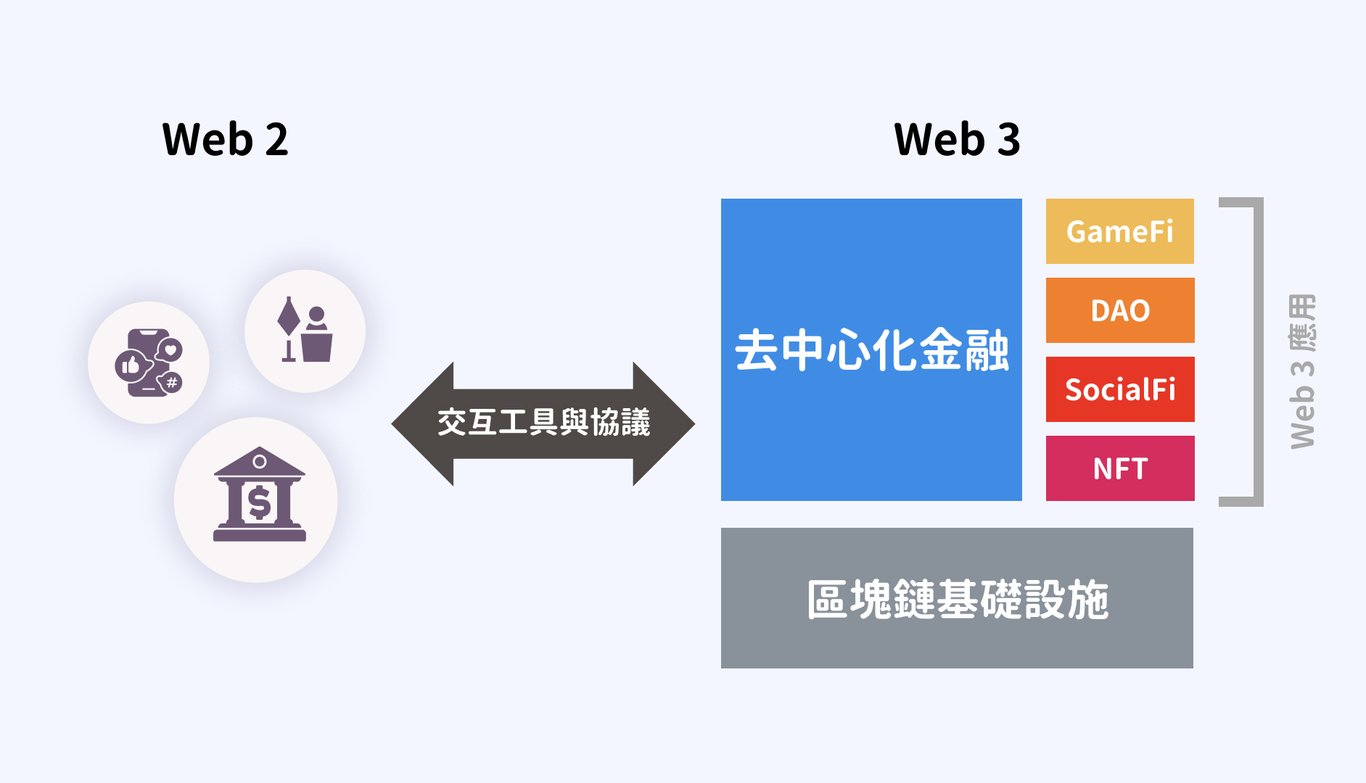

在 Web3 世界中,我認為可以分為四大板塊,分別是「區塊鏈基礎設施」、「交互工具與協議」、「去中心化金融」與「Web3 應用與其他」。

用圖像會比較好理解,在我腦子裡大概長這樣子:

在每個板塊下,根據項目的特性與性質,又可以再細分成不同賽道。

四大板塊與其龍頭賽道

🔶 區塊鏈基礎設施(Blockchain Infrastructure)

「區塊鏈基礎設施」是支撐起 Web3 世界運轉的核心基礎,這邊指的是作為底層架構運行的 Layer 0 / Layer 1 / Layer 2 的眾多區塊鏈。它們提供了去中心化且安全的環境,讓開發者們能夠以此為基礎開發出不同的 Web3 應用。

賽道一:Layer 1 區塊鏈

賽道二:Layer 2 區塊鏈與擴容方案

賽道三:Layer 0 區塊鏈與跨鏈橋

「Layer 1 區塊鏈」賽道中的項目指的是那些擁有獨特共識機制、結算層,以及可以獨立運轉的區塊鏈,許多我們熟知的區塊鏈都屬於這個賽道,例如比特幣、以太坊、幣安智能鏈、Solana、Aptos、Sui 等等。

「Layer 2 區塊鏈」賽道最近相當有名,指的是那些沒有自己的結算層、只負責幫助「Layer 1 區塊鏈」提高性能和效率的區塊鏈。最有名的莫過於現在建構於以太坊區塊鏈上的 Optimism、Arbitrum、Base、以及 Zk Sync。

最後就是「Layer 0 區塊鏈」。剛剛我們介紹了 Layer 2 是基於 Layer 1 上建構的區塊鏈,那麽依照常理推論,Layer 0 就是一條能夠連結各大 Layer 1 區塊鏈的區塊鏈。主要的功用是讓鏈與鏈之間能夠輕鬆的傳遞訊息與資產,最有名的例子就是 Cosmos 與 Polkadot 區塊鏈,作為 Layer 0 區塊鏈的兩大佼佼者,都有著多條 Layer 1 基於他們建構,我也做過一期「波卡區塊鏈懶人包」,有興趣可以去看看 Layer 0 的運行方式與架構。

🔶 交互工具與協議(Accessing Tools & Protocol)

「交互工具與協議」就像是連結 Web2 世界 & Web3 世界的橋樑,能讓一般人更輕鬆地進入 Web3 世界。這主要包括能將法幣兌換成加密貨幣的中心化交易所、儲存加密貨幣的冷熱錢包、幫助用戶查閱鏈上數據的瀏覽器等等。

賽道一:中心化交易所

賽道二:錢包

賽道三:鏈上數據工具與瀏覽器

中心化交易所賽道應該是大家最熟悉的一個賽道,指的是能夠讓用戶將法幣兌換成加密貨幣的交易所,例如幣安、OKX、Coinbase 等等。

在交易所上買完加密貨幣後,自然需要一個地方儲存,這時「錢包」賽道上的各式冷、熱錢包就可以派上用場,讓用戶安全的存放加密貨幣,並在 Web3 世界中做使用。幾個有名的項目包括小狐狸 Metamask、Zerion、Kepler 錢包等等。

最後就是鏈上數據的瀏覽器,讓用戶能夠在公開透明的區塊鏈上查閱鏈上資訊,像是錢包的轉帳地址、智慧合約的代碼、以及代幣的發行數量等等。這賽道中有名的工具有 DeFiLllma、Etherscan、Nansen。

🔶 去中心化金融(DeFi, Decentralized Finance)

「去中心化金融」就是建構在區塊鏈上的各項金融應用,讓用戶在不需中間人、自己保管資產的情況下,無空間限制的享受金融服務。基本上能在傳統金融做的事情,DeFi 都能使用區塊鏈做到,以下是目前的幾大龍頭賽道。

賽道一:去中心化交易所(DEX)

賽道二:流動性質押(LSD)

賽道三:借貸(Lending)

賽道四:衍生品交易(Derivatives)

賽道五:真實世界資產(RWA)

第一個要介紹的賽道是去中心化交易所 Decentralized Exchange,有點像是 Web2 世界裡的中心化的交易所,唯一差別在於,相較於中心化交易所是需要把錢託管在交易所,並信任第三方會完成兌換,在去中心化交易所裡,用戶只需要連結錢包,就能夠透過智慧合約完成加密貨幣的轉換。如此就可以避免任何中心化帶來的風險,這些大家應該都很有經驗了,例如 FTX 與 JPEX 都是因為中心化風險才造成許多用戶的資產損失。在這賽道有名的項目包括:Uniswap、Curve、以及 PancakeSwap 等等。

第二個賽道是借貸 Lending,指的是讓用戶能夠抵押加密貨幣來向其他人借出貸款,智慧合約會自動自發的執行借貸、放貸、與收取利息的動作,所有程序都會顯示在區塊鏈的交易紀錄上。這賽道有名的幾個項目包括:Aave、Compound、以及 JustLend 等等。

第三個賽道是流動性質押賽道,指的是一種允許用戶將其加密貨幣質押以賺取獎勵,同時保持其流動性的方法。在以前,代幣只要質押在區塊鏈上,用戶就無法再去做使用,資產利用率非常沒效率。但現在,只要透過流動性質押,用戶在質押貸幣時就可以換取同量的「流動性質押代幣」,可以拿來參與其他的金融應用,例如說拿去當作抵押品借錢、又或是在急需錢時先把質押貸幣賣掉之類的。

賽道四是衍生品交易,跟去中心化交易所很像,只不過相較於交易現貨代幣,這邊指的是使用槓桿來交易各種金融衍生品的交易所,像是大家非常喜歡的永續合約、又或是期貨與外匯之類的,現在都可以透過去中心化的衍生品交易所完成。這個賽道有名的項目包括:GMX、dYdX、Gains Network 等等。

最後一個賽道,真實世界資產,Real World Asset。指的是把現實世界中的資產透過「代幣化」的方式帶到 Web3 世界中。例如在現實世界中交易的美元可以變成 Web3 世界的美元穩定幣,股票可以變成股票代幣,房地產可以變成房地產代幣等等。這個賽道目前還在高速發展中,有名的幾個項目包括:USDT、Ondo Finance、或是 MatrixDock。

🔶 Web3 應用與其他(Web3 Applications & Others)

「Web3 應用與其他」指的是除去金融為導向的應用外,使用區塊鏈技術建構的各項應用。最有名的幾項包括去中心化的社交平台、數位收藏品、遊戲、與利用智能合約創建的自治組織等等。

賽道一:SocialFi

賽道二:NFT

賽道三:GameFi

賽道四:DAO

第一個賽道是 SocialFi,指的是在區塊鏈上建立的社交應用。相較於 Facebook、Instagram 等等的中心化社交平台,SocialFi 主打的是讓用戶自己管理自己的社交網路,不透過中間人的方式進行社交。在這板塊的項目包括近期迅速崛起的 Friend.Tech、PostTechSoFi 等等。

第二個賽道是 NFT,指的是在區塊鏈上的數位收藏品,例如畫、藝術創作、又或是以俱樂部會員形式販售的個人頭像等等。我有做過一個 NFT 的介紹影片,有興趣的可以去更深入的了解。有名的項目像是無聊猿 Bored Ape Yacht Club、CryptoPunks、以及 Azuki 等等。

第三個賽道是 GameFi,指的是在區塊鏈上建立的遊戲應用,主打能將遊戲內的數位寶物以 NFT 或是加密貨幣的形式存在於區塊鏈上,如此就能讓用戶在不透過遊戲開發商的方式進行交易。有名的項目包括 The SandBox、Axie Infinity 等等。(deleted)

最後一個賽道是去中心化自治組織 DAO,有點像是 Web2 裡的公司,只不過 DAO 是使用智慧合約的方式來共同實現某個目標,通常組織架構非常扁平化,成員會以投票的方式來決定重大的決定。如果再繼續細分 DAO 的話,又可以分成 DeFi 協議型 DAO、投資型 DAO、以及社群型 DAO,這邊就不多加說明,有興趣的可以去我的 Instagram 上看看更深入的介紹。這個賽道有名的項目包括:ApeCoin DAO、CurveDAO、MakerDAO 等等。(deleted)

上面列舉的都是該板塊中的龍頭賽道,每個板塊的賽道不只有以上這些。我在未來如果有看到值得關注的會再更新文章列表,把他們加上去。

板塊與賽道投資分析 / 佈局思路

問題來了:「四大板塊,無數賽道,作為幣圈投資人的我們注意力有限,該關注哪些板塊或是賽道?」

分享一下我的想法:

作為幣圈投資者,我們可以先把「交互工具與協議」板塊刪除 — 不需要把心力放在這邊。原因是在此板塊裡面的賽道與項目雖然非常具備潛力,但大多都是以「傳統創投」的方式融資的(意味項目方選擇出售公司股權,而不是在鏈上發行治理代幣),因此作為幣圈投資人的我們很難能夠參與其中。

在其他三塊板塊中,我認為可以分為短、中、長期來看。

短期來說(現在~牛市初期,大概 2 年以內)— 關注「區塊鏈基礎設施」板塊

作為無數 Web3 與 DeFi 應用的底層架構,每次牛市都離不開區塊鏈基礎設施(公鏈)們的互相競爭。原因是只要能夠得到足夠規模的採用,單是區塊鏈 Gas Fee 帶來的代幣需求就足以抬升幣價。

目前板塊裡的競爭不算激烈,以太坊靠著 Layer 2 擴容方案的幫助解決了 Gas Fee 過高的問題,因此佔據了絕對的市場優勢(以 TVL 來算的話,市場份額大約 60%),不過其他 Layer 1 區塊鏈如 Solana、BSC、Avalanche 也都還在持續建設,更別提還有 Polkadot 與 Cosmos 這種主打「互操作性」的區塊鏈隨時準備把以太坊拉下王座。在這場公鏈爭搶市場份額的戰爭中,充滿著無數機會。

中期來說(牛市初期~中期,大概 3 年內)— 關注「DeFi」板塊

隨著公鏈戰爭打響,「DeFi」板塊會是我的下一個關注目標,尤其是「流動性質押」、「衍生品交易」、與「真實世界資產」三大賽道。這三大賽道在上一次牛市中都沒有機會展露頭角,因此潛力相較於已經發光過的其他賽道(如 DEX 與借貸賽道)會讓我更期待。

另外,「真實世界資產」這種能夠讓用戶以「代幣形式」連結現實資產的賽道勢必能夠讓更多原本該在傳統金融世界的資金流入幣圈,絕對擁有引爆下輪牛市的潛力。

長期來說(牛市中期~後期,大概 5 年內) — 關注「Web3 應用與其他」板塊

在牛市的後期,我的預想是公鏈戰爭尾聲後的穩定以及技術發展讓「Web3應用」以全新、能夠出圈的方式出現在人們的眼前,不管是以社交為主題的 SocialFi、遊戲為主題的 GameFi,「出圈」才能夠吸引更多新用戶前往 Web3 世界,並把牛市推到高峰。

在上一次的牛市,我們並沒有足夠的科技做後盾建構我們心中的「元宇宙」,但隨這這次的 Apple Vision Pro 發布、Nividia 更強大的算力晶片、新型的 VR / AR 技術、以及人們對於數位世界的高接受度,或許「元宇宙」會在下次牛市成為我們心中的樣子。

最後一次的牛市紅利

幣圈之所以充滿機遇與紅利,很大一部分原因來源於作為藍海市場的「資訊落差」與「不確定性」。當人們漸漸從 Web2 轉移到 Web3 世界中、當比特幣與區塊鏈成為人人都了解的知識、當監管機構確立了幣圈的監管條例,這種機遇與紅利也會慢慢往傳統金融的平均收益率收斂。

未來充滿不確定性,我們只能在熊市做好相應準備!