2個重要背景、2W1H,讓你秒懂PCAF及投融資碳排放量

◆ 碳核算金融聯盟(Partnership for Carbon Accounting and Financials, PCAF) 於2020年11月18日發表《金融業全球溫室氣體盤查和報告準則》(Global GHG Accounting and Reporting Standard for the Financial Industry),供金融業者計算投資與融資活動相關之溫室氣體排放情形。

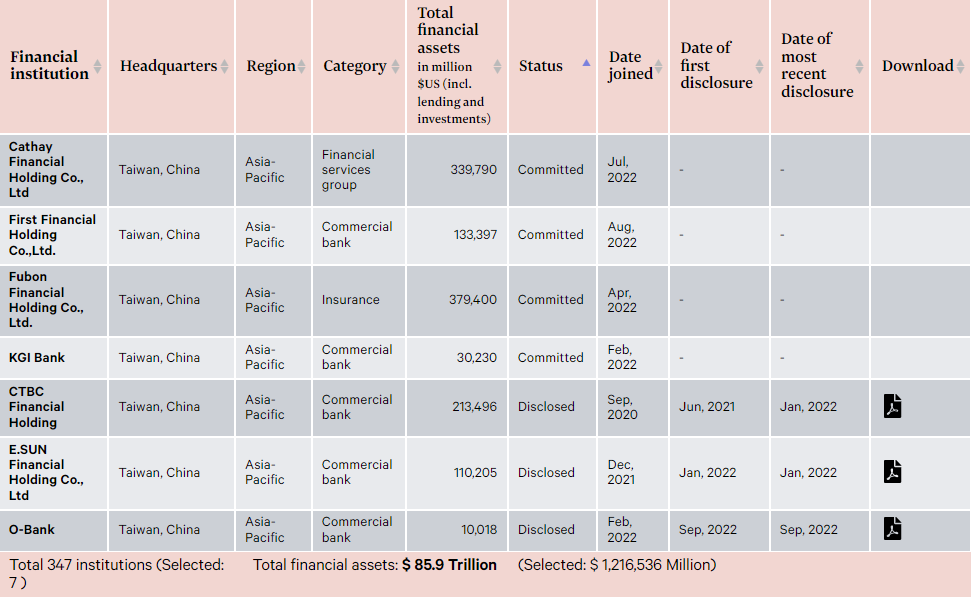

◆ 台灣共有7家金融機構揭露/或宣示以PCAF方法學所計算之投融資碳排放(截至2022年12月):

- 揭露之金融機構:中國信託金控(CTBC Financial Holding)、玉山金控(E.SUN Financial Holding Co., Ltd)及王道銀行(O-Bank)。

- 宣示之金融機構:國泰金控(Cathay Financial Holding Co., Ltd)、第一金控(First Financial Holding Co.,Ltd.)、富邦金控(Fubon Financial Holding Co., Ltd.)及凱基銀行(KGI Bank)

註:以揭露/或宣示日期排序,上述7家金融機構之總資產達1.21兆美元。

1. Why? 為何要計算投融資的碳排放量?為何要發展PCAF方法學?

- 全球減碳目標:2050年淨零碳排(Net Zero)。

- 各行各業都須針對淨零碳排制定計畫,並付諸實行;但現行金融機構運用廣大民眾的保費及存款進行投融資業務時,仍無法計算資金運用所產生(或間接影響)的碳排放量。

- 為建立一致性、有目標、可量化、可對外報導的架構;未來據以評量、制定計畫,並做為追蹤檢討之用,以真正達到淨零碳排。

2. What? PCAF在說什麼? 如何一秒看懂?

- PCAF可以計算哪些金融資產類別的碳排放?

PCAF可以計算下列 7 種金融資產,依性質分類:

a. B to B 端:掛牌股票與債券(Listed equity and corporate bonds)、企業貸款與非掛牌股票(Business loans and unlisted equity)、商用不動產(Commercial real estate)及專案融資(Project finance)。

b. B to C 端:汽車貸款(Motor vehicle loans)、房屋貸款(Mortgages)。

c. 國家層級:主權債務(Sovereign debt)。

3. How? 要怎麼計算金融資產類別的碳排放? 簡要兩步驟

a. 界定組織邊界,求出投融資標的的溫室氣體絕對排放量。

b. 依據持有比例(財務歸因係數),換算持有之投融資標的(部位)的溫室氣體排放量。

財務歸因係數(Attribution factor):針對該資產類別之投融資金額占該標的整體股權和債權的占比,公式為:

財務歸因係數 = (未實現金額, Outstanding amount)/ (公司價值, Company value)

-- 未實現金額, Outstanding amount:

• 掛牌股票:金融機構持有標的之股數乘上市價格。

• 公司債:借款者欠金融機構之帳面金額。

-- 公司價值, Company value:

• 掛牌股票和公司債:會計年度末普通股和特別股的市值與總債務和少數股東權益之帳面價值總和。

• 非掛牌公司債:標的公司資產負債表之權益加上債務總額。

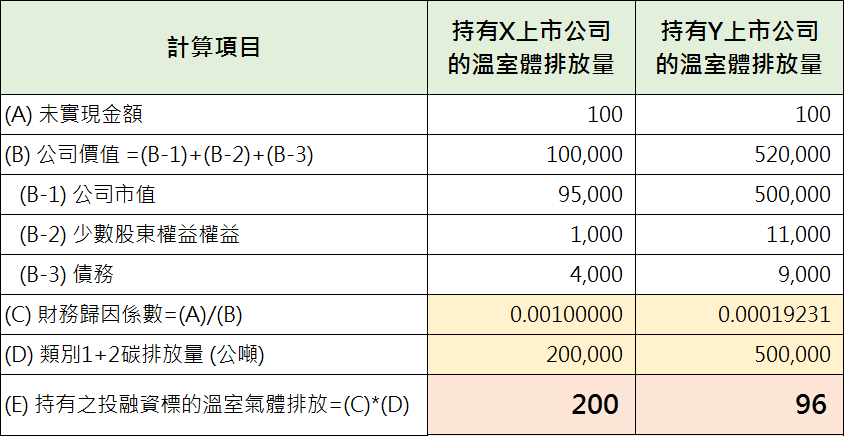

計算範例

透過表一,可以發現「持有該投融資標的所需認列之碳排放量」,需考量權重(也就是前述持有比例 → 財務歸因係數),進而推算須計入金融機構投融資組合碳排放量之數值。

表一、持有X、Y上市公司所需認列之投融資碳排放量:

資料品質說明:未必所有投融資(標的)部位皆有揭露溫室氣體盤查資訊,故計算/揭露時,須以不同資料品質分數來標示該資產之數據品質 (1~5分,1分最好、5分最差)。

資料來源:https://carbonaccountingfinancials.com/en/

(持續更新...歡迎訂閱追蹤。)