AWS強勁表現未能止住下跌,市場對亞馬遜過度悲觀?你是要抄底還是觀望?

我之前也分析過亞馬遜公司( NASDAQ: AMZN ),當時強調了由於其持續的成本優化和加強的投資活動,包括著名的“兩披薩團隊”和“第一天文化”,推薦買入。隨着公司的預期增長、資產負債表的擴張以及廣告機會的加速,我們認爲亞馬遜的增長前景依舊樂觀。

自那以後,AMZN 股價一度飆升至 200 美元以上,但隨着市場情緒的轉變和對美聯儲政策調整的延遲反應,其股價經歷了劇烈調整。目前的股價已極具吸引力,而公司的盈利能力強勁,AWS 的表現也非常出色,我認爲這可能是一個極佳的入市時機,比較適合那些希望通過成本平均法投資的機會主義者。

AMZN 本質上被低估 - 爲機會主義投資者提供更高的安全邊際

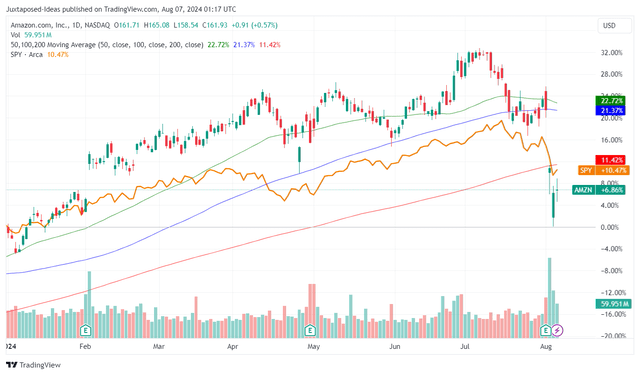

雖然AMZN一開始表現超越大盤,但在進入2024年以來,其股價已經回吐了大部分漲幅,並進入了超賣狀態。

部分下跌可歸因於持續的市場力量,但不可否認的是,市場對其第二季度表現確實感到失望,尤其是在營收上未能達到1480億美元的預期(環比增長3.2%,同比增長10.1%),儘管營業收入超預期,達到147億美元(環比下降3.9%,同比增長90.9%)。

市場情緒也因第三季度的預期中值指導偏低而進一步惡化,預計營收爲156.25億美元(環比增長5.5%,同比增長9.1%),營業收入爲13.25億美元(環比下降9.8%,同比增長18.3%)。

儘管如此,我們認爲AMZN的拋售過度了,因爲第二季度的數據在較難的同比基礎上表現爲+10.8%/+131.6%,第三季度爲+12.6%/+343.1%。

特別是在第二季度財報中,我們觀察到了多個執行出色的方面:

首先,AMZN的AWS業務仍是利潤增長的主要推動力,其收入達到262.7億美元(環比增長4.9%,同比增長18.6%),營業利潤率爲35.5%(環比下降2.1個百分點,同比增長11.3個百分點)。

在雲計算市場中,AWS以32%的市場份額保持行業領先(環比增長1個百分點,同比持平),相較之下,微軟的智能雲業務市場份額爲23%(環比下降2個百分點,同比增長1個百分點),谷歌雲服務的市場份額爲13%(環比和同比均增長2個百分點)。

再者,AWS多年訂單的高增長達到156.6億美元(同比增長18.5%),相比之下,谷歌雲服務爲78.8億美元(同比增長30%),智能云爲23.11億美元(同比增長7.1%),我們認爲在生成式人工智能的熱潮中,這家科技巨頭展示了強勁的貨幣化能力。

這些發展進一步突顯了亞馬遜在數據中心和倉庫地點上調高的資本開支59.61億美元(最近十二個月環比增長1.6%)所帶來的巨大成效。

這使得公司能夠在最近的Prime Day期間部署“25萬個Graviton芯片和8萬個自定義AI芯片”,以應對其平臺上的活動激增。根據Adobe Analytics的數據,Prime Day創下了142億美元的銷售記錄,這一切都發生在客戶行爲變化和高利率環境下產品平均售價降低的背景下。

此外,亞馬遜改善的倉庫位置和更快的配送速度已經促使年化訂閱收入增長到434.4億美元(環比增長1.3%,同比增長9.8%)。

結合“比所有其他主要雲服務提供商總和還要多兩倍的機器學習和生成式AI功能進入普及階段”,以及預計在2025年推出的Blackwell,我們相信這些額外的與AI相關的資本開支將繼續增強其長期的AWS前景。

其次,在強勁的廣告市場環境中,亞馬遜已證明自己是一個不容忽視的力量,廣告收入增至127.7億美元(環比增長8%,同比增長19.5%)。

儘管公司尚未詳細說明該部門的具體利潤情況,但廣告通常是一個高利潤的業務,Prime Video推動了高參與度,管理層已經暗示“本季度在不斷擴大的收入基礎上將實現強勁增長”。

這一切都在美國選舉活動期間廣告庫存緊張的情況下實現,顯示出其平臺對廣告商的巨大吸引力。

儘管亞馬遜的北美部門仍是主要的營收增長驅動力,淨銷售額達到900.3億美元(環比增長4.2%,同比增長9%),成本優化工作已經開始體現在更高的營業利潤率上,達到5.6%(環比下降0.1個百分點,同比增長1.8個百分點)。

同樣的努力也體現在其國際部門,後者已連續兩個季度報告正的營業收入,利潤率爲1.8%,H1'24同比增長5.4個百分點,有效扭轉了自2021年第三財季以來觀察到的現金燒損趨勢。

最後,亞馬遜的資產負債表已大幅改善,淨現金位置達到342億美元(環比增長24.6%,從274.4億美元增加;同比增長3831%,從8700萬美元增加),有效扭轉了疫情期間面臨的問題,這得益於過去十二個月內豐厚的自由現金流的產生,達到530億美元(環比增長570.8%)。

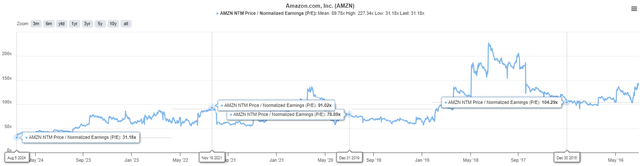

因此,雖然過去的業績不一定能預示未來,但從當前的財務數據來看,AMZN 的前瞻市盈率僅爲 31.18 倍,相較於其一年平均的 38.52 倍、五年平均的 68.90 倍及十年平均的 93.01 倍,顯得極其便宜。

特別是當我們將其與雲計算行業的其他重量級公司如 Alphabet(市盈率 20.99 倍,增長率預計爲 19.7%)和 Microsoft(市盈率 29.98 倍,增長率預計爲 15%)進行比較時,亞馬遜的增長預測和估值更顯優勢。

考慮到亞馬遜在線上及實體店銷售的持續改善、廣告業務的增長以及 AWS 在市場上的領先地位,我們相信當前的市場共識估計是合理的,且爲投資者提供了顯著的增值潛力。

那麼,現在AMZN 股票該買還是該賣?

最近的市場回調導致亞馬遜股價大幅下跌,跌破了 50/100/200 日移動平均線,且大部分 2024 年的漲幅已經回吐。

根據截至 2024 財年第二季度的 LTM 調整後每股收益 4.18 美元(包括 RIVN 減記)和一年期平均市盈率爲 38.52 倍,很明顯該股交易價格接近我們更新後的公允價值估計 161.00 美元(較之前的估計下降 -7%,因爲之前的計算方法忽略了對 2024 財年第一季度結果的減記影響 - 事後看來,這是一個失誤)。

根據普遍預期,2026 財年調整後每股收益預測從 7.32 美元上調至 7.43 美元(+1.5%),顯然由於大幅回調,我們更新後的長期目標價仍具有 +77% 的絕佳上漲潛力,即從 281 美元上調至 286 美元(+1.7%)。

因此,考慮到當前折扣價位的高風險回報比,我們認爲亞馬遜對希望抄底的投資者來說,依然是一個非常吸引人的買入機會,我們因此重申對其的買入評級。但是,我們還需要注意到一些潛在風險。

風險警告

儘管亞馬遜的多頭在市場調整期間努力維護 150 至 160 美元的支撐位,但有跡象顯示市場回調尚未結束,這主要是由以下幾個事件引起的:

1.日元套利交易正在發展,隨着日本銀行加息,解套可能會持續更長時間,這可能在短期內引發適度的波動。

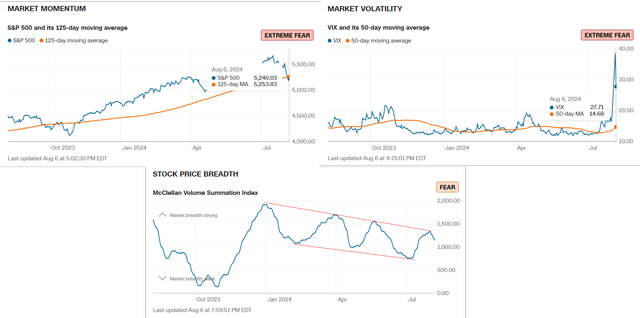

2.SPY 仍然與 125 日均線呈反向,VIX 處於較高水平。假設它在 2024 年第二季度財報季節能夠在當前水平得到良好支持,我們可能會看到這一底部持續,情緒可能會正常化。

3.即便如此,McClellan 成交量累積指數已經呈下降趨勢,SPY 的持續反轉可能會在接近 2023 年 10 月的水平之前進一步擴大,然後在預計於 2024 年 9 月的 FOMC 會議後聯儲(可能)轉變政策之後最終復甦。

4.目前,大多數分析師已經預計了 50 個基點的降息,如果沒有,我們可能會看到進一步的波動。

因此,儘管 AMZN 的財務指標依然出色,但市場廣泛的悲觀情緒可能會繼續影響該股票的短期表現,直到下一個復甦週期開始之前。

有興趣的投資者可以考慮再觀察股票的走勢一段時間,然後根據你的投資配置和風險偏好進行買入。