資產配置與退休規劃

資產配置 簡單的說就是決定把錢放在哪

這個安排大致上就決定了你可能的穫利以及所承受的風險

學術一點說

資產配置就是分散投資不同的資產(類別),目的是為了達成長遠的財務目標。而藉由適當的配置,將波動(損失)程度控制在個人可以接受的範圍

一般人理財的目標可能設定成 "存夠錢退休"乃至於達到"財務自由"

也就是就是可以不工作直到臨終 還可以過著自己想過的生活

但是每個人的本金、收入、 財務目標以及風險承受度則是因人而異

資產配置重點就是要確立適合自己的財務目標

這個目標包括:時程設定、風險承受度、投資工具選用與期望報酬。

因此資產配置沒有一套標準 而是因人而異

可惜的是 許多的人沒有仔細了解、思考過這個問題

甚至造成一輩子都沒有辦法達到這個目標

想更詳細的了解 有興趣的人可以看綠角這一系列的文章

http://greenhornfinancefootnote.blogspot.com/2008/07/asset-allocation-in-essence.html

基本上綠角這一系列的文章就是他整個blog的精華

強烈建議剛進入投資理財的人花些時間把他看完

附帶一提 綠角是指數化投資 也是我最推薦一般人使用的投資方法

不擇時不擇股 長期持有 最省時,將風險降到最低

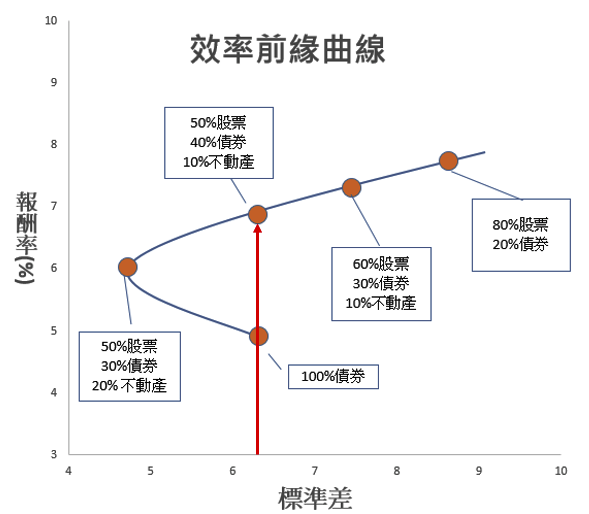

至於資產配比 可以研究一下資產效率前緣

所謂效率前緣,就是假定個資產類別的期望報酬 標準差以及相關性是可以合理估計時

可以計算出各種不同配置比例的期望報酬與標準差

藉此選擇最適合的配置

有興趣可以看看一些介紹

https://pgfinnote.com/fault-of-efficient-frontier/

推薦這個網站可以使用歷史數據 跑一下效率前緣 算出來的最佳配比 (tangency portfolio)

https://www.portfoliovisualizer.com/efficient-frontier

不過對於絕大多數的人來說 只要把投資年限拉長

股票的報酬有很大機率會勝過其他的常見資產類別 (債券 房地產 原物料 金屬 黃金)

而債券目前看來仍然是避險的少數選擇 (根據歷史 某些時期有負相關的效果)

因此股8 債2的配置 仍然會是一個不敢說最好 但有很大的機會是不錯的選擇

當然債券殖利率現在很低 因此可以考慮乾脆用定存或其他的固定收益工具來取代

再來是風險承受度 這個真的要實際體驗過你才會知道你受不受的了一天虧個幾十萬 或是連續跌幾個月

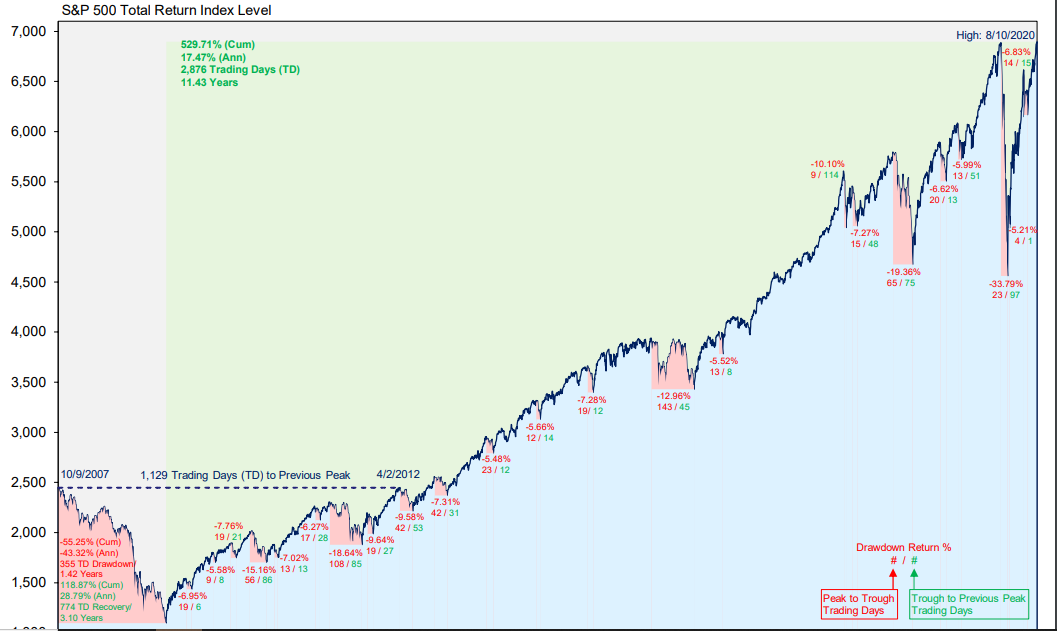

衡量風險比起標準差,用最大回撤 (max drawdown) 對一般人或許更有感覺

如下圖,可以發現股票20% drawdown是常有的事 ,30% 50%都是有可能的。

這樣的波動或損失你是否可以接受 ?

如果不行,那可能就要降低你的股票部位

例如降到40%那你的風險、 max drawdown 都會變成原本的一半。

當然,降低風險的代價就是你的財務目標達成的機會也會降低 !!

簡單做個假設 夫妻40歲 希望65歲退休

退休後希望每月可以花用 5萬並有250萬*2的醫療緊急準備金

(注意醫療花費成長是比通膨還快的)

簡單的用4%法則 也就是每年提領本金4% 則很有可能可以持續提領超過100年

5*12 /0.04 = 1500 , 1500 + 250*2 =2000 萬

如果想更穩一點 則可以先用2.5%提領來計算

5*12 /0.025 = 2400 , 2400 + 250*2 =2900 萬

因此65歲 需要存2000~3000萬退休 是一個合理的數字

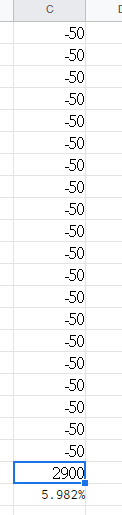

假設夫妻 每年存50萬 目標2900萬

簡單用google sheet 的IRR算一下

年化報酬率只要不到6%就可以達成65歲退休的目標

這對於長期股債8:2 資產配置來說 6% 是蠻有可能達到的目標

因為合理的長期股票期望報酬年化在7~10%之間 , 債券則為1~3%

相反的 如果使用股債4:6 的資產配置 則幾乎不可能達成退休的目標了。

對於長期投資者來說,使用過度保守的資產配置帶來的卻是相反的結果,

無法達成財務目標的風險會大非常多。

從這個例子應該就可以看出來了 資產配置端視你的財務目標以及風險承受度而定

這也造成了富者越富的結果

有錢人幾乎都是把大部分資產投入在股票房地產等成長性大的金融資產

但是沒錢的人可以承受的風險就小的多

當你把錢存在銀行 就等於投資法幣

也就是投資在一個絕對不會成長 實質購買力只會不斷縮水的資產 (利息會被通膨吃掉)

結論

資產配置就是利用配置在不同資產 犧牲一部分報酬 來降低不確定性(波動)

對於不同資產 長期來說的報酬及波動 以及關聯性

可以使用歷史數據 甚至加上自己的預測來設定

並使用效率前緣計算出最佳配比

再視自己的財務目標以及風險承受度

來減少槓桿 (加大固定收入的比例) 或是增加槓桿

希望大家都能找到適合自己的財富自由之路。