"美國十年期國債"的影響

美國 10 年期政府公債殖利率在 2021/1/8 升破 1.1%,引起市場關注。究竟為什麼這個指標這麼重要?引起美債殖利率上升的原因是什麼?對投資又會有什麼影響呢?

1. 「殖利率」是所有風險資產的定價基石

美國政府債券因為有美國政府背書,被市場當做無風險的投資。當該殖利率升到相對高點時,市場持有無風險資產就可以取得不錯的報酬,因而會拋售風險資產。下圖將實質殖利率(美國 10 年期公債殖利率減去通貨膨脹率)與美股未來報酬相比,不難看出當實質殖利率處於高點時,美股未來的報酬會受到壓抑。

此外,無風險利率也被作為股價未來現金流量折現模型的貼現值,當無風險利率越高時,預期未來股價將越低。這也是為什麼近期美國 10 年期公債殖利率上升,引來市場擔憂。

2. 此波公債殖利率上漲主因是什麼?

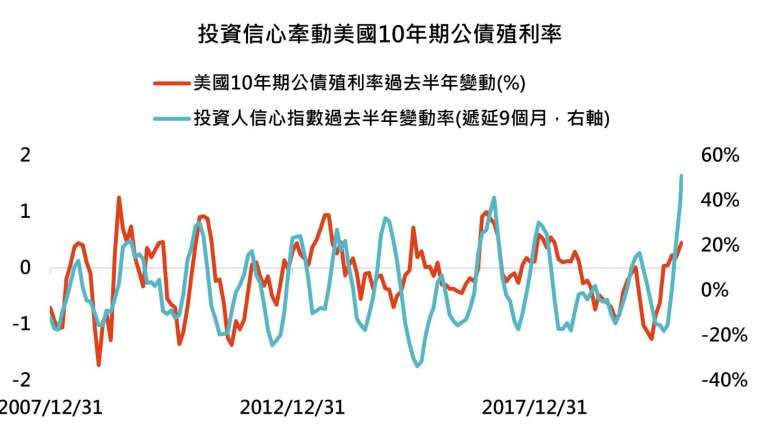

短期內公債殖利率快速上升的情形並不罕見,自 2000 年 1 月底以來就有約 35 次(資料期間:2000/1/31 – 2020/1/13,美國 10 年期政府公債殖利率,月度資料)。這次拉動公債殖利率上升的主因來自於投資信心的增強,尤其在經濟緩步走出疫情和民主黨獲全面執政的激勵下,市場大幅看好未來經濟成長後勢,投資信心大幅增強。

根據彭博統計美債 10 年期殖利率預期會在未來兩年溫和上升至 1.5%,如果實際增幅超過市場預期,可能出現短暫震盪。但這並不表示美債殖利率會大幅走高,觀察 1962 年至今,美債殖利率飆升只出現在 1975 年物價失控時,而現代央行對通貨膨脹率控制度越來越高,且擁有許多可以控制公債殖利率的工具,公債殖利率要失控飆升的機率不高。

3. 長短利差擴大,風險資產好兆頭

長天期的政府公債隱含未來經濟成長的動能,但是只單看 10 年期缺少考量與目前經濟狀況的相對現狀。因此,建議在做投資判斷的時候,應該要使用長短期債券殖利率差值(10 年期減去 2 年期)位階來做更周全的考量。目前,長短期利差隨著長期殖利率上升速度超過短期而進一步擴大,已從 2019 年 8 月的負值向上攀升至接近 1% 的水準。根據過去歷史資料顯示,每次長短期利差觸底反彈都是風險資產的好兆頭,因此此時仍不是棄守風險資產的時候。

4.總結:美債殖利率未破關鍵值,風險資產宜續抱

即便美國 10 年期政府債券殖利率隨著樂觀情緒持續上升,只要能控制在市場預期內,且長短期利差繼續健康擴張的情形下,風險資產仍有表現的空間。現在正是風險型資產曙光初露的階段,堅定持有反而是較佳的策略。

下方拍手按個讚~(一人最多五次 不會有損失),你的鼓勵,是美股小牛持續發文的最大動力!感恩~