巴菲特的下一步棋:伯克希爾哈撒韋減持蘋果和美國銀行背後,增長潛力仍然可期?

最近,伯克希爾哈撒韋的一系列減持舉動,尤其是對蘋果和美國銀行的大幅削減,確實讓市場感到意外。而巴菲特對美國銀行的拋售可能還未結束。10月17日,美國證券交易委員會(SEC)披露的文件顯示,巴菲特旗下伯克希爾哈撒韋於10月15日實施了兩筆套現交易,賣出869.4538萬股美國銀行股票,套現3.699億美元。作爲巴菲特長期最看重的投資標的,這樣的操作無疑讓投資者開始重新評估伯克希爾哈撒韋未來的投資策略。然而,市場的反應相對平靜,似乎並沒有引發大規模的拋售潮。

儘管巴菲特的雖然進行了一系列減持操作,但這並不一定代表他對這些企業失去了信心。相反,減持的背後或許是爲了在短期內釋放了部分現金,給未來潛在的投資機會留出更多餘地。但未來的佈局是否能夠帶來預期的回報?這需要我們進一步分析伯克希爾哈撒韋的現金儲備與投資策略,以及它在複雜市場環境中的應對能力。

巴菲特的大動作:蘋果與美國銀行減持背後的投資邏輯

近期,巴菲特領導的伯克希爾哈撒韋對蘋果和美國銀行進行的減持操作,立刻引發了市場的廣泛關注。這兩家公司,一個是全球科技巨頭,一個是美國金融業的領軍者,均爲它投資組合中的核心資產。巴菲特一向以長期投資著稱,那麼他此次減持的背後究竟隱藏着什麼樣的策略與考量?

減持的共同邏輯:高位套現與風險管理

無論是蘋果還是美國銀行,巴菲特減持的共同邏輯似乎都指向了兩點:高位套現和風險管理。

首先,從蘋果開始,巴菲特在此時選擇減持,部分原因在於蘋果的估值已經達到歷史高位。近年來,蘋果的股價表現亮眼,市盈率也居於科技股的較高水平。儘管蘋果在服務和可穿戴設備領域的增長潛力尚存,但全球智能手機市場趨於飽和、創新速度放緩等問題已經成爲公司增長的掣肘。在這種情況下,巴菲特選擇在高位套現,顯然是爲了鎖定已有的投資回報。

同樣的邏輯也適用於美國銀行。作爲傳統金融巨頭,美國銀行近年來在利率波動的影響下表現出了穩健的財務表現,但金融行業整體的增長空間有限,且面臨愈加嚴峻的監管挑戰。巴菲特在此時選擇降低持股比例,也是出於類似的高位套現與風險管理的考量。尤其是將持股比例降至10%以下,不僅讓伯克希爾哈撒韋擺脫了SEC的強制披露要求,也爲未來靈活調整持倉規模提供了更多的操作空間。

增強現金流:爲未來佈局騰出更多空間

巴菲特一向強調現金流的重要性。此次減持蘋果和美國銀行,除了風險規避外,還有一個核心目標:增強現金儲備,爲未來的投資機會騰出更多的空間。伯克希爾哈撒韋目前擁有超過2770億美元的現金儲備,這是一個極其重要的資產,尤其是在市場波動和經濟不確定性加劇的當下。

蘋果和美國銀行的減持所帶來的大量現金,將使伯克希爾在未來可能的市場回調或其他投資機會中具備更大的靈活性。巴菲特通過在高位兌現部分收益,將這些現金儲備註入伯克希爾哈撒韋的資金池,爲未來的不確定性做好了充足的準備。

對未來風險的警惕:經濟和市場的不確定性

另一個促使巴菲特進行這兩項減持的因素,可能是他對未來經濟和市場不確定性的警惕。在全球經濟復甦路徑仍然不明朗的背景下,通貨膨脹、利率波動以及地緣政治緊張局勢,都爲科技股和金融板塊帶來了不小的挑戰。對於蘋果,全球範圍內的稅務監管愈加嚴格,尤其是在歐洲和美國市場,蘋果面臨的稅務負擔正逐步加重。而對美國銀行來說,隨着金融科技的迅猛發展,傳統銀行的盈利空間正在不斷被擠壓。

這些因素共同推動了巴菲特在當前市場環境下的審慎決策。減持這兩家公司不僅是爲了控制風險,也是爲了在當前市場高估的情況下,提前鎖定部分利潤,規避可能的回調風險。

伯克希爾哈撒韋的現金儲備:全球投資機會的戰略佈局

巴菲特在減持蘋果和美國銀行後,伯克希爾哈撒韋的現金儲備再次引起市場的關注。目前,公司擁有超過2770億美元的現金,這爲未來的投資決策提供了充足的彈藥。那麼,這些資金的流動將如何影響伯克希爾哈撒韋的全球投資佈局?又有哪些潛在的投資機會值得關注?

現金儲備:伯克希爾哈撒韋的“護城河”

在經濟不確定性加劇的背景下,充足的現金儲備對於伯克希爾哈撒韋來說,既是防禦手段,也是戰略資產。現金儲備的優勢在於,巴菲特可以在市場大幅波動時迅速出手,收購被低估的優質資產,從而實現更高的回報率。這種“子彈在膛”的狀態,使伯克希爾哈撒韋能夠保持高度的投資靈活性,無需在市場高估時倉促出手。

回顧歷史,伯克希爾哈撒韋曾多次通過鉅額現金儲備在經濟低迷期完成重要收購。比如,在2008年金融危機期間,伯克希爾哈撒韋通過其龐大的現金儲備投資了高盛、美國銀行等金融巨頭,並獲得了豐厚的回報。這種長期主義的投資策略,也是巴菲特所倡導的價值投資理念的核心之一。

尋找新的投資機會,關注國際新興市場

隨着全球市場進入新的週期,伯克希爾哈撒韋的現金儲備爲其提供了在國際市場中進一步擴展的機會。尤其是在全球經濟復甦緩慢且地區性增長出現差異的情況下,巴菲特可能會將目光投向海外市場,尋找更具增長潛力的投資標的。

日本市場:巴菲特的另一個賭注?

近年來,巴菲特對日本市場的興趣越來越濃厚。2020年,伯克希爾哈撒韋通過購買日本五大商社的股票首次佈局日本市場,這一操作展現了巴菲特對日本經濟復甦潛力的信心。這些日本商社具有廣泛的國際業務覆蓋,尤其是在能源、資源和食品領域的全球佈局,使得它們具備長期穩定的盈利能力。

更值得關注的是,伯克希爾哈撒韋通過發行日元債券進一步加大了在日本的投資力度。日元的低息環境讓伯克希爾哈撒韋能夠以較低成本借貸,並利用這些資金投資於當地市場的優質資產。日本市場的相對穩定和長線回報潛力,與巴菲特的投資哲學不謀而合,未來,伯克希爾哈撒韋是否會繼續加大對日本的投資力度,值得持續關注。

新興市場的機會:未來的高增長領域

除了日本, 新興市場也可能成爲伯克希爾哈撒韋未來的投資重點。儘管巴菲特以往較少直接投資新興市場,但隨着全球經濟重心逐漸向亞洲、非洲和拉美等地區轉移,巴菲特的長期投資策略可能會隨之調整。新興市場的增長潛力巨大,尤其是在基礎設施建設、金融科技和消費升級等領域,這些行業的發展將爲投資者提供長期的回報機會。

不過,新興市場的投資也充滿了不確定性。政治風險、貨幣波動和法律法規的不確定性都可能影響投資回報。但正是這些挑戰,讓新興市場投資具備了高回報的潛力。巴菲特是否會在未來選擇性地加大在新興市場的佈局,將是伯克希爾哈撒韋全球戰略中的一個重要變量。

伯克希爾哈撒韋是價值投資者的不錯選擇

伯克希爾哈撒韋一直是價值投資者的不錯選擇,當前市場環境下依然展示出強勁的吸引力。相比於標普500成分股,它的估值較低,並且其強大的資產組合和充裕的現金儲備,使其具備長期投資價值。

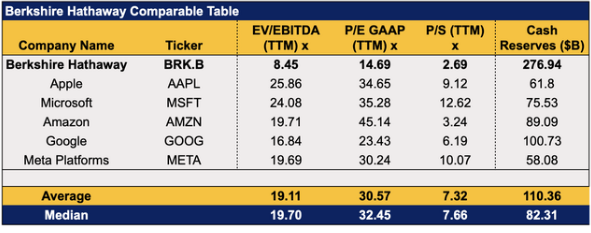

伯克希爾哈撒韋的GAAP市盈率(TTM)約爲15倍,非GAAP市盈率(TTM)約爲24倍,相比標普500成分股的平均30倍市盈率,顯示出顯著的估值優勢。更低的估值意味着它在市場波動中更加防禦性,爲投資者提供了安全邊際。

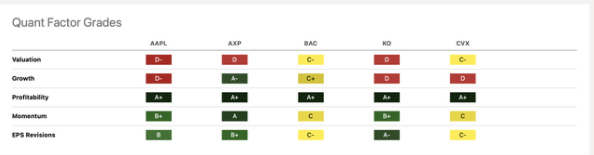

伯克希爾哈撒韋的五大公開持股公司全部擁有 A+盈利評級,表明這些企業擁有強勁的盈利能力和穩定的財務狀況。伯克希爾哈撒韋的投資組合不依賴借貸擴張,因此面臨的風險較低。此外,伯克希爾哈撒韋的獨特結構和1萬億美元左右的市值,使其在市場中幾乎沒有直接競爭對手,進一步鞏固了其競爭優勢。

伯克希爾哈撒韋持有的龐大現金儲備賦予其在市場波動時的靈活性,可迅速抓住投資機會。相比大科技公司,它的現金儲備遠超大多數競爭對手,爲其未來增長提供了有力支持。更重要的是,伯克希爾哈撒韋目前的交易倍數低於許多大型科技公司,使其成爲當下更具吸引力的投資標的。

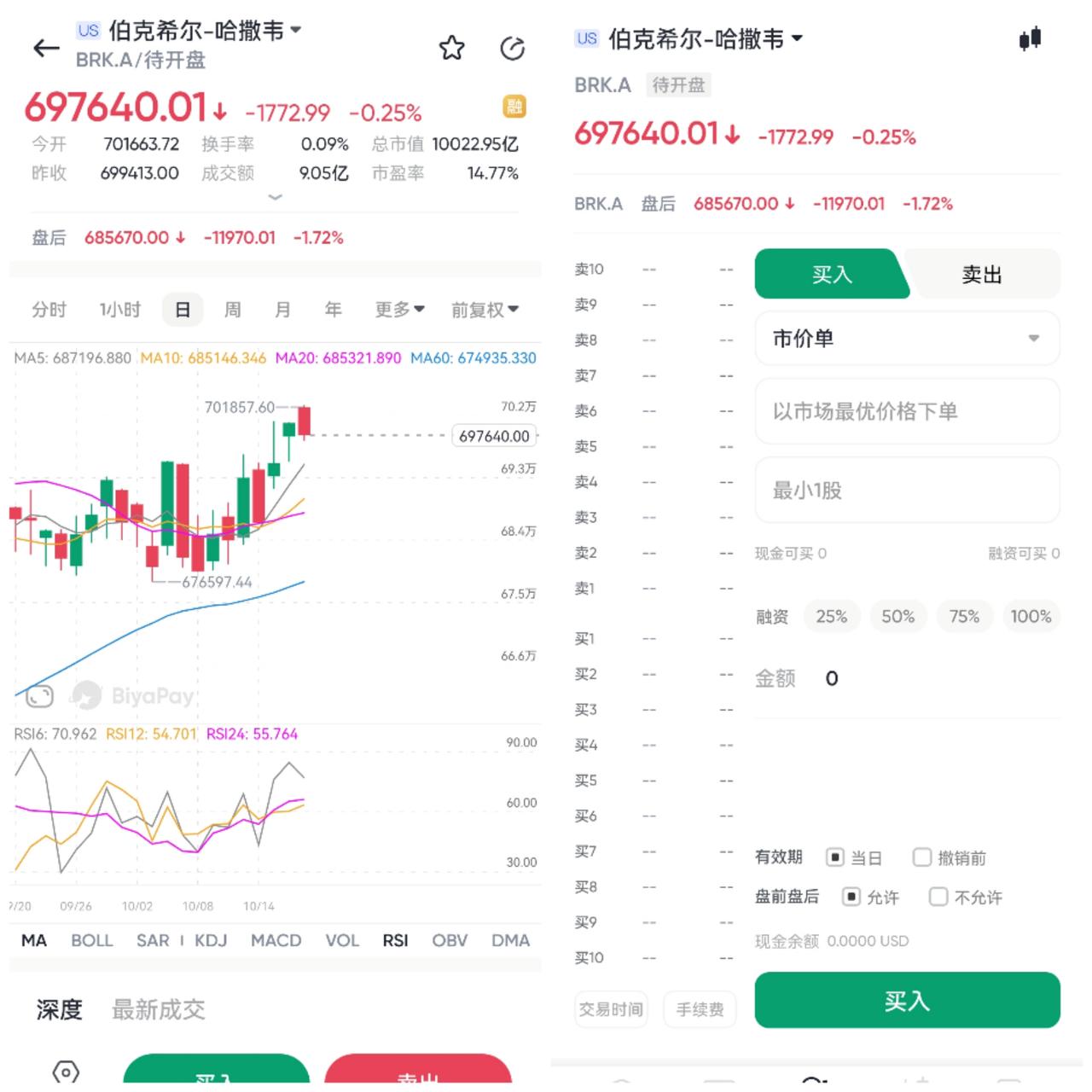

根據市場預期,伯克希爾哈撒韋的股價仍具上漲空間,有意願的投資者可前往 BiyaPay 買入該股。當然,如果覺得當前股價處於短期波動中,也可以在平臺監控該股行情走勢,尋找更合適的上車時機。

此外,BiyaPay 也可作爲一個專業的美港股出入金工具。你可以通過充值數字貨幣兌換成美元或港幣,快速提現至銀行賬戶,再將資金轉入其他券商賬戶,買入股票。該平臺到賬速度快且不限額,不會讓你錯過投資機會。

伯克希爾哈撒韋增長前景中潛藏風險

雖然伯克希爾哈撒韋依靠其多元化投資和龐大的現金儲備保持了強勁的發展勢頭,但未來的增長機會中潛藏的風險挑戰同樣不容忽視。

保險業務拉動增長,但面臨風險

全球保險市場預計在2028年達到10萬億美元的規模,這一增長爲伯克希爾哈撒韋帶來了長期的巨大機遇。作爲全球再保險和車險市場的重要參與者,伯克希爾哈撒韋旗下的 GEICO 和再保險有望繼續擴大其市場份額。保險業務不僅爲它帶來穩定的現金流,其產生的浮存金也爲公司的長期投資提供了資金支持。

隨着全球經濟發展和保險需求的不斷提升,伯克希爾哈撒韋的保險業務將在未來多年受益。特別是在新興市場的保險普及率上升、健康和壽險等領域的快速增長,都會爲伯克希爾哈撒韋帶來更多機會。同時,隨着全球氣候變化和自然災害頻發,保險的需求將持續增加,推動公司業務進一步發展。

自然災害和氣候變化是保險行業面臨的最大風險之一。近年來,颶風、火災、洪水等災害頻發,對全球保險市場帶來了壓力。伯克希爾哈撒韋通過其再保險業務承擔了部分全球災害保險責任,雖然在面臨如颶風Helene等事件時,公司展現出了強大的風險管理能力,但這些風險也確實給保險業務營收帶來了不確定性。

監管環境與接班人問題

除了保險業務面臨的氣候風險,伯克希爾哈撒韋面臨的另一個重要挑戰是日益嚴格的監管環境。能源和鐵路是伯克希爾哈撒韋的重要業務領域,但全球的環境法規和能源政策正在發生變化,尤其是對碳排放和環境保護的要求越來越高。這些監管變化可能增加公司的運營成本,影響其在能源和鐵路行業的盈利能力。

此外, 巴菲特即將卸任的問題引發了市場的擔憂。作爲伯克希爾哈撒韋的靈魂人物,巴菲特的管理風格和投資策略深刻影響了公司的發展。未來接班人的能力和領導風格將成爲投資者關注的焦點。如果接班人無法保持巴菲特的長期投資理念,伯克希爾哈撒韋的運營和投資表現可能面臨不確定性。這一挑戰無疑是公司未來成長中最大的潛在風險之一。

總的來看,伯克希爾哈撒韋依靠其多元化投資、強大的資產組合和龐大的現金儲備,仍是長期投資者的理想選擇。面對全球經濟的不確定性,它的低估值、穩健盈利和靈活資金管理爲其提供了防禦性與增長潛力。巴菲特的長期投資理念有望使公司能夠繼續爲股東創造可觀的價值。