美国科技巨头二季度季报及解读

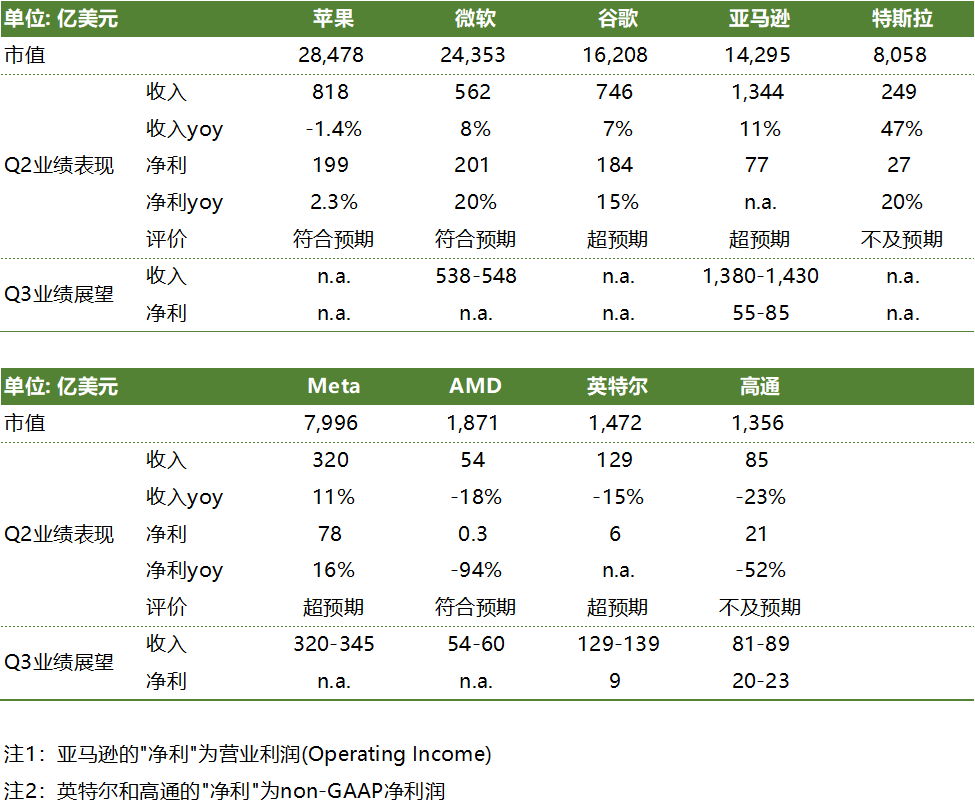

美国主要的头部科技公司二季度业绩表现如下:

综合各家的业务表现,海鼎资本整理了以下核心观点:

前期广告主预期过度悲观,但随着美国加息周期进入尾声,宏观经济暂未出现明显衰退,广告主预期逐步修复,相关公司广告业务表现亮眼

消费电子需求依旧疲软,唯一的亮点是PC市场在走出谷底

电动车价格战激战正酣,已经体现在各家利润率的显著下降

如今风头正盛的AIGC,距离给云计算巨头贡献实实在在的业绩还需一段时间,反而是企业客户优化IT支出对云计算公司的短期业绩构成拖累

科技巨头们的降本增效措施开始发挥作用,带动盈利能力回升

苹果

硬件业务乏善可陈,增长主要来自软件服务

消费电子需求持续低迷,iPhone、Mac和iPad收入均同比下降,23Q3业绩展望也未见明确好转

Mac业务虽负增长但明显好于预期,源自PC行业的超预期回暖

财报未提及AIGC相关信息及Vision Pro更多进展

微软

AI热潮难阻云计算业务降速,个人PC业务触底反弹

作为核心产品的Azure和企业Office 365,名义数据表现不错,但剔除汇率变动后的实际数据都在经历增速放缓

对于云计算业务,AI增量尚未体现,原有的企业缩减IT支出仍在继续

个人PC业务同比跌幅大幅收窄,全球PC出货量印证市场回暖

谷歌

打消市场质疑(暂时?),还是得靠业绩说话

市场质疑包括宏观经济对广告行业的影响、得到ChatGPT加持的微软抢占搜索份额、YouTube产品竞争力下降、云计算行业遭遇客户削减IT支出等

广告业务收入继续环比改善,印证广告主的预期修正趋势

AI新需求支撑云计算业务在逆周期下没有掉速(同比增速与上季持平)

亚马逊

零售板块利润改善,云计算业务继续降速

公司采取大幅裁员、减少投资、优化配送、关闭线下店等多举措为零售板块降本增效

AWS收入同比增长12%,增速进一步放缓,AI的"远水"还无法解决企业优化IT支出的"近渴"

23Q3业绩展望超预期,零售板块利润继续释放

特斯拉

价格战无法避免,利润率继续失守

23Q2整体毛利率18.2%,调整后汽车销售毛利率从上季18.3%进一步滑落至本季17.5%,市场预期为18.0%

23Q2营业利润24亿美元,同比下降3%,营业利润率9.6%

毛利率下降的主因是降本不足,尤其是4680电池产能爬坡进度不够理想

Meta

纵有"元宇宙"包袱,手握"广告"利剑的社交巨头仍王者归来

公司广告业务的连续超预期,既有美国加息周期收尾、广告主预期修复等宏面层面的积极因素,更源自Reels商业化进展顺利、推出Advantage+(AI自动生成广告)等内生驱动

裁员与数据中心成本优化效果显著,同时继续控制资本支出

22Q3业绩展望超预期,广告基本盘持续回升

AMD

中规中矩的Q2财报和Q3展望

客户端业务(PC CPU为主)同比大降但环比回升,大超预期,受益于PC产业链在经历较长时间去库存之后的备货需求提升

数据中心、游戏(游戏显卡为主)、嵌入式(收购Xilinx为主)等业务基本符合预期

23Q3业绩展望偏中性

英特尔

扭亏为盈,代工业务增长强劲

客户端计算事业部(CCG)收入同比下降12%,环比增长18%,表明PC消费端需求回升

代工服务(IFS)当季收入2.3亿美元,同比增长307%,该业务承载着英特尔IDM 2.0战略愿景,即全球化内部工厂网络、扩大采用第三方代工产能、打造世界一流代工业务

22Q3业务展望超预期,业绩继续"适度复苏"

高通

汽车业务的增长,填不满手机业务的大坑

手机是收入贡献最大的业务(占比超50%),手机市场低迷直接影响当季业绩;汽车业务增速虽有13%,但收入占比仅5%

存货仍处高位,但开始逐渐去化

23Q3业绩展望未见拐点信号