股價半年漲幅60%,臺積電還能繼續漲嗎?

摘要

臺積電是全球最大的芯片代工廠,佔據超過50%的市場份額,廣泛的客戶羣使其成爲風險厭惡型投資者的穩健選擇。

儘管股票自1月以來上漲了60%,但臺積電的估值依然合理,且在大型科技和人工智能公司中相對便宜。

臺積電在第一季度恢復增長,並對2024年及以後的前景持樂觀態度,是一個有前景的投資選擇。

投資論點

臺積電 (紐約證券交易所代碼: TSM) 是全球最大的芯片代工廠,爲無晶圓廠公司製造芯片,市場份額超過50%,在高端領域的市場份額更高。這使其成爲風險厭惡型投資者的穩健選擇,類似於投資半導體 ETF。

儘管股票自1月評級上調以來已上漲60%,但由於收益預期的增加和當時的低估值(相較於長期增長前景),該股票仍然估值合理,甚至可能是大型科技和人工智能中最便宜的公司之一。

背景

在1月份的前次報道中,我上調了臺積電的評級,因爲在2023年半導體行業低迷時期,其股價沒有大幅上漲,仍低於多年高點。因此,恢復增長的前景相當強勁,而這些前景尚未反映在股價中。

Q1 業績和展望

臺積電自2022年第四季度以來首次恢復增長,當時其增長率爲30%。2023年第一季度(收入下降2%)也是自2019年第二季度以來首次未能實現兩位數增長。

臺積電的收入爲18.2億美元,同比增長13%,每股收益爲1.38美元,較去年同期的1.31美元略有增加。按季環比,收入下降了4%。第二季度的預期收入中值爲20.0億美元。

儘管如此,臺積電仍下調了其2024年的行業預測,目前預計總體增長爲10%,代工增長爲15-19%。臺積電預計其增長速度將超過行業,達到“低至中 20%”的增長。資本支出預計在中值爲300億美元。

儘管毛利率和營業利潤率均保持在較高水平(分別高於50%和40%),但仍低於歷史最高水平。 對於人工智能,儘管預計收入將翻倍,但其收入佔比仍將保持在低雙位數百分比。

鑑於英偉達 ( NVDA ) 的高利潤率,有些人質疑臺積電是否可以向這些客戶收取更多費用。在這方面,臺積電表示預計 N3 需要10-12個季度才能達到公司平均毛利率,比 N5 多兩個季度,因爲其定價很早就確定了,此後通脹很高。

因此,雖然短期內不會從人工智能中獲益更多,但臺積電表示預計 N2 將具有更高的盈利能力,儘管是否更注重人工智能的 A16 節點可能具有更高的利潤率還有待觀察。

業務更新

在前沿代工市場,主要趨勢是將供應鏈多樣化,減少對單一市場的依賴,這導致了歐洲和美國出臺了芯片法案(儘管臺灣最近也推出了自己的法案)。英特爾是主要涉足這一領域的公司,同時也在努力恢復其技術競爭力。

儘管英特爾的技術路線圖按計劃接近完成,但在財務方面仍有很大的慣性。值得注意的是,英特爾在2月份宣佈其終身交易價值達到了150億美元(從1月底的100億美元和一年前的40億美元增加)。相比之下,預計臺積電的收入僅在2024年至2025年間就將增加150億美元。

因此,儘管英特爾堅持在2030年前成爲第二大外部代工廠的目標,但在對臺積電的財務和股票構成實質性威脅之前,它還有很長的路要走。

具體來說,臺積電宣佈將在2026年底推出 A16 節點,而英特爾將在大約同一時間推出 A14 節點。除了名字之外,這兩個節點的主要區別在於,A14 更像是一個傳統節點,推動摩爾定律的發展,而臺積電的 A16 節點則是 N2 的內部節點,引入了後置電源傳輸,而這一功能顯然已經從 N2P 中移除,而英特爾在今年的20A節點中已經引入了這一功能。

N2 的初始生產加速仍計劃在2025年第四季度,儘管如果蘋果仍是第一個採用下一個節點的客戶(對於 A16,臺積電暗示可能是一個高性能計算客戶),那麼2026年秋季的新款 iPhone 將是第一款採用 N2 芯片的產品(除非幾個月前發佈的 M 系列芯片,但這種情況似乎不太可能,因爲臺積電明確表示預計會有類似於 N3 的加速)。

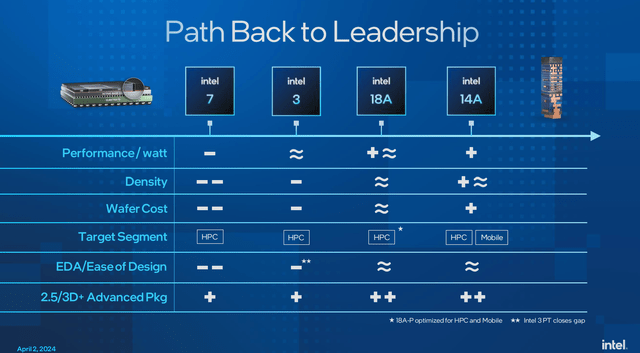

在英特爾2月份的代工活動中展示的一張幻燈片是目前幾乎唯一的具體數據,該幻燈片展示了其在性能、功率、面積、密度、成本和封裝等所有關鍵領域的競爭力。儘管這張幻燈片有些混亂,因爲它沒有明確說明英特爾的每個節點是與哪個臺積電節點進行比較,但英特爾得出結論,它只是通過 14A 延長了其領先地位(從 18A 開始)。

這與預期一致,即 14A 是一個完整節點,而 16A 是一個內部節點。

估值

目前臺積電的市值已增長至7000億美元,最近剛剛超過2021年初的前高。第一季度收入從128億美元增長到182億美元,每股收益從0.96美元增長到1.38美元。因此,第一季度的市盈率略低於30倍,但鑑於預期的增長,當前股價的市盈率估值爲26倍。

雖然這一估值不算便宜,但比起 ASML、英偉達、AMD 和微軟等公司的估值要低,並且隨着持續的增長,預計到2025年這一估值將降至21倍以下。

這個估計是基於收入從2024年的850億美元增加到2025年的略高於1000億美元,顯示出強勁的持續增長預期,如果你此時想逢低買入,可以使用多資產交易錢包 BiyaPay 搜索其代碼 TSM ,進行在線實時交易。或者將該平臺視爲專業的美港股出入金工具,入金(USDT)到 BiyaPay ,然後出金法幣到其它證券進行投資美股,最快實時到賬,當日匯當日達。

即使這種增長未能完全實現,從長期來看,半導體行業仍被預計會有顯著的增長。鑑於臺積電的市場地位,它應該是這一趨勢的主要受益者之一。因此,從這個角度來看,臺積電應該能夠輕鬆超越其當前的估值。

投資建議

儘管臺積電的市盈率高於標準普爾500指數的平均水平,但它無疑是一家更高質量的公司(擁有大部分市場份額和領先技術,至少在未來幾年內),並且由於其廣泛的客戶基礎,在增長市場中的增長預期更爲強勁。儘管如此,它也是大型科技公司中最便宜的股票之一。

例如,與英偉達相比,臺積電的估值低了40-50%。雖然目前英偉達的增長率要高得多,但臺積電的優勢在於其更廣泛的客戶基礎,這降低了對單一市場的風險暴露(儘管目前這對英偉達來說實際上是一種風險收益)。

與英偉達相似的是,英特爾也是兩家公司中最強的競爭對手之一,尤其是展望未來,但同樣地,這種風險在幾年內纔會在財務上變得顯著。

總體而言,經過2023年的下滑後,臺積電已恢復增長,對2024年及以後的前景非常看好。儘管自1月份評級上調以來估值有所上升(這可能會在短期內產生一些獲利了結的需求),但如前所述,仍遠未達到昂貴的水平,因此持有或繼續買入該股都是不錯的選擇。

文章來源:Seeking alpha

編輯:BiyaPay 財經