大跌時如何決定加碼成長股還是定存股?以大樹 vs 根基為例

國際股市與台股最近都大跌,空手的朋友當然希望再跌多一點,至於已經有持股但還沒滿水位的人,當認為下跌的差不多了便會面臨該挑選哪一支股票加碼的問題。本文將以承熙我的持股為例,分享大跌時如何決定加碼成長股還是定存股,其中一個關鍵是「信心」,缺少這個,其他挑選的標準都會失效。

我的持股十幾種算分散,以下的成長股及定存股分別以大樹(6469)及根基(2546)為例。如果你不熟悉這兩支股票,可以想像成台積電(2330)與中華電信(2412),意思很接近。

每個人加碼的理由不盡相同,我的建議是「不要變來變去」,現在國際股市與台股震盪,誰都無法保證還會震盪多久,我們投資人如果變來變去很可能「抓龜走鱉」(台語,意指兩頭空)。

對哪支比較有信心?

信心是種「信念」,心中相信什麼,什麼就會存在或實現。

在投資股票的世界,有人相信台積電還有 10 年好光景,這是種信念;也有人相信只要存股 0050,10 年 20 年下來年化報酬率不輸主動選股,這也是種信念。

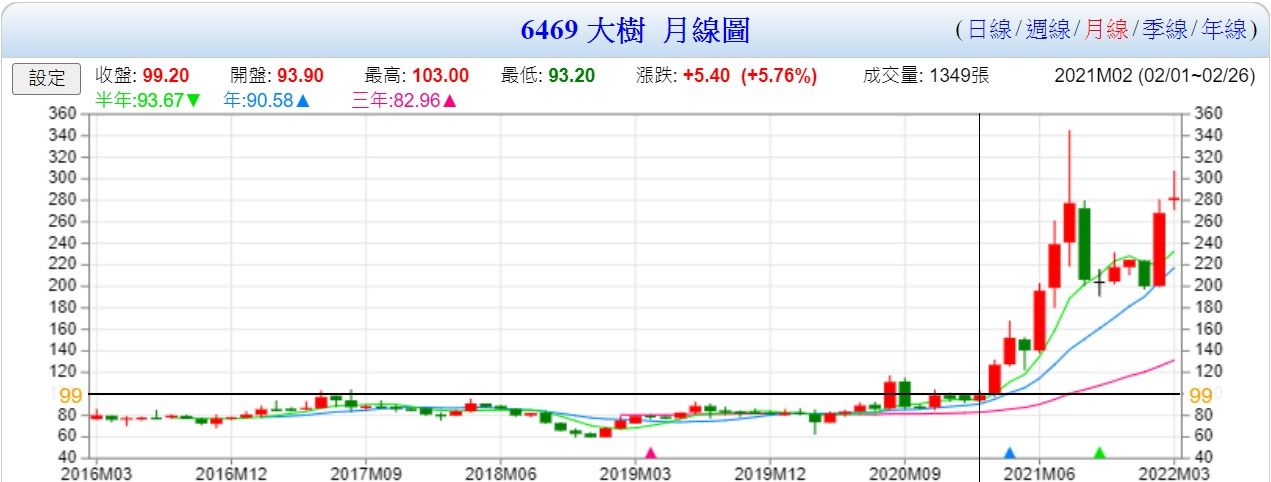

大樹

我相信大樹 2025 達成 1,000 間店鋪的目標會實現,過程中公司的獲利會一直成長,身為投資人可以跟公司一同享受股價上漲及分配股息的甜美果實。這是我對大樹的信念,信念的基礎寫在這篇〈大樹去年 EPS 5.83 元、配現金及股票各 2.57 元,股價 268 元之後還會漲嗎?〉。

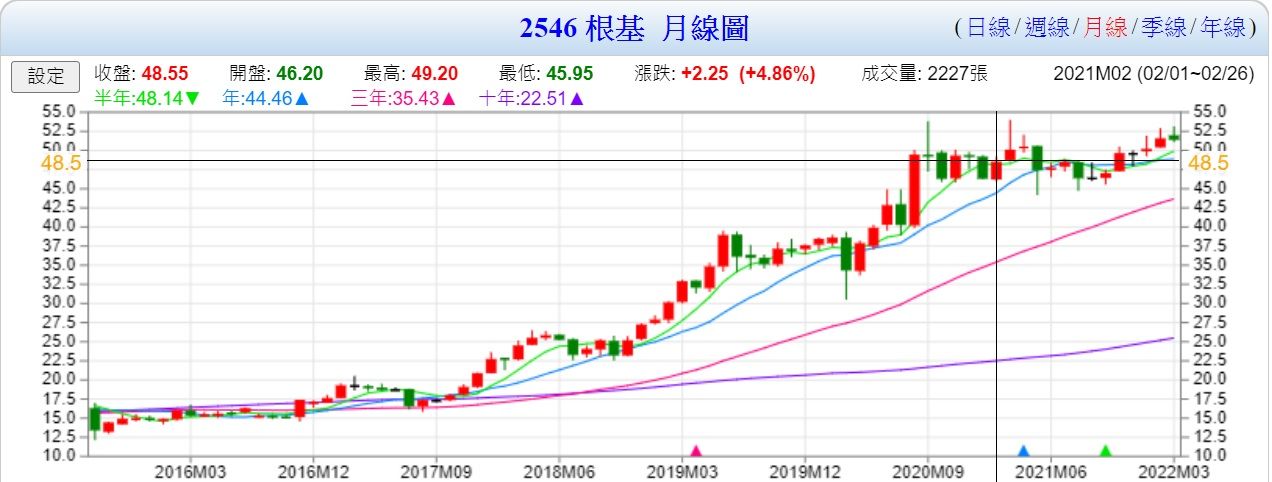

根基

我相信它目前在手工程的成分佳、在手訂單餘額足以支撐兩年業績、營建物料及工資雙漲對營造股的根基有利、投資人可以透過每季財報追蹤公司在手訂單與獲利情形、公司盈餘分配率落在 60~80% 之間,至少可以安穩領取配息而且過去六年都在當年填息。這是我對根基的信念,寫在這篇〈根基 2021/11/25 法說會重點摘要|新變種病毒 Omicron 來襲更須要安心投資〉。

比較結果

從字數不難發現,我對根基比對大樹熟悉,越熟悉信心就越足夠。基於這點,我決定在 3/8 加碼根基而不是大樹。

(圖片來源:承熙手機券商 App 截圖)

決定加碼哪一支當然不是單憑以上一點,是綜合判斷後的結果,下面接著講其他判斷因素,其中有些是讓我在 2020 新冠股災整體投報率大跌三成時,不賣股還能安然渡過的關鍵。

外資持股比率?

之所看外資是因為最近國際股市與台股大跌是因為俄烏開戰後油價上漲導致的,可以參考這篇新聞〈〈美股盤後〉油價飆漲引爆通膨焦慮 道瓊陷修正 那指摔入熊市〉。國際政經動盪時,外資通常會將資金撤回它們國內護盤或是單純換成現金。對投資台股的我們而言,外資持股比率高的個股容易變成「提款機」。

當我們在決定加碼哪支個股時,可以看外資持股比率誰高誰低,這通常有兩層意涵:

- 外資把台股當提款機,將來局勢穩定後可能反彈

外資持股比率高的個股可能被提款導致股價繼續下跌,外資持股低的個股也可能被提款,股價也繼續下跌,但通常下跌幅度低於前者。假設震盪到 D 日結束、D+1 日開始反彈,個股的反彈高低就看之前外資賣超多寡,賣超越多者反彈可能越大,反之則小。 - 在外資拼命提款時,誰被逆向「存款」(買超)?

當大部分外資普遍撤離時如果還有外資願意逆勢加碼者,不就剛好證明被加碼的個股很被看好嗎?如果認同,對於大跌時外資逆向加碼的個股,或許可以考慮跟著加碼。

大樹

截至 3/7 外資持有 8.46%、已經連 2 日買超。

(圖片來源:Goodinfo,以下皆是,不再註明)

根基

截至 3/7 外資持有 3.72%、已經連 2 日賣超。

比較結果

- 大樹外資持股比率 8.76% 雖然高於根基的 3.72%,但其實兩者都不算高。

- 大跌期間外資對大樹逆向加碼。

要補充的是,既然大跌是因為戰爭(包含制裁),會持續多久很難說,因此觀察外資的時間最好拉長一點,不宜只看一兩天就做出決定。

下面是台積電的外資買賣超情形,因為台積電市值第一大、外資持股比率高達 74.13%,資金提之不盡,「提款效率」最好,以台積電為例觀察這點最適合。

股價波動風險度?

成長股與定存股有一個本質上的最大差異:前者風險高、後者風險低。我指的是「股價的波動風險」,不是投資的風險。

大樹

大樹從 2021M2 至今的這一年內,股價從 100 元左右漲到 345 元(245%)又跌回 200 元(-42%)、然後又漲到 300 元(50%),這樣的波動相當劇烈,是成長股的典型特徵。

根基

比較相同區間,股價大約從 46 元漲到 54 元(17.4%)、又跌回 46 元(-14.8%)、然後又漲到 52.5 元(14.1%),這樣的波動相較大樹平穩太多了。

比較結果

從回測股價波動的結果,大樹相當劇烈,而根基非常平穩,對我們投資人而言,要考慮的是:「我能承受多大的股價波動?」例如最多只能承受 -30%,那應該選擇根基;而如果 -50% 都能承受,就可以考慮選擇大樹。

投報率是跟著股價波動跑的,先了解股價波動然後考慮自己的承受度,最後才能思考下一個問題:「我想要高額報酬嗎?」

想要高額報酬嗎?

承上,之所以先講股價波動是因為一旦買進股票後心情會隨股價波動,「心理因素」將決定投報率,受不了的人可會在飆漲的過程太早賣,或是下跌的過程賣掉導致錯過後面的上漲。理解這點後,就能知道想要高額報酬就必須承受股價的大幅波動。

前面的回測指出,大樹在最近一年股價波動介於 -42%~245%,根基則是 -14.8%~17.4%,想要高額報酬的人就選大樹,但必須承受可能投報率 -42% 的窘境,心理面與資金面能否承受。心理面是指壓力,資金面是指這筆錢不動用的時間是否大於套牢的時間。

補充一點,剛剛的數值都「不含權息」,如果還原權息,大樹及根基的投報率會再好一點。

結語:資金控管

現在流行我兩個都要,如果是這樣,我會用「資金控管」來解決。2020 新冠股災我能順利撐過去的最大關鍵便是資金控管。

假設手上閒錢有 100 萬、股市還會震盪,我建議作法如下:

- 把 100 萬分成三份,分批進場 台股大盤 3/8 收在 16,825 點,可以先買 1/3,之後如果大盤再跌 10%(15,143點)就再買 1/3、又跌 10%(13,629 點)就再買 1/3。覺得 10% 太寬就改成 5%,也就是大盤在 15,984 點與 15,185 點時做兩次加碼。

- 把每一份的 33.33 萬按照比率買進大樹與根基 想要多點高額報酬的就 70% 大樹 + 30% 根基,想要多點安穩就 30% 大樹 + 70% 根基,%數按照自己的心理承受度調整。

最安全的作法當然是不要加碼、甚至賣出持股換成現金,但俗話說「小麥下跌時手中沒有小麥的人,小麥上漲時也不會有小麥。」戰爭總有結束的一天,我相信結束後台股會回升,尤其是被錯殺的內需股。

在此之前,我習慣做的事情是「轉移注意力」,例如寫作、追劇、玩貓,好好過日子,讓自己不過度貼近股市,以免將來回顧時又是一場遺憾。

投資有風險,本文僅分享投資觀念,無股票投資勸誘之意,投資請審慎評估並自負盈虧。

本文原發表於方格子,歡迎參觀。

- 【拍拍手】被你點 5 下是給我錢,雖然少我會更有分享動力。

- 【留言】是你跟承熙最好的互動,期待你留言。

- 【追蹤】是給我的最大鼓勵,我將持續分享寫作的簡單與美好 + 行有餘力作公益。

👉承熙的地盤【Facebook|方格子|股市爆料同學會|承熙的文字創作|實戰指引|承熙的個股觀察SOP|承熙的享樂人生】