【何時進場】智慧型股票投資人(五)沒有抓準低點進場,真的重要嗎?

你是個聰明的投資人嗎 ? 錯過了2020年3月份的低點,你會不會很懊惱呢 ?

你知道一家優秀的企業,股價過高的話也不是一個好的投資標的嗎?

如果沒有抓準低點進場,是不是真的會影響投資人的總體報酬呢 ?

如果你對以上議題有興趣,歡迎你繼續閱讀下去 !

首先,不知道讀者有沒有聽過「阿甘精神」,以下解釋節錄自百度。

阿甘精神是以阿甘名字命名的,以阿甘的堅持不懈的精神為重點,其實是不去計較的努力,為目標堅持到底,努力往前的鬥志。

百度 – 阿甘精神

為什麼要提到阿甘投資法呢 ?

闕又上老師提到,阿甘投資法,在每一個年度都投入5000美元,很不幸的買在最高點,持續不間斷,20年後投入了10萬美元,

在1970~1989年進行回測,10 萬美元變成了 40萬美元。

而他的對手很幸運,每一年都低點入場,而且也投入5000美元20年後,10萬美元變成了 50萬美元,這個小故事是要先讓讀者知道,就算我們非常倒楣都買在最高點,如果你投入的是優秀的好公司,而且堅持夠久,進場的時間並不會造成太大的影響。

今天是五月二十八日,也是我第 28 篇【連續30天發文挑戰】,本文章內容將以閱讀「智慧型股票投資人」書籍後的心得整理分享。

閱讀本篇文章,你將會了解:

- 身為投資人的你,需要知道時機並不重要

- 如果一家優秀企業的股價太高,它就不是一個很好的投資標的

- 低買高賣的投資法

身為投資人的你,需要知道時機並不重要

時機並不重要

在獲得巨大的財富,需要有極大的膽識和小心謹慎;一旦你獲得了巨額的財富,則需要10倍的智慧來留住它。

書中提到,智慧型股票投資人只會在價格便宜時買入股票,並在價格高漲時賣出,然後以債券與現金的形式保存資產,直到下一次股價再次變便宜時,重新進場。

不過這其實不是一個有效的策略,因為我們或者任何人都不可能預測股票的漲跌,你需要確切知道那些日子會大跌,那些日子會大漲才有辦法做到低價買進高價賣出這件事。

另外一件事,當你以債券或現金的方式持有資產時,並沒有參與市場,也就是說當市場在上漲的時候跟你沒有關係,當市場下跌也跟你沒有關係,如果上漲階段沒有參與到,而且需要繼續等待低價時機點買入,你的資金會有一段不小的停泊時間,但是通貨膨脹的速度不會停下來等你。

低價買進,高價賣出,對於一般散戶投資人來說,並不是相當友善的策略,一來讀者必須相當瞭解投資的產業,二來也需要花費較長的學習軌跡,就能做到相當不錯的成績,因為連專業投資經理人都無法持續打敗市場。

如果一家優秀企業的股價太高,它就不是一個很好的投資標的

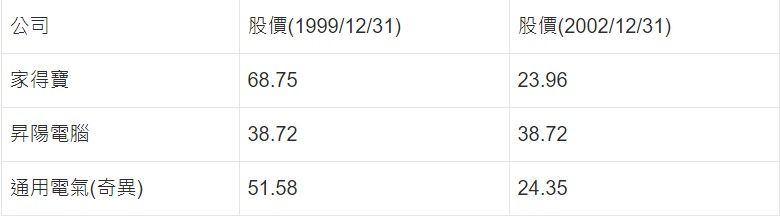

通用電氣(奇異)、家得寶、昇陽電腦,書中舉這三家企業為例子,在1995年~1999年中,三家公司的每股盈餘和公司規模都逐年成長,光從基本面來看會是相當不錯的投資選擇。

這三家公司成長得愈快,股價就愈來愈貴,當股價成長的速度超越公司的增長時,投資者最終的結果總是吃虧的。

股價上漲得愈高,似乎就有可能繼續上漲才對 ?

但是這種直覺的看法完全與金融物理現象法則牴觸,就像CL在介紹「約翰伯格投資常識」中提到的,市場的報酬來自於公司成長淨值與股利報酬的總和,因此當股價已經與公司淨值相差甚遠時,即使再優秀的公司都不值得投資。

不太受歡迎的大公司

如果一家好公司,在受到一些短期的消息影響,導致股價下跌,甚至與其公司價值相近時,可能就會是一個好的投資機會,如果可以用便宜價格讓讀者成為好公司的股東,那麼它將可以為你帶來持久的財富。

應該把雞蛋放在同一個籃子裡嗎?

< 富比士 >雜誌中,在1982年前400名富豪,平均淨資產為2.3億美元,他們大多是透過集中投資於自己擅長的事物中,所獲得的巨額財富。但是,經過20年後,當時前400名富豪還剩下多少呢 ?

只有當初的64人仍在2002的< 富比士 >排行榜中,僅剩下16%,而這個小故事告訴我們,就算投資在自己最擅長的領域中,也不能保證年年獲利並且保有你的資產和生活。

低買高賣的投資法

讀者一定會覺得奇怪,前面不是說不要低買高賣嗎 ? 這一段怎麼在介紹低買高賣投資法呢?

本段落透過書中證明,過去有效的理論,經由多數人追捧並且實地執行後,將成為失效策略。

低買高賣中較著名的就是道氏理論 ,其背後原理即是技術分析,在此不詳述,當多數人都使用同一個指標買入股票,賣出股票時,這個策略就變得不再有效,怎麼說?

每一個人看線圖就知道明天該買進,有多少人能買在低點? 每一個人看線圖就知道明天該賣出,有多少人能賣在最高點? 我相信聰明的投資人,如果知道股票市場的運作原理,就會知道只有少數人能夠賣在相對高點,買在相對低點,因此策略失效了。

如果讀者想要繼續閱讀其它文章,歡迎到我的網站看看哦!

Like my work? Don't forget to support and clap, let me know that you are with me on the road of creation. Keep this enthusiasm together!