英偉達一年翻三倍暴漲200%!未來股價還有多少上漲空間

當我一年多前撰寫有關英偉達公司(NASDAQ:NVDA)的第一篇文章時,許多分析師給出了持有評級,主要因爲估值問題。如今,股價已經上漲超過 200%,但分析師們依然持有這一評級。截至目前,有 11 位分析師給出了買入評級,而 24 位則建議持有或更低。負面觀點仍然圍繞着公司未來的高增長預期展開。

儘管在過去一年中股價已翻了三倍,似乎持有評級現在比那時更準確,但本文將探討爲何英偉達可能仍有上漲空間。

英偉達如何(短暫地)成爲世界上最有價值的公司

在我一年多前撰寫的關於英偉達的第一篇文章中,我關注了英偉達 CEO 黃仁勳的言論,他指出當前的數據中心還沒有爲 AI 做好準備,這將推動每年 2500 億美元的資本支出增長多年,而英偉達幾乎是唯一的供應商。摘自文章:

所以,如果黃仁勳所說的成真,英偉達不僅應該成爲市值 1 萬億美元的公司,而且還應該超越蘋果,成爲世界上最有價值的公司。問題是,爲什麼英偉達市值不到 1 萬億美元,而是接近 3 萬億美元的蘋果呢?

現在英偉達確實達到了 3 萬億美元的市值,自然有人質疑這種市值的可持續性。我提到 Nvidia 可能缺乏蘋果擁有並留住消費者的iOS因素。

Nvidia 的財務指標顯示其市盈率(P/E)爲70.85,預期市盈率爲44.67,這表明市場對其未來收益有極高的預期 。這種高市盈率反映了投資者對Nvidia未來業績的強烈信心,特別是在AI和數據中心市場。然而,高市盈率也意味着一旦增長預期未能實現,股價可能會面臨較大的下行壓力。

因此,雖然Nvidia的估值較高,但投資者願意支付溢價,以期望公司能夠繼續保持其在行業中的領先地位。

此外,Nvidia的PEG比率爲1.50,這表明公司在高增長預期下的估值相對合理。PEG比率是市盈率與公司盈利增長率之比,用於衡量股票的相對價值。當PEG比率小於1時,通常被認爲股票被低估;當PEG比率大於1時,通常被認爲股票被高估。Nvidia的PEG比率顯示,儘管其市盈率較高,但由於公司預計將實現強勁的盈利增長,其估值在高增長預期下仍具吸引力 。

分析師 Beth Kindig 的觀點更爲樂觀,她認爲Nvidia有可能在2030年達到10萬億美元的市值,這一增長主要由其下一代 Blackwell GPU 和 CUDA 軟件平臺驅動。她預計,Nvidia將在未來幾年內主導AI數據中心市場,並進一步擴展其在汽車等新興市場的影響力。這種專業預測進一步提升了市場對Nvidia未來股價的預期。

綜上所述,儘管Nvidia當前的估值較高,但其在AI、數據中心和新興市場的領導地位,以及強大的財務表現和增長前景,表明其股價仍有進一步上漲的空間。在當前背景下,我們通過多資產交易錢包 BiyaPay App 可以查看到,其目前的估值是可以接受的。利用 BiyaPay 搜索其代碼,在線實時交易。還可以入金數字貨幣(U)到 BiyaPay ,然後出金法幣到其它證券就可以投資美股。

投資者在評估Nvidia時,應關注其在這些關鍵領域的持續表現和市場份額的擴展。高市盈率和PEG比率表明市場對其未來增長的高預期,而出色的利潤率和財務健康狀況則爲這些預期提供了堅實的支持。

爲什麼 CUDA 可能成爲 Nvidia 的 iOS

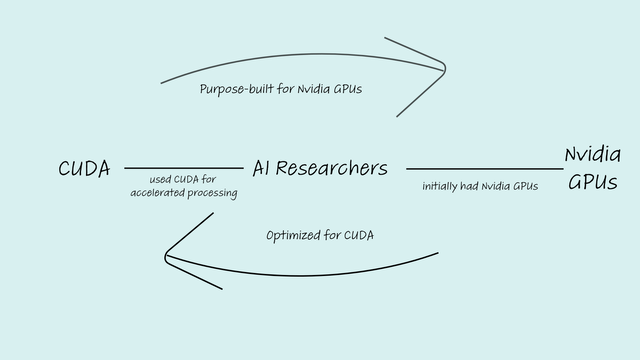

2007 年,英偉達開發了統一計算設備架構(CUDA),以幫助其 GPU 在非圖形工作負載中的並行計算。簡而言之,傳統的計算方式是一次解決一個問題(順序計算),而英偉達不僅設計了 GPU,還構建了必要的架構,通過將大型計算問題分解爲較小的問題並同時解決它們(並行計算)來嘗試解決這些問題。CUDA 是幫助開發者告訴機器他們希望使用硬件進行並行計算的軟件部分(這是 AI 工作負載所必需的)。

這部分軟件是以英偉達的 GPU 爲基礎構建的,反之亦然。由於英偉達早早就開始,CUDA 成爲了訓練 AI 模型的首選編程平臺。結果,那些喜歡使用 CUDA 的人必須使用英偉達的 GPU,而那些使用公司 GPU 的人則更傾向於使用 CUDA,從而爲英偉達創造了一個良性循環。

在我看來,這是英偉達牛市論的一個關鍵部分,與蘋果的 iPhone 有相似之處。多年來,蘋果的交易價格爲 10 倍市盈率,前提是這只是一個硬件公司,最終會有人制造出更具吸引力或更便宜的硬件,贏得所有的市場份額。這樣的威脅從未實現,正是因爲 iOS。

同樣,在英偉達的情況下,現在不再只是製造一個更好的芯片或更便宜的芯片,競爭對手還必須解決軟件方面的問題。這可能是與英偉達競爭更困難的部分,因爲這需要更長的時間,英偉達將變得更加根深蒂固。

如果你考慮蘋果的業務,它是一個雙頭龍。你買了一部 iPhone,一塊質量上乘的硬件,蘋果通過其 iOS 和軟件提供的服務向你追加銷售。驅動 iOS 也意味着購買 iPhone 的消費者不太可能切換,並且會購買其他蘋果硬件產品,形成消費者鎖定。

同樣,對於英偉達,消費者今天購買 GPU,因爲它們被認爲是市場上最好的。但也有一個軟件組件需要激活這些 GPU 的功能。正是英偉達在 CUDA 上的領導地位維持了它的競爭優勢。像蘋果一樣,當消費者需要升級他們的 GPU 時,他們會堅持使用英偉達,因爲 CUDA 只適用於英偉達。

如果他們想要 AMD,他們將不得不學習其計算軟件並切換他們創建的訓練模型,這會產生類似於蘋果消費者所面臨的顯著轉換成本。

Nvidia 的數據中心機遇巨大

要了解英偉達的機會有多大,一個簡單的方法是看看 AI 初創公司 CoreWeave。該公司在幾周前估值躍升至 190 億美元,因爲它是英偉達 GPU 的主要提供商之一。以下是該公司博客的一段有趣內容:

“我們擁有超過 45,000 個 GPU,是北美最大的私營 GPU 運營商。我們的 GPU 基礎設施由位於芝加哥、北卡羅來納州、新澤西州和紐約的 5 個數據中心提供,與大型雲計算公司的資產相媲美。”

這意味着每個數據中心大約需要 9,000 個 GPU 來運行 AI 工作負載。美國國際貿易委員會估計,2021 年全球約有 8,000 個數據中心。如果你認爲 AI 是新的互聯網,那麼這 8,000 個數據中心將會爲 AI 工作負載進行優化(重溫英偉達最初的牛市論)。

這意味着 7200 萬個 GPU,並且不包括數據中心數量的增長,而這似乎註定會發生。每個 GPU 的成本至少爲 30,000 美元,這大約是 2.2 萬億美元的 GPU 銷售。當然,隨着 GPU 的不斷改進,所需的 GPU 會減少。但這將被數據中心的增長和 GPU 單價的上漲所抵消。

CNBC 最近報道稱,英偉達在 AI 芯片市場佔有 80% 的份額。這可能意味着英偉達的銷售額將達到 1.8 萬億美元,並且利潤率極高。而這僅僅是數據中心收入,不包括遊戲和其他垂直領域。

因此,即使你認爲資本支出週期需要 10 年(可能需要更少時間),英偉達在那種情況下的季度平均銷售額(44 億美元)幾乎是 2023 年全年銷售額的兩倍。

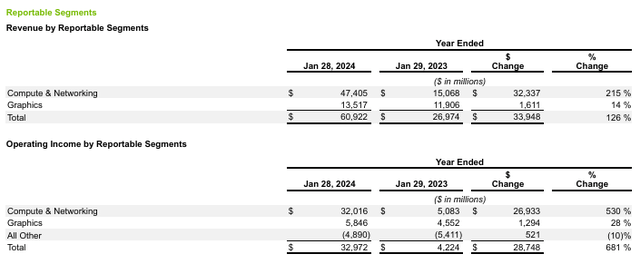

讓我們專注於計算與網絡部門,因爲它與我的論點相關。如上段所述,即使 AI 過渡需要十年時間來優化現有的數據中心,並假設全球數據中心數量沒有增長,英偉達在未來十年的平均收入將達到 1760 億美元,不包括圖形。而由於 CUDA 的存在,英偉達實際上可以現在鎖定客戶。

過渡到 AI 數據中心的速度越快,英偉達的銷售量就越大,因爲它佔據主導的競爭地位,從而鞏固了 CUDA 作爲並行處理平臺的地位,進而在未來帶來更多的 GPU 銷售。此外,還有 DGX 雲業務,它提供 AI 訓練即服務平臺和可定製的企業 AI 模型,這可以進一步鞏固英偉達的競爭地位。

因此,公司很可能能夠保持目前 67% 的利潤率,並在未來十年內僅通過計算與網絡部門產生平均 1180 億美元的營業收入。假設其淨利息收入爲 0,而不是目前的 8.2 億美元。

將當前的企業稅率應用於這些收益,英偉達的收入將達到 930 億美元。這意味着英偉達的遠期市盈率爲 31 倍,假設:

1)AI 過渡需要 10 年,

2)全球數據中心數量沒有增長,

3)遊戲和其他高增長領域如汽車在 10 年內沒有盈利。

鑑於這三個因素的不太可能性,我認爲估值具有很大的安全邊際,並促使我重申買入評級。

競爭即將來臨

有跡象顯示,英偉達的主導地位將面臨競爭。首先是 Apple Intelligence 的威脅。Apple Intelligence 對英偉達構成威脅的原因有兩個。

第一,蘋果公司(AAPL)將使用自己的芯片,這意味着即便 AI 成爲新的互聯網,英偉達的芯片也不會進入蘋果設備。

第二,蘋果將在設備上處理大部分 AI 任務。這意味着,如果公司採用類似邊緣 AI 的方式,英偉達 GPU 的使用量可能會低於預期,因爲這些 GPU 主要用於數據中心。

另一個需要注意的問題是銷售集中度。英偉達的銷售中有一個重要客戶佔據了相當大的比例:

對一個客戶,客戶 A 的銷售額佔 2024 財年總收入的 13%,歸因於計算與網絡部門。一個通過系統集成商和分銷商購買我們產品的間接客戶,包括客戶 A,估計佔 2024 財年總收入的 19%,也歸因於計算與網絡部門。預計我們的計算與網絡需求將繼續集中。在 2023 和 2022 財年中,沒有任何客戶的銷售額佔總收入的 10% 或以上。

在某種程度上,這是驗證 AI 是否成爲新互聯網的重要指標。如果這一論點成立,隨着大家都採用 AI,銷售集中度應該會下降。如果不成立,集中度將持續,英偉達將受制於這一客戶。投資者必須關注這一指標。

AMD 和英特爾 GPU 的增長也構成威脅,因爲它們使用自己的競爭編程平臺,如果成功,長期內將削弱 CUDA。例如,OpenAI 推出了自己的 CUDA 替代品。而 Meta 推出了增強英偉達和 AMD GPU 互操作性的軟件,旨在削弱 CUDA。路透社報道稱:

軟件已成爲芯片製造商試圖建立使用其芯片的開發者生態系統的關鍵戰場。到目前爲止,英偉達的 CUDA 平臺在人工智能工作中最受歡迎。

然而,一旦開發者爲英偉達芯片定製了代碼,就很難在 AMD 的圖形處理單元(GPU)上運行這些代碼。Meta 表示,其軟件旨在輕鬆地在芯片之間切換,而不會被鎖定。

目前看來,這些努力尚未改變競爭格局,但這是投資者在評估英偉達時需要關注的關鍵戰鬥。

結論:Nvidia 仍然具有吸引力

儘管過去一年多來股票表現亮眼,但由於數據中心 GPU 銷售的巨大機遇,英偉達仍有上升空間。英偉達的 CUDA 也提供了強有力的信心,使公司能夠繼續保持其 80% 的 GPU 市場份額。

然而,最大的風險在於大科技公司正盡力在供應鏈的計算平臺部分中取代英偉達的領導地位。話雖如此,這種風險尚未顯現,因此股票仍然是買入,尤其是在任何下跌時。市場絕不是零和遊戲,這些試圖取代 CUDA 的努力也可能對 AMD 和英特爾有利。