投资笔记 0616:美联储的加息为什么无效?

- 这篇随笔的灵感源于 6 月 10 日,当天晚上美国劳工部公布了 5 月 CPI,同比涨幅达到 8.6%。我并没有太过意外,在此之前已有言论铺陈,认为一场狂风暴雨将翩然而至,即如果涨幅超过 8.3% 或 8.5%,市场将迎来暴跌。不过,当事实如此明晃直白地被甩在眼前,其产生的震撼效力丝毫不减,反而伴随着人心惊惶愈加坚深,直到你真正地放弃所有的抵抗和幻象,接受它不可置疑的真实性。 几乎是在一瞬间,我意识到任何抱有“经济不会衰退”幻想的,注定要承受生平未见的打击。同时,我作出了下述结论: 美联储的加息举措效果有限,通胀将继续走高,进一步引发经济大衰退。

- 欧洲各国央行将同步美联储加息进程,全球范围的经济衰退不可避免。

- 最终通胀何时结束不取决于美国或欧洲的货币政策,而只取决于俄乌战局走势。

无论是风险资产还是所谓的避险资产如黄金、白银等都将面临重挫。前者不必多说,后者是因为利率上行,资产都面临大幅折价,贴现价值下降,即使是黄金也不例外。尤其当避险情绪出现时,投资者将进一步抛售黄金,转而持有现金。同时,欧美加息而日本、中国采取相反的宽松政策,会加大利差,使资金回流,进一步推升美元指数。因此,基于当下场景,我做出了如下投资判断(不代表我个人,亦不构成任何投资建议,只是将自己置于一个投资者角色,思考当下应采取何种布局):

- 全面出清二级风险资产、持有美元现金。

- 中国和日本将持续采取宽松政策,国内股市会迎来短期独立行情,时间长短取决于对输入性通胀的控制。由于风险资产价格与货币价值呈反向关系,货币宽松国家的风险资产价格将上涨压力,因此对于是否继续投资或持有风险资产,唯一的参考因素是一国的通胀压力和央行即将采取的货币政策路线。

- 美联储当前预计 2024 年通胀回落,失业率上涨,同时启动降息。请注意,这个假设成立的前提是本轮通胀是由美国本土的资金过热引起,但如果是另一种局面,那么通胀何时回落不由美联储掌控,启动降息的时间表也无从预测。

- 假设是 2024 年美国开始降息,那么预计降息启动的前半年美股会触底并重启新一轮长牛,因为市场价格由预期驱动,而不是实际的政策执行。

- 假设地缘冲突仅限于俄乌,不会进一步上升到核战争或引发中东冲突,那么在结束紧缩周期后,美国经济将迎来新一轮的 10 年繁荣期。

为什么说美联储的政策是无效的?

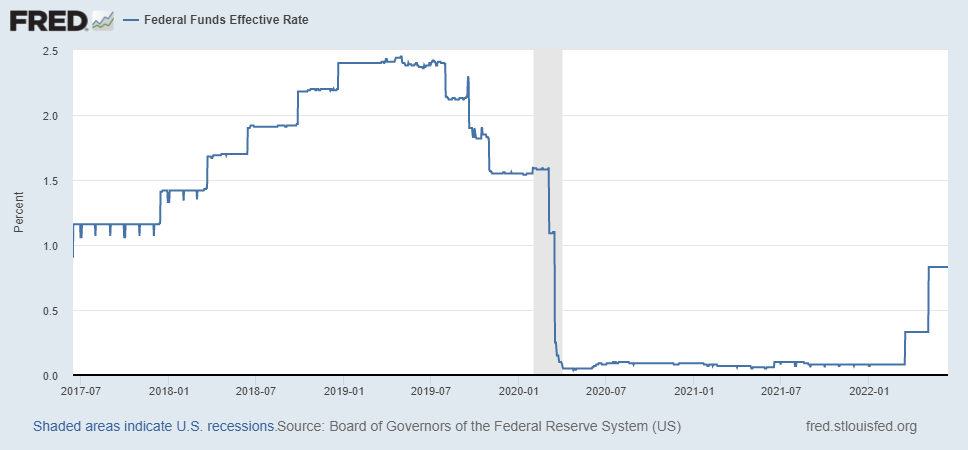

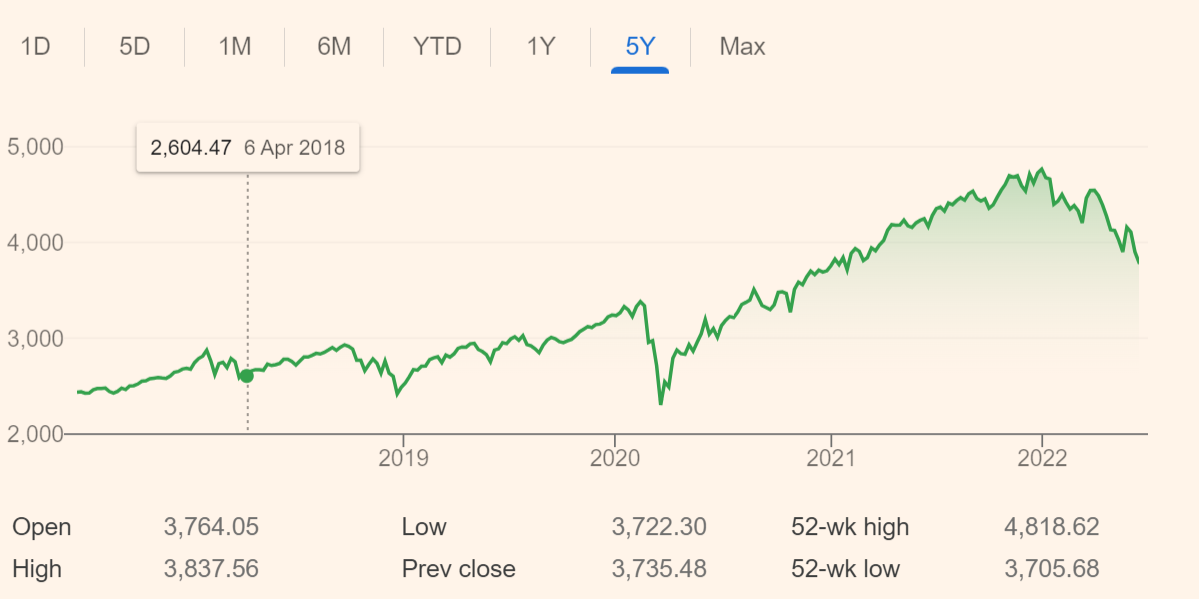

08 年金融危机后全世界央行宽松刺激结合以苹果、谷歌为代表的科技公司的垄断统治造就了美国股市长达十余年的繁荣增长,长期形成的资产泡沫必然会导致经济过热、带来通胀压力。不过,经济起落只是正常的周期现象,正常的货币调节和资产价格回撤是经济自我纠正的必然结果。但是,过往的泡沫累积只是部分因素,真正推泼助澜的是新冠爆发后美联储的大注水,有效利率直接从 2020 年 1 月的 1.55% 砸到 4 月初的 0.05%。大批在过去两年内直接让股市翻倍。下图为标普 500 过去 5 年的走势,最陡峭的部分恰恰发生在疫情之后,全球增长放缓的两年。从 2020 年 3 月的最低点 2304.92 到 2021 年 12 月末超过 4700 点,不做任何行业调研,不看任何财报,只是躺平就会为你带来两倍的回报,更不用说投资以 Netflix (more than 2x)或 Lululemon (~ 3x) 为代表的高增长企业。

但不并意味着美联储做了任何错事,它不过是在面临两难处境时,选择了判经济死缓,而不是直接判死刑而已。当时的美国如果不注水,就会直接引发衰退和对过往 10 年繁荣的清算,而美联储选择了在政治施压下做出了 “抢救” 的动作,以时间换空间,实现 “软着陆”。按照美联储当时的设想,是想等到疫情的冲击过去,经济复苏,疫情后消费需求反弹以后,在 2023 年重启加息重启,但万万没想到政府在国际政治上的失足直接触发了俄乌危机,把美联储逼到了墙角。如今,噩梦重现,美联储需要再度做出两难抉择,要么继续放水,直接造成滞涨,要么坚决遏制通胀,代价是经济 “硬着陆”。没有最坏,只有更坏而已。这当中美联储的问题在于给了市场错误的前瞻引导,没有遏制资产泡沫和投机行为,连续否认通胀的持久性,造成 “非理性繁荣” 假象。

长期泡沫叠加疫情宽松政策造成了美国的通胀问题,但这些条件并不是核心因素,也不是任何值得畏惧或担忧的事情。美联储的一篮子工具箱足以使其应对通胀问题,换言之,任何有方法应对的问题都不能称作 “问题”。问题的关键在于,此轮欧美通胀是由于地缘政治危机所造成的输入性通胀,在这种情况下,任何货币政策仅能遏制国内泡沫所造成的部分通胀。相比欧洲,美国承受的压力要小得多,主要是因为美国是全球最大的产油国,从俄罗斯进口的石油只占进口总量的 3%。这样来看,似乎俄乌战争不应对美国造成如此严重的影响,但是俄罗斯并不仅仅只是一个石油和天然气大国那么简单,它同时也是原材料贵金属的重要生产国,会极大影响全球制造行业的原材料价格。以下我简单罗列一些相关数据:

俄罗斯天然气和原油的产量分别占全球的 17% 和 14%,最大供给对象是欧洲。天然气方面,俄罗斯将近 72% 的天然气出口均流向欧洲;原油的主要供给对象同样是欧洲,对欧出口约为 230 万桶/日,占俄罗斯原油产量的 24%,其中瑞典、德国和土耳其对俄罗斯原油的进口依赖度均超过 40%。

俄罗斯还是部分原材料金属的重要生产国,极端情况下如果因制裁而导致供给中断可能导致局部商品的涨价压力。一是俄罗斯的钯产量占全球的 37%,日、美、德均是其主要消费国,钯主要用于汽车废气处理和电子元器件制造,根据路透统计,美国半导体行业 35% 的钯金属来自于俄罗斯。二是俄罗斯的铂产量占全球的 11%,主要用于合金冶炼(比如钯)并用于汽车废气、电池以及电子元器件生产等;三是乌克兰和俄罗斯还是重要的半导体级氖气生产国,氖气是芯片生产的关键材料。

除原材料和能源外,俄罗斯和乌克兰还是全球的重要粮仓。二者合计的谷物出口在全球占比达到 25%【1】。

调节利率会从两个方面影响通胀,从需求侧来看,利率增加意味着今天的 1 美元要比明天的 1 美元更有价值。我可以通过延迟消费要降低实际支出。从另一个角度来看,储蓄是我当下最有利的选择,如果现在将 1 美元立刻花掉,我就损失了利息收入。居民的储蓄意愿会提升,从而减少消费,对某个商品的价格少了,自然会对价格造成下行压力。从供给侧来看,提升利率会减少企业的投资意愿,从而减少生产性活动,同时企业也会面临更高昂的贷款成本,因此收缩业务。简单来说,就是加息逼迫居民勒紧腰带,少开车,少开暖气,企业也被迫降低产能,减少生产。这样一来,无论从需求还是供给侧都在急剧收缩,会对某一商品施加双向下行压力,久而久之,通胀自然会回落。

在常规的经济场景下,加息是有效的调节手段,虽然经济活动会收缩,但是烈度不会太大。可能在美联储开始加息的三个月后能看到通胀见顶,随后回落到理想水平,也就是 2% 上下。但是当下各国处在地缘政治冲突的大背景下,常规逻辑一定程度上不再适用。加息可以遏制经济活动,降低消费和生产,但正常的经济活动不可能完全被遏制。企业不可能不制造芯片,欧洲居民也不可能在冬天不开暖气。如果战事一直持续到年末,届时天然气短缺会加剧欧洲国内的经济问题,激发民众不满情绪,引发社会动荡。此外,欧盟30% 的化肥进口来自俄罗斯,欧盟 50% 的玉米,20% 的小麦,25% 的植物油来自乌克兰【2】。可想而知战争如果持续下去会对全球农业原材料和食品价格怎样剧烈的影响。

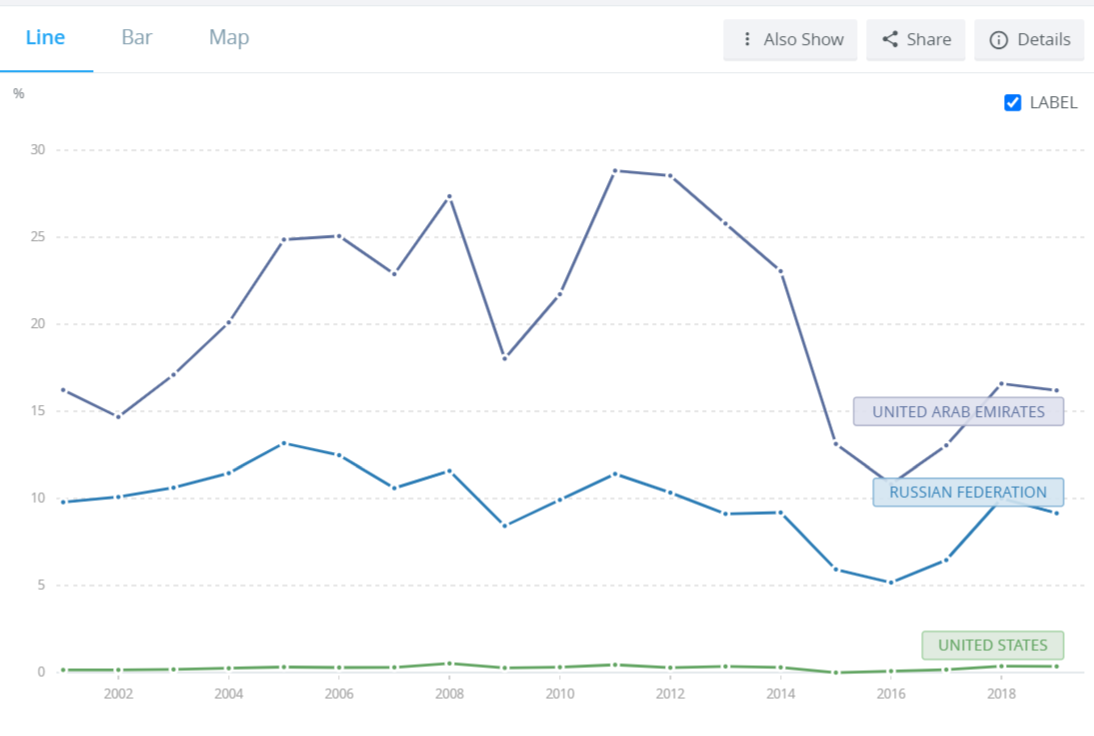

美国和俄罗斯的核心区别在于:1. 美国产业丰富,经济结构多元,是以金融科技主导的市场型经济。俄罗斯产业单一,是国家垄断的能源型经济。故而从国家财政层面来看,俄罗斯能从能源涨价中获益,而美国的商业活动和工业生产将受到极大的负面冲击。下图展示了美国、俄罗斯、阿联酋三国的 “油租”占 GDP 的比重 (share of oil rent as % of GDP)。根据世界银行的定义,oil rent,即原油产出净值,代表按出产地价格计算的原油产量价值减去生产成本。该指标很好地衡量了一国自然资源对经济的贡献。美国的油租份额长期在 0.5% 以下的水平上下浮动,而俄罗斯基本在 9% 以上。2014 年克里米亚事件后俄罗斯 oil rent 占比大幅下降主要是因为石油价格暴跌,直接从 14 年的 $129 每桶的峰值跌到 16 年 2 月的 $41 每桶。

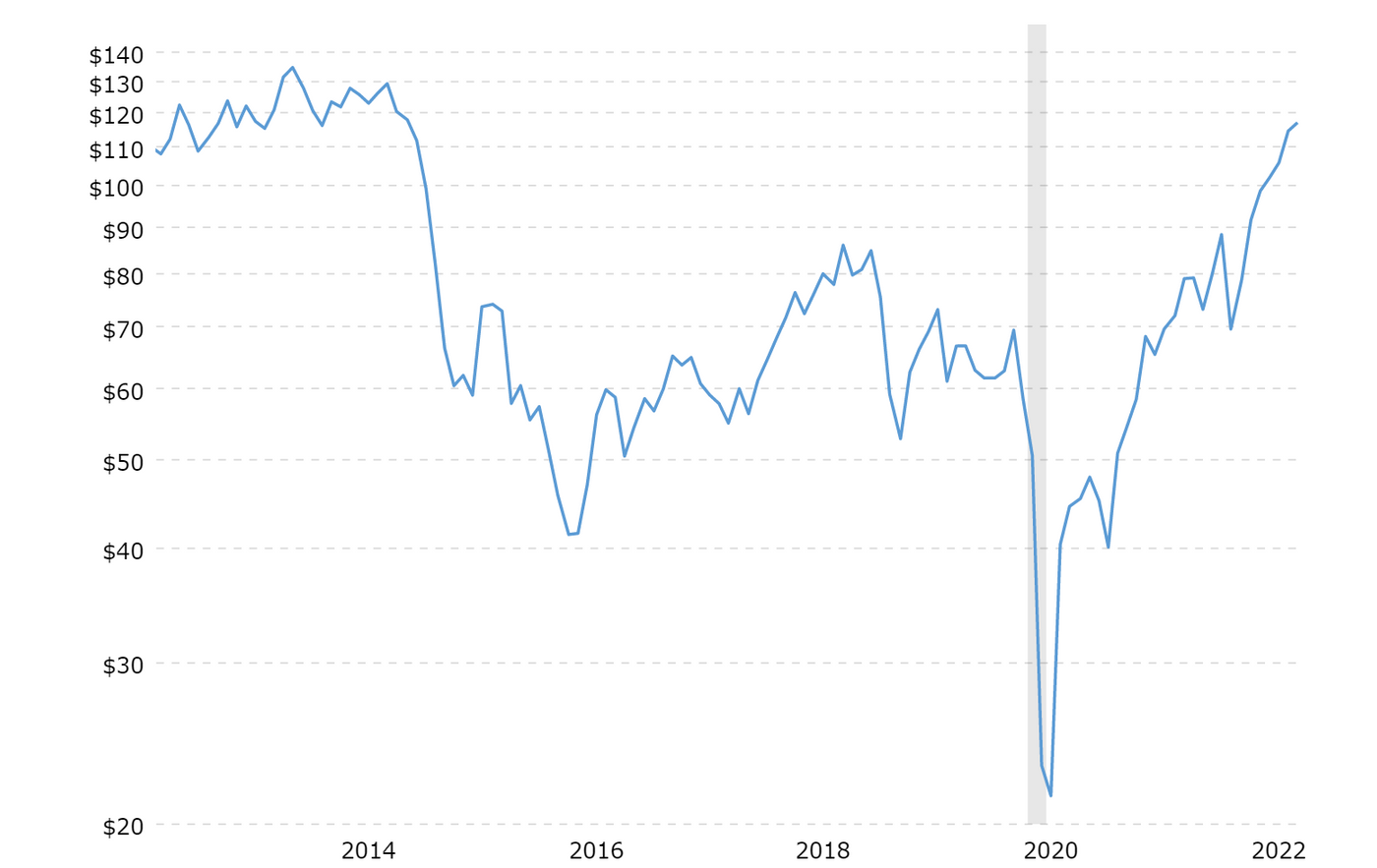

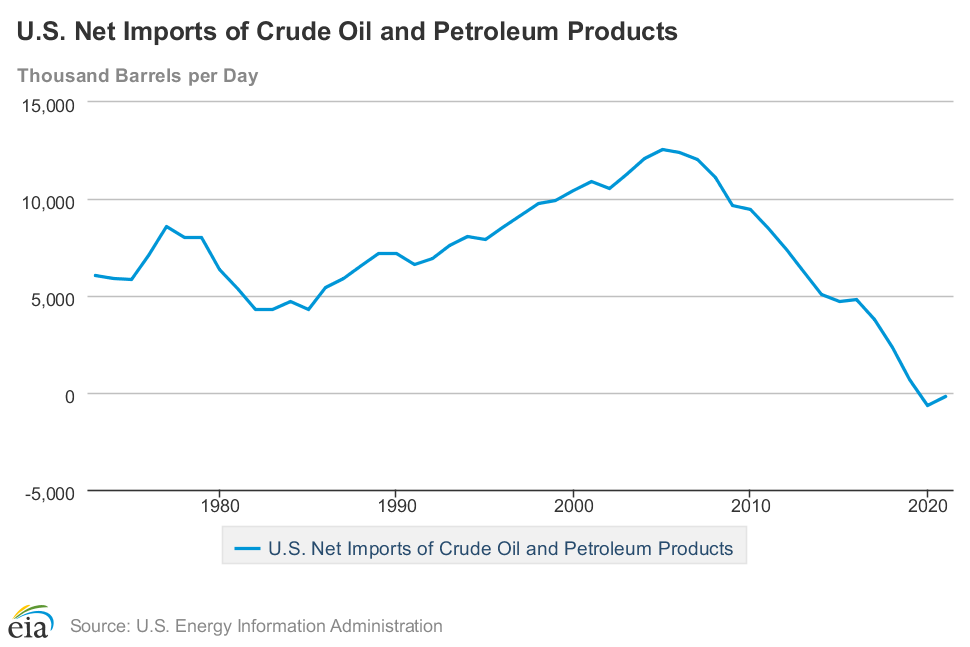

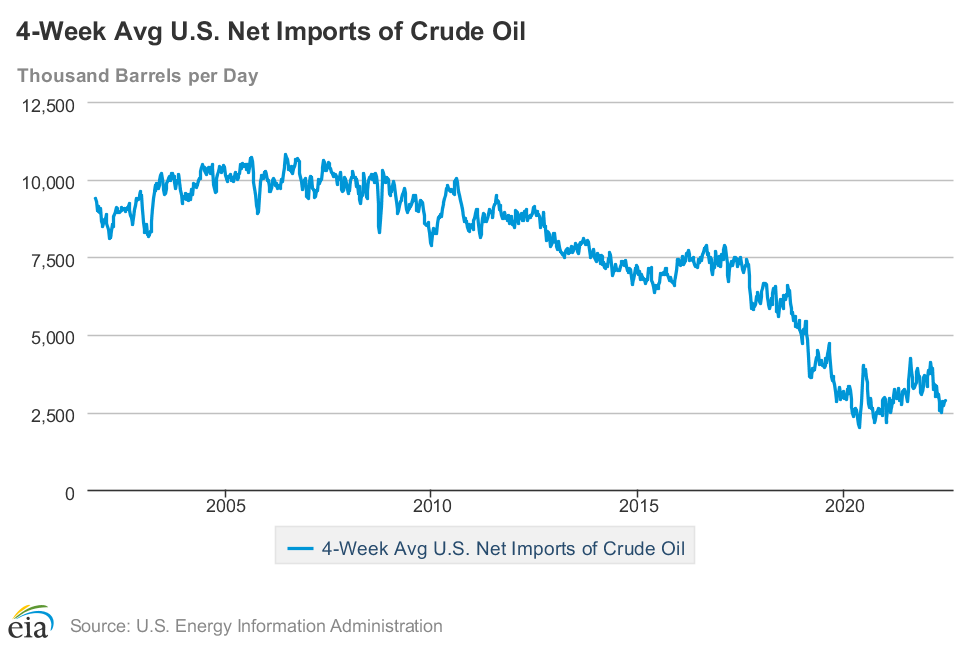

2. 虽然美国是石油出口大国,但同时也是石油进口大国。下图来自美国能源信息署的原油石油净进口年度数据,可以看出美国的石油进出口在短短两年内出现两次重大转折。2020 年,美国成为石油净出口国,为 70 年来首次,这主要是由于疫情后全球需求减少,产油国的产油意愿降低。到了 2021 年年度净出口再次逆转,由 2020 年的 63.5 万桶每天下降到 16.4 桶每天。如果我们看原油进出口四周移动平均数值,那么会发现原油进口增加的趋势更为明显。6 月10 日数据显示,美国原油净进口为 289 万桶每天。

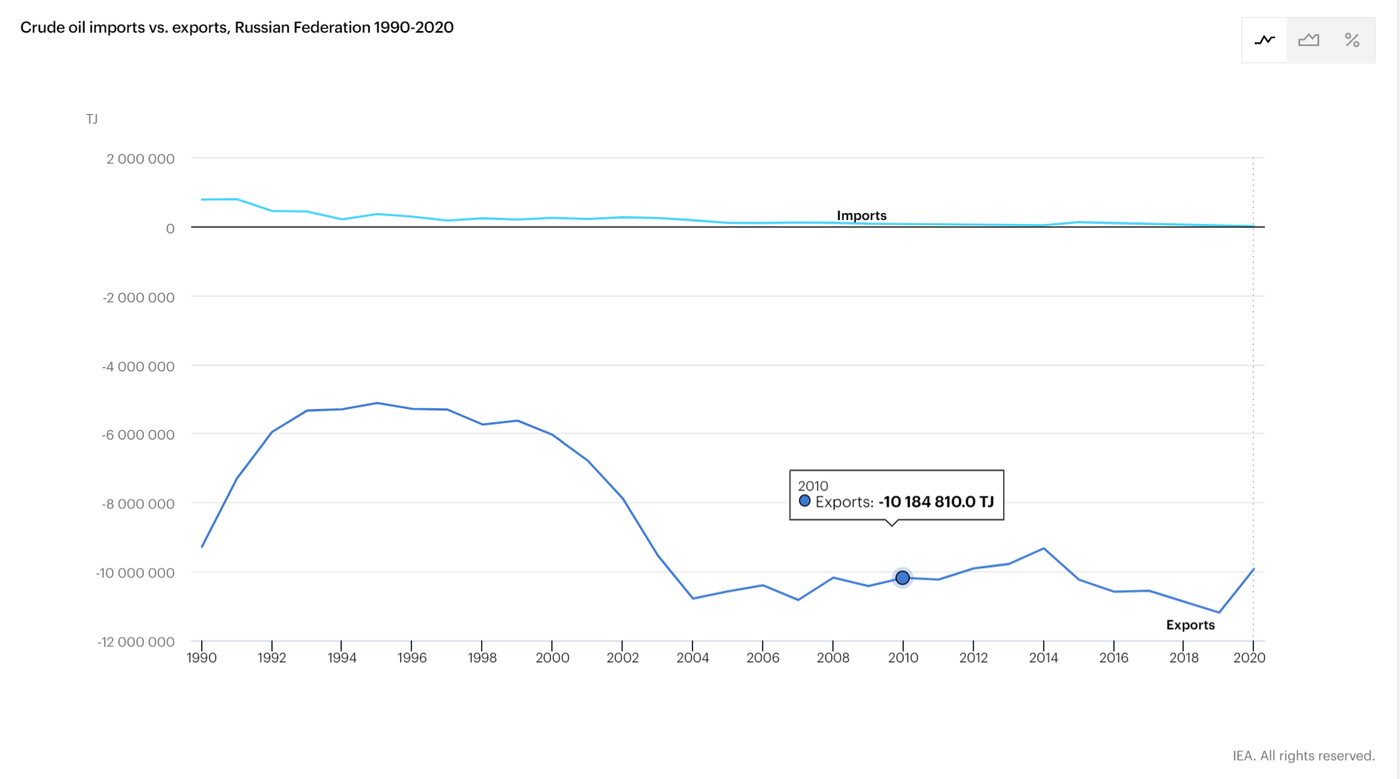

再来看俄罗斯原油的进出口数据:出口基本在 1000 万 TJ 的水平,而进口只有 3 TJ。

结论是什么就不说了。

相比欧洲对俄乌两国能源粮食的依赖,作为仅次于俄罗斯的全球小麦第二大生产国和全球最大石油产出国的美国看似可以高枕无忧,但全球经济并非割裂而是一体,美国不可能独善其身。虽然逆全球化的言论甚嚣尘上,但只停留在口号层面,即使是每天向西方国家放狠话的俄罗斯也并没有长期做孤岛的打算,否则也不会想出用欧元支付天然气,卢布结算,官方结汇的神操作。而之前威胁说要将西方企业收归国有最终也没有真的实施,麦当劳和俄罗斯本土的经营商还是按照正常的流程进行业务出售【3】。加之美国本身的经济结构决定了其国内经济不可能做到对国际能源价格免疫。

很显然,美国是希望这场战争发生的,在开战几个月前频繁 “预告” 战争日期且无意下场斡旋的态度已能表明它的态度。站在美国的利益角度思考,开战对美国利益有二:一是削弱欧洲实力,拖垮欧洲经济,使欧洲没有其他选择,只能抱紧美国这颗大树(马克龙遵循“戴高乐主义”,上任以来一直致力于打造独立自主的欧洲,巩固法国“欧陆领导者”的地位)。二是长期消耗俄罗斯,通过经济制裁和政治孤立引发俄罗斯国内动荡,从而割裂解体。三、是通过瓦解俄罗斯,也是最大的核武器拥有国,全面架空中国,同时美国在中东地区的掌控会进一步增强(俄罗斯与中东产油国的利益阵线一定程度上可以形成合力,掣肘美国)。这几点单独看都没有问题,但美国唯独忘记了“伤敌一千,自损八百”的道理。国内股市积累了十余年的泡沫、加密资产领域的高度投机、居民+企业+政府杠杆水平居高不下......在这种时候直接选择捅破通胀泡沫无异于扬汤止沸,添油加火。美国不仅高估了自身经济情况,也低估了俄罗斯抗击外部冲击的能力。

在后续文章中,我会进一步探讨俄罗斯在克里米亚事件后的八年做了哪些准备,以及俄罗斯在保护汇率,稳定国内经济方面采取了哪些惊人举措。我们通常认为,俄罗斯对石油的重度依赖,产业结构单一,以及工业制造水平低下意味着其经济脆弱。但实际并非如此,俄罗斯经济体量低,缺乏长期增长繁荣的动力不等于它的经济不健康。衡量一个经济体的健康程度,也就是抗风险能力,更多是从债务水平出发,而在这一点上,俄罗斯做得相当出色。

综上所述,美联储必须做出超常规的加息才能更有效地遏制通胀,但这样做的结果就是,消费和供给两端都会大幅萎缩,经济不可避免地走向衰退,但即使如此,也无法完全解决通胀输入的问题。虽然,鲍威尔反复强调认为美国经济没有出现衰退的迹象,消费依然强劲,就业数据也十分平稳,他认为不太可能出现“硬着陆”。此外,他表示 75 个点的加息幅度在之后不太可能变得常见,这句话对惊慌失措的市场无疑是一剂安慰剂,至少让投资者认为短期不会再出现激进的加息。但我认为当前美联储的公开表述并没有太多参考意义:

- 鲍威尔所说的任何话都可以被视为“经济预期指引”,因此他不可能说出“衰退风险很大”这样的话。换句话说,即使到时候出来数据真的不好,那么也是之后的事,在这之前,能拖一天是一天。

- 当下的经济数据是滞后的。通胀到加息再到实体经济的传导是需要时间发酵的。现在我们看到的数据并不能反应往后的趋势。

- 明确了美国和欧洲的通胀是因为什么,其他任何因素都不需要再看。通胀何时回落全然取决于俄乌战争的进展,而处在水深火热之中的欧美已经失去了博弈的优势和话语权。

结合我目前看到的情况,俄乌战争可能有两种局面:第一、俄罗斯进展不顺,弹药武器库存严重不足,乌克兰 7 月能够得到北约装备,从而形成反攻之态。这是我在网上看到的一种说法,我对军事并不了解,也不清楚俄罗斯当前的武器零部件是否因为制裁会有所短缺,又或者俄罗斯可以直接启用苏联的家当。无论俄罗斯兵力和武器是否充足,我认为即使乌克兰得到北约增援,也仅仅是拉长战线,形成小范围反击,但不可能推翻俄罗斯在战场上的绝对优势。这样的结果就是全球经济继续失血,同时俄罗斯如果举步维艰,被逼到绝境的话,使用战略核武的风险只会更高。第二、俄罗斯进展顺利,逐步实现第三阶段军事目标,也就是控制尼古拉耶夫州、敖德萨州和哈尔科夫州。 成功做到这一点也并不意味着战争会告一段落,只是意味着俄罗斯在战场上打开新的局面,从而走向下一阶段的持久战,以守代攻,进一步吞食乌东领土。

最终,无论战争的方向是哪一种,都将大概率走向持久战,至少在半年之后,我们才能看到更加明朗的走向并做出判断。美国和欧洲都应该很清楚,俄乌双方不可能回到战前状态,战争的结束必然伴随着领土的丧失,区别只是失多失少而已。对乌克兰来说,最好的结果是顿涅茨克和卢甘斯克独立(这仅仅是俄罗斯开战之初的下限,付出这么大的代价,这种结果目前已不可能接受),其次是乌东更多地区如赫尔松和扎波罗热地区独立并直接纳入俄联邦,最差的就是乌东事实独立,乌克兰和俄罗斯分治东西两地区,乌克兰失去工业、矿产、农业等宝贵资源,完全成为内陆国。

欧美如果继续供给乌克兰武器装备只是拉长战线,让本国国民承受苦果,加倍制裁只是加重俄罗斯的损失,进一步逼迫俄罗斯抬高军事目的。因此,在道德和现实的双重夹击下,拜登政府能做的只有两件事:求援沙特增产以及让美联储不顾一切地加息。前者注定失败,因为同为石油产出国的沙特和OPEC + 成员国在石油利益上是站在一线的,石油国被欧美压榨了这么多年,好不容易天平倾斜到他们这一侧,怎么可能轻易把手上的牌打出去。6 月 16 日,俄罗斯副总理亚历山大·诺瓦克在第25届圣彼得堡国际经济论坛上会见了沙特阿拉伯能源部长阿卜杜勒·阿齐兹王子,阿齐兹如此评价两国关系:

Russia-Saudi relations “as warm as the weather in Riyadh”, Prince Abdulaziz says

当然,沙特会在一定程度上响应西方盟友的召唤,弥补俄罗斯供应不足的缺口,但前提是在不损伤俄罗斯利益的情况下。从某种程度而言,俄罗斯最终能在中东撬动多少力量支点,完全取决于他在战场上打开多少局面。如果兵败如山倒,节节败退,被迫签协议下台,那俄罗斯的必将走向溃败,甚至解体。但是,就目前来看,这种可能性微乎其微。俄罗斯凭借着卢布升值,能源攀升,国库前所未有的充盈,反而是乌克兰需要依赖西方援助,步履维艰。自身经济承压的欧美还能有多少余力继续给予军事和经济援助不得不让人打个问号。

总而言之,宏观大势已定,试图用传统估值模型或趋势动量指标推算出市场何时见底,我认为并不妥当,因为历史未必重复,过去已然翻篇。此次的地缘危机可能象征着国际秩序新篇章的前奏,也有可能指向一个无法预见的人类命运深渊。目前所要做的应该是对大势保持敬畏,放下所有不切实际的幻想,等待天命降至,一切自见分晓。

风险提示:本文所有观点仅作参考,不构成投资建议,投资风险自担。

【1】https://m.yicai.com/news/101328514.html

【2】http://www.cn156.com/cms/scm/109042.html

【3】https://cn.wsj.com/articles/麦当劳同意将俄罗斯业务出售给特许经营权持有人-11653003606?reflink=desktopwebshare_permalink