當黃金、美國債券殖利率和美元同時上漲時?

自今年年初以來,黃金價格一路飆升,年變動率超過 16%,創下 2,200 美元以上的歷史新高。黃金已成為全球最重要的資產之一,漲幅僅次於比特幣(52.3%)。

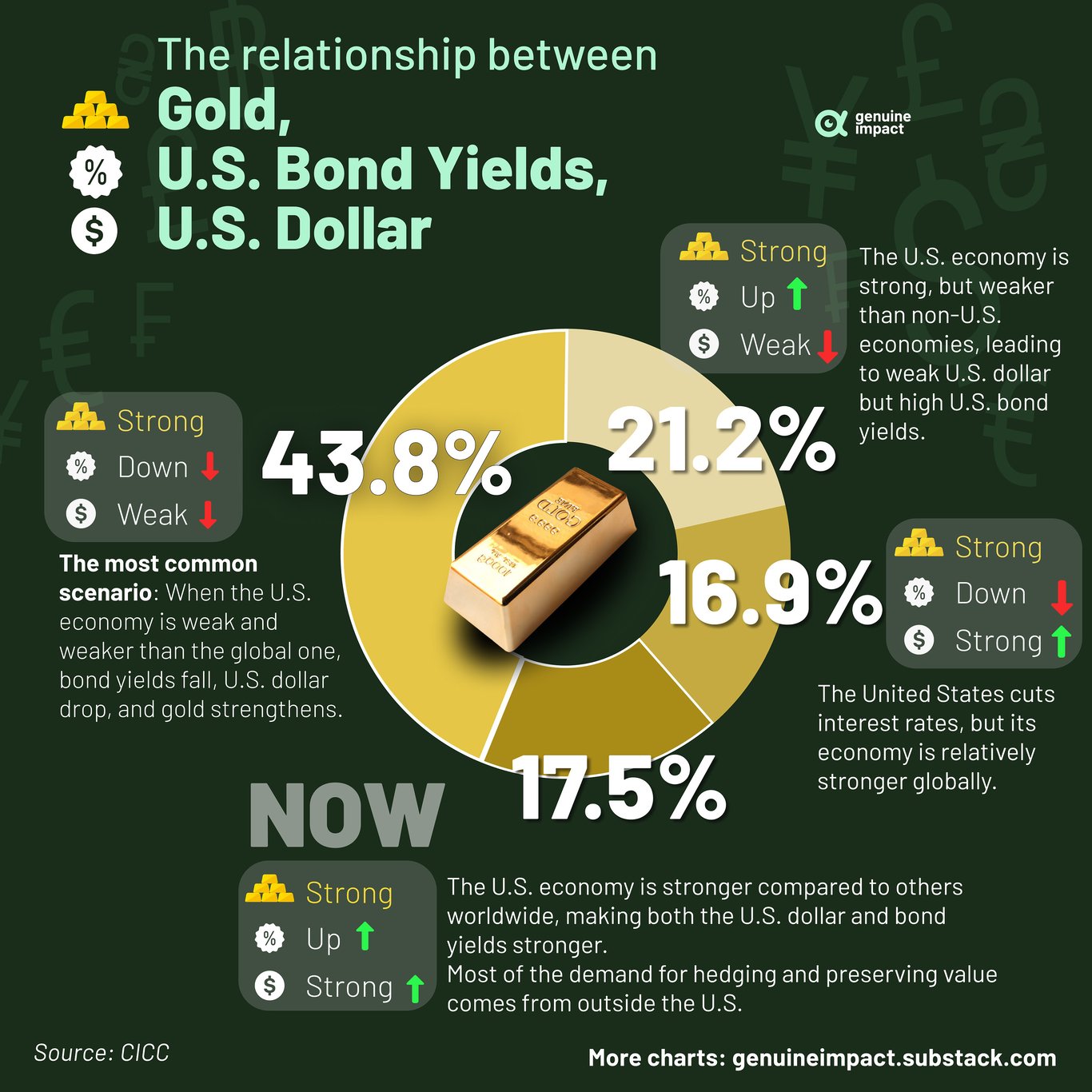

根據傳統的定價模型,黃金價格長期以來與美國債券殖利率和美元有著密切關係:美國債券殖利率降低通常意味著美元走弱,從而導致黃金價格上漲,反之亦然。

同時,10 年期美國公債殖利率也穩定上升。通常情況下,債券殖利率上升會降低黃金的吸引力,因為這會增加持有黃金的機會成本。然而,最近幾週的情況並非如此。

在地緣政治局勢突然緊張和全球經濟不確定性加劇的時期,美元和黃金都會因避險情緒而走強。

雖然黃金在傳統上被認為是對沖通膨的工具,但為抑制物價上漲而居高不下的美國債券殖利率會增加持有無收益金條的機會成本。黃金的價值受到宏觀經濟指標、地緣政治發展和投資者情緒等複雜因素的影響。然而,當需要避險的風險大部分來自美國境外,而美國經濟本身又沒有明顯的下行壓力時,美國公債殖利率、美元和黃金這三者可能會同時上漲。

1998 年亞洲金融危機、2005 年禽流感爆發和法國騷亂、2008 年全球金融危機、2014 年烏克蘭危機以及近期烏克蘭和中東地區的地緣政治緊張局勢等歷史事件,導致全球避險情緒急劇升溫,進而推動美國債券收益率、美元和黃金同時上漲。