不要用交易美股的思维去交易期权,真正的高手是这样玩转期权的!不看后悔!

很多人都说玩期权是一个赌博行为,高风险高收益,但这是对于新手来说的。而对于高手来说,期权其实是一个可以稳定赢利的工具。那么新手和高手差在哪里呢?

要说新手和高手真正的差距,其实并不在于投资判断上的差异,而在于思维方法上的不同。很多期权新手都是从股票交易中刚过来,他们交易期权往往都带着典型的股票思维进行交易,而这正是他们不断摔跟头的核心原因。

然而,真正的期权交易者却有着完全不同的思维方式和方法。

倒不是什么多高深的方法,但如果没有别人提醒,新手往往很难自己领悟。而这整个过程中就会浪费大量的金钱,甚至可能会让你还没有体会到期权真正的威力时,就中途放弃了。

所以,今天小编就来揭秘一下真正的高手交易思维以及其背后的一整套方法。看完不会说马上就能成为一名期权高手了,但是一定能够让你在期权交易上少走很多弯路。

什么是股票思维呢?

首先,期权新手会习惯性的用股票思维来交易期权。

很简单,就是看涨或看跌,因为股票就只有看涨和看跌。

比如,看涨就买call,看跌就买put,稍微再进阶一点的会理解,在某段时间内看涨或看跌。

比如,我是在一周内看涨,还是在一个月内看涨,再厉害一点的,还能做到在某段时间内看涨或看跌一定的幅度。

比如,我认为苹果能够在未来一个月内,从180涨到200,那我应该怎么用期权来最大化我的收益。

但其实所有的这些,都还没有逃脱股票交易思维的范畴。

那什么是期权交易思维呢?

期权高手们往往不会只关注股价。

对于期权交易的影响,而是会从多个维度来寻找交易机会,比如时间波动率、股价的变化速度等等。而所有的这些维度,还有一个统一的参照标准,那就是常用的希腊字母,每一个希腊字母都代表着一层思考的维度。

看到这儿,你可能会觉得有点乱了,但别看这些希腊字母听起来是花里胡哨,但实际他们背后的交易逻辑是非常简单直接,只不过很多人没有那么想过而已。

接下来小编带大家揭秘几个核心的高手交易逻辑。你会发现,当你了解了这些希腊字母所代表的交易逻辑后,你看到的交易机会会成倍的增加。

最基础的希腊字母之一——delta

我们先来介绍一个最基础的希腊字母,delta是一个跟股价变化相关的希腊字母。它的定义我们先放到一边,我们先来关注一下股价变化是如何影响期权的交易逻辑的。

股价变化是都是咱们新手交易者都习惯的一种思维方式。我们先通过判断股价的涨跌来判断行权价和到期日。

举个例子,比如说我看好特斯拉认为它能够在未来一个月内至少能够从180美元涨到200美元。那么我现在就可以买一个190美元的Call,一个月后到期这样如果一个月内股价真涨到了200了,那我一定能够赚到钱。

这么想无可厚非,但这就是典型的股票交易思维,高手虽然也会思考股价变化,但是逻辑却完全不同。

大部分时候高手根本就不关心股价能够涨到多少,多久能够涨到。只要有一个大概就行了。他们更关注的是股价的变化对期权价格变化幅度的影响。什么意思呢?

比如说股价上涨一块钱,那我期权的价格能变化多少?是涨五毛,还是涨一块呢?这个股价的变动对于期权价格变化幅度的影响,就是希腊字母delta。

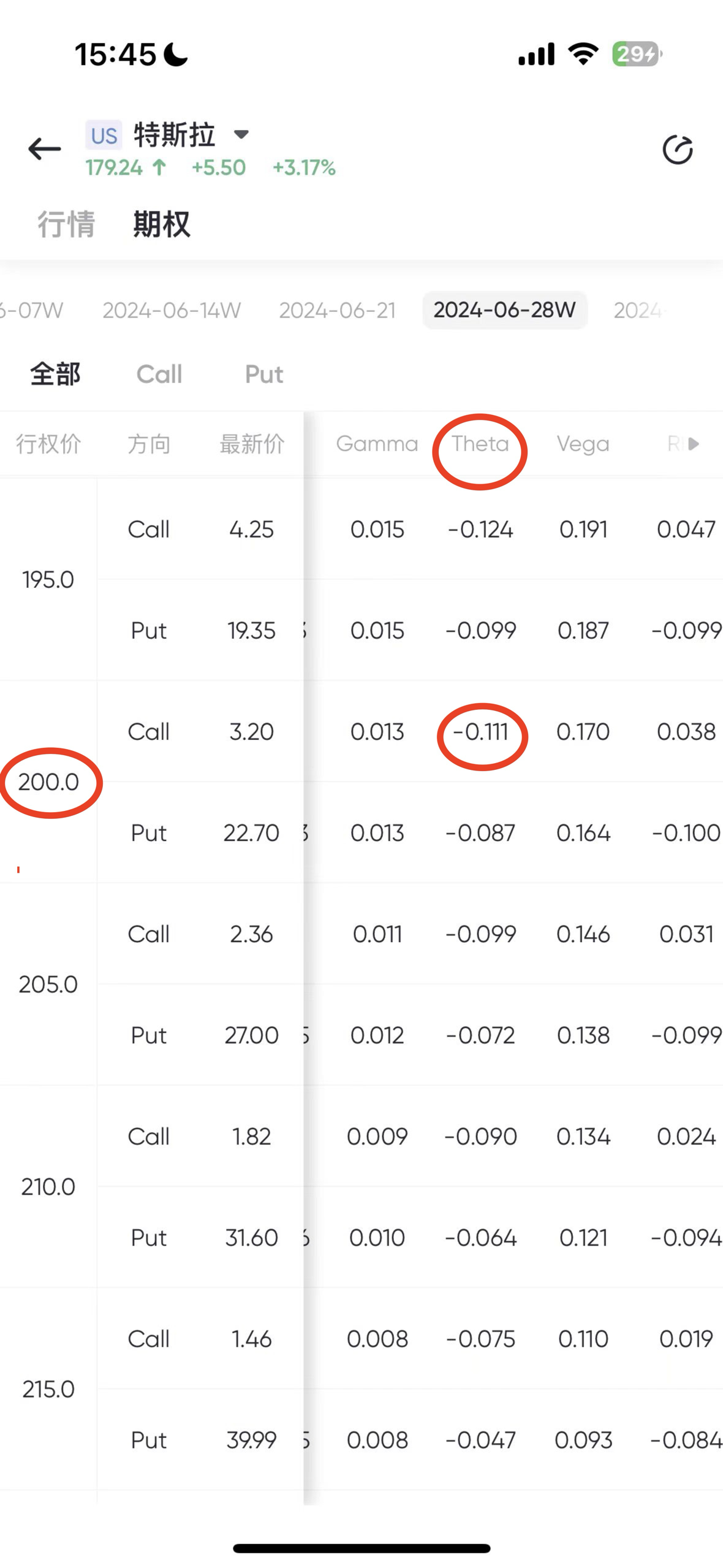

举个例子,下图是我从多资产交易钱包BiyaPay截取的特斯拉一个月后的期权链,可以看到每一个对应的行权架上都有一个delta的数值。

比如说行权价为200的这张Call它对应的delta就是0.239,这意味着如果特斯拉的股价涨了一美元,那么期权的价格就会上涨0.239美元。而行权价为195美元的这张Call它所对应的delta是0.298,这就意味着如果特斯拉的股价每上涨一美元,这个Call的价格就会上涨0.298美元。

很显然delta的高低就反映了我们的看涨力度,而且是定量的反映了这个看涨力度。如果你要对于股价上涨很有信心,那么就可以选择高的delta。

当然了,你获得更高收益潜力的同时,也会等比例的承担更多的风险。如果股价下跌一块钱,那170的Call也会亏0.692美元。

所以你看通过delta的数值,我们不仅可以定量的去决定看涨幅度,还可以定量的去权衡所承担的风险。

如何用希腊字母delta去判断期权?

现在咱们有了delta这个数字,你就可以彻底忘记股价200美元和股价195美元的具体含义了,你不用想一个月内股价能不能涨超195或者涨超200。

因为这太难判断了,你就看这个delta给你的看涨幅度是否足够就可以了。

你是愿意用0.24的力度看涨,还是愿意用0.3的力度看涨,这显然会更好判断它比具体的那个股价会更有参考价值,也更能辅助我们做期权交易的决策。

其实股价的变化对于期权价格的影响不仅仅只有delta这一个维度,还有一个更高级的维度叫做Gamma。由于Gamma应用起来过于复杂,今天就不讲了。

用时间赚钱的逻辑---Theta

如果说期权高手也分段位的话,那么最高段位的高手往往都是通过Theta来赚钱的,他们会做时间的朋友,让时间为他们赚钱。这些高手往往已经褪去了股票涨跌的沉浮,而是在长期投资中赚取最确定的收益。

那么怎么才能让时间帮你赚钱呢?其实逻辑很简单,我给大家举个例子。

我们都知道期权就是一份在一段时间内对赌股价的一份协议,随着时间的流逝,即便股价不变化,这份对赌协议的价格也是在不断下降的。而这个下降的速度,我们就把它量化为Theta。

咱们再回来看这张特斯拉的期权链,我们看到行权价200美元的这张Call,Theta是-0.111,这就意味着假设其他因素都不变的话,光是时间的流逝。每天该期权的价格就会下降11.1美元。再来看195美元的这张Call,它的Theta是-0.124,也就是时间流逝每天会让期权的价格下降个12.4美元。

如果你要是买Call的话,那么时间流逝,对于你来说肯定是非常不利的。因为即便什么都没发生,你还是每天会亏个十几块钱。既然对于买方不利,那么对于卖方来说,自然就是确定性的利好了。因为即便什么都不发生,我每天还能够被动的赚取这个时间损耗的钱。

如何用希腊字母Theta去制定策略?

最经典的一个策略就是covered Call策略了。covered Call策略就是在持有100股正股的基础上,然后再卖出一个Call的期权策略。

我发现一个特别有意思的点,新手和高手在covered Call这个策略的应用上会完全不同。

咱就还拿特斯拉举例,现在特斯拉股价179元。如果让一个完全不懂Theta的新手来做covered Call,他会怎么做呢?

他一定会想,未来这一个月特斯拉的股价最高能涨到哪儿呢?比如说能涨到200,那么我就卖一个一个月到期行权价200美元的,Call这么做的目的就是期待特斯拉在未来一个月内股价不会涨超200美元。那么这样的话,卖Call所获得的权利金,我就全部都攥在手里了。

但那些懂Theta的期权高手却完全不会这么思考问题。

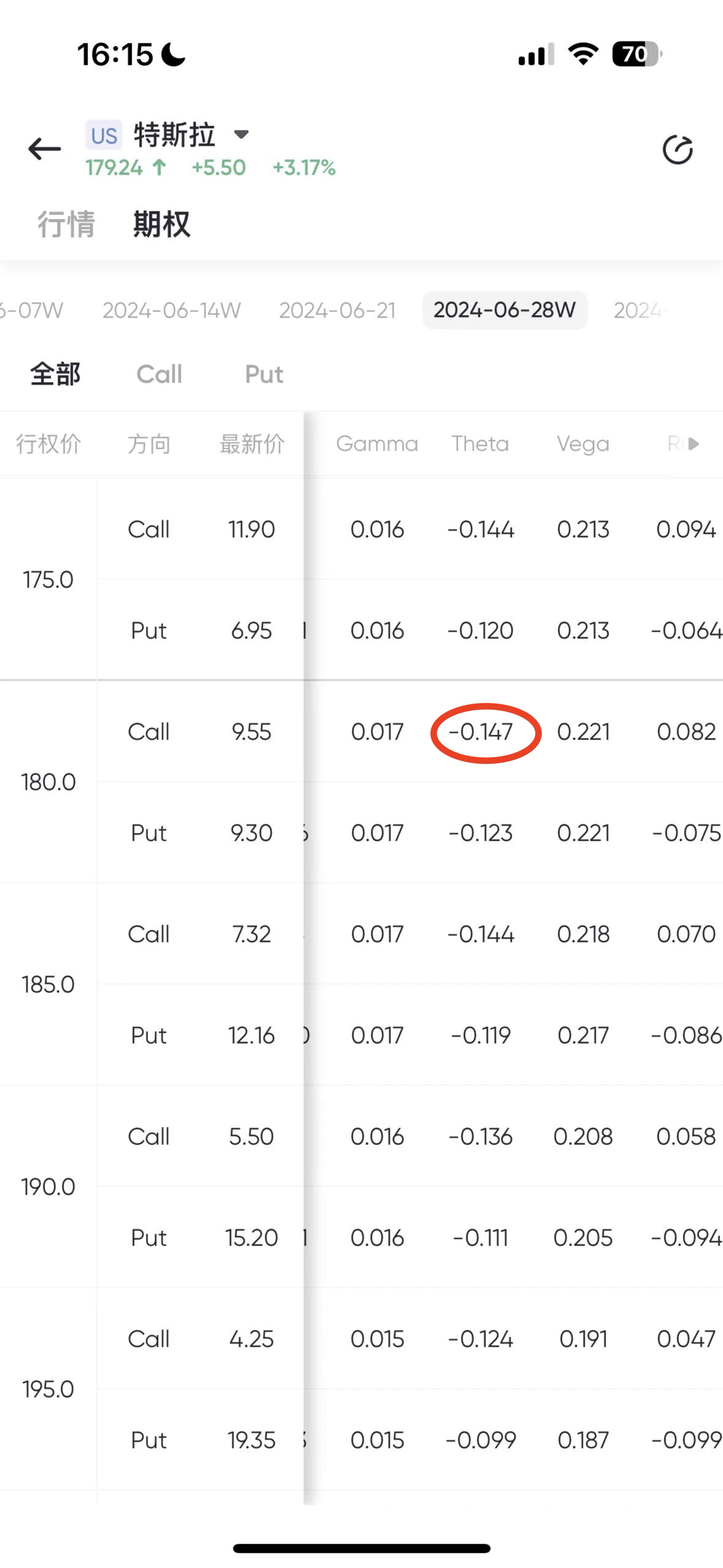

我认识的期权高手,他们做covered Call,多数都是做ATM(当前价的行权价)的covered Call。

也就是说现在特斯拉股价179美元。我就卖180美元的call,在新手看来,这非常不合理,因为股价轻轻一涨就突破形象价了,难道你是在未来一个月内看跌特斯拉吗?当然不是,这依然是一个看涨策略。而之所以做,就是因为它能够最大化利用时间给你赚钱。

为什么这么说呢?

大家仔细观察这张特斯拉的期权链,你会发现在整条期权链中,Theta最高的位置就是180的这张Call,它比起200这张Call要高出近30%。事实上这个差距还会在持有的过程中,随着时间的推移不断增加,而高手正是看中了这一点,而其他因素相对可控的前提下,最大化时间流逝,能够带来的稳定收益。

你可能会觉得这非常不可思议,头脑在飞速的运转到底哪里不合理?万一股价暴涨了怎么办呢?是不是只有股价下跌了才真正能赚到钱呢?会这么想,说明你还在期权的新手村没有摆脱股价。事实上,有大量的回测表明,ATM的covered Call是收益风险比最高的看涨策略之一。

那么投资期权还要注意什么呢?

我们讲了期权交易中的股价思维,以及时间思维的应用。其实还有一个期权独有的交易思维波动率思维,这也是新手交易者们最容易忽略的一种思维。限于篇幅我们就先不讲了。

另外,对于想要投资期权的投资来说,选择一个合适的平台十分重要,好用的平台不仅使用顺畅、数值准确,而且安全度也很高,比如可以选择一个比较具有可信度的券商进行投资,像嘉信理财、盈透都是是全球知名的投资券商,而且开户嘉信理财就可以得到一个同名的银行账户,你可以通过入金数字货币(USDT)到多资产钱包BiyaPay,然后出金法币到嘉信证券或者盈透进行投资美股和美股期权。当然你也可以在直接在BiyaPay上直接投资期权,选择合适的美股标的,点击期权,就能看到期权链了。

总结

其实股价、时间和波动率这三点加在一起,就组成了影响期权价格最重要的三个因素,也被称为是期权三要素。

而如果仔细思考这三种思维的特点,你就会发现高手思维有一个共通点,那就是他们更关注期权交易过程中的变化。

新手交易期权关注的往往是到期时的那个股价,它实际上关注的是一个结果。而高手交易期权关注的则是持有期权过程中各种要素对期权价格的影响,他关注的是一个过程。

而希腊字母正是我们量化这各种影响所抽象出来的指标。高手会通过这些定量指标来综合考量,持有过程中的收益和风险,并及时的做出调整。

最后,祝大家投资之路长鸿,早日实现财务自由。