為什麼指數化投資不需用停損停利?

今天看了椪柑她爸的訪問,大叔覺得主持人提出的一個問題應該可以碎碎念一下,那就是【為什麼指數化投資不需用停損停利?】。 完整訪問連結:靠超簡單ETF投資!40歲退休當全職奶爸

很多主動投資人就算使用了指數型ETF,因為沒有搞懂市值加權型ETF的優勢,所以還是會被自己的【人性】給影響,他們甚至還會說:沒有人可以抱住股票那麼久的。並且認為投資就是要持續買賣,這才是真實人生的投資方式。

這從頭到尾都是投資行為偏差,就大叔目前所能想到的,指數化投資不需要停損停利有幾個理由與條件:

一、指數化投資使用【定期定額投資策略】。

訪間常說【定期定額】要配合【停損停利】才有效獲取報酬,否則當股價回落之後,獲利就消失了。為什麼投資界會有這種想法呢?主要原因是因為個股本身極容易受短期籌碼改變股價,還有長期的景氣循環也會影響公司獲利。

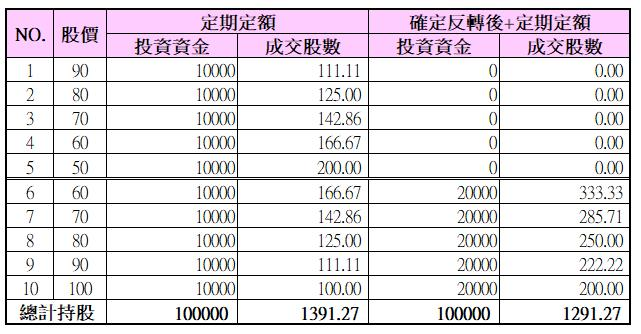

有些投資人還會堅持定期定額要在股價低點起扣,獲利才會更高。大叔簡單用下表試算真的有幫助嗎?下表有兩種投資策略分別是【定期定額】與【確定反轉後+定期定額】,大叔假設成交股價由90依序下跌到80元....50元之後反轉上漲到100元,兩邊的最後定投的總金額是相同。

【定期定額】一共成交了十次,每次定投一萬元,成交股數為1391.2股。 【確定反轉後+定期定額】成交了五次,每次定投二萬元,成交股數為1291.2股。

【確定反轉後+定期定額】就是預計從低點買進到高點時停利的策略,請問在這麼單純的條件來比較兩種策略,它的績效有比較好嗎?我們只要看看同樣的投資金額下,誰持有的股數較多就知道? 是【定期定額】比較多。

在一次股價的V型波動下,【確定反轉後+定期定額】都不一定能打敗單純的【定期定額】,而且股價反轉後才開始定投也不是每次都能掌握的,那一種方法比較簡單不需要精準抓到反轉點,就能複製相同結果?還是【定期定額】。

那停損呢?不需要的原因來自下一點。

二、指數化投資只使用【市值加權指數型ETF】。

建議你先看看這篇【換個尺度看理性與非理性繁榮】,單一個股很容易受炒作因此股價大起大落,或是因為公司本身競爭力落後而步入衰退。投資人認為在虧損擴大之前停損或許是必要的,因為股票有可能變成壁紙。

可是指數化投資使用的是【市值加權指數型ETF】,以台灣股市的加權指數為例,全名為【發行量加權股價指數】,這並非單一公司的股價,而是所有上市公司用股價與發行量加權後得到數值,因此我們可以用股價與發行量就簡單推算出股市的市值。

如果單純用價格的角度來看指數,你肯定會覺得指數是妖股。可是大盤指數其實沒有跟妖股一樣亂漲,是你用錯尺度看變化幅度了。

在【換個尺度看理性與非理性繁榮】說到:

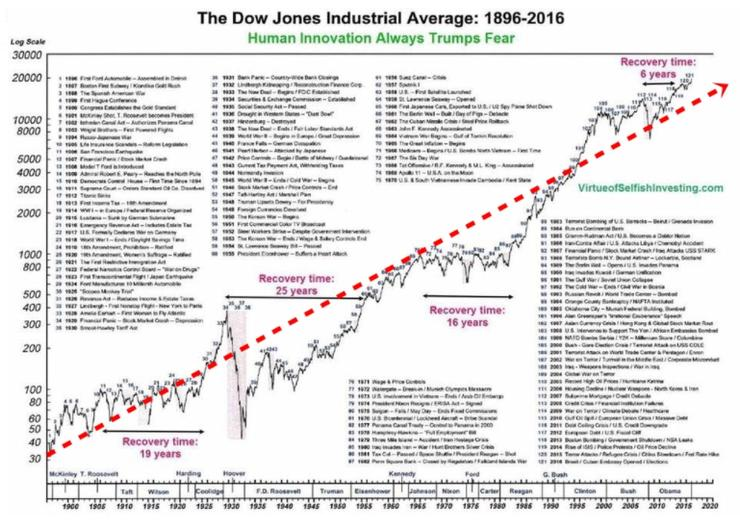

一次次的【非理性繁榮】與【理性繁榮】的輪替間,指數最終成長到今天我們看到的高度了,在沒有大盤指數的年代,也同樣是這樣運行。如果你仔細看看改用【對數尺度】來看指數的成長,你有發現走勢變成另一種感覺,有沒有看出指數呈現【均值回歸、往上成長】呢?就像下圖這樣的感覺。

【均值回歸、往上成長】會出現代表整體市場的指數上,大叔為什麼會如此肯定呢?你可以看這篇【大叔相信的不是指數ETF,大叔相信的是你們】,如同【國富論】的這段話,基於人的天性使然,追求自利的個體行動能促進社會整體的效率:

「屠夫、釀酒者和麵包師傅,並不是因為想到我們的晚餐要吃喝什麼,才去做這些東西;他做這些事時,其實只想到自己的利益。」

大叔想說的是:指數化投資人相信的不是冰冷冷的指數數值,而是【人】。如同一開始所說:大叔相信的不是指數,大叔相信的是你們。

既然指數總是能V型反轉,那你想想【停損策略】有必要嗎?你難到不覺得跌越多可以買到更多便宜的ETF嗎?指數型ETF面臨下市的風險極低,而且你還記得第一個理由中的試算嗎?就算你想【確定反轉後+定期定額】也不一定能贏過單純的【定期定額】。

何況你還不一定能抄底成功,大叔在這篇【來說說:閃電打下來時,你必須在場。】,請你先觀察每一列六個月到三年後的績效變化,你會發現多數都是一個【微笑】的型態,譬如最慘的2007/8/1與2008/1/22這兩天,如果你是使用【定期定額】加【買進並持有】指數化投資的勇敢投資人。這正好讓你沿路往下買到便宜貨,然後在三年後可以賺到更多。

市值加權指數型ETF能真實反應出【股票的價值】,大叔在這篇【從時間看投資股票方法的選擇】有提到股票的獲利來源:股息、公司盈餘成長、最後則是交易市場波動。

什麼是公司盈餘成長的好處呢?來看看目前最方便代表台灣股市的ETF:0050。

你有發現0050的股價還有股息都成長了嗎?指數成分股的整體盈餘成長逐年反應到ETF的股價,而且不只是股價成長,連股息也從平均1~2元成長到2~3元,因為公司賺到更多錢了,自然會提高配息金額。

只是獲利能力(EPS)通常都直接反應到股價上,就算股息增加了50%的幅度(由平均2元上昇到平均3元),但是因為股價反應更快速,所以當年殖利率並不高。

來個相反的舉例吧,如果失去公司盈餘成長會怎樣?我們來看看非市值加權指數型ETF,例如這檔策略型ETF 0056吧。

指數成分股的整體盈餘成長會逐年反應到ETF的股價,而高股息個股的成長性通常不高,所以0056的股價只從2x元成長到3x元,同時間0050已經從5x元成長到14x元了。

成長性不高也反應到股息的成長性,公司賺的錢並沒有變多,所以自然不能配發更多的股息,你看看0056的股息始終維持在2元不到的水準。

有了以上兩點的認知後,我們清楚指數化投資會採用【定期定額投資策略】與【市值加權指數型ETF】,所以讓我們回到原來想討論的主題:為什麼指數化投資不需用停損停利?

1、【不用停損】 因為市值加權指數有最高的機率可以股價均值回歸並且持續往上,當出現虧損時你不旦不該停損,反而應該要持續定期定額,這樣才能買到更便宜的市值加權指數型ETF。

2、【不用停利】 市值加權指數會反應市全體股市經濟體的成長,這些公司盈餘成長將創造出更高的股價與股息,持續推昇市值加權指數型ETF的股價與股息。在一次次的【非理性繁榮】與【理性繁榮】的輪替間,指數將持續進行均值回歸往上成長。

指數化投資人可以將【定期定額、買進並持有、市值加權指數型ETF】這三個策略組合在一起,就不用靠停損停利策略來控制風險,而且年化報酬率也足夠多數人達成自己投資計畫。

只有擇時選股的投資方法才需要考慮停損停利,因為個股不具備市值加權指數型ETF的種種均值回歸特性。

那有沒有可能出現例外的情況,例如:代表一國經濟的指數不在成長?當然,一切都有可能,所以指數化投資有第三個理由。

三、指數化投資配合【資產配置】。

投資單一國家的指數型ETF也有可能面臨衰退的風險,南美洲就有很多國家是這樣的情況,那要如何避開這種風險呢?答案再簡單不過了,就是不要投資單一國家的指數型ETF。

指數化投資的投資標的會以廣泛且分散的全市場指數型ETF為優先,雖然0050過去績效表現良好,但是僅僅投資0050就有可能遇上單一國家衰退的風險。於是我們會建議選用最【廣泛且分散】的全市場指數型ETF,例如VT。

VT已盡可能按照市值加權的方式,投資了全世界九千多檔個別股票,你也可以透過更大範圍的持股,例如VTI+VXUS的搭配共可持有11367支股票,這可以讓指數化投資人更有可能獲取均值回歸往上成長的動力。

另外資產配置透過股債比的配合,增加了不需要使用停損停利的最大理由,資產配置是透過【再平衡策略】來積極面對停損停利的情境。

當股價波動到足以觸發再平衡的比重時,例如:投資組合中的股票上漲許多,再平衡策略會賣出上漲資產的部分比重,然後要求買進相對下跌的資產類別,讓比重恢復成預測值。

再平衡策略會嘗試買進相對便宜的投資標的,而買進更低就意味著;更有可能替未來創造出更多報酬的機會。但是這個前提是:只有廣泛且分散的指數型ETF有更高均值回歸的可能性。

一樣是賣出股票,停利策略將會使資金離開市場,沒有更明確的未來投資規劃。但是再平衡策略已經將賣出與買進規劃成一個簡單的機械化操作,這確保了這個方法可以明確的被執行與運用。

只有那些隨意混用投資策略的投資人,或是不明白市值加權指數型ETF的投資人,才會認為沒有人可以抱住股票那麼久的。並且認為投資就是要持續買賣才是真實人生的投資方式。

這論點錯的真離譜。

身為一個指數化投資人,大叔跟你說:只要你完全遵守指數化投資與資產配置,採用定期定額買進並持有市值加權指數型ETF,根據以上的種種原因條件,自然不需要考慮停損停利策略。