定期定額存股指數型ETF,就是散戶自我的救贖。

新冠疫情嚴峻,台灣進入社區感染,間接也影響到台股上周變化,盤中一度崩跌了1417.86點,創下史上盤中最大跌點,並一度摜破半年線達15165.27點,無奈疫情升溫,雙北升三級警戒,這是我們不想看到的變化,只希望天佑台灣,大家出門戴好口罩,早日讓疫情遠離我們心愛的家園。

大戶賣給散戶

我在Firstrade美股資產配置2021/4月份檢驗,在驚驚漲的風險中,你該如何做好資產配置呢?一文中提到我在四月底做了些資產配置的變化,當時即是認為股市的估值很高,泡沫很大,只是大家都不知道甚麼時候會破,於是只好閉著眼睛,帶著鋼盔往前衝,心存僥倖的希望最後那一隻小白不是自己。

看著上週台股的下挫,心中摻雜著些許莫名的情緒,我知道這個下跌,應該又有一些人要步入賺錢還錢的無間循環了,果不然,妹妹的朋友,即是借錢投資,如今只能白天上班,晚上開UBER。

彭博社更是認為,台股的暴跌有很大一部分的因素是槓桿操作,今年以來台股一路強勢的過關斬將,融資也就一路的飆升至4月29日的2,740億元,與去年底的1,873億元相比,增加了867億或46.2%,遠遠高過於這段期間指數漲幅19%,這個融資增加大於指數漲幅的跡象,是不是可以解釋為大戶大力的把股票賣給了散戶呢?

散戶的難題

上周5/12的急跌千點,爆出違約交割金額逾新台幣3.16億元,而台股自高點回檔已超過2500點,整體融資維持率已降至147%,若是之後降到130%,恐怕會有更進一步的斷頭賣壓出現,違約加上斷頭,散戶的難題還在眉梢。

只是,我們該從下跌中學到什麼?

(一)不要使用融資 : 無論如何,不要無腦的擴張信用,不要貪心的去玩槓桿,不要相信以小博大的廣告,有多少錢就做多少事,千萬不要做超過自身能力範圍的事。

(二)做好資產配置,克服自己的貪婪與恐懼 : 所有價格的漲跌,都是人性貪婪與恐懼的延伸,如何克服自身慾望,就是從股市獲利的關鍵。

帶上自己的救生圈。

當你飄泊在無垠的股海時,基本面,技術面,消息面,你該怎麼選擇,才可以救你一命?

(一)基本面 : 長期來看,股市依伴著經濟基本面而行,然而,短期股價的上上下下,卻是圍繞著相當多的因素,因此,若你的投資週期很長,買入便持有不賣,則基本面或許是可以參考的資訊。

(二)技術面 : 技術指標眾多,指標隨著股市的價格上下跳動,敏感的做出跟隨反應,雖說指標大多都是落後於價格,但大機率可以用於解釋價格現象,不過,中短期的投資週期,著眼於短期的價差獲利,所以,或許可以參考技術指標的即時性。

(三)消息面 : 不論長期抑或是中短期的投資週期,都不應該隨著消息面而起舞,因為消息面是雜訊,是有心人士希望利用雜訊來干擾投資人的心理,讓投資人無法克服自己的貪婪與恐懼,進而做出後悔的決定。

然而,技術分析指標何其多,你該怎麼選擇?

我的建議是選擇一個用起來順手的指標即可,不需要盲目地去追求所謂的聖杯,而忘記了指標的真實意義,囫圇吞棗,照本宣科的使用,反而用壞了指標,也無法幫助你趨吉避凶,如此,渾渾噩噩的盲從,還是無法從股市中穩定的獲利。

以我的例子,我使用的技術分析是以雙均線為主,指標為輔,但無論是什麼指標,週期是我一定會關注的因子,也就是我會從日線,周線,月線來確認當下的趨勢與轉折。

比如:近期台股指數,日線KD在4/21,4/29出現賣出訊號,周線KD在4/26出現賣出訊號,月線KD在5/3出現賣出訊號,所以,在5/3指數跌破近四日低點,周KD已然死叉,月KD出現死叉訊號時,我們就該有所警覺,甚至應該要有分批出脫的動作。

因為當周KD,抑或月KD出現死叉訊號時,你需要知道中長期有機會出現從高檔往低檔下跌的轉折。

散戶的救贖

我很是建議散戶可以透過定期定額的指數型ETF來存股,一來平均分攤整體的投資風險,二來存股可以無痛的擴大自己的資金池。

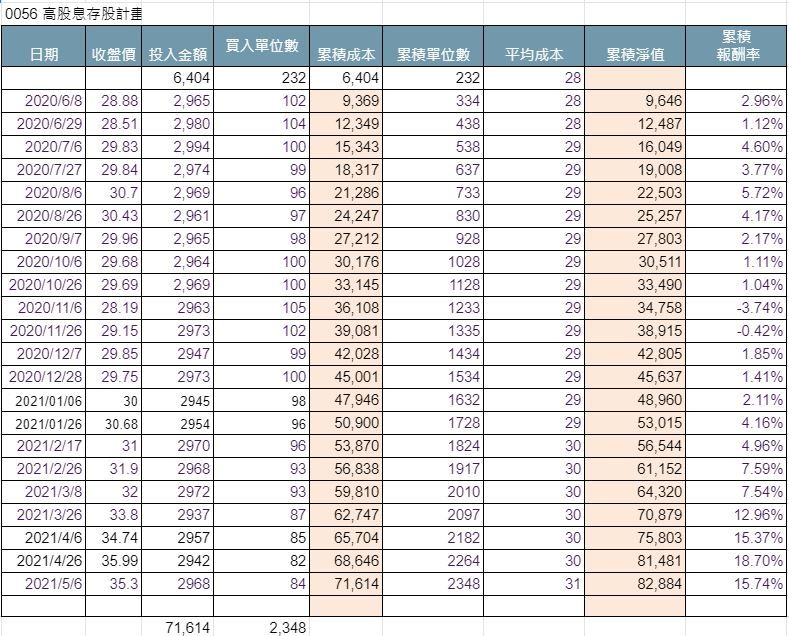

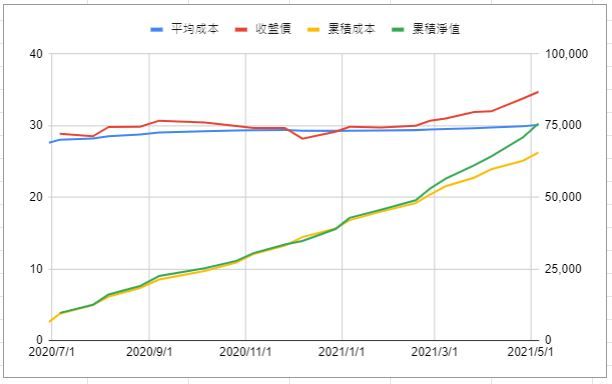

舉例:從2019年開始的0056元大高股息小資定期定額存股,雖然,在2020年曾經自以為高檔而出脫,還好定期定額的舉動,讓這份決定持續不間斷,甚至加碼定期定額的次數,如今回頭來看,不僅分散了投資的系統性風險,還穩定的增加了資產。

定期定額投資指數型ETF的優點。

(一) 定期定額的好處 : 在於避免了人性的貪婪與恐懼,紀律的動作,制約了情緒的波動,讓時間平均分攤風險,長時間來看,獲利的機會就可以提高。

(二) 存股指數型ETF : 可以避免受到個股炒作而受傷的機會,再者,我們沒法戰勝大盤,其實也無須這麼做,至少我們可以跟隨著大盤的報酬,就可以勝過很多人了。

最後,還是希望天佑台灣,讓疫情早日遠離,對於投資,我也還在持續努力學習中,我們知道我們不會被打倒,繼續加油。

延伸閱讀:

1.簡單事重覆做,如何使用一條均線來避開股市災難?

2.2021股市何時將崩盤?從歷史上重大股災看股市大崩盤的5個前兆,關鍵警訊竟在這!

免責宣言:

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。