老馬身價破4000億,特斯拉股價飆至三年高點,市值直逼Meta!

在全球股市的激烈競爭中,特斯拉(TSLA)無疑是近年來最耀眼的明星之一。今天特斯拉股價創下三年的新高,達到了424.77美元,突破了2021年11月創下的409.97美元的紀錄。這一突破不僅是市場對特斯拉技術創新與市場地位的認可,也讓公司成爲美國市值第八大的企業。

更爲引人注目的是,特斯拉目前是市值第八的美股公司,如果繼續上漲15%,其市值將超過Meta Platforms(META),躍升至市值排行榜的第七位。這一潛在的突破,意味着特斯拉正朝着更加輝煌的未來邁進。

與此同時,特斯拉首席執行官埃隆·馬斯克的個人財富也突破了4000億美元,成爲歷史上首位淨資產超過這一數額的商業領袖。

人們對特斯拉的強烈看漲情緒,其實與一個重要觀點密切相關:隨着特朗普政府可能出臺更加友好的政策,特斯拉有望在未來兩年內大幅擴展其自動駕駛出租車車隊,這爲特斯拉提供了一個強大的增長催化劑。我們也不要忘記,TSLA 並不是一個純粹的汽車製造商。能源領域和公司的人工智能努力都有着強勁的積極發展。

雖然股價突破新高導致上行潛力不如 9 月份那麼大,但估值分析表明,TSLA 的估值仍然具有吸引力。我相信下面的這些理由都足以支撐“強力買入”建議。

基本面分析

我認爲明年最發熱的催化劑之一是預計發佈的新車型——經濟型 Model Q。它是一款稅後抵免額價格低於三萬美元的新車,而且還不能低估其向這一價格區間擴張的潛力。

憑藉其高性價比,它有潛力迅速吸引大量消費者,特別是在中低端市場。這款車型的發佈不僅可能會提升特斯拉的市場份額,還能進一步擴大其在全球範圍內的覆蓋面,尤其是與豐田卡羅拉等暢銷車型競爭時。

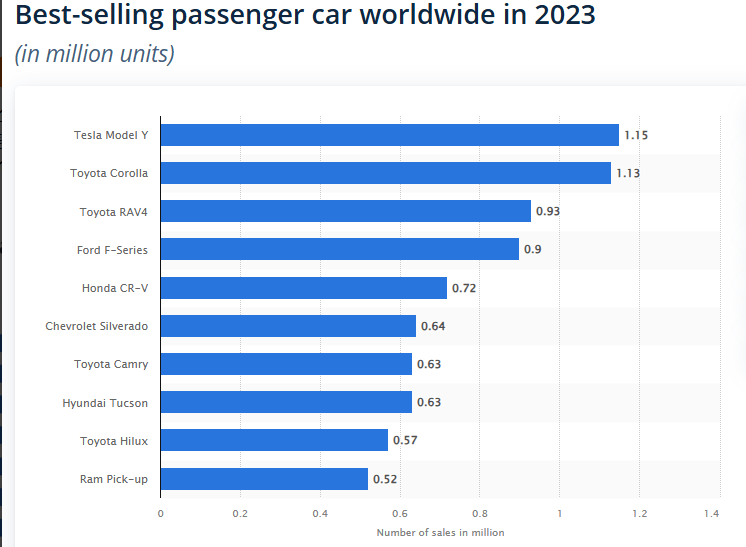

不要以爲這點還做不到,把我們的目光投向Model Y 。特斯拉的Model Y已經證明了其與豐田卡羅拉競爭的能力,而更便宜的特斯拉車型,也就是即將推出的Model Q,非常有可能再奪走豐田在全球市場中的一部分份額。

如圖所示,Model Y已成爲2023年全球最暢銷的乘用車。這一成就意義重大,因爲Model Y的生產僅始於2020年,這使得其迅速獲得市場認可,展現出強大的競爭力。基於此我們不理解到,Model Q將有相當大的潛力,憑藉其針對預算有限的消費者羣體的定價策略,在未來幾年內成爲全球最暢銷的車型之一。

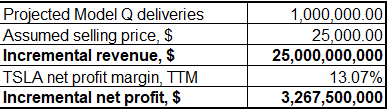

如果特斯拉能夠像提升Model Y產量那樣,快速提高Model Q的生產規模,那麼這款車型將成爲公司利潤的重要來源。假設特斯拉能夠在未來幾年內交付100萬輛Model Q,這將帶來約33億美元的增量淨收入。考慮到特斯拉的TTM淨收入已達到127億美元,這意味着Model Q有可能在未來幾年內推動公司整體利潤增長超過20%。

當然,除了Model Q在低價市場的潛力外,特斯拉在其他領域的擴展也讓我們對未來充滿信心。

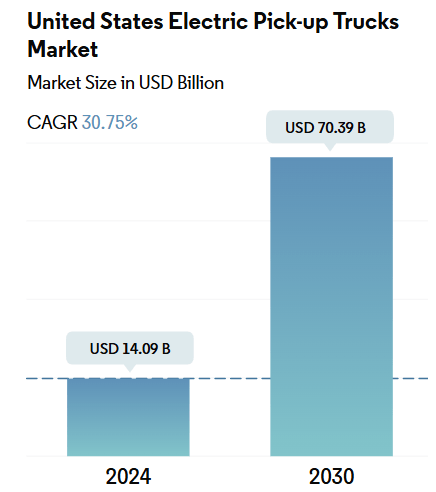

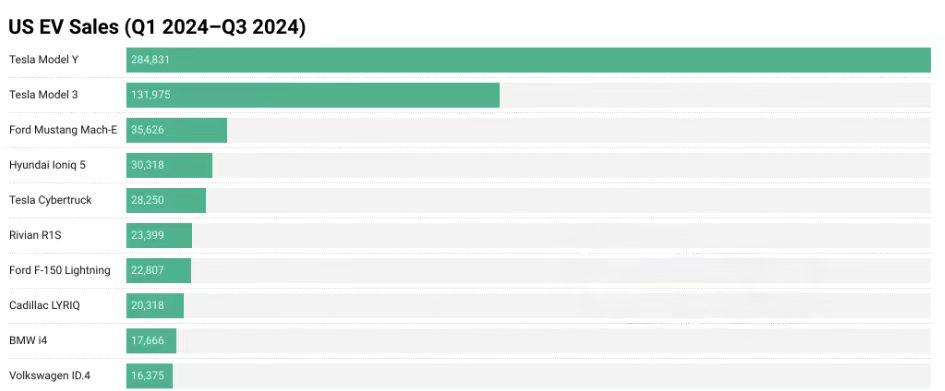

例如,特斯拉成功殺進了福特長期佔據主導地位的皮卡市場,並且取得了令人矚目的成績。儘管Cybertruck是款新車型,但它已經在2024年第三季度的美國電動皮卡銷量中位列第三。在該季度,特斯拉已經交付了約17,000輛Cybertruck,超越了所有主要競爭對手,包括福特的F-150 Lightning、Rivian的R1T以及雪佛蘭的Silverado EV。

對於特斯拉的投資者來說,這是一個極其利好的信號,因爲鞏固其在電動汽車皮卡銷售領域的領先地位肯定會帶來長期利益,畢竟預計到 2030 年,該行業的複合年增長率將達到 30.75%,而Cybertruck 也無疑將成爲特斯拉在這片新興 “藍海” 中,乘風破浪的旗艦戰艦,引領特斯拉開拓更爲廣闊的市場疆域。

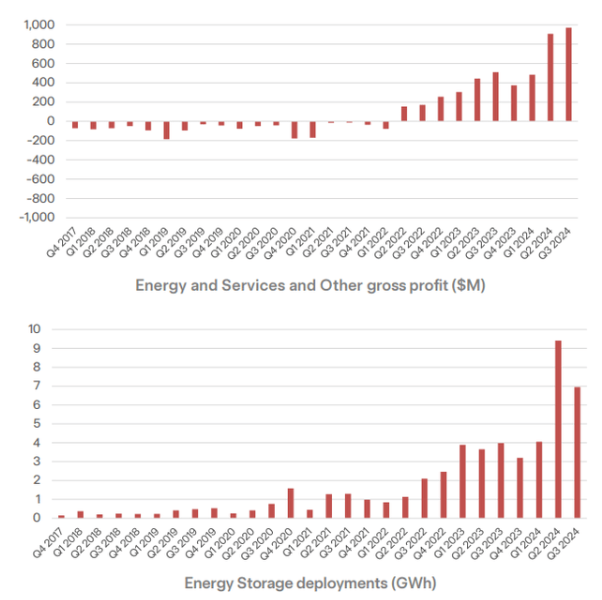

能源部門

特斯拉的能源部門其實是一個充滿潛力,卻常被投資者們忽視的領域。

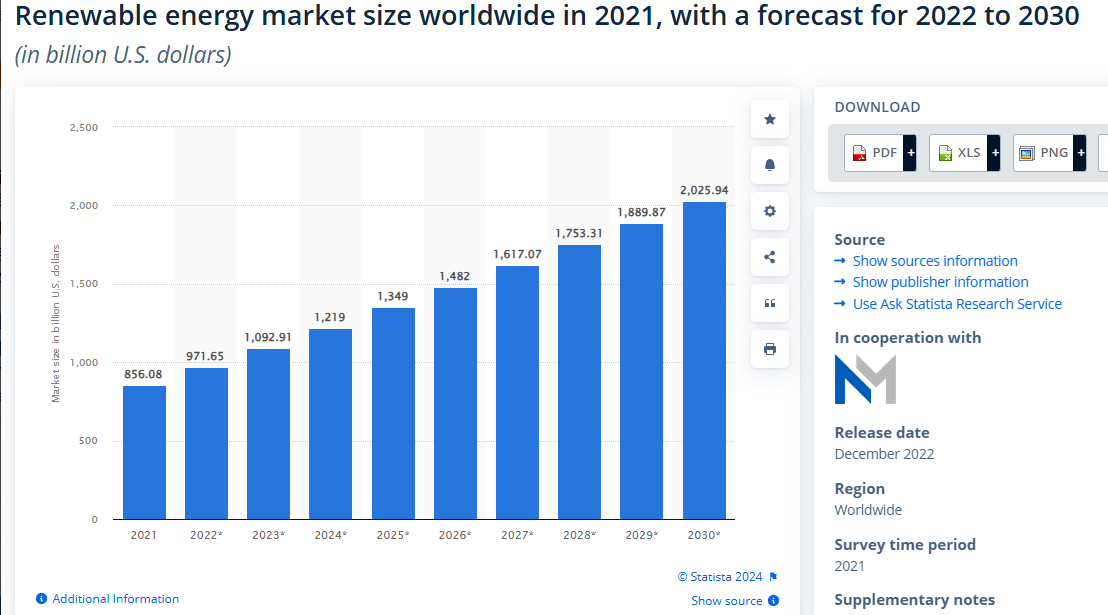

公司提供的能源生產和存儲解決方案(包括太陽能電池板、太陽能屋頂和Powerwall)在住宅和商業市場中正變得越來越受歡迎。而且根據特斯拉最新的第三季度財報,其位於上海的超級工廠計劃在2025年第一季度開始出貨Megapacks,這將爲公司帶來一條新的、更穩定的收入增長來源。

所以,雖然可再生能源的行業相對年輕,短期內可能會有一定的波動,但從長期來看,這一領域的前景還是十分樂觀的。數據顯示,從2024年至2030年,可再生能源市場的價值預計將翻一番,這無疑是給特斯拉未來增長吹了東風。

雖然能源部門的業務規模目前相較汽車業務仍較小,但它已經實現了盈利,且毛利潤呈現出顯著的增長趨勢。隨着特斯拉在能源領域的銷售量進一步擴大,其盈利能力有望繼續提升,爲股東創造更多的價值。

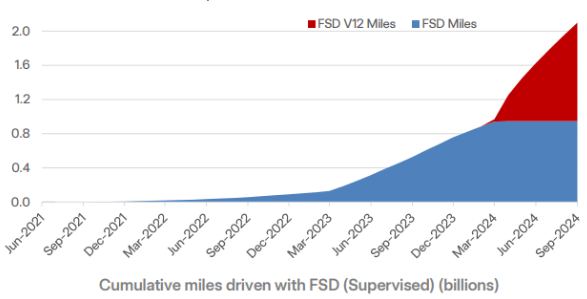

FSD繼續發展

最後來看一下馬斯克一直投資的 FSD 進展如何,自動駕駛的FSD功能(Full Self-Driving)一直是特斯拉技術戰略的核心之一,對此看好毋庸置疑。

目前,公司已經推出了全新的FSD V13.2版本,正在由一組用戶進行測試。隨着FSD累計行駛里程數呈指數級增長,其算法正不斷優化,相信特斯拉將在未來爲客戶提供安全先進的自動駕駛體驗。

更重要的是,行業的順風效應也將持續助力這一領域的發展——據預測,未來十年全球自動駕駛市場的複合年增長率將達到33%。

與此同時,特斯拉的Model 3和Model Y作爲公司目前的核心產品,已經成爲名副其實的“搖錢樹”。儘管它們仍是相對年輕的車型,但市場表現卻極其亮眼。在2023年前九個月中,這兩款車型穩居美國最暢銷電動汽車榜首,其銷量遠遠領先於排名第二和第三的競爭對手。

這種優勢地位不僅鞏固了特斯拉在美國市場的領先地位,也讓公司在全球電動汽車市場中佔據了17.5%的份額,成爲銷售純電動汽車的行業領軍者。然而,面對特斯拉股價創下新高的現狀,很多投資者可能會覺得現在入場的風險偏高。在這種情況下,保持關注、等待更好的買入機會可能是更明智的選擇。

估值分析

綜上所述,因爲特斯拉涉足了多個高速增長的行業,這不僅保證了非凡的增長潛力,同時也解釋了市場爲何願意給予其高估值。作爲電動汽車領域的領軍企業,特斯拉憑藉強大的執行力和技術創新能力,有望兌現其大膽的增長承諾。正因如此,特斯拉的估值始終充滿增長導向。

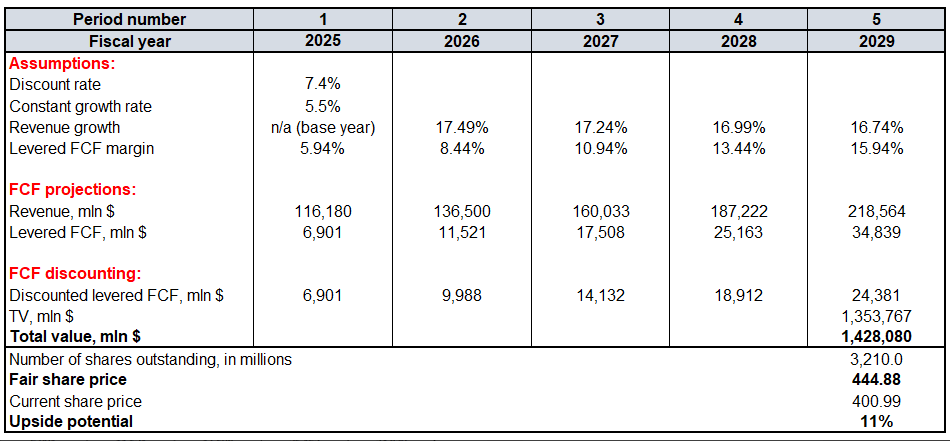

在評估特斯拉的價值時,貼現現金流(DCF)模型是一種更適合的方法。

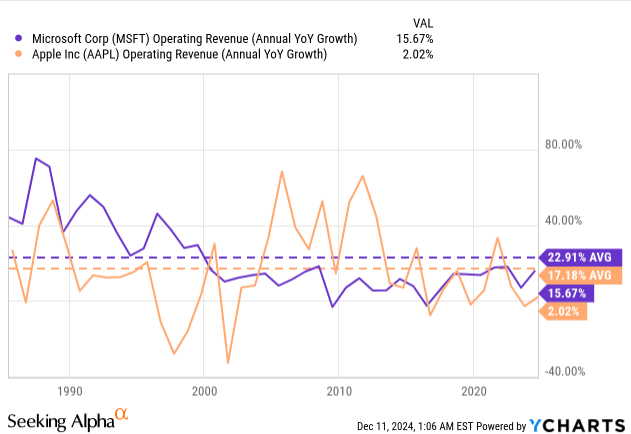

根據計算,特斯拉的加權平均資本成本(WACC)爲7.4%。2025年至2026年的收入預測基於超過30位華爾街分析師的共識,這爲模型提供了較爲可靠的基礎。在2026年之後,我預測特斯拉的收入增長將逐步放緩,每年減速約25個基點。

同時,參考過去五年的數據,特斯拉的自由現金流(FCF)利潤率平均值爲5.94%。由於特斯拉在擴展業務時擁有極強的盈利能力,我預計這一利潤率將在2025年至2029年間每年增加250個基點。

儘管未來的持續增長率爲5.5%,這一數字看似大膽,但蘋果和微軟等行業巨頭已經證明,保持長期高增長並非不可能。以特斯拉當前的增長動力和市場地位來看,這一預測具有現實依據。據S A的數據顯示,特斯拉的流通股數量爲32億股。

基於這些假設和DCF模型的分析,特斯拉的合理股價估計爲445美元。儘管股價在過去幾周經歷了強勁上漲,但與這一估值相比,仍存在約11%的折價。對於一家在多個高速增長領域擁有深遠影響力,並牢牢佔據電動汽車市場主導地位的公司來說,這種折價無疑是一個吸引投資者的“黃金買入機會”。

此外,投資者還應意識到,市場上的“錯失恐懼症”(FOMO效應)可能推動股價超出合理估值水平,從而進一步拉昇特斯拉的投資價值。

風險因素

再宏偉的史詩也不會是一帆風順。美國當前的經濟狀況表現雖然較爲強勁,但貨幣政策的緊縮對特斯拉構成了一定挑戰。

美聯儲主席傑羅姆·鮑威爾最近表示,美聯儲在未來的降息決策上可能會採取更加謹慎的態度。在高利率環境下,消費者在購買高價商品時往往更加保守,而美國的大多數汽車交易通常通過租賃或貸款完成。

因此,高利率對新車需求,特別是像特斯拉這樣價格相對較高的車型,會帶來一定的抑制作用。作爲美國電動車市場的領導者,特斯拉也難免會受到這一環境的影響。不過,這種壓力可能是暫時性的,隨着利率逐步回落,新車需求有望恢復增長。

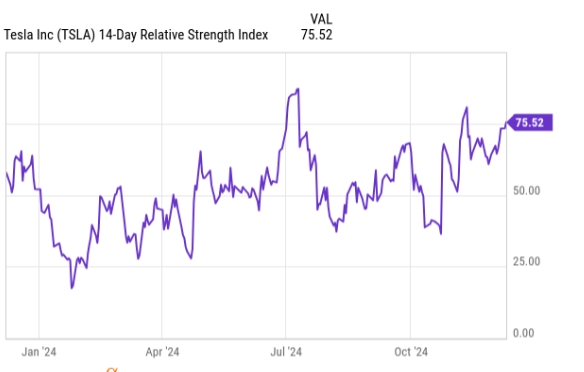

此外,從技術指標來看,特斯拉的相對強弱指數(RSI)已經達到75,表明其股價處於超買狀態。在股價短期內大幅上漲的情況下,往往伴隨較高的回調風險。

儘管特斯拉的基本面強勁,且擁有多項積極的增長催化劑,但這並不意味着短期內股價必然進一步上漲。投資者需要警惕市場情緒帶來的波動,合理評估投資風險。

總的來說,特斯拉在電動汽車市場的長期增長潛力不容忽視,其多元化的佈局爲未來的可持續發展提供了堅實基礎。在當前估值水平下,特斯拉依然是一個值得關注的長期投資標的,尤其是對於看好新能源和自動駕駛行業的投資者而言。不過最近股價剛突破新高,現在可能不是一個很好的入場時機,理性投資者應綜合考慮其潛在的上行空間與短期風險,以制定適合自身的投資策略。