代幣經濟學案例分析系列(14):dYdX

介紹

dYdX 是一種工具,比較適合了解一定專業知識的人群使用。像加密貨幣這樣極具波動性和爆發性的資產,使用杠桿交易,可能會賺很多錢,但也可能會賠很多錢。為了讓用戶有更好的交易體驗,交易所需要運作良好、及時做出反應,並且需要具有足夠的流動性。

dYdX 在這方面做得很出色,因為它是交易量最大的去中心化交易所之一。它不僅僅是一個普通的去中心化交易所,而且還是一個允許用戶進行杠桿交易和永續合約交易的交易所。如果你不熟悉這些術語,建議你查看這篇全面的總結。

杠桿通常是指借錢放大投資。為了押註資產走勢,金融業早已將這個簡單的概念演變出許多複雜的模式。 dYdX 在網站上推廣的永續合約是一種特殊交易方式,交易的是沒有到期日的期貨合約。

dYdX 是如何運作的:

評估代幣時,我們不需要完全理解這個概念。只需了解到這是主要由專業人士和其他掌握一定專業知識的人士使用杠桿進行交易的一種高階方式,就已足夠。

在產品設計方面,dYdX 采用了一種鏈上鏈下結合的設計,即“鏈外撮合+鏈上結算”,充分利用了兩者的優勢。不過,dYdX 計劃將於 2022 年年底前發布完全去中心化的 V4 版本:

扼要概述:

- 🚢 首要任務是在 2022 年底之前發布協議的新版本 dYdX V4

- ✅ dYdX V4 將完全去中心化,沒有中心組件

- ❎ 任何中心化的組織(包括 dYdX 交易所)都無法在 dYdX V4 中收取交易費用

- 🪦 最終在完全遷移到 dYdX V4 後將棄用當前的 dYdX 永續合約協議

dYdX 背後的團隊一直在推動協議的技術創新,從 Ethereum 開始,然後使用 Starkware 作為擴容方案遷移到 Layer 2 ,現在計劃在 Cosmos 鏈上構建自己的區塊鏈。

這可能對代幣產生積極影響,我們將拭目以待。

代幣經濟學

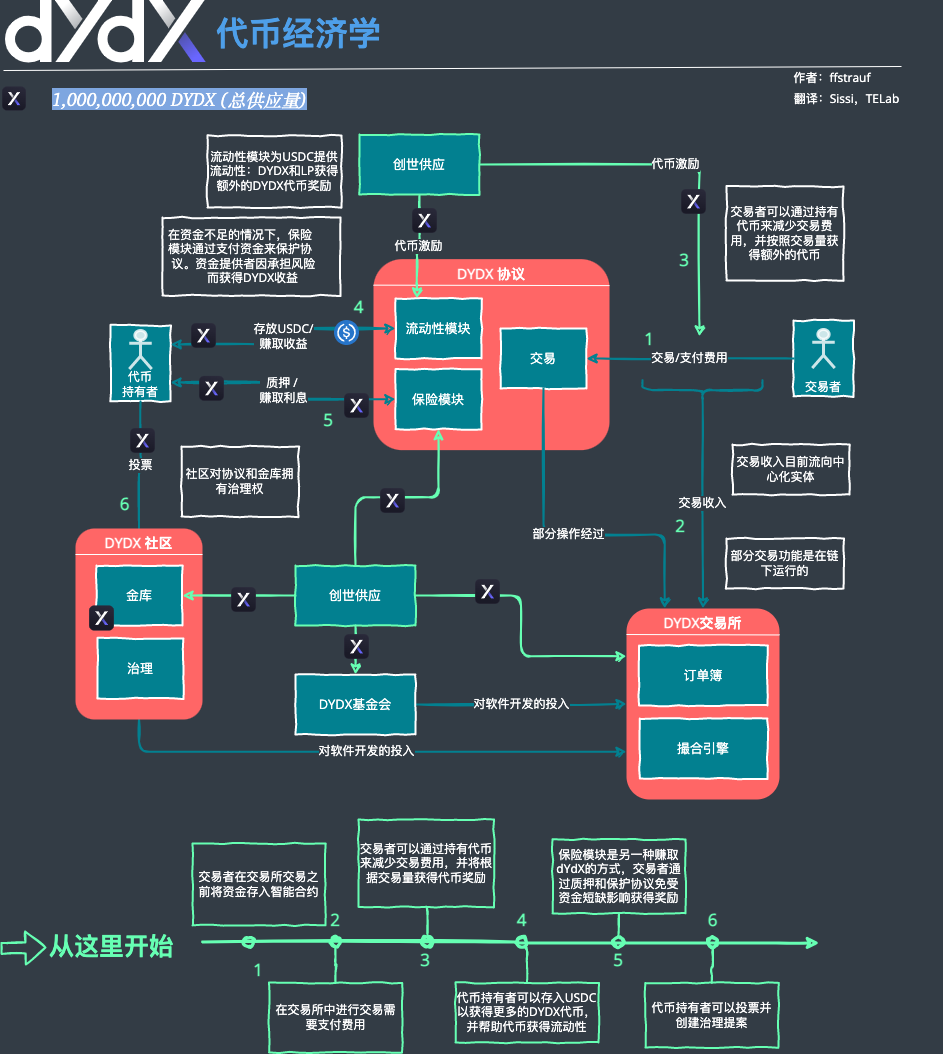

dYdX 的代幣目前主要用於治理。代幣除了用於保險模塊質押和交易費用折扣之外,幾乎沒有其他用途,但是 dYdX V4 可能會帶來一些創新。

(可在此處找到該圖的可縮放版本。)

dYdX 協議

dYdX 協議本身包括交易所,交易者可以存入資金、進行交易。 這一部分在 Layer 2 上運行,因此具有費用低、速度快的特點。用戶存入的資金可用於交易,亦可用作杠桿頭寸的抵押品。存入資金越多,可執行的交易規模就越大。

持有 dYdX 代幣的交易者可以獲得交易費用折扣。不管持有多少代幣,所有交易者都有資格通過交易即挖礦獲得額外的代幣獎勵,獎勵多少則根據交易量的規模衡量。理論上,這應該會激勵用戶進行交易,並促使交易者持有代幣以獲得交易費用的折扣。這種激勵措施非常適合交易所,因為交易者進行交易、提供流動性,訂單簿就可以正常運轉。

流動性模塊為 USDC 提供流動性:流動性提供者可以從創世供應中獲得 dYdX 代幣作為獎勵。

保險模塊通過質押 dYdX 代幣來保護協議免受資金短缺事件(智能合約風險等)的影響。質押者因需要承擔風險,可以獲得來自創世供應的 dYdX 代幣獎勵作為收益。如果出現資金短缺,質押者的資金可能會被削減。這種機制的有效性值得懷疑,因為智能合約風險可能會導致代幣價格下跌,保險模塊儲備的資金價值也會大大降低。在這裏使用不相關的資產可能是一個更好的想法。

在每個時段(epoch)結束前,質押者需要至少提前 14 天申請,才可以提取資金。

dYdX 社區

dYdX 沒有正式的 DAO,但社區可以創建提案並進行投票。代幣持有者還可以決定 dYdX 金庫資金的分配,而金庫的資金完全來自於 dYdX 創世供應分配。

dYdX 交易所

dYdX 交易所是一個中心化的實體,計劃到 2022 年底實現完全去中心化,並在之後減少自己的影響。然而,目前它仍然管理著訂單簿和撮合引擎,並且從 dYdX 交易者那裏收取所有費用。

交易所在基金會和社區的協助下開發了 dYdX 軟件。

代幣分發和解鎖

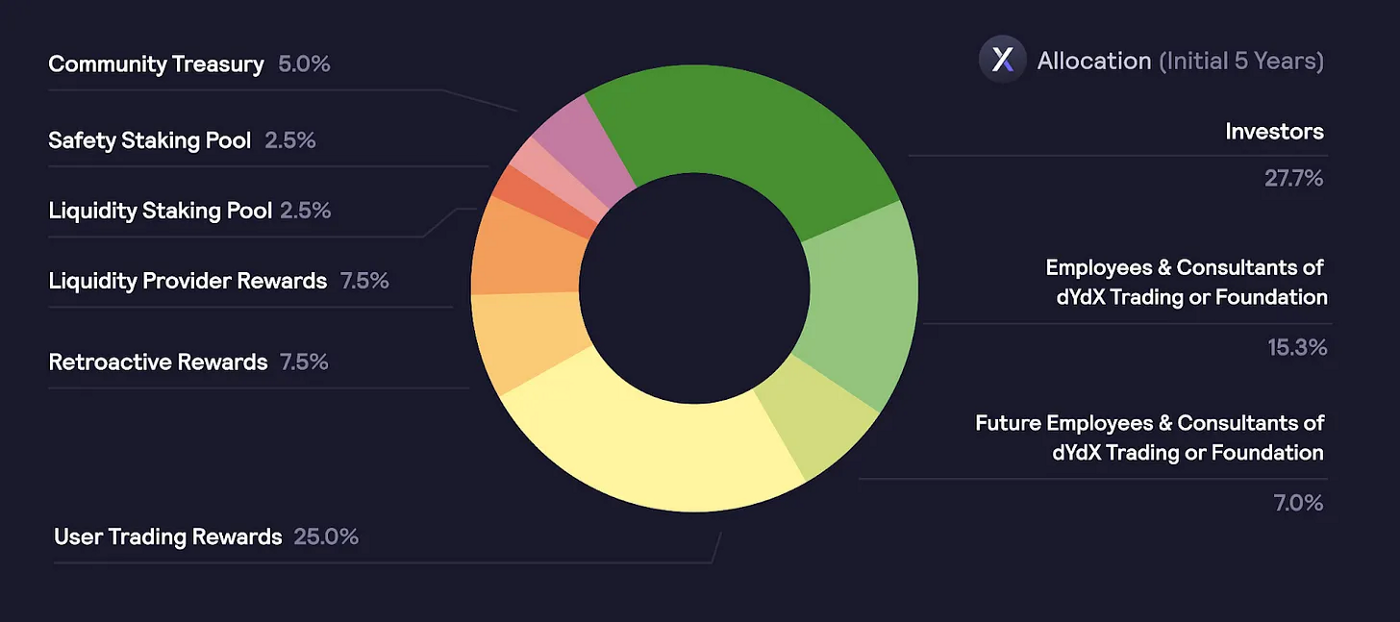

2021 年 8 月 3 日,dYdX 鑄造了 10 億治理代幣,並將代幣按比例分配給各方(如下圖所示)。這些代幣將在 5 年內逐步解鎖。

從文檔中了解,代幣分配如下:

50.00%(500,000,000 個 DYDX)分配給社區,具體如下:

- 25.00%(250,000,000 個 DYDX)分配給在 dYdX Layer 2 協議上交易的用戶,此分配以支付的交易費用和未平倉量的組合為基礎(用戶交易獎勵)

- 7.50%(75,000,000 個 DYDX)分配給完成 dYdX Layer 2 協議的特定交易量的過往用戶(追溯性挖礦獎勵)

- 7.50%(75,000,000 個 DYDX)分配給流動性提供者作為獎勵,獎勵根據一個公式計算,綜合考慮正常運行時間、雙側交易深度、買賣價差和支持的市場數量(流動性提供者獎勵)

- 5.00%(50,000,000 個 DYDX)分配給社區金庫(金庫)

- 2.50%(25,000,000 個 DYDX)分配給將 USDC 質押在流動性質押池的用戶(流動性模塊)

- 2.50%(25,000,000 個 DYDX)分配給將 DYDX 質押在保險質押池的用戶(保險模塊)

27.73%(277,295,070 個 DYDX)分配給過往投資者。

15.27%(152,704,930 個 DYDX)分配給 dYdX 交易所或基金會的創始人、員工、顧問和咨詢人員。

7.00% (70,000,000 個 DYDX)分配給 dYdX 交易所或基金會的未來員工和顧問。

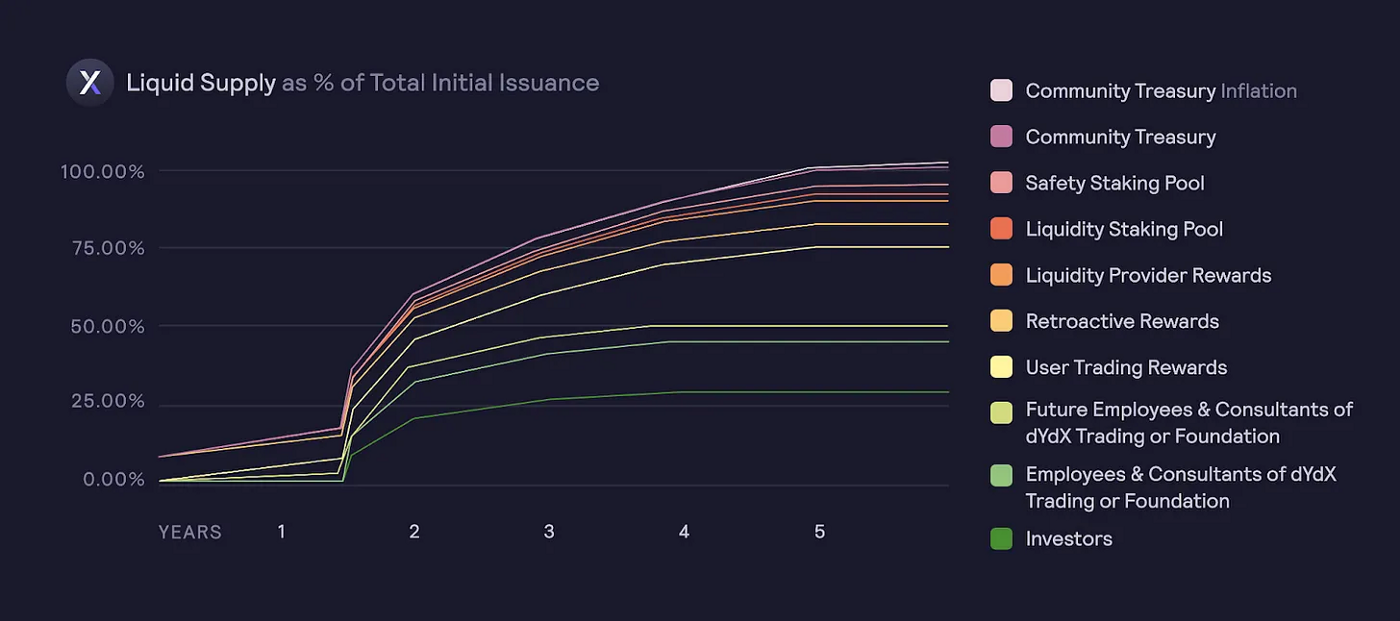

分配的代幣將在 5 年內逐步解鎖,並將於 2023 年 1 月進行首次解鎖。由於代幣分配給員工、投資者和創始人的比例較大,即將到來的解鎖非常重要。

另一個有趣的關註點是在代幣發行 5 年後可能會出現 2% 的年度通脹。代幣持有者可以繼續決定是否增加這 2% 的通脹,即使決定增加,上限最高為 2%。

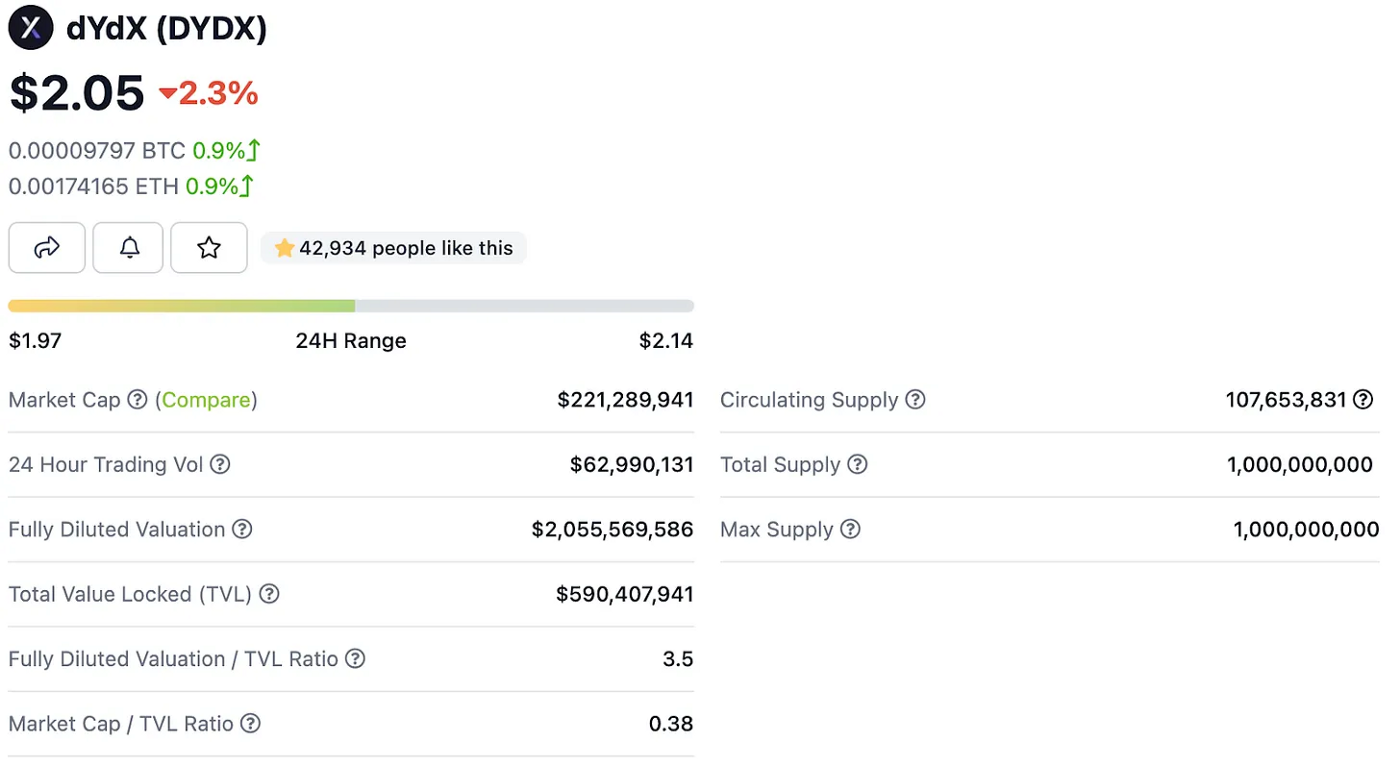

在撰寫本文時,dYdX 市值達到其完全稀釋市值的 10% 左右,這表明在未來 5 年內將有大量代幣(90%)加入流通中。

待釋放的大量代幣需要大幅增加對代幣的需求才能良好運轉,並且這部分代幣將稀釋早期投資者的份額。也就是說,在未來 5 年內,代幣的需求必須再增長 90% 才能維持當前價格。

需求驅動因素

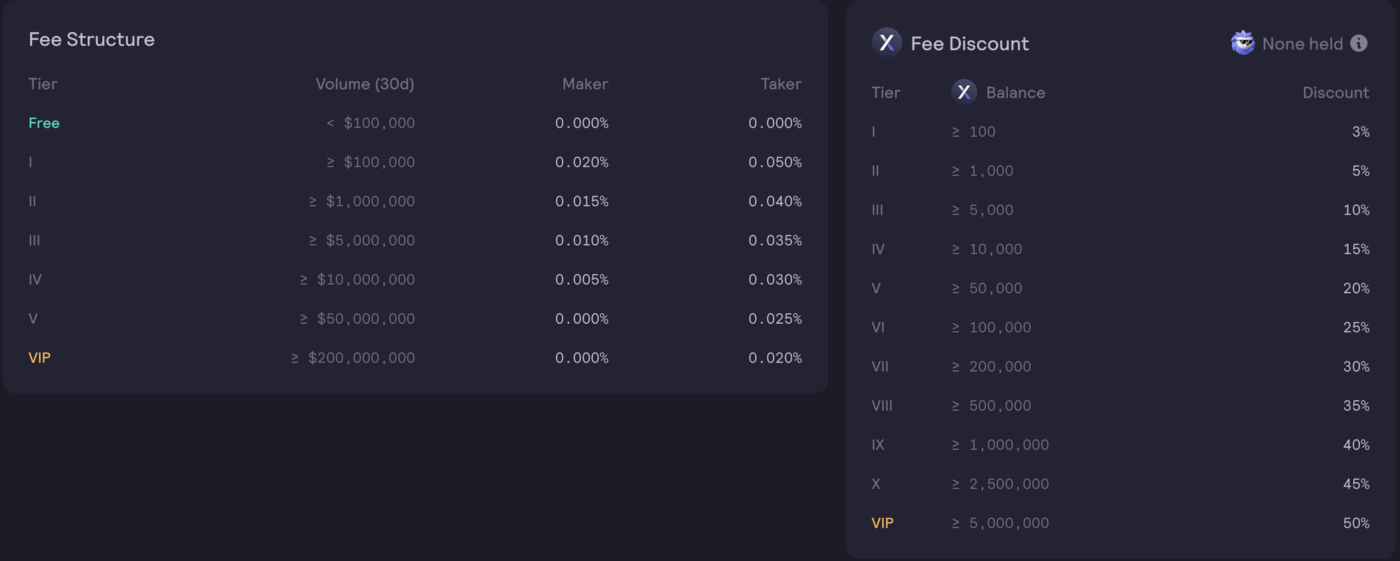

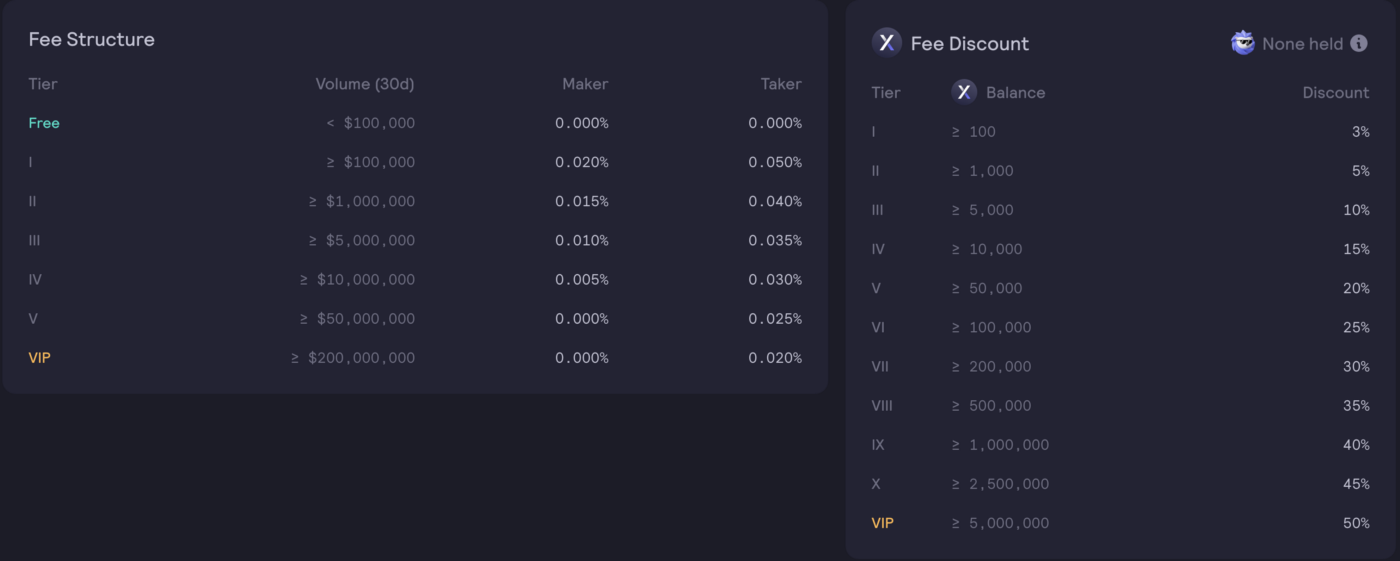

那麽需求會來自哪裏?持有 dYdX 代幣最有力的理由似乎來自交易費用的折扣。如果我們查看費用結構,可以發現即使有著非常可觀的交易量,交易者可能也會被收取大筆費用。

持有一定數量的 dYdX 代幣可以減少交易費用。最高級別 VIP 級,交易者需持有超過 500 萬個 dYdX 代幣,才可享受交易費用 50% 的折扣。對於較低級別的交易者,提供折扣可以幫助他們減少成本同時增加投資的交易回報。

在保險模塊中質押 dYdX 是代幣的一個效用,但我無法確認它是一種需求驅動因素。質押的獎勵還是更多同樣的代幣,我認為這不是人們購買代幣會首先考慮的強大動力(有些人甚至不會稱之為質押)。也許與交易費用的折扣結合使用,不管怎樣交易者都會質押他們擁有的代幣。

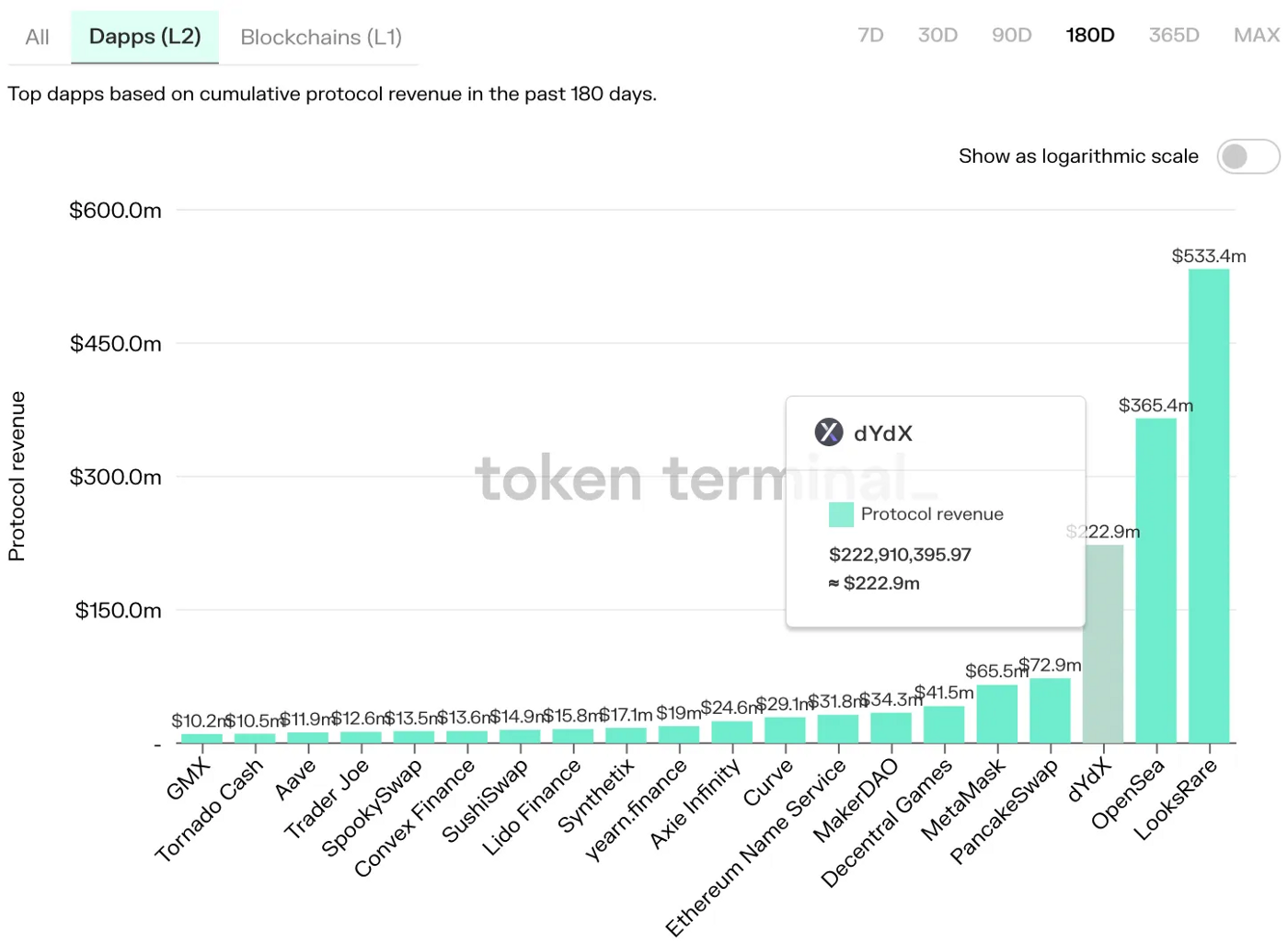

從收入來看,dYdX 半年收入為 2.22 億,在眾多 dapp 中位列第三(如下圖所示)。

盡管目前從費用中收取的所有收入都流向了 dYdX 交易所,但像這樣的盈利能力始終是代幣需求的驅動因素。隨著 dYdX V4 計劃完全去中心化,我們可能會看到收入流向社區,也許還會看到收入返回給代幣持有者。

價值創造和價值捕獲

dYdX 成功地成為最早的,並且做到一定程度上去中心化的衍生品交易協議之一。憑借其鏈上鏈下結合的模式和不斷的技術創新(從 Ethereum 遷移到 Layer 2,再到現在在 Cosmos 上構建自己的鏈),dYdX 為交易者創造了大量價值。

拋開他們將如何設法完全去中心化不談,dYdX 一方面把資產控制權完全交給用戶,另一方面又充分利用集中式鏈下訂單簿和集中管理流動性的速度和效率,很好地結合了去中心化交易所的安全性和中心化交易所的速度和用戶體驗,這種模式已在過去創造了許多價值。

協議也因此捕獲價值。交易的速度和執行、深度流動性和完全去中心化的性質允許用戶控制他們的資金。隨著更多交易者加入交易所,交易量將大量增加,費用(收入)同時也會增加。

不幸的是,收入目前不會積累到代幣持有者手裏。dYdX 交易所(一家營利性公司)從交易者那裏收取了所有費用,這些費用不會流向代幣持有者或社區管理的金庫。

dYdX 交易所擁有部分 dYdX 代幣,一定程度上總會捕獲到價值,但由於收入不會積累到社區擁有的金庫或 DAO 手裏,因此收入對代幣的影響微乎其微(即代幣捕獲的價值並不多)。

雖然當前的社區金庫賦予代幣持有者對資金的治理權,但是金庫資金僅來自創世供應的固定分配,沒有任何協議收入流入金庫。

隨著 dYdX V4 的到來,所有這一切都可能發生變化。看到團隊將要構建的新版本,是非常令人興奮的。論壇上已經看到關於 dYdX 未來代幣經濟的討論,包括投票托管代幣和獎勵分配的標準。

結束語

誠然,dYdX 的代幣經濟學令人不甚滿意,但他們在技術方面不斷創新的事實也為代幣方面的創新帶來了希望。論壇上的討論指出了一些潛在變化,只要賦予代幣持有者對收入的決定權就可能會帶來很多有趣的變化。

它將更好地協調代幣和協議之間的一致性,協議創造的價值也將累積到代幣持有者身上。這一點非常值得期待。

dYdX 協議令人擔憂的是後面幾年仍需釋放的代幣數量以及即將到來的解鎖。這些還有待觀察。

總而言之,dYdX 表明,代幣經濟學不必是極為複雜的。簡單的機制,例如費用折扣,也可以成為有效的激勵措施,促使代幣變得更加值得持有。

譯者:Omelet, TELab

TELab: 本文內容僅供學習研究參考,並不構成任何廣告銷售或投資建議。投資者據此操作,風險自擔。轉載/內容合作/尋求報道,請聯系 TELab 授權並註明出處。