為甚麼加密貨幣交易所總是出現擠兌問題?

傳統金融交易所商業模式

傳統交易所多數的收入來自於交易手續費,可以來自現貨交易,也可以來自衍生品(永續合約、期貨等)交易。

當用戶越多,交易頻率越高,手續費收入越多。再將這些收入扣除人力成本、資產託管的開銷,就是交易所的利潤。

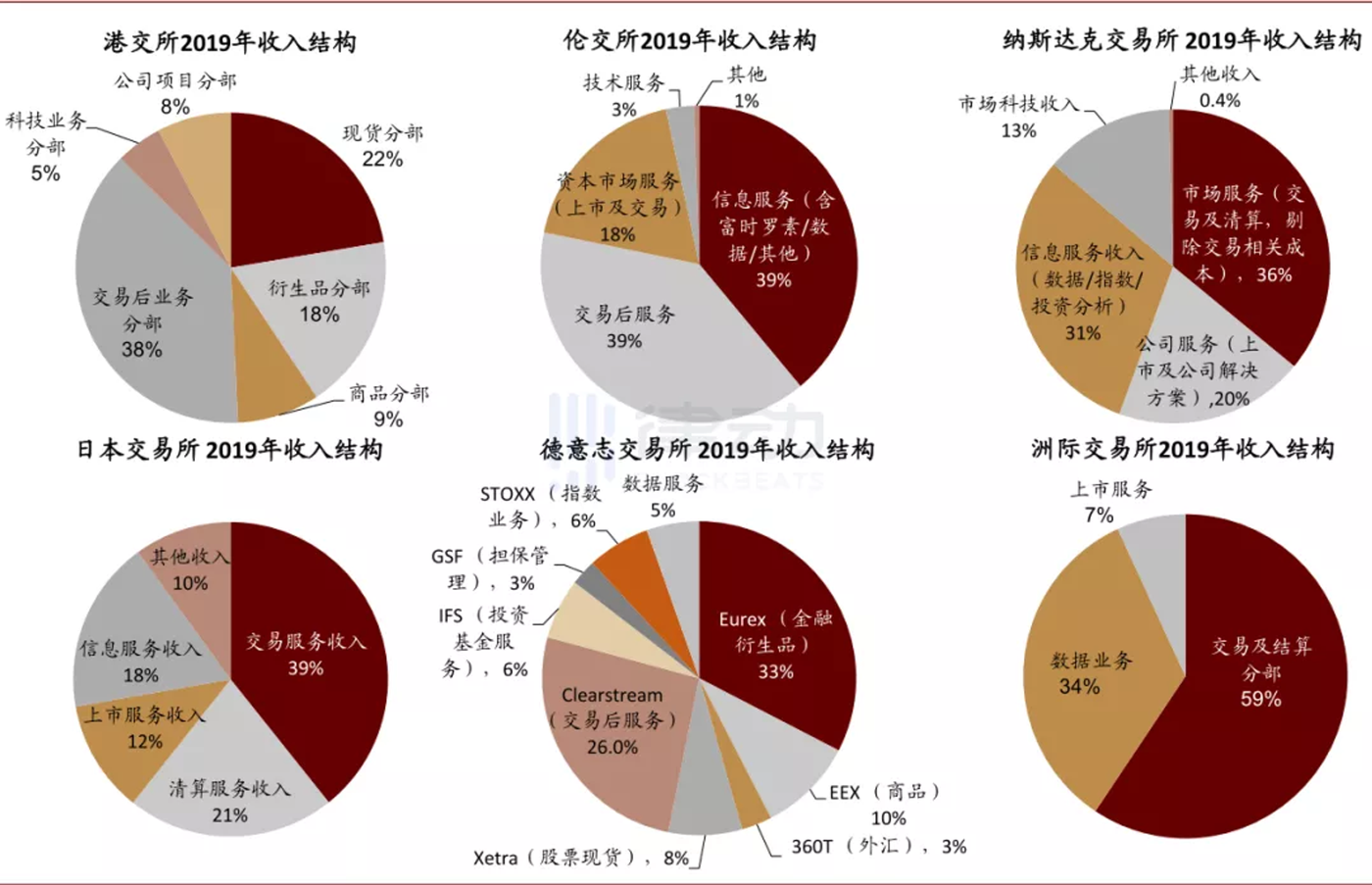

看到下圖可以發現,傳統金融交易所的收入來源仍是交易手續費以及衍生的信息服務等增值業務。

所以說可以發現到,要透過建立交易所來營利不難,但是要賺取暴利也不是件容易的事情。

加密貨幣交易所的高風險營利方式

加密貨幣交易所商業模式

想必各位加密圈的朋友都有感覺到,為甚麼加密貨幣交易所總是很有錢,常常贊助大型賽事,甚至是支助政治獻金,這件事情非常令人匪夷所思。

這其實是因為他們並沒有完全遵循最基本的交易所商業模式,多多少少他們都有挪用用戶資產進行投機或操縱市場的行為。而這才是這些平台與傳統合規交易所(如納斯達克、香港聯交所等)最本質的差別。

加密貨幣交易所非法挪用資金

第一類挪用:直接轉走

應該被存在冷錢包的用戶託管資產,直接被轉出進行投機交易或彌補虧損等資金利用。

如果未來能夠獲利或是償還,這些資金是補得回來的,但是如果公司投資失利或是公司倒閉,這些被轉移的資金就直接打水漂了。

第二類挪用:使用客戶資產進行交易

這是比較隱密的挪用方式,這個挪用方式簡單來說就是用戶存在交易所的 A 代幣,在自己的交易所內換成 B 代幣,這樣的話這些資產仍在會被顯示在交易所的帳戶、地址上。

- 加密貨幣交易所執行此操作的用意?

簡單來說,就是創造更漂亮的獲益狀況,不論是否真正賺錢。

大家應該都了解一間銀行的健康程度,就是看目前的資金的儲備量是否大於負債額度。

資金的儲備量 > 負債額度 → 銀行體質健康,不害怕被大量擠兌 資金的儲備量 < 負債額度 → 銀行有危險,一旦出現擠兌,就會死亡。

- 這些加密貨幣交易所如何創造更漂亮的獲益狀況?

舉個例子,假設交易所平台的客戶託管資產有1000 萬美元的 BTC(等同於交易所欠用戶1000萬美元),交易所為了投機賺錢,將 500 萬美元的BTC換成波動性高的 DOGE。

在牛市中,DOGE 價格上漲 3 倍、BTC 上漲1.5倍,交易所就會擁有 1500萬的DOGE+750萬的BTC,如此財務報表上就會呈現總資金2250萬美元大於負債1000萬美元。

當轉入熊市,DOGE 價格下跌 90%,BTC 下跌50%,交易所資產變成 50萬 DOGE+250萬BTC。如此財務報表上就會呈現總資金300萬美元則小於負債1000萬美元。

如上狀況就可以發現,當審計報告若是在牛市期間進行,交易所便會大肆宣揚本身為超額儲備狀況,但萬一進入熊市時,審計狀況並未更新,交易所便會隱匿資不抵債的狀況,且用戶也會置於無法預知的風險中。

但當有一點壞消息或是 FUD 的情況,交易所就會被快速擠兌,發生倒閉的狀況。

- 高風險操作的後果

當交易所通過挪用賺了錢,利潤將全歸平台所有,而一旦發生虧損,損失卻要由所有用戶承擔。我們偶爾看到的平台提供的高額「理財」收益,也往往是在交易所虧損已經大到無法彌補時,用於借新還舊的誘餌而已,並不是真正的分紅。

簡單來說,就是拿用戶的高風險去換取交易所的高報酬,這對於用戶是非常不符合交易原則的,因為客戶承擔的風險跟潛在收益並不對等。

避免交易所高風險操作

合規監管

像是比較常見的「三方託管」,就是將資產與資金的託管主體從交易所轉為第三方的銀行與證券登記機構,消除券商挪用用戶資金的機會。

此外,也制定對挪用資金等行為的刑事處罰並定期審計制度等。

這些制度極大的抑制了中心化交易平台的作惡能力,現在已經很少聽到用戶資產被挪用的新聞了,更是基本沒聽到過擠兌的問題。

無需信任的去中心化交易平台

去中心化的根本目的是降低社會主體間協作的信任成本。

因此如果想從根本上解決這個問題,就需要有完全去中心化的技術平台。基於對公鏈共識機制以及對智能合約代碼的信任,使得我們可以在沒有監管的環境下構建健康的業務邏輯。

像是Uniswap,完全不需要託管用戶資產,因此也不會產生挪用的問題。一切業務邏輯都基於無法篡改的鏈上代碼,以及攻擊成本極其高昂的公鏈共識機制。