【SOP】以廣隆為例說明如何建立個股觀察:損益表(2)

上一篇講了營收,我們接著看獲利能力指標。本系列文可以說是白話版財報,歡迎鎖定喔。

損益表

獲利能力指標

觀察損益表的第二步是看獲利能力指標。有些人只看到單月營收年增率大漲就進場買股,這其實相當危險,因為營收一個月公布一次,但財報三個月才公布一次,如果財報公布獲利能力指標衰退的作用大於營收,那當初的進場恐怕就套牢了。

這部份我觀察的順序通常是按照股東權益報酬率 ( ROE ) → 杜邦分析 → 各項獲利能力指標的順序。我習慣用財報狗的資料,因為圖表方式的呈現容易理解。

股東權益報酬率 ( ROE )

白話叫做「公司拿股東的每一塊錢可以賺回多錢」。廣隆 2019Q2 的 ROE 是 6.57 %,也就是廣隆在 Q2 用股東的每一塊錢賺回了0.0657 塊,其實換算成 100 塊就變成了 6.57 塊。

換句話說,ROE 6.57 %就是投資100 塊可以幫我們賺 6.57 塊,這樣的表現很優秀了,這僅僅是一季而已,如果換算成一整年乘以 4 就變成 26 塊。

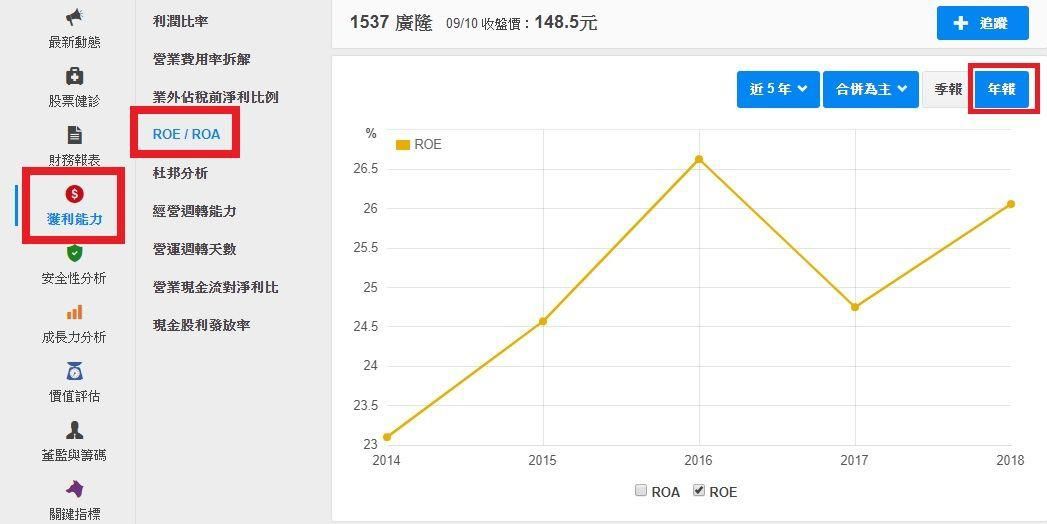

㊣ SOP:財報狗首頁上方輸入股票代碼 → 點選左方的「獲利能力」→ 點選「ROE/ROA」 → 右上角選「年報」 → 將折線圖下方的 □ROA 勾掉不要 → 即呈現廣隆的最近 5 年 ROE。

杜邦分析

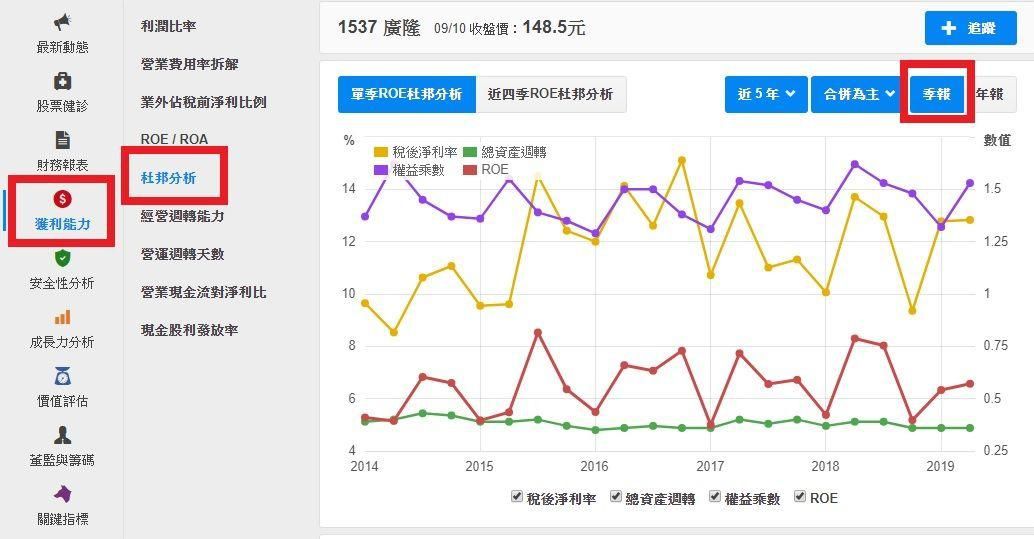

杜邦分析把股東權益報酬率 ( ROE ) 進行拆解,ROE = 稅後淨利率 X 資產週轉率 X 權益乘數,藉此找出 ROE 成長或衰退的原因,到底是來自稅後淨利率的變化,或是資產週轉率的快慢,還是權益乘數 ( 舉債 ) 的高低。

㊣ SOP:財報狗首頁上方輸入股票代碼 → 點選左方的「獲利能力」→ 點選「杜邦分析」 → 右上角選「季報」 → 即呈現廣隆最近 5 年的杜邦分析結果。

廣隆:從上圖可以看出 ROE 主要是受到稅後淨利率的影響,總資產週轉率一直很平穩,權益乘數也大致平穩,但 2019Q2 是最近 5 年的高點。因此,稅後淨利率便是我們探討廣隆 ROE 時的重點。

既然知道稅後淨利率是影響廣隆 ROE 的主因,我們就必須接著觀察各項獲利能力指標,因為稅後淨利率是公司最後的獲利數字,在這個最後數字之前還有毛利率、營業利益率及稅前淨利率等等的指標,每個指標都與公司的最終獲利 ( 稅後淨利率 ) 有關。

...... 待續 ......

投資有風險,本文僅分享投資觀念,無股票投資勸誘之意,投資請審慎評估並自負盈虧。

也歡迎到我臉書坐坐呦

★如果你也喜歡寫作,歡迎使用我的推薦碼註冊 Potato 喔:NhSnokbZ1。

★或是直接到我專屬推廣頁面註冊,在這裡。