回顾:分布式金融|第三次金融革命

导航

- 互联网时代的博彩

- 金融革命与金融业

- Defi究竟是什么?

- 去中介化的Defi

- 丰富的Defi应用场景

- 可组合的开放金融服务

- Peer to Contract的超越性

- Defi将给我们带来什么?

- 问答

我们算是中国第一批开始研究并投资DeFi的人,从2016年开始,我开始担任中国第一个的DeFi项目Loopring的顾问。后来,我们也陆陆续续的投资了一些其他一些DeFi项目,既有中国的,也有欧洲的。现在我们在重点孵化两个DeFi项目:一个叫Acala*,另一个叫Dipole*,这两个项目都是基于波卡*公链底层的新DeFi项目。

今天很荣幸跟大家介绍一下DeFi是什么。在开始之前,我先给大家讲一个背景,就是DeFi到底可以用在什么地方?

* Acala:波卡链上实现跨链的去中心化稳定币)https://acala.network/

* Dipole:能源产业区块链网络 https://dipole.tech/

* Polkadot:一种可扩展的异构多链技术 https://polkadot.network/ ;https://www.polkaworld.org/articles/faq

1.互联网时代的博彩

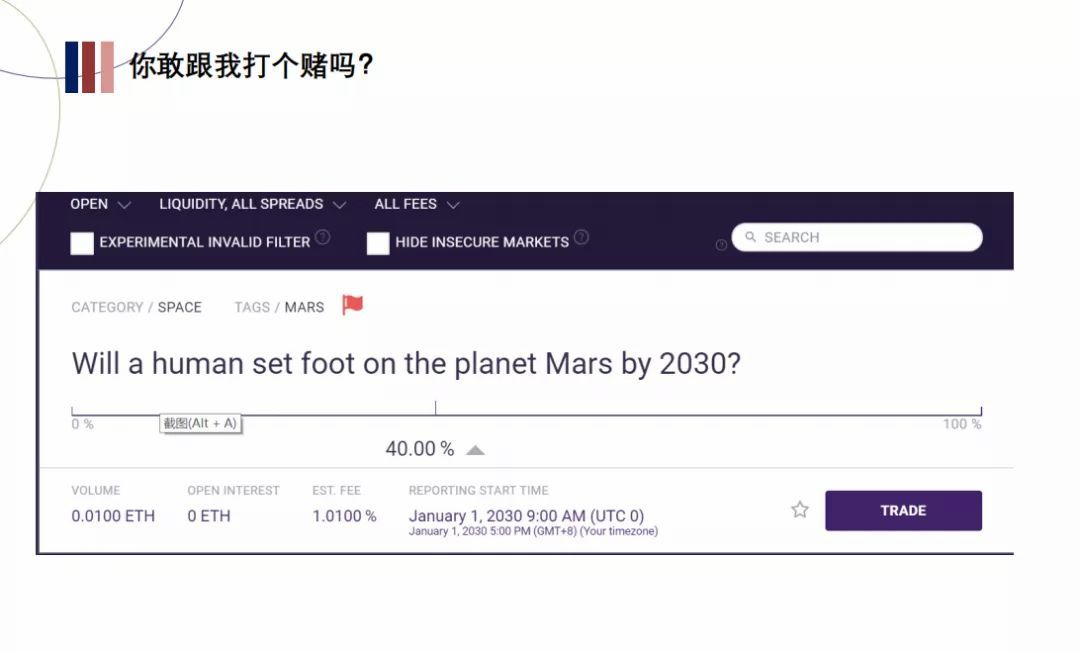

这里先用一个例子:这是一个叫做Augur的DeFi项目,它其实类似于一个对赌。这是我昨天特地在Augur上面找了的一个比较有意思的赌局,它赌的就是人类在2030年之前是否能够登陆火星,这个赌局的最后揭晓时间呢,也是在2030年的1月1日。

传统的这种赌局,人们肯定是要在一个博彩公司来进行赌博,博彩公司来设置赔率,正反双方把钱都放到博彩公司里面去。那这个时候赔率是博彩公司指定的,他可以随意的设置频率,根据两边的情况来调整。那么当然博彩公司肯定可以赚大钱。同时如果这个事情成真之后,博彩公司是不是一定会把钱给你,你也不知道。

但是在DeFi这个生态中的Decentralized Finance里面,其实就可以采用去中心化,不是人跟人对赌,或者说,不是人跟人通过中介来去搓合对赌,而是直接通过在区块链上的智能合约,去中介化,让你和持相反观点的或者持不同观点的人来进行对赌和押注,一旦这个事情变真了,赢的那一方就可以把钱从智能合约里面自动地取出来,没人会阻碍你妨碍你把钱取出来。同时在上面真的有多少人赌正方,有多少人赌反方,都是非常一目了然,很透明。因为在区块链上,数字都是真的,钱也都是真的存进去了。这其实就是一个比较有意思的DeFi的案例。

2.金融革命与金融业

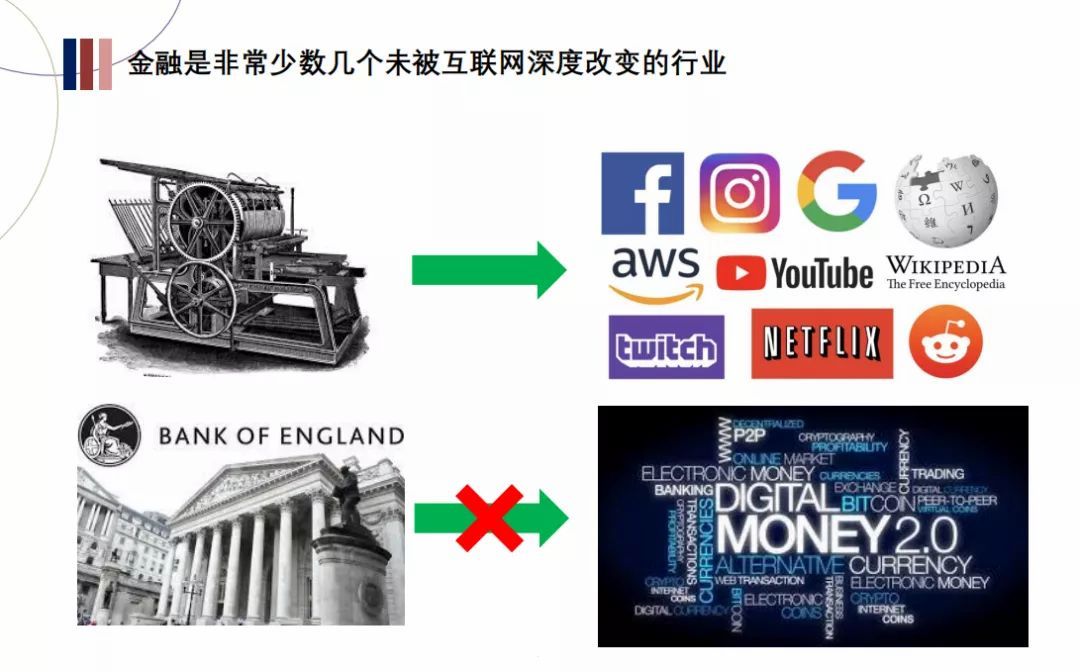

从人类历史发展来看,互联网使我们这个世界发生了天翻地覆的变化,尤其是在新闻传播行业。

在上面这张图里面,左上角的这个是早期的凸版印刷机。这种凸版印刷机是从18世纪左右开始使用。一直到现在,新闻报纸的印刷机基本上还是这样的原理。但是在互联网出来之后,大量的如youtube一类的平台就逐步把凸版印刷机取代了。现在人们其实很少看纸质书,就算看书的话也是用kindle或者说微信读书,在线上读。

互联网改变的不仅仅是传播行业,很多其他的行业也都被改变了。但是我们日常生活当中经常使用的、人类这个社会经济运行最重要的行业——金融,其实没有发生什么变化。

比如成立于17世纪的英格兰银行,比凸版印刷机的发明还要早,但是一直到现在为止,英格兰银行的运行方式都没有发生特别大的变化。不仅是英格兰银行这样的央行,还有许多商业银行、证券经纪公司、交易所等等都没有发生什么大的变化。如果说现在的这个金融从业者回到1845年、1847年,会发现当时运作跟现代运作其实差不多,甚至当时可能还会更高效一点。所以从这个角度来看的话,金融行业是需要进行革命,是需要有新形态来去替代掉的。

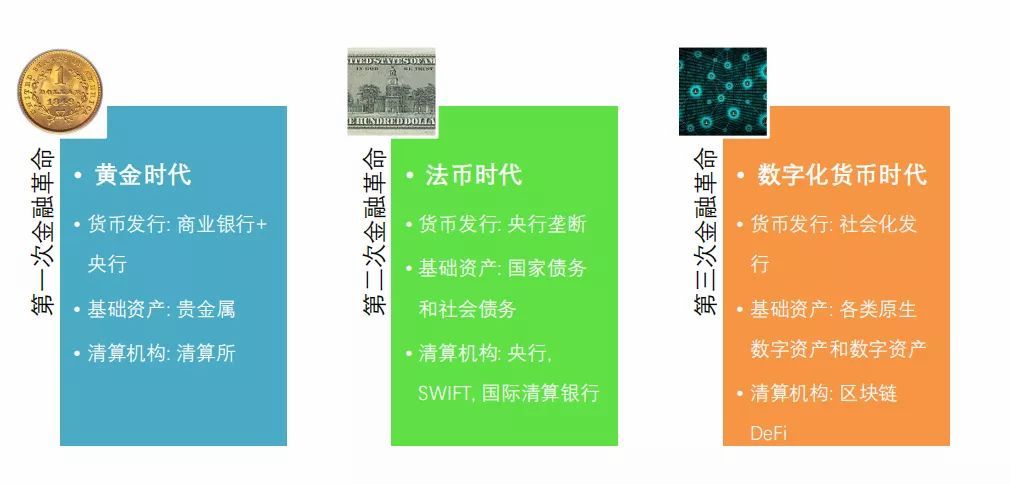

我们梳理一下金融行业的发展和革命的历史。

第一次金融革命,其实就是英格兰央行作为全世界第一家的正正经经的中央银行出现。它接受相应的抵押,相应票据的清结算,然后发行bank note,就是银行的票据,我们称为货币。同时在英国伦敦也有一大批的围绕着英格兰银行的商业银行、私人银行、乡村银行,以及专门的票据贴现经纪人,也就是类似于收了别人的票据,然后通过自己的关系到银行里面贴现拿钱出来,这样一系列围绕在英格兰银行的这样机构和人员。那个时候发行货币的基础资产是黄金,英格兰银行对于金本位的坚持一直到1913年,才开始有所放松。清算机构也是围绕着英格兰银行的一系列的清结算的制度安排,有市场上的清算所,也有私人的清算机构,而最后的兜底清算则由英格兰银行来完成。这是第一次进入革命的时间,差不多是从17世纪开始的。

第二次进入革命并没有一个非常明确的时间,它是渐进式的,核心是央行开始垄断货币发行。从英格兰银行开始,英国开始把货币的发行权全部垄断到英格兰银行,并且不是一次性垄断,而是分批垄断,减少其他的有发钞权的银行的发钞量,然后把这个减少的发钞量都交给英格兰银行去发行。一直到二战之后,才开始全部都由央行来垄断货币的发行。

银行垄断货币发行之后,基础资产就从贵金属变成了国家债务或者说社会债务,就我们现在所说的,“债务创造货币”,最典型的比如美国现在就是这样子,财政部发行债券,然后央行来买单,就形成了一轮一轮的这样的一个QE(量化宽松政策),用政策政策来去驱动货币政策。清算机构也是由央行完成,跨国的话,在其他的一些西方国家还有国际清算银行的安排。所以形成了第二次金融革命,叫做信用货币时代,其实我们也称为法币时代。

在法币时代,货币的名字发生了变化。在黄金时代,货币名字叫做bank note,也就是银行发行的票据。基础资产呢,其实就是黄金,所以叫bank note,银行来证明你一张note可以到银行里面兑换多少量的黄金。在法币时代呢,则叫Fiat currency。“Fiat”来自意大利语,意思可以理解为“说它是就是”。所以,价值来源其实就是国家的信用,国家把自己的债务社会化、货币化,然后就形成了这个票据,形成了这个Fiat currency。

之后是数字货币时代。我们现在还仅仅是数字货币时代的黎明,数字货币时代的太阳还没真正升起。但是我们现在已经发现了一些很有意思的做法,而DeFi其实就是其中之一。

3.Defi究竟是什么?

DeFi是未来第三次金融革命的骨架。货币从央行垄断发行开始变成社会化的发行,通过智能合约,在全球透明的、公开的区块链上来进行货币的创造。基础资产可以是一些贵金属,或者说其他一些有价资产来进行抵押,创造货币,使原来没有流通的,没有流动性的或流动性比较低的资产,以及没有被标准化的资产,在区块链上、在DeFi上面被标准化,然后流动起来,变成可以用于支付的票据或货币。

你还可以把未来的收入折现,比如说像房地产、可再生能源的未来发电收入折现,折现之后再拿到区块链上抵押,来创造出这样的一个货币。甚至说在未来还会出现用个人信用来作为基础资产的可能。信用后面的基础资产是什么呢?其实有个人的资产、个人信用或第三方信用进行担保,但是到目前还没出现。现在其实主要还是基于抵押,对于现在的有价资产在区块链上抵押,然后创造出货币的发行流通。清算机构其实就是底层的区块链,像以太坊,现在就是最通用的清算机构。所有链上的智能合约以及智能合约里面的数字资产,都通过以太坊来进行清结算。

说到以太坊,我们在这里介绍一下,因为可能有大部分同学不是我们区块链行业的,不是很了解区块链技术的进展。比特币是最早的区块链底层,现在比特币底层上的比特币资产全球总量市值目前实已经超过千亿美金了。以太坊是第二代区块链的底层,它和比特币的区别是什么呢?它是一个可计算的底层,比特币是不能计算的,它的功能非常有限,就是支付清结算。而以太坊可以支持像我们现在安卓系统一样的承载大量的去中心化应用的底层。

现在在以太坊上创造的各种各样的去中心化应用已经有数千种了,其中最活跃的,就是各类去中心化的金融应用,所以我们把以太坊也称为全球计算机。所谓智能合约呢,其实就是以太坊的去中心化应用的另外一个名字。

所以说去中心化金融——DeFi的本质呢,其实就是一种去中心化的应用。DeFi按照这个公认定义,英文叫做decentralaized finance,简称DeFi,是利用开源软件和去中心化网络,将传统的金融产品转变为无需信任中介,无需中心操作即可运行的透明金融协议运动。这是大家广泛接受的定义。但其实,现在不仅仅是传统金融产品,在链上已经出现了许多在我们传统金融世界里面找不到对标物的原生的金融的业务模式,然后在链上创新出来。就像在互联网上,并不是把传统的报纸或电视搬上互联网,而在我们互联网上创造了很多新的做法,比如说哔哩哔哩这样子的互动式视频播放软件,其实在传统的非互联网世界里面是找不到的。

在区块链的DeFi里面也有很多新的金融模式,其核心原则就是透明、可访问性。可访问性就是无须门槛,可能唯一的门槛就是你得有互联网,你没有互联网,当然什么都连不上。同时还有包容性,对于这种普惠金融,不要求任何学历门槛、资产门槛,都可以加入。

去中心化金融最大的特点,其实就是去中介化,把刚才我说的比如说第一个对赌应用,就把传统的博彩架空掉了,大幅减少金融交易当中的中心化交易对手方的微调。

4.去中介化的Defi

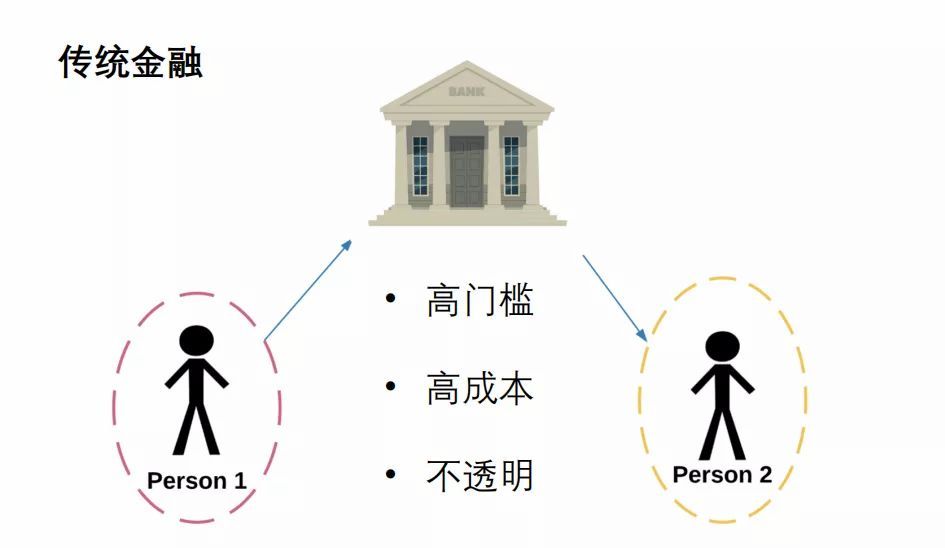

传统金融行业的交易至少有两笔,第一笔交易,作为发起方,你可能跟中心化服务方来进行交易,第二笔交易呢,你作为接收方和贷方再与服务方进行一次交易。所以说借方和贷方各自跟银行至少有一次交易,这是传统的最小的一个交易循环。但区块链里面的话就直接借方和贷方跟智能合约来进行交流,跟代码交易,并且是强制的。这样的话就避免了中心化的一些风险。

当然传统交易的成本也很高,一笔服务可能抽取你百分之5%或者3%,这样的一种服务费用。在欧洲,你去刷信用卡都有1%左右的服务费,而且还有最低技术门槛。另外呢,还不透明。除了银行以外,整个金融行业都存在这个问题。比如当初发生金融危机的时候,高盛这些公司拿着这些底层资产做了什么,谁知道呢?

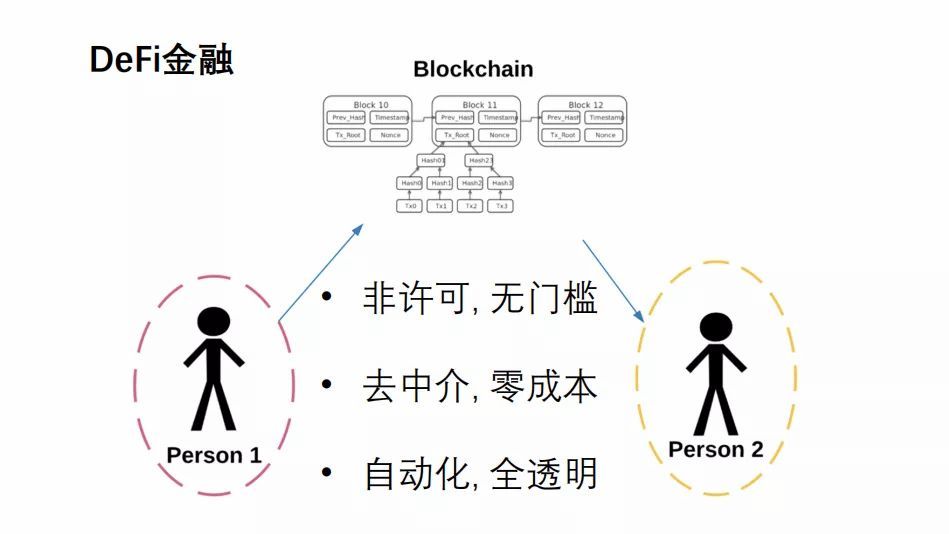

而DeFi的特点就是非许可,你只要有互联网就可以进入,就可以进行交易。同时也是去中介化,你是在跟合约交易,而不是跟人交易,因为合约它是完全程式的,而且所有的合约的底层代码全部是开源,你在进行交易的时候,完全可以对合约里面的交易逻辑进行审核,没人可以骗你。然后就是零成本,在这里不需要付中介成本,除非就是一些必需的流动性成本,但是没有中介成本。再然后是自动化,只要触发交易条件就自动会进行交易,不会像银行或者其他地方,把一些优先的交易权通过一些其他方式,给它熟悉的人。DeFi这种新的金融形式,它正在改变我们对于金融行业的认知,它增强了互联网上的可触达性。

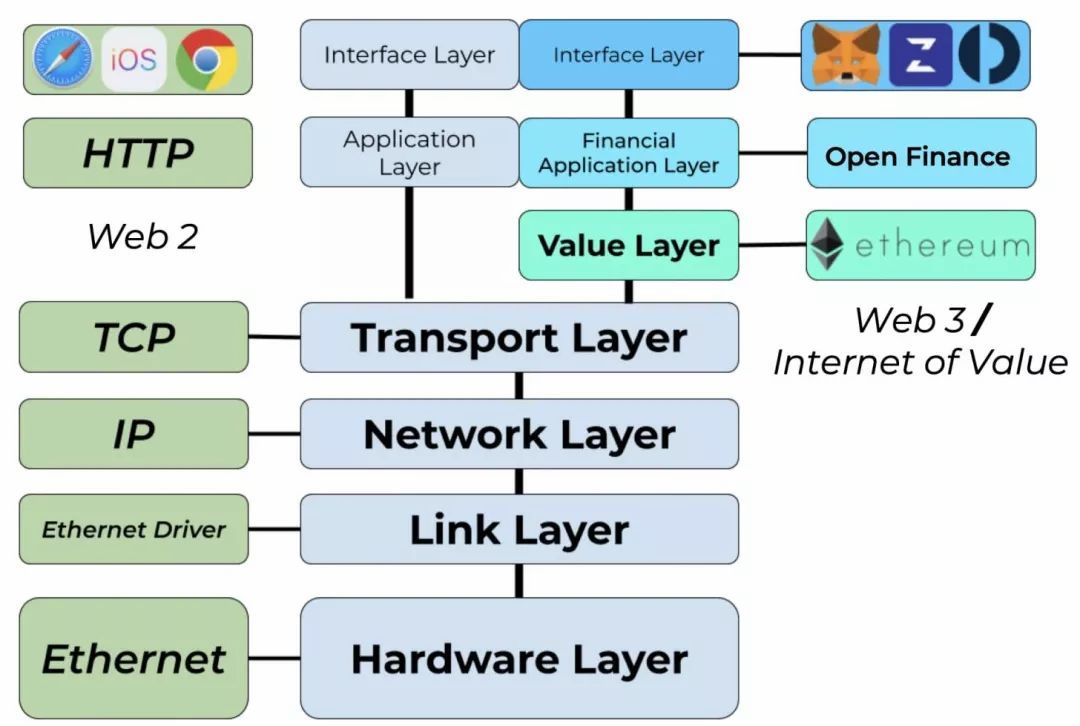

然后回到刚才我们说的,区块链是一次新的互联网革命。在区块链上的金融其实也是承载在互联网上,区块链其实就是在协议层上面搭建了一个价值层。比如说像以太坊或者比特币,其实都属于一个价值层,它是作为清结算的作用。同时在链上的这个原生资产是数字化*的,可以在链上进行交易。然后像我们刚才提到各种各样的应用,其实是属于在底层的区块链上面的应用层,本身也是以协议形式出现,这个“协议上的协议”。现在有很多聚合式的协议,它把一些已经存在的区块链的智能合约协议、进入合约协议再打包变成新协议,然后封装起来,再给用户来进行使用。

*https://medium.com/@Ashaegan/market-mapping-crypto-f2c138130356

5.丰富的Defi应用场景

DeFi的应用场景已经很丰富了,比如支付,你可以用直接用在DeFi上面进行支付,而不需要第三方中介。你还可以借款获得低成本的资金、贷款获得利息、做去中心化的交易,资产管理、保险,以及对赌预测——娱乐性的赌局如Trump能否连任或对冲性的赌博,等等。

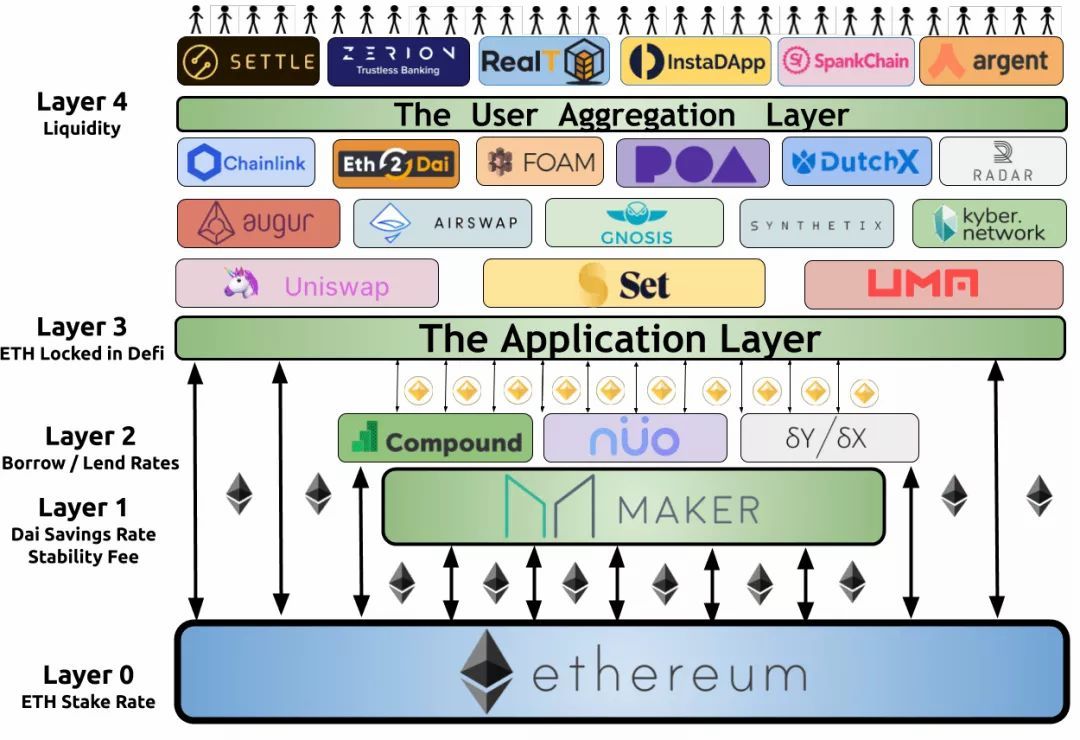

如今,以太坊上的DeFi协议已经应用在各种金融场景中。底层的一些流动性企业通过去中心化交易所来提供各种各样的流动性,借贷中可以添加杠杆合约,资产管理可发起去中心化的DeFi资产协议来进行管理;买保险也可以进行保险设置;可以把证券数字化后进行交易、预测;还可以把真实的黄金数字化,通过半中心化的信托来托管,从而在对应的链上创造出相应的货币或通证,然后在区块链上进行交易;还可以合成资产。

另外还有稳定币——一种贴现服务,但它和传统贴现服务的高利息相比,利息非常低,而且没有中心化的资产。聚合封装性的DeFi应用——如InstaDApp或者argent等把一系列协议封装起来后,用一个比较友好的互联网级别的客户界面来提供终端服务,用户通过客户端直接就可以使用这些底层协议享受服务。

6.可组合的开放金融服务

DeFi应用其实已经形成了和传统金融世界一样的交易组合。除了以太坊之外,还有新的更好的底层,比如波卡生态的底层是一个性能比以太坊更好、可扩展性更强、智能化程度更高的底层。这一层层环环相扣的DeFi协议为开放金融服务提供了像乐高积木一样的可组合性——DeFi乐高。DeFi协议像乐高积木一样可以非常方便地拼接组合。比如以往次贷危机组合的次贷债券比较复杂,且存在各种协议漏洞,但DeFi协议则不同。首先,底层资产的属性非常透明;其次,资产的流动性非常好,很少出现流动性风险;第三,整个的金融工程非常开放透明,且零成本。

最常见的DeFi协议有三个。首先是MakeDAO——一个去中心化的央行。它的原理是用户在协议里超额抵押数字资产。用户在以太坊里按照150%抵押比抵押,这意味着抵押价值100美元在以太坊里,在MakerDAO里可以创造150美元等值的标准化货币Dai。去中心化的标准化货币Dai可以用来投资,可以从其他的DeFi银行里借出并获得利息,也可以在去中心化交易卖成其他的资产后,再去线下付费、使用。

MakerDAO就像是一个典当。

比如你把15000美元的金条质押在银行或典当行里,典当行打折后会给你1万美元。如果你想做多黄金,可以拿1万美元再去买更多的黄金。赎回黄金则很简单,你只需把1万美元加上一定的手续费和利息还给典当行。

MakerDAO里的机制也一模一样,只不过其中的典当行由以太坊中的去中心化的智能合约替代。如果有很多MakerDAO,那就相当于有多个可以相互连接的典当行,整个抵押的流动性会非常好。你的以太坊也会让其他数字货币按照150比100的抵押率贮存到MakerDAO的智能合约里。这个智能合约和你借出标准化货币Dai——本质是债券。

其次是Compound——去中心化的货币市场。它的机制也是用户超额抵押数字资产进入智能合约池,按照抵押比率借贷各类数字资产,并且抵押资产可以生意获利。它和MakerDAO的区别在于,Compound上可抵押的资产种类较多而不仅限于标准化稳定币资产。你可以把这些数字货币抵押数字资产,然后进行货币交易。

具体操作一般是把一个非标准化的价格有波动的数字货币存入Compound,然后获得利息,存进去后可以在里面抵押出来,用在日常生活中。

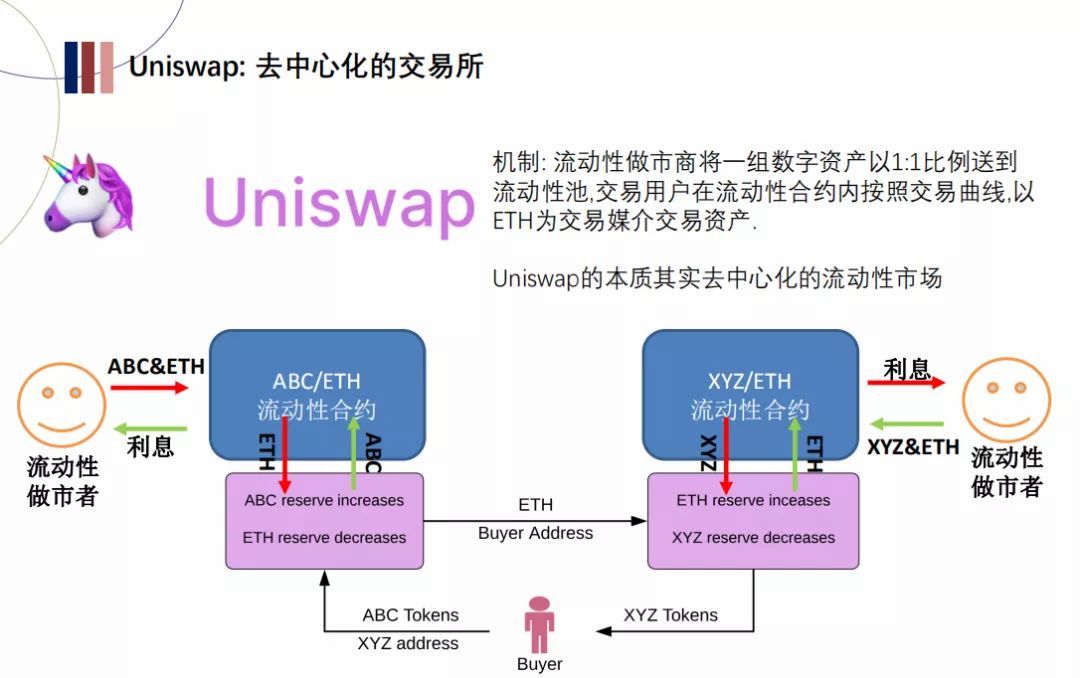

第三个协议是Uniswap——去中心化交易所。它的特点是无需中介就能进行交易。将股票公证化或把股份区块链化,再和以太坊按1比1的比例存入Uniswap后,任何交易者都可以在Uniswap里进行股份的买卖和交易。Uniswap的机制流动性做市商将一组数字资产以1:1送到流动性池里面,交易用户在流动性合约内按照交易。例如一个交易者根据市场价格将ABC资产换成XYZ资产时,他先把ABC的资产存入第一个流动性合约池——一个ABC和ETH的以太坊代币的兑换池,它通过ABC换出以太坊。他再把以太坊放入第二个流动性合约池,把以太坊换成XYZ,这样就形成一个交易循环。交易者通过两次交易把ABC换成XYZ,这是通过流动性比较好的以太坊进行的——不是所有的货币都有以太坊这样的流动性。

Uniswap其实就是一种互换。为什么ABC和XYZ有流动性?主要因为在ABC以太坊和XYZ以太坊里,人们按照1:1的比例把ABC和ETH存到相应的合约池——这个合约池你可以自己创建、挂牌一个,形成一个扩展性非常好、没有扩展性成本的流动性市场。这样就形成了一个网络,你交易得越多,参与流动就越多,网络的流动性不是成线性而是成指数型增长。

去中心化意味着可扩展性非常强,能形成一个网络系统,就像梅特卡夫定理。你的交易越多,参与的维度数越多,网络的流动性不是呈线性增长而是呈指数级别增长的。这就使得Uniswap的增长到未来会非常可怕。原来我们都说Uniswap会超越证券交易,但我们觉得Uniswap未来可能会超越所有的交易所,所有的清结算所的总和。

所以刚才这三个机制性的协议,分别是底层的流动性,其实就是交易,然后上面货币市场或者银行提供借贷,或者通过创造货币类似央行这三个构成了基石底层。

7.Peer to Contract的超越性

它们的特点是什么呢?它的用户不是跟人交易,也不是跟中心对手方比如银行来交易,用户其实是在跟合约、跟区块链上的代码来进行交易。Peer to Contract——人和协议来进行交易,P2C模式,这个其实就超越了P2P也好,或者说p to media to p的一个局限,在P2C的过程中利率是由算法决定,小部分是由社区投票决定。但其实主流是由算法——根据供需决定。供不应求的话贷款利率就增加很大,供过于求,借款利率就降低很多。这样来确保通过发挥价格的信号作用来促进供需。比如前段时间,因为全球的资本市场暴跌,数字货币也随之暴跌。这上面有些资产就供不应求,利率就上升得很快,资产供应也就上来了,流动性问题马上就会解决掉。

第二是不需要持续性担保,在这里你只要发起交易就有担保,不发起交易就没有担保。没有中心化的风险,你不用担心促和交易的人跑路,因为这里没有人去促和交易,合约和代码又不可能跑路。除非以太网关掉,这个目前还是不可想象的。

还有就是去中心化。你很难通过把一些节点或一些核心服务提供商也关掉,这是不可能的。所以它形成的是无国界、无边界,7乘24小时的一个实时交易,同时又不受脱欧或者资本管制的影响,你可以全天候地进行交易,全天候地去使用这样的一个协议,同时在里面所有的每一笔交易的流向和交易的逻辑,其实都很透明,这就避免了有人通过一些中心化的优势去做一些坏事。

8.Defi将给我们带来什么?

目前来看大部分的DeFi协议以借贷为目的,跟我们传统的金融市场一样。比如现在像maker,compound,dydx,里面都抵押了上亿美元级别的借贷抵押资产,并且余额也很高。

刚刚说到底层协议,现在我们发现从早期一直到现在为止,底层协议有很多,但协议毕竟是骨架,上面得有血肉,用户才能用得比较舒适。现在在这个协议之上又有很多人开始去做封装这些协议,集成这些协议的客户端。最常见的是各种各样的钱包,你可以把它理解成像支付宝一样的界面,或者直接就是支付宝,只是所有的协议都是用自己的,比如像底层的清结算或者保险。但是支付宝的界面以及支付宝的客户端和支付宝上面各种各样的金融应用是DeFi的协议,客户端是由可编程货币、包括一些被称为DeFi应用的专门化集成内容,去提供这样一个高质量的、非常便捷、并且用户友好的界面。

现在我们看到DeFi已经进入了2.0阶段。在1.0阶段,大家都在做底层的基础协议:借贷,交易,抵押,贴现,保险等。现在有很多人正在围绕着这些一级协议搭建二级协议,甚至说叫做三级协议,比如最左上边的基于MakerDAO的这个协议,大家都在做很多一些新协议,这些新协议底层,或者说核心协议是MakerDAO,在这之上加一些其他功能就形成了一个新的Dai,使货币具有不同的应用功能。

还有一个是组合,把协议聚合起来,以一个非常好的客户端向用户呈现出来。这样一来用户可以直接在上面一键将自己资产抵押进去变成Dai,Dai可以直接在compound里面存起来获得利息,让原来沉淀不动的数字货币资产变成流动性资产。我们所说的资产你只要不用它就只是资产,不是资本。但是一旦把它流动起来,它就从资产变成了资本。

所以可以想见为什么说英国会是工业革命的先行者,就是因为英格兰银行,有了英格兰银行之后,使英国本土的资产流动起来变成了资本,投入到了铁路建设、大西洋贸易、纺织厂的建设等的技术创新和产业创新里去,同时来自于德国和法国的,甚至来自于其他国家的资本都流到了英格兰银行里面去。在英国,流动的英格兰银行的资产与资本优先服务英国,这就使得英国在当时借贷成本低,在工业革命时就有了力量。当时英国的借贷成本是法国的三分之一,利息是百分之十几。英国的产业革命就这样如火如荼地发生了。现在在第一份协议里面大量的没有流动性的资产,比如像以太坊比特币,通过DeFi、MakerDAO、Compound、InstaDApp开始变成了资本,支持了一些区块链数字货币行业的很有意思的一些创新。

下面的set也是把这些协议组合起来,构成一个资管协议。

所以说DeFi已经进入了2.0时代,而且正在往3.0时代迈进。各种各样的协议、应用组合起来,开始去为这个创新者提供这样的一个服务。区块链行业很像一个国家,我们有自己的货币、清结算的制度、金融系统,同时也有我们自己的无国界、无边界的各种各样的技术创新。今天DeFi的市场规模增长非常快,年均增长300%,未来肯定会更多。未来DeFi会彻底改变金融行业,这一点都不夸张。

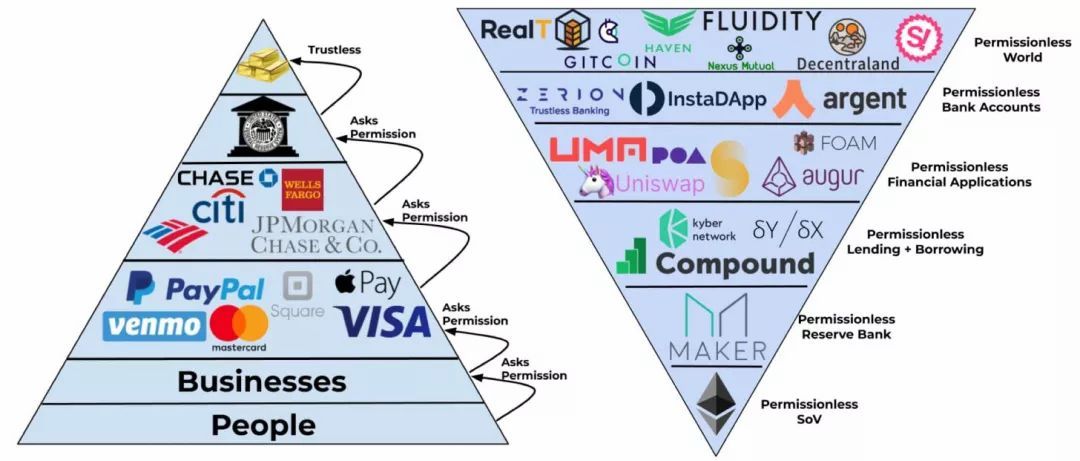

左边我们可以看到现在金融行业的特点。这个倒金字塔型压在最底层的是people,最上面是央行。当然最最上面的黄金资产现在已经不作为货币的基础资产。现在的货币基础资产是所谓的政务债务和社会债务,创造出来的,不管是m1还是m2,已经远远超过了黄金的市值,现在全球黄金市值8万亿。而这次美国一放水就是8万亿也就是全球黄金总市值。现在全球货币的基础资产其实是国家债务。

左边这个金字塔的特征是ask permission,任何事都要ask permission,先是商业银行从央行ask permission,开银行必须要获得央行许可。然后像visa、apple pay、支付宝,你要接入这个接口,必须ask银行的permisson,如果银行不允许你清结算,那下面的应用都用不了。然后businesses,比如如果阿里不给你接支付宝的支付接口,淘宝店都开不了,要做一个business都做不了。people如果想要用这个服务,也得获得淘宝许可。你开通了微信账户,微信也可以随意封号,这样微信就不能用,所有都要通过ask permission。但真正创造生产的是people,而生产者就一层一层一层被央行以及央行上面的所谓国家信用给压着了。这样其实就形成了一个新形式的跟古埃及一样的奴隶制度。

右边是区块链行业DeFi的新模式。都是permissionless的,底层是permissionless 的the storage of value也就是价值储存物,包括比特币以及其他一些主流数字货币。上面是央行reserve bank,就是maker这样子的贴现服务,你抵押多少value,获得现金或者流动性。这也是permissionless的,任何人只要有互联网都可以接入,不需要任何许可。

再上面就是去中心化的lending和borrowing,也就是去中心化的借贷。再上面是各种各样的去中心化的交易,去中心化的资产管理这些permissionless application。再上面是一个permissionless的accounts,账户的设立也是去中心化的,用户客户端用户界面也是去中心化的,只要有互联网就可以接入。

最上面就是应用这些金融应用之后就可以提供各种各样的服务了。比如游戏的账户设立、游戏里的交易、在区块链电商买东西、交易代码、给别人做外包开发……都可以通过链上的这些金融服务来获得账户进行交易。金融的赋能属性在区块链行业里面非常显著,使大量的区块链上的去中心化的这些应用在区块链上能够得到实行。因为DeFi作为一个底层进入基础设施来替代了我们传统的支付宝,银行央行。

而且如果我们把左边的结构再往国家间扩展的话,会发现国家和国家之间还不互通。比如中国人想用visa也很难用,包括用paypal网都连不上。同理美国人想要用支付宝却用不上。而且现在还有资本管制,人民币出不去,其他国家货币贬值很厉害。但区块链上就不一样。巴西人、阿根廷人、中国人、菲律宾人、美国人都可以在同一个以太坊上来进行交易——无边界无国家。

9.问答环节

主持人:好,今天就先介绍到这里。因为时间关系大家可能听得一知半解。如果感兴趣的话,尤其是开发者,可以继续跟我们来交流。我们可以给你提供一些开发的协助、生态的合作。接下来我们开始进入到对谈环节。这个环节是由我和曹寅老师做对谈。大家如果有感兴趣的问题也可以进入我们的706沙龙第二期的微信群里。我们会在这期间收集一下问题,在对谈之后把一些问题交给曹寅老师来回答。

首先跟大家说一个非常有意思的事情,之前这个活动的第一版文案是我写的。其中有一句是,比特币是DeFi的价值基石。后来曹寅老师说不对,这个价值基石是以太坊。在这一方面我们的观点是有分歧的。先说一下我的观点,然后再跟曹寅老师讨论一下。

所谓的价值基石,我理解为价值的存储功能。比特币毫无疑问是区块链领域的第一个应用,也是凝聚最多共识、有最多的算力来保护的一个资产。所以说它作为价值存储的功能是没有问题的。而以太坊,刚才曹寅老师也给大家介绍了它的概念,是全球计算机。其实计算机的可替代性比较强。

举个简单的例子,以现实世界中的计算机来说,第一个个人的商用计算机是苹果公司发明的。但我们现在去买电脑,会因为这个理由而选择苹果的电脑吗?我想大概率是不会的。我们买苹果可能是因为它的外观漂亮、用户界面友好、性能稳定。但我们同样也可以因为性价比高买戴尔,也会因为安全性和商用比较好买IBM。所以以太坊既然是以全球计算机的概念来推出的,那就必然会面临性能方面的竞争。如果其他的区块链应用性能比它好,也可以作为底层来开发。用户是有可能从以太坊,转到EOS,转到ADA转到波卡上的。不知道曹寅老师对这方面是什么观点?

曹寅:我同意,我们其实很看好未来在波卡上的这个区块生产,我们自己其实也是生态的重要开发者之一。波卡上面的MakerDAO就是由我们来开发的。所以目前的现状还是以太坊一家独大,以及虽然说也有很多把比特币以太网格式化了,称为ERC20的代币。但目前来说,它进入以太坊里面的量不大,现在DeFi上面主要的底层资产,还是以太坊。但是我相信今年会发生很大变化。

渐渐发生变化的两个原因,第一是越来越多的比特币,以ERC20的形式啊,进入了DeFi生态,像我们好几个朋友做的,现在就有一个imToken,这个是全球最大的钱包,就做了一个imbtc,包括其他的像火币币安,都做了erc20或者其他格式的代币。这其实是用户把自己的代币,抵押在一些专门的协议里面去,协议就自动创造erc20的等值的比特币,然后就可以在DeFi里面使用。但这是需要一定过程的。

第二点,以太坊之所以是现在DeFi底层,原因就是除了以太坊以外,没有第二个这样的协议生态,这样的一个底层生态有这样子的性能。在今年会有波卡,我们最看好的就是波卡。它会作为以太坊的一个重要竞争者,在性能上、生态上挑战一下。还有一个比较好的地方在于它其实是可以兼容的,因为波卡的开发者其实就是以太坊的前cto。它可以通过跨链的形式把比特币、以太坊,包括脸书的libra连在一起。比如说未来中国人民银行的这个数字货币的方式跨链到波卡,今年会发生很大的变化。我是很看好比特币作为价值底层的。之前我还专门做过一次演讲,讲没有比特币的DeFi,就是一次在线金融游戏。之后会发到群里去。

主持人:谢谢曹老师的回答。这里面有一个概念叫做erc20。给大家简单解释一下,所谓的erc20是以太坊上面的一个协议。因为我们不仅可以在以太坊上面转以太币这一个币种,你也可以根据它的协议来发行其他的币种。所以说虽然以太坊现在面临着性能的瓶颈,但是它发币和转币的功能其实是没有问题的。在数字货币领域有一个笑话,说以太坊最大的应用就是发币。简单给大家介绍一下。

然后关于底层资产的问题,我们看到有一个朋友问,脸书的Libra算是对金融的一次创新吗?为什么有如此多的合作方仍然无法获得政府和民众的信任?不知道曹老师对这个问题怎么看。

曹寅:我觉得,现在很难说Libra能不能得到用户和政府的信任。我觉得这个永远是相对的,但举例说,现在欧洲还有很多人不信任银行卡,或者很多人连信用卡都不用。在中国我们都很信任微信和支付宝,但是老外都不信任中国的应用。就算大家都知道,微信是一个功能很丰富的应用,但是美国人都不信,因为美国人知道微信有什么问题。所以从这点来说,是相对的。

现在我们看到的Libra,喜欢的人也有,讨厌的人也有,信任它的政府和不信任它的政府都很多。所以我觉得DeFi的应用跟Libra一样,它是服务,运用它来服务对它有需求的人,而不是为了让别人喜欢它。我相信Libra就是服务对它有需求的人,而不是服务喜欢或不喜欢它的人。

但我们相信Libra这个需求其实很大。因为这个世界上有越来越多的国家有很严格的资本管制,越来越多的国家金融门槛越来越高,越来越多的国家通货膨胀很厉害,Libra提供了一个真正的Libra。Libra提供了一个公正方便的金融应用、金融门户,不管你是否喜欢它。

主持人:感谢曹老师的回答。

那么在这个问题上我其实持另一种看法,我的理解是Libra一定不会成功。如果对标法币,一定是国家的信用作为背书,比如国家发行它的国家数字货币就有可能成功。但是我非常不看好Libra的前景。道理很简单,因为facebook毕竟是一个商业的公司,举国内的例子,比如腾讯发了一个腾讯币,那么你觉得阿里会接受吗?一定不会接受,对吧?同样,如果阿里发阿里币腾讯也不会接受。那么facebook即使真的发出Libra,那它在amazon的系统里面、在微软的系统里面一定不会得到非常流畅的使用。毕竟商业机构之间是竞争关系的。如果他们都可以基于对法币的价值作为对标发行数字货币的话,那么一定不会通用的。

在这一点上,我还是更看好国家发行的数字货币,而不是这种商业公司发行的对标法币的数字货币。国家发行货币有个问题,中国发的美国不用,美国发的中国肯定不许用。

曹寅:是这样的。但至少在这个在国内的应用层面上,它的接受度会更高的。比如咱们国家发起一个数字货币,那阿里和腾讯一定都会接受。如果是美国政府发,那么amazon和facebook都会接受。

主持人:嗯,是的。接下来看一下。有人问如何看待之前的闪电贷预言机攻击事件?

曹寅:这是一个很重大的事件,它是在DeFi还不成熟的时候,出现了这个过于先进的武器,或者说过于先进的工具,相当于你给猴子一把机关枪,那猴子肯定把它玩出各种各样的花样来。在DeFi还不成熟的情况,而且同时闪电贷啊,我们称之为是横空出世的应用,它的出现和这个攻击事件之间没隔多少时间,大家还没预见这个问题的时候,它已经发现了问题。所以它有点像是新冠病毒一样,突然出现,突然造成问题。但是现在其实大家已经意识到这个问题了,开始有了各种各样的应对方案。

我觉得闪电贷的问题还是要靠发展,发展问题是靠发展解决。闪电贷它是有一定作用的,它可以在帮助别人,比如在流动性不足的时候,在一些流动性的协议里面可能会出现流动性差、兑换成本过高的问题。闪电贷可以使流动性成本降低,去提供比较低的交易成本。所以说闪电贷有意义,但它是一个利和弊都比较明显的新协议。

出现闪电贷攻击之后,现在各个借贷协议已经意识到了价格的问题。其实我在去年十月份左右专门写了一篇文章,那时候闪电贷还没出现,我们就预见到了预言机攻击会成为未来非常重大的隐患,后来没想到就成真了,第一次闪电战攻击,它是因为预言闪电贷攻击失效,第二次闪电贷攻击,是因为用户都挤兑。这两个东西之前我都预见到了,所以这种东西其实是发展的问题,后面只要出现过一次之后的话,大家都能够预见到存在什么问题。区块链DeFi还有一个好处,它不仅是使用无门槛,它创新也无门槛,就意味着这个协议出了问题,大家其实马上可以转到新协议里面去,这样的话就形成了一个快速的优胜劣汰的一个创新环境,不行的人,loser,马上就被出清掉,然后新的协议进来,比上一代更先进,所以它的迭代的效率是传统法币世界或者说非区块链世界的十倍百倍。

主持人:嗯,是的。而且因为区块链下面所有的一切都是透明的,所以说你一旦出了问题是没办法盖着捂着的,只要你出了问题,第一时间所有人都会知道,这也会更加地促进整个数字货币技术的发展。

曹寅:对,其实举例来说,这种冲击事件在传统金融世界行业里边是十年一次啊,现在可能更多,可能是七八年或者五六年一次。迭代时间长,这种情况不是什么好事,因为在这里面其实很多是无法出清的,有毒资产无法出清,然后落后的生产力无法出清,这都是把问题给掩盖起来了。

主持人:没错,我们看下一个问题,现在基本上又是一个被问了很多次的问题,数字货币背后的价值来源于什么,因为它没有国家信用背书,那么它的价值来源于哪里?

曹寅:价值来源其实很多。这就关系到数字货币的估值模型。最常见的一种说法,是交易成本或者交易成本价值来源,我们这个世界很大的一部分的价值创造是在于交易,举例来说,刚才讲的银行这个事情,资产在你手里面不流动起来就是一个资产,没用的。但如果说通过银行和金融制度的话,把它从资产到有流动起来之后,变成资本,资本是生产力,资产不是生产力,有了流动性之后就产生了大量的生产力。

区块链其实最重要的一个价值的体现也是来自于交易,使得原来不能发生的交易现在可以发生,使得原来高成本的交易现在可以发生,使得原来高门槛的大颗粒度的交易现在可以变成低门槛,颗粒度可以变成很小,没有颗粒度,摩擦成本很低的交易。这样使得资产或者资本的流动性变得很快之后的话,可以更好地把生产力配置到高生产力的或者把生产要素配置的高生产力的部门、公司、个人、技术协议里面去,然后去物尽其用地发挥其生产力。所以这是区块链无门槛无边界的底层。而这个底层清算交易作用,它所能创造的价值是来自于交易。交易量越大,交易性能越好,你所能创造的价值以及你的估值就越大。现在我们区块链都在强调TPI和TPS。

区块链行业已经无意识地意识到了,这个行业的核心价值是来自于促成的无边界的无门槛的交易的数量。所以你的底层性能越好意味着区块链的估值区块链的这个价值也越大。但是,至于数字货币的价值取决于上面的原生数字货币是不是能够捕捉到捕获到你底层清结算网络的价值,我们称为投资捕获,所以从这点来说的话目前还有待进一步改进,因为可能底层清结算的技术做得很好,但数字货币的经济学的设计可能并不怎么样。因为这是需要既有比较好的开发者,又有一个比较好的经济学家协作才行。

如果这个底层技术很棒,但是代币的经济学设计不怎么样,这两者就是相辅相成的。因为区块链它是一个协作网络,如果说这个协作网络里面的博弈机制设计的不好,代币作为一种博弈工具设计得不好,那么大家都不愿意参与这样的一个博弈,会导致要不就是节点少,要不就应用少,要不就是开发者少。

所以我觉得区块链的难点不在于底层的代码开发,难点在于它是一种社会工程,你怎么去engineer这样的一个system,这样一个human system。我们不仅要考虑到区块链的技术基因,更要考虑到区块链的社会模因。现在这是比较难的一件事情,要求非常非常高。

主持人:好的,我也分享一下我对这个问题的看法。我的回答很简单,就是数字货币,以比特币为例,它的价值就来源于认可它的人对它的估值。为什么呢,因为比特币是一个非强制性的货币,它不像法币,法币很简单,就是你在国内交税的话,必须用指定国家的法币来交。

另外如果说注册一个服务的话,那么根据法律,是必须要接受代购法币的,但是比特币它并没有,那么也就是说,本来大家完全可以不买比特币,不对它赋予价值,但是它现在居然还有价值,那就说明这个是大家认可的。它不像法币,你可能对这个法币并不认可,但是你在这个国家里生活,你不能不使用这个法币。而比特币不是,即使有很多人怀疑他的价值,但是经济学原理大家都明白,99%的人不认可比特币会不会对它的价值造成损害呢?不会,比特币的价值只取决于那1%认可它的人给它的估值。所以说在一个非强制的情况下,比特币又有这么高的价值,那就已经说明大家对它的认可了,这是一个既成的事实。

曹寅:关于这个话题可以展开一下,但是,我觉得比特币很重要的一点就是它的反身性,比特币的持有者或者比特币网络参与者对于比特币的价值,两者之间其实存在这样的一个Reflexivity,互相影响,互相映射,反身性。

主持人:对,是这样的。接下来几个问题,曹老师可以简单回答一下,因为都是简单的比较技术性的问题,比如说有人说Uniswap是否相当于自动给不同币种的换汇?

曹寅:它的功能是这样子的。

主持人:然后再比如以太坊是怎样在服务器上面运行的?是否要求参与者成为服务器?

曹寅:所谓服务器并不是说真的是要买一个服务器,现在很多以太坊节点,也是托管在amazon云上面。当然大家都有诟病,觉得去中心化应用托管在一个中心化的云上面,可能会有一些安全风险。以太坊上面的所谓成为节点,只不过是成为它的共识节点。所以这个角度来说的话,你不用买服务器,你不用自己配置一个服务器的环境,就可以直接托管dock进去,而且例如microsoft Azure里就可以提供这样的一键dock的应用,让你可以一键非常方便地建立以太坊的节点。

主持人:然后还有一个问题是,如果一大批借贷的人无法到期时还款会发生什么?他应该问的是在maker dao上或者compuond上。

曹寅:首先第一点,Maker Dao也好,Compound也好,是不存在期限结构的。就是我们说债券都有期限结构,Maker Dao这些应用是没有期限结构的,你可以随借随还,你可以欠1万年、1亿年,一直欠到这个币余额低于抵押率拿不出被拍卖清算掉为止。所以从这个角度来说,不存在的时候还不起这样一个作用,那就是不停地在计息的,记到后面你可能利息超过了抵押品的价值,当然就会很长很长时间。然后到时候就会自动拍卖。

所以Maker和Compound,尤其是Maker,相对于传统的这种借贷或者说银行,它是自动清洗自动清算。什么意思?就是你的抵押品。抵押品的价值低于你所创造的债务的价值的时候,在链上它会自动发起清算拍卖。在Maker里面有一个专门的清算机制进行清算,使得你债务和资产负债表重新平衡。当然之前3月12号发生过一个问题,就是那一天网络发生了堵塞,也是类似于像预言机攻击,导致有一部分的清算拍卖没有成功。这也是发展的问题,是以太坊性能的问题,所以为什么我们说未来要有新的底层去替代或者补充以太坊就像波卡,这样的底层替代和补充以太坊,就是因为当defi的生态快速膨胀之后,你在以太坊现在的这十几个交易TPS的这个情况下是支撑不起这么快速发展的世界的。就好像你在沙子上面,可以搭一个城堡,但是在沙子上面是建不起万丈高楼的。

主持人:Ok,这些问题基本上讨论的差不多了。那么我们再讨论一个新的问题。

因为之前曹老师给我们介绍Defi的好处是去中心化。传统金融机构可能会利用自己的垄断地位来作恶,再加上它不透明。所以对于储户也好,其他的相关利益方也好,是不利的。但是其实在区块链领域,它也会形成垄断。

比如说我们简单的以比特币来举例,它的发行方式是通过一个叫做挖矿的过程来进行。简单来说,挖矿是很多人在解一道数学题,谁最先解出来了,谁获得这个货币的发行权。也就是说新发行的货币是归他所有。那么最开始,大家每个人用自己的个人电脑都可以挖矿。但是慢慢地就只有几个十几家的大的矿场可以挖到,现在可能只有头部的三到五家的矿厂可以做到。所以说虽然它是permissionless,但是自然地发到现在,已经形成了事实上的垄断。那么曹老师对这一点是怎么看的?

曹寅:我觉得这一点来说,垄断也分开放和封闭性垄断。

开放垄断的是自然形成垄断,就好像现在矿场垄断,哪个矿场提供给矿工的服务费越低,出矿率越高,手续费越低,那大家的矿工就会想各种方法进去。然后如果说有大矿工占了很多的矿机,如果有人想想超过他,他也可以无门槛地购买很多算力或者矿机配置进去超过这个矿工。从这个角度来说的话,这种开放式的垄断是现在区块链行业里面的情况。那么还有另外一种是封闭垄断,比如说像中国的烟草,假设有一个民营公司,它的烟的生产成本更低,烟的品质更好,甚至说吸了之后不仅不致癌,还可以让你延年益寿,但是你没有牌照,你就是犯法,就不能在中国销售烟草,就要被抓起来,这叫封闭式垄断。

那封闭式垄断是不好的,开放式垄断是好的,为什么?第一是垄断有规模效应,开放式垄断有规模效应,规模效应越大,交易成本越低。第二,因为它的开放式垄断导致产品的生产规模效应并不是不可能超越的,只要出现有一个新的托拉斯或者信托交易成本更低,性能更好,组织形式更开放,就会吸引现在的参与托拉斯里面的人到新的托拉斯去。所以这样子的这种托拉斯,我们有一种说法叫combine,虽然垄断中文都叫垄断,但英文里分成很多种,Trust ,syndicate,combine代表的是不同形式的垄断。我们现在看到的,其实区块链里面的算力垄断是一种最好的垄断——类似combine垄断,类似于合作社这样子,而不是monopoly这样的垄断。

主持人:好的,我们再讨论另外一个问题。刚才已经分享过很多链上的区块链应用,当然大部分是交易相关的,因为链上的这些都是通过数字资产的超额抵押来完成,所以说事实上,只要这个代码那个问题,它的执行是不存在任何信用风险的。但是如果随着Defi的进一步发展,可能会有很多的线下资产,大家会希望说我给他打包,做成一个证券到线上来,比如用uniswop来进行交易,但问题是资产从线下到线上,我们叫做资产上链的过程,这部分是仍然没法避免需要信任一个第三方的机构来完成的。那么曹老师是否认为这是制约Defi发展的一个最重要的因素?

曹寅:当然,目前来说,这是的确是。如果说线上和线下大资产上链的话,的确是存在这个问题。但是有两个方法可以解决,最为彻底的方法是什么?就是链下的资产从法币本位立场变成了一个代币本位资产,链下资产就自然上链了,什么意思呢?举例子来说,我们要把房地产的abs上链,那最好的办法就是,让房地产尤其是商业地产的现金流变成法币,变成代币,就是说,让租户从付人民币去交房租变成付代交房租。那这样的话就直接在支付层面就把资产上链了。那如果说你的现金流是以DI来记价的,那自然而然这个资产就是上链资产,就可以在maker里面进行自动化发行。因为是以现金流来折现的,而不是以资产来折现的。这是一个最为彻底的方法。所以现在来说,也有很多人在做这个,让DAI,让usdc和usdkey直接可以用以太坊来支付。你在美国是可以用以太坊包括代DAI去买咖啡,在欧洲也很多,还有用DAI,usdt,usdc去买咖啡。

然后现在我们在东南亚做什么呢?我们孵化的一个项目叫Dipo,就用DAI来付电费,然后这个DAI,就是Maker dao的稳定币,又可以在Maker的储蓄账户DSR里收到利息,相当于是免费帮老百姓开了银行账户,免费帮老百姓获得利息。那么规模大了,时间长了之后,通过DAI来支付的可再生能源就可以自然而然变成一种DAI的ABS去上链,这样我们就把链下资产自然变成链上的资产。

还有第二种,就是在链下找一个可靠的机构,它来存托资产然后在链上来发行。这是一种过渡的方法,是一个妥协的方法。链下的中心化变成链上的去中心化。但这个机会非常可靠的。

还有第三种方法,链下的资产或者说链下这个信托机构,本身也是去中心化的过程中和多中心化过程中的,相当于是社区银行或者说链下的合作社,你把资产托付到链下的合作社,它再把你变成一个线上资产。而链下合作社又是一个DAO,是一个decentrilized autonomous orgnization,是去中心化自动化的一个组织,它的治理它的决策也是由去中心化的参与者来集体决策的,像一个公社一样,这样替代了线下中心化的信托机构的一个角色。同时,这个DAO作为一种去中心化信托机构的所有决策所有账务全在链上公开,就ok了。

主持人:谢谢曹老师的回答,其实对第一个解决方案,我也是比较期待的,因为现在在美国其实已经可以做到你存在银行卡里面存比如说比特币,你直接支付美元,他给你进行实时结算。这个功能是美国的一家叫做Bitpay的公司实现的。你可以把它理解为是数字货币领域的支付宝,那么你可以存比特币,它给你一个银行卡,到时候你花美元是直接从银行卡划转,它对你的比特币进行清算,这个虽然是最彻底的方法,但是感觉不是一个遥不可及的东西,希望我们能尽快地在生活中来实现这一点。

曹寅:其实需求非常大,举例来说,现在最主要它提供的是刚需,比如说,你这个银行账户是刚需的吧?比如说你这个资产在钱包里面要生利息是不是刚需?不仅对于用户的刚需,对于运营者,比如说我们在东南亚做的,对于发电公司来说也是一个刚需,因为成本低了。原来沉淀的资金还可以在maker的DSR里生得每年百分之几的利息,现在当然利息是零了,但过去是百分之4到8的利息,那么何乐而不为呢?而且流动性非常好,你要提款,马上提款。

主持人:没错,所以说如果大家感兴趣的话呢,仅仅我们这一个讲座分享可能不会给你带来更深的印象。那么大家可以去尝试一下,因为其实你只要有以太坊,所有的这些应用就都可以去尝试,因为所有的都是permissionless的,你不需要任何的许可,只要花点时间读读文档都可以操作的。

主持人:好的,那么我们今天的一个半小时时间也到了。非常感谢曹老师给我们做这一个线上的分享,谢谢曹老师。虽然这个活动已经结束了,但是我们还有整个706技术的社会面系列的分享,会在之后的周末陆续开放,也欢迎大家关注,谢谢大家。

嘉宾:曹寅

数字文艺复兴基金会董事总经理,爱沙尼亚的无边界数字国家实践,2014年即开始在国内研究推广区块链的产业应用,以课题组组长身份参与了国家能源局相关政策制定,首次提出了区块链服务实体经济,2016年,曹寅先生作为创始合伙人发起了全球第一家能源区块链实验室,2017年,曹寅先生担任爱沙尼亚数字国家计划顾问委员会成员,并联合欧洲区块链核心企业发起了数字文艺复兴基金会,致力于孵化并推广区块链新生态。

公众号:歪脖三道(Web3DAO)