东方 HashKey Chain ,西方 Base:合规大趋势下的 TradFi 之战

作者:深潮 TechFlow

2025 年 1 月 Coinbase 和 EY-Parthenon 对 352 名机构决策者进行调查,结果显示:83% 受访者计划在今年扩大其加密货币配置,59% 受访者计划在 2025 年将其资产管理规模的 5% 以上分配给 Crypto 资产。

一个非常明显的信号已然传递:随着监管环境日益明朗和更广泛用例的出现,机构对加密资产的信心正在增强。在前所未有的机构参与下,2025 将是链上金融爆发的重要转折点。

区块链作为链上金融的重要基础设施,如何更好支持链上金融发展,承载更多资金、用户及复杂金融玩法?

这是一个比拼硬实力的角斗场,加密翘楚们已摩拳擦掌。

这其中,既有美国政府加密友好政策的推行,又有总统活跃的加密行动带来热度与流量,美国概念加密企业频频站上舆论的风口浪尖。作为美国最具代表性的加密企业,Coinbase 不仅是白宫数字资产峰会的座上宾,其推出的高性能 L2 Base 正通过合规稳定币 USDC 路径,快速推动生态链上金融的繁荣发展。

而在同样聚焦金融创新的东方世界,一场围绕金融产品代币化的变革力量也已开始酝酿:

作为亚洲领先的数字资产金融服务集团,HashKey 推出的金融和 RWA 首选公链 HashKey Chain 主网正式上线,旨在构建安全、合规、高效的区块链生态系统,并通过金融产品代币化推动 DeFi 与传统金融的深度融合。

大趋势之下,一场关于链上金融的话语权争夺之战已然拉开帷幕。在这场格局未定的竞争中,谁将引领链上金融发展?

本报告旨在探讨 2025 年链上金融爆发的契机,区块链平台应如何承接价值,以及成为链上金融重要基础设施的关键因素。

2025:链上金融全面爆发的前夜

人类金融发展史,可以说是人类文明进步史的缩影。不管是中世纪作为文艺复兴中心的意大利孕育现代银行雏形,还是二战后金本位制下资本永不眠的华尔街,金融的每一次质的突破,都追求着更高效的资本流动和资源配置。

区块链技术的出现,凭借去中心化、无需许可、公开透明以及更高效资本流转下的更高资本利得等优势,成为革除传统金融沉痼的重要力量,链上金融有望成为资本流动和资源配置的核心引擎,推动人类社会迈向更高效、更公平、更可持续的金融未来。

而伴随着 2025 拉开帷幕,链上金融也在监管走向清晰、机构跃跃欲试的大趋势下迎来爆发契机。

早在 2024 年,多项里程碑的落地已为链上金融的发展奠定了良好基础。

我们在 2024 年 1 月见证了比特币 ETF 的通过,这一历史性时刻消除了直接购买、存储和管理比特币的复杂性和技术门槛,打开了主流参与的大门并吸引大量机构资金:

根据 Coinglass 数据,目前比特币现货 ETF 总资产净值约为 1000 亿美元,其中:IBIT(贝莱德)约持有 463 亿美元;富士达(FBTC)约持有 162 亿美元;GBTC(灰度)约持有 158 亿美元。

在 ETF 之外,RWA、稳定币多个与链上金融息息相关的赛道迎来爆发式增长,构建起链上金融与传统金融融合的重要桥梁。

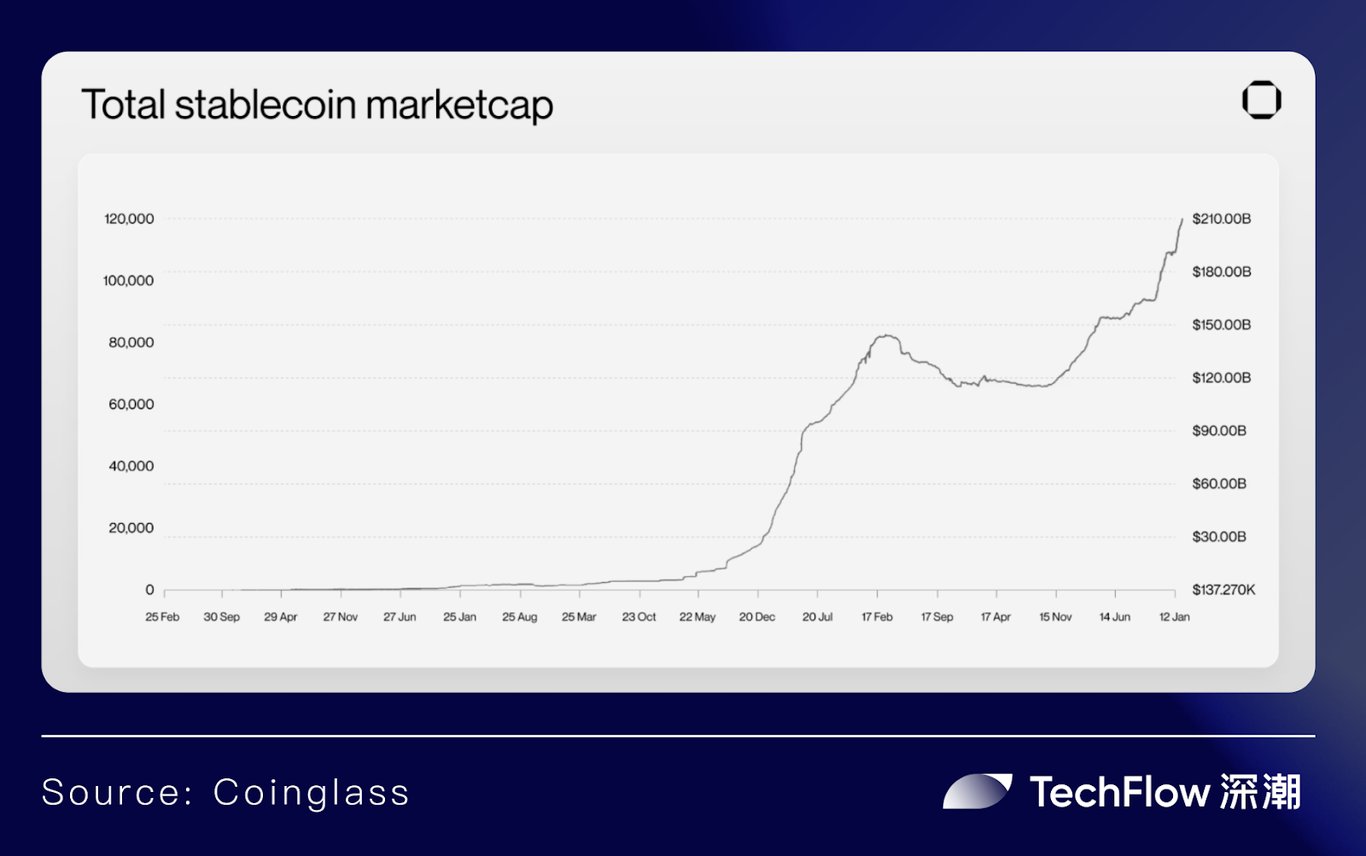

2024 年 RWA 迎来了爆发式增长,总价值突破 190 亿美元(不包括稳定币),年增长超 85%,代币化信贷、代币化国债、代币化房产成为主要推动力。另外根据 Coinglass 数据,2024 年稳定币年度交易量突破 8.3 万亿美元,总市值超过 2100 亿美元,与此同时包括 Stripe、PayPal、SpaceX 等传统巨头都在稳定币赛道有所布局。

与此同时,2024 年 11 月,特朗普赢得美国大选带来了更积极的链上金融爆发预期。

正式上任之前,不管是出席比特币 2024 大会发表演讲,还是 $TRUMP Meme 的横空出世,这位总是出其不意的美国总统就不遗余力的践行着加密友好态度。

正式上任仅两个月时间,十数项加密政策已然签署,包括《加强美国在数字金融技术领域的领导力》行政命令、推翻国税局(IRS)的 DeFi 经纪人规则,以及宣布包括 BTC、ETH、XRP、SOL、ADA 在内的 5 大加密战略储备等。与此同时,SEC 成立加密特别工作组并对多个加密公司撤诉。

在「Make America Great Again」的口号之下,Crypto 显然成为美国巩固其「全球金融心脏」地位的重要工具。

值得注意的是,美国的这股加密友好风气的影响力并不局限于美国。

在链上金融已在全球多点开花,许多国家不得不正视加密监管的前提下,美国监管的落地将提供示范作用,引发其他国家/地区的跟随,从而推动全球更清晰加密监管框架的搭建。在欧洲,已正式生效的《加密资产市场监管法案》(MiCA)进一步为欧洲各国带来了「有典可据」的加密发展环境。

与以美国为首的西方世界相比,东方各国/地区对于推动监管清晰、抢滩链上金融的竞争更为激烈。此前,包括香港、韩国、日本、新加坡、泰国、印度、迪拜等都出台过相关政策规范加密发展,其中香港便是其中翘楚:前不久香港证监会(SFC)发布包含 12 项具体措施香港虚拟资产市场「A - S - P - I - Re」路线图,旨在进一步聚焦机构投资者的参与。

如果说链上金融的高效资本流转是吸引传统金融加速上链的原始驱动力,那么更清晰、开放、包容的监管环境则进一步免去后顾之忧,推动机构采取更积极的上链策略。

实际上,这一趋势已经显现:西方世界中包括摩根大通、高盛、贝莱德、MicroStrategy 等,东方世界中诸如索尼、三星、汇丰银行等知名机构都已纷纷采取具体行动。

另一个非常明显的现象则体现在 ETF 申请热潮上,目前已有多个机构向 SEC 提交了 ETF 申请,包括 Ripple (XRP)、Solana (SOL)、Litecoin (LTC)、Cardano (ADA)、Hedera(HBAR)、Polkadot (DOT) 和 DogeCoin (DOGE) 等。

随着机构裹挟着更多资金、用户涌入,2025 将成为链上金融爆发的重要转折点。面对趋势,如何成为链上金融牌桌上的主力竞争者?内外兼修成为重点:

对外拥抱合规:合规将成为机构参与链上金融的核心衡量标准,积极拥抱监管将进一步消除机构对于监管的顾虑,为链上金融发展带来健康稳定的环境。

对内修炼自身:不断优化交易速度、交易成本、用户体验以及安全保障,持续提升区块链作为基础设施的服务能力,承接大规模资金用户。

而面对这两条路径,主要竞争者们的表现又如何呢?

东西方合规双雄:白宫座上宾与港府监管先锋

西方的 Coinbase,东方的 HashKey。

这句在社区中广为流传的类比,不仅源于二者同样拥有业务涵盖广泛的加密帝国,更源于双方在合规方面所表现出的坚定决心和相似路径。

作为美国首家上市的加密货币公司,Coinbase 在过去几年陆续取得了美国各州的资金转移许可证,以及包括英国、欧盟、新加坡、日本等国家的合规运营许可。

虽然 Coinbase 合规之路在 SEC 的干涉下历经曲折,但在以特朗普为中心的加密友好型政府上台、SEC 撤销了针对 Coinbase 的诉讼之后,逐渐「守得云开见月明」:

作为首次白宫数字资产峰会的座上宾,Coinbase CEO Brian Armstrong 坐在特朗普左起第三位的位置,并在媒体采访时公开表示:愿意在国家储备的背景下担任政府的加密资产托管方,Coinbase 已与政府的多个部门在加密资产托管和交易方面展开合作。此外,Coinbase 还透露将积极过会推动国会快速落地稳定币立法及市场结构法案工作。

而作为东方代表,扎根香港的 HashKey 则是许多社区成员眼中当之无愧的合规先锋:

作为曾经的亚洲四小龙,香港不仅拥有优越的地理位置,能够联动中国大陆、日韩、东南亚等板块扮演亚太地区重要金融枢纽角色,而且其完善金融基础、活跃的金融创新氛围以及长期积累的大量金融、科技和法律领域专业人才,都是其他城市无法比拟的存在。

此前,香港的金融沃土曾成功孕育出 FTX、Amber group、Crypto.Com、BitMEX 等众多加密行业头部机构。而根据香港投资推广署发布的《香港金融科技生态系统报告》,香港现有超过 1,100 家金融科技公司,其中包括 175 家区块链应用或软件企业以及 111 家数字资产和加密货币公司。

2023 年,香港进一步明确了「将区块链作为重点发展领域」的方向,同时正式开启虚拟资产服务提供商(VASP)牌照申请制度,伴随着 ETF 和虚拟资产基金等创新产品逐渐向普通投资者开放等系列政策的出台,香港正在作为「链上金融创新中心」而受到全世界的关注。

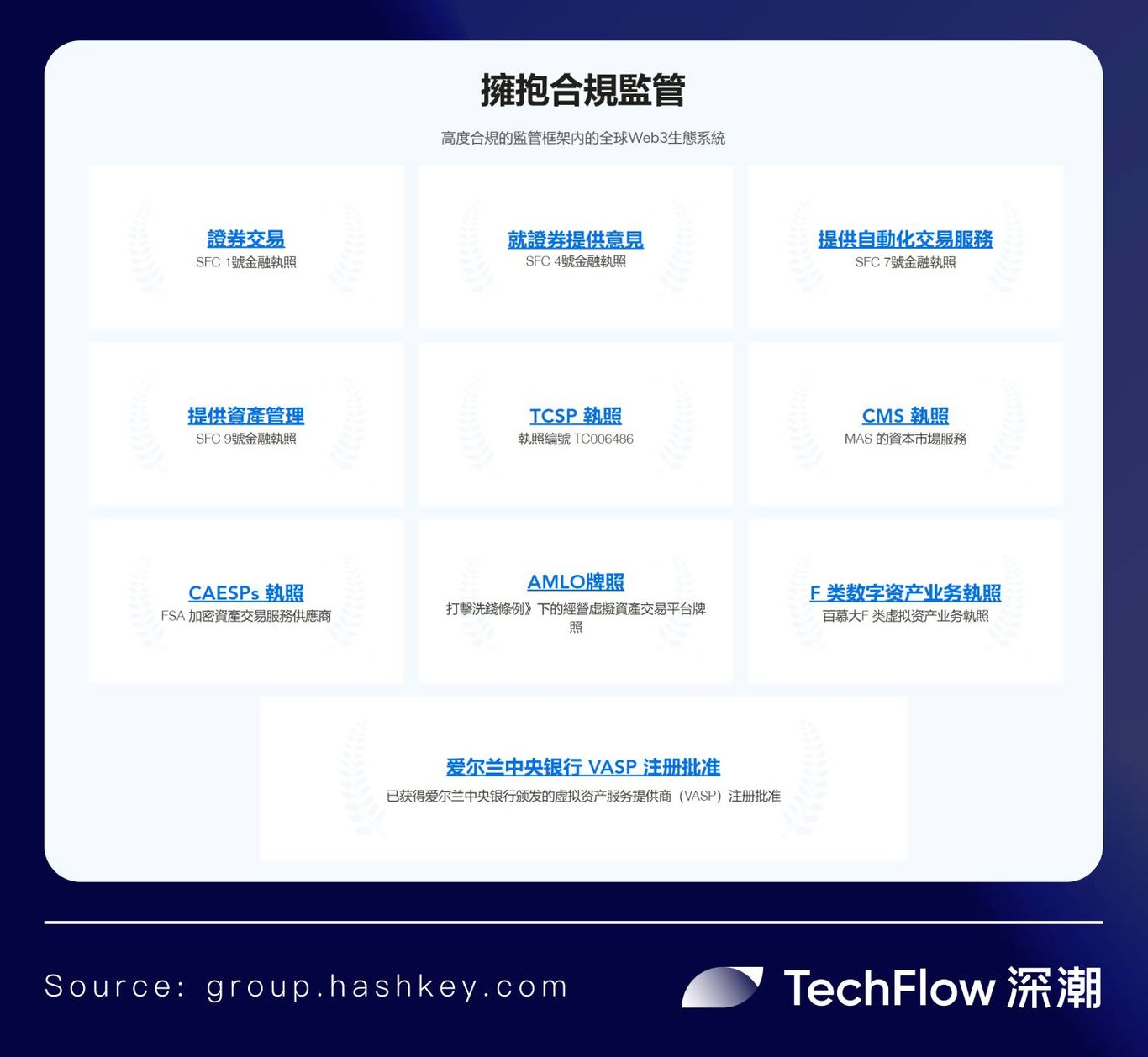

HashKey 作为首批申请香港牌照的加密企业,同时也是首批支持香港大力发展区块链经济、积极拥抱合规的重要力量,目前 HashKey 已正式获得香港证券及期货事务监察委员会(证监会)发出的第 1 类、第 4 类和第 9 类牌照,多方面扩展其在香港证监会监管下的业务范围与能力。

以香港为圆点,在过去一年的时间里,HashKey 在全球多个国家的合规进程实现高速推进,先后获得了新加坡金融管理局(MAS)颁发的主要支付机构牌照、日本加密交易所经营牌照、百慕大金融管理局(BMA)颁发的 F 类牌照以及迪拜虚拟资产监管局(VARA)对其虚拟资产服务提供商(VASP)牌照申请的原则性批准(IPA)等。

与此同时 HashKey Group 还表示未来 5 年将持续推进全球持牌矩阵,开拓包括中东、欧洲等市场,链上金融服务能力逐步扩展至全球。

而作为 HashKey 专为链上金融和 RWA 打造的链, HashKey Chain 将延续 HashKey 合规优势,致力于构建合规导向的链上金融基础设施,打造联通 Web2 与 Web3 的全栈式解决方案。

合规为 HashKey 带来的势能也体现在了具体业务层面的增长,尤其是在机构合作方面:

2024 年,HashKey HashKey 不仅成功推出博时 HashKey BTC ETF 与博时 HashKey ETH ETF,更与富途证券、老虎证券、信达国际资管、众安银行等一众知名机构建立深度合作。

与此同时,HashKey 用户规模突破 25 万,吸引超 45 亿港元在链上沉淀,同时累计交易量突破 5000 亿港元。

在相似的合规路径之外,区块链是承载链上金融的基础设施,而 Coinbase 与 HashKey 作为都推出了其 L2 的加密资管集团,我们也很容易把目光落脚在 Base 与 HashKey Chain 之上。

链上金融底座:合规稳定币与金融产品代币化的博弈

我们能从 Base 与 HashKey Chain 之间找到很多共通点。

同样作为新一代链上金融技术底座,二者都在优化性能下足功夫,以更好承载大规模资金及用户。

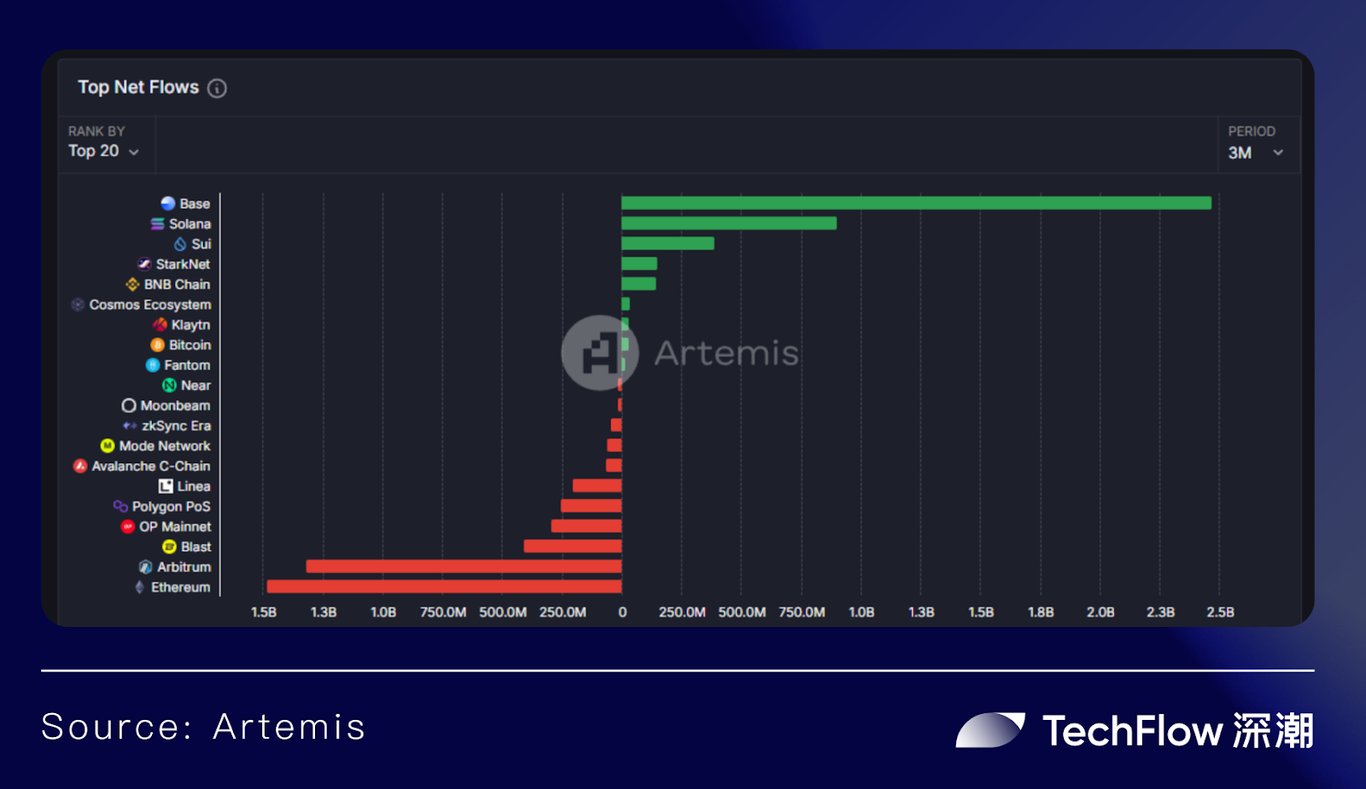

Base 主网早在 2023 年就正式上线,不到两年的时间里,已成为最炙手可热的 L2 之一。根据 Artemis 数据显示,2024 年第四季度 Base 资金净流入量超过 25 亿美元,日交易笔数约为 1110万 笔,在 2024 年的 AI Agent 和 Meme 热潮中,Base 展现出了强大的吸金能力和对于大规模用户频繁链上交互的承载能力。

反观 HashKey Chain,虽然上线仅仅两个多月时间,但不管是从迅速增长的链上数据还是专为机构级采用而设计的系列功能,我们都能感受到 HashKey Chain 打造金融和 RWA 首选区块链的野心。

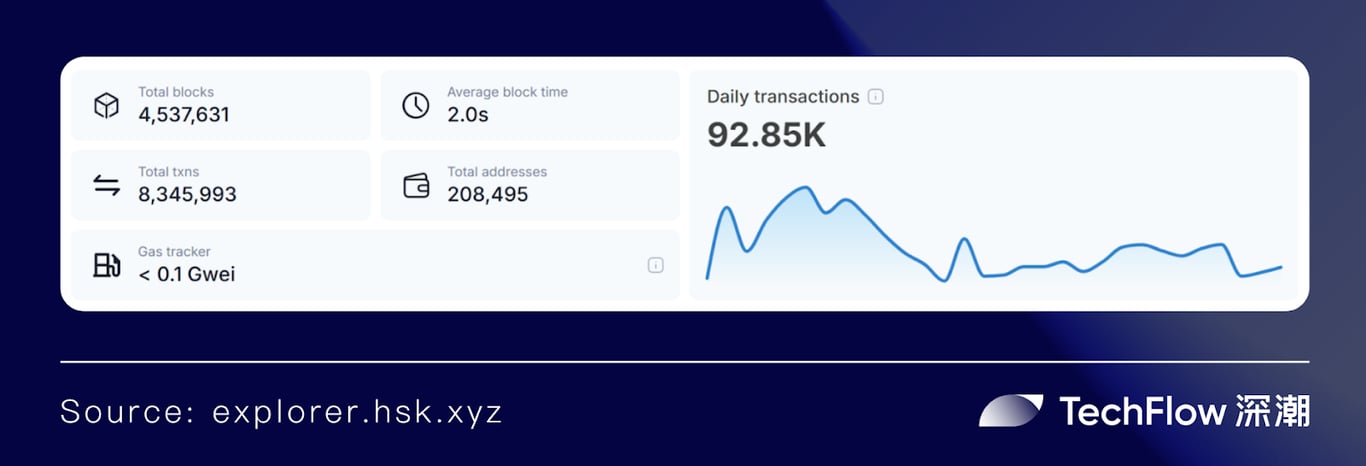

作为基于 OP Stack 构建的以太坊 Layer 2,HashKey Chain 拥有 EVM 兼容、高吞吐量、可扩展等优势。而根据公开数据显示,HashKey Chain 平均出块时间 2 秒,Gas 费低至 0.1 Gwei,TPS 可达到 400,致力于带来突出的链上金融交互体验。

在测试网阶段,HashKey Chain 累计完成 2581.6 万笔交易;超 87 万个钱包地址注册;30 万社区成员参与。而根据 hashkey.blockscout 数据显示,主网上线两个多月,HashKey Chain 总交易量突破 834 万笔;总地址数超过 20.8 万。

与此同时,对于大资金体量的机构而言,安全是其参与链上金融的首要考量,HashKey Chain 对此也做了充足的准备:

HashKey Chain 的智能逃生舱通过间隔固定区块向 Layer 1 同步一次状态默克尔树,实现了资产安全的最终保障。

与此同时,多层级 DAO 治理使得安全委员会 DAO 负责快速响应可能的安全威胁,技术审计 DAO 则专注于深度分析和验证,进一步提升 HashKey Chain 的安全系数。

此外通过与 Chainlink 的合作,Chainlink CCIP 将作为 HashKey Chain 标准跨链基础设施,从而有效避免如双花攻击、跨链重入攻击等常见的跨链安全问题,确保 HashKey Chain 提供可靠安全的跨链服务;Chainlink Data Streams 将作为 HashKey Chain 官方数据解决方案,为 HashKey Chain 带来低延迟、实时、防篡改的市场数据,打开高频交易和衍生品交易场景创新大门。

当然,在公链基建军备竞赛下,在性能硬实力之外,生态建设的软实力更受人关注。

在这方面,虽然 Base 与 HashKey Chain 都致力于紧抓 2025 链上金融发展机遇,但各自的生态切入点选择方面却有着不同的规划。

Base 以合规稳定币 USDC 为主抓手:

Base 与合规稳定币的渊源始于 2018 年,Circle 和 Coinbase 共同推出了第首个由中心化交易所支持的稳定币 USDC。该稳定币以合规为主要优势,Circle 具备美国全牌照以及英国与欧盟的支付牌照,并去年 7 月在 MiCA 法案下获得合规获发行 USDC 和 EURC 资格,近日更向美国证券交易委员会提交 S-1 文件,拟进行首次公开募股。

合规稳定币不仅提供了稳定的交易媒介,带来加密资产之间快速兑换和高效流动的桥梁,更为传统金融上链提供了合规化路径。通过 USDC,Base 不仅将为用户带来了更优质的链上金融体,更推动了生态内支付、RWA 等更多金融场景的渗透和创新:目前 Base 生态已涌现出 Peanut、LlamaPay 等多个原生稳定币支付应用。

而 HashKey 则继续发扬其在机构合作方面的优势,HashKey Chain 着重聚焦金融产品的代币化,构建金融和 RWA 首选区块链:

机构管理着大规模资金及用户,机构的参与将引导大量资金的链上沉淀以及增量用户的涌入,是链上金融走向成熟和规模化的重要标志。HashKey Chain 旨在通过为机构提供高效且合规的金融产品代币化解决方案,为机构参与扫清障碍。

由中国太保投资管理有限公司(香港)发起和管理的代币化美元货币市场基金「CPIC Estable MMF」成功基于 HashKey Chain 部署,便是 HashKey Chain 以金融产品代币化为抓手、构建金融与 RWA 首选平台的示范案例。

对于机构而言,通过合规友好、安全可信、高性能低成本以及完善的链上 DeFi 生态赋能资产流动性和应用场景,HashKey Chain 显著降低了机构金融产品上链的技术门槛和运营成本,使得 CPIC Estable MMF 作为一种有效的数字化资产配置工具,帮助机构实现了基金份额在区块链上的透明、高效和精细化管理。

对于 DeFi 用户而言,通过为机构提供高效的金融产品代币化工具,链上金融用户将迎来更多具备真实收益的优良资产,获得更多样的收益来源。

而对于链上金融而言,随着越来越多的机构级资产选择在 HashKey Chain 上进行数字化转型,链上金融正在加速与传统金融的融合,并在全球金融体系中扮演越来越重要的地位。

根据 HashKey 数据显示,CPIC Estable MMF 运行首日申购规模就已突破 1 亿美元,进一步折射了市场对于机构金融产品代币化的巨大需求。随着 HashKey Chain 持续推进与多家机构的深度合作,HashKey Chain 将进一步成为债券、基金、稳定币等金融产品代币化的理想平台,助力链上金融与 RWA 的飞跃式发展。

两条路径各有千秋,都承载着助推链上金融爆发的宏大愿景,也都在各自切入点取得突破性成就,但在链上金融仍处于初期阶段的当下,或许 Base 与 HashKey Chain 都需要更多链下与链上金融深度融合的具体场景来验证其可行性。还需站在更长期的视角审视。

而在当下预判未来,或许二者公布的 2025 路线图能够带来更多长期视角的判断。

多举措并行:迎接链上金融发展黄金时代

在 Base 发布的 2025 路线图中,我们可以清晰的看到技术、生态的双轨并行:

技术方, Base 将着重关注 OnchainKit、Paymaster 和 L3 以提升体验;

生态方面,Base 旨在打通 25 个以上法币通道,并致力于引入 2500 万名用户和 2.5 万名开发者,与此同时年内链上资产规模千亿美元。

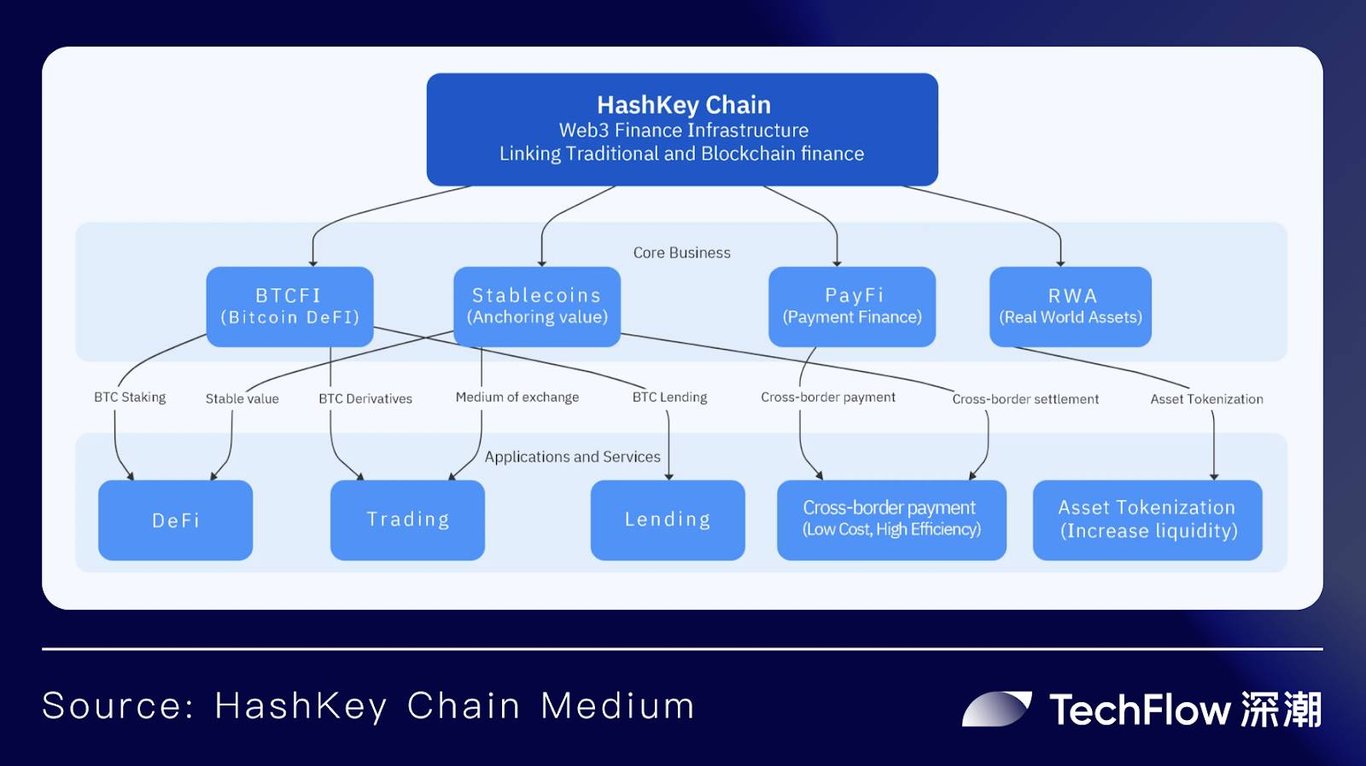

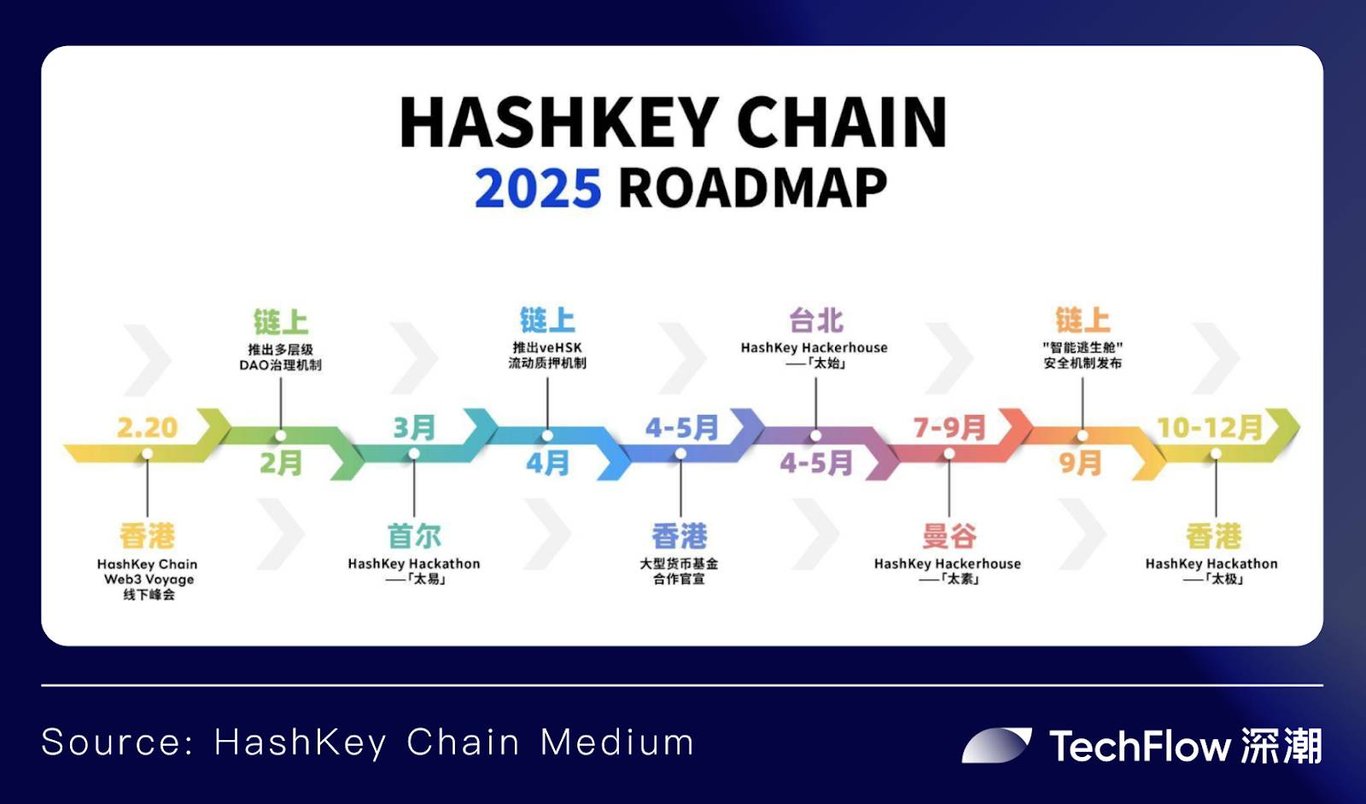

相比较于 Base 的数据宏图,HashKey Chain 的 2025 路线图则以 BTCFi、PayFi、RWA 和稳定币等赛道为主线,在聚焦链上金融、扩大开发者规模、吸引大规模资金上链以及构建合规导向的链上金融基础设施方面介绍了更多具体举措。

一方面,由 HashKey Chain 发行的 Wrapped BTC 资产 HashKey BTC(HBTC)即将到来:

该产品旨在聚焦万亿体量的 BTCFi 市场,为用户带来合规且稳健可观的链上收益,包括借贷收益、流动性挖矿收益、再质押收益及 HashKey 积分等。

另一方面,以「金融和 RWA 首先区块链」为愿景,HashKey Chain 将持续聚焦 RWA 赛道,不断提升机构级金融产品代币化服务:

此前 HashKey Group 曾与信达国际资管合作推出的首个由香港金融机构发行的 STBL 项目,STBL 的相关资产为 AAA 级货币市场基金(MMFs)投资组合,每一个 STBL 的面值为 1 美元,可全天候 24/7 进行转让,并将于每月派息日以新发行代币形式自动将每日累计利息分配至专业投资者钱包中。不久的将来 STBL 的发行将拓展至 HashKey Chain。

与此同时,HashKey Chain 还将推动房地产、商品和艺术品等传统资产领域代币化,促进资产流动性和市场透明度。

更重要的是,基于与多家机构的深度合作关系,HashKey Chain 的港元稳定币正在酝酿:

此前,HashKey Exchange 已与圆币科技、Allinpay international 等公司达成合作,基于 HashKey Chain 发行的港元稳定币即将与大家见面。基于 HashKey Chain 稳定币生态将进一步推动 HashKey Chain 上跨境支付和去中心化金融解决方案的繁荣发展,加速实现全球金融的链上转型。

而在开发者层面,多项开发者激励政策也表现了 HashKey Chain 对于建设链上金融的决心:

在 HashKey Chain 主网正式上线之际,总奖池高达 5000 万美元 Atlas Grant 计划随即推出。该计划旨在深度发掘 Web3 领域的优质项目并提供全面赋能,助力 HashKey Chain 应用层和链上用户的指数级增长。Atlas Grant 第一期已于 2025 年 1 月 20 日结束,第二、三、四、五期将于 2025 年 Q2、Q3 和 Q4 陆续启动。

此外,系列 HashKey Hacker House 和 Hackathon 活动即将在韩国、台湾、日本和泰国等全球多个城市开展,为开发者提供交流沟通和直接对话 HashKey Chain 核心团队成员并获取支持的平台。

从拥抱合规到以 BTCFi、RWA、稳定币等赛道为抓手构建安全、高效、机构友好的多元化的链上金融生态系统,HashKey 正在成为推动链上金融与传统金融深度融合的重要力量。

无论是西方的 Coinbase 及其高性能 Layer 2 Base,还是东方的 HashKey 及其金融和 RWA 首选公链 HashKey Chain,都在以各自的方式推动链上金融的繁荣发展。这种东西方并行的格局,不仅展现了链上金融的多元化路径,更揭示了全球金融体系变革的深刻趋势。

正如社区所言:

西方的 Coinbase,东方的 HashKey

西方的 Base,东方的 HashKey Chain

或许在监管走向清晰、机构接连入局这一几乎不可逆转的大趋势下,二者与其谈论竞争,不如说是共建。

在以 Coinbase 所在的旧金山以及 HashKey 所在的香港为两个圆心,以 Base 的合规稳定币和 HashKey Chain 的机构金融产品代币化为两大抓手,面对链上金融全面爆发的黄金时代,或许我们更可以期待,未来无论是 Base还是 HashKey Chain 都将以共赢的姿态,推动东西方链上金融秩序的搭建,同时加速全球链上金融变革的更早到来。

Like my work? Don't forget to support and clap, let me know that you are with me on the road of creation. Keep this enthusiasm together!