CoinEx研究院|去中心化穩定幣市場調查分析(下)

(接上文)目前市場上的去中心化穩定幣協議可以分為4類,超額抵押類、部分抵押類、生態類以及衍生品綜合類。

2. 部分抵押類穩定幣協議

部分抵押類穩定幣協議一般是按一定比例用主流穩定幣加自己的治理代幣去鑄造協議穩定幣。由於專案初期治理代幣的實際價值支撐很低,大部分這一類的穩定幣都免不了死亡螺旋,活下來的非常少。

部分抵押協議有個獨特的概念就是PCV(Protocol Control Value協議控制價值),這個可以理解為協議的金庫,這個金庫完全是協議自己的資產,不可以被用戶贖回。PCV通過協議自身的各種生息操作以及協議各種手續費獲得增值。當PCV大於協議穩定幣的發行量價值時,協議的穩定幣可以被認為是超額抵押的。可以理解為PCV的大小決定了穩定幣發行量的多少,以及風險的高低。

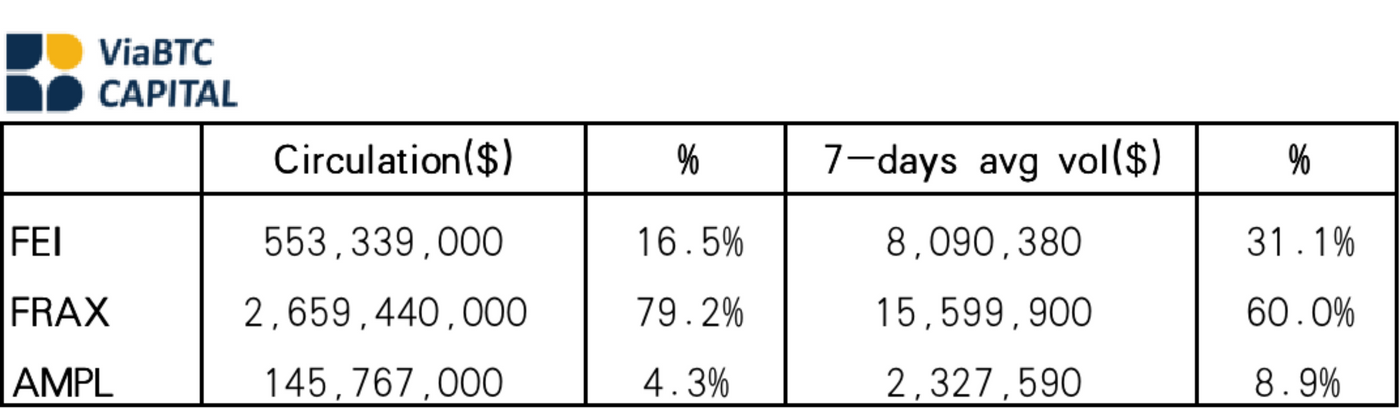

目前市場上比較成熟的部分抵押協議有Fei Protocol(FEI)以及Frax(FRAX),他們一起佔據了此類大概91%的市場份額,其中Frax 60%,FEI 31%。

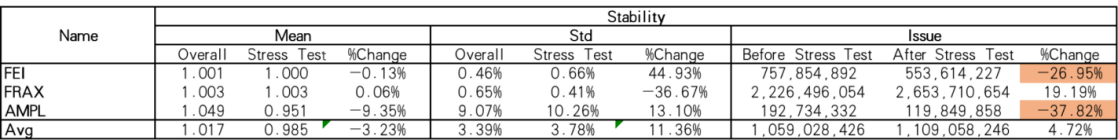

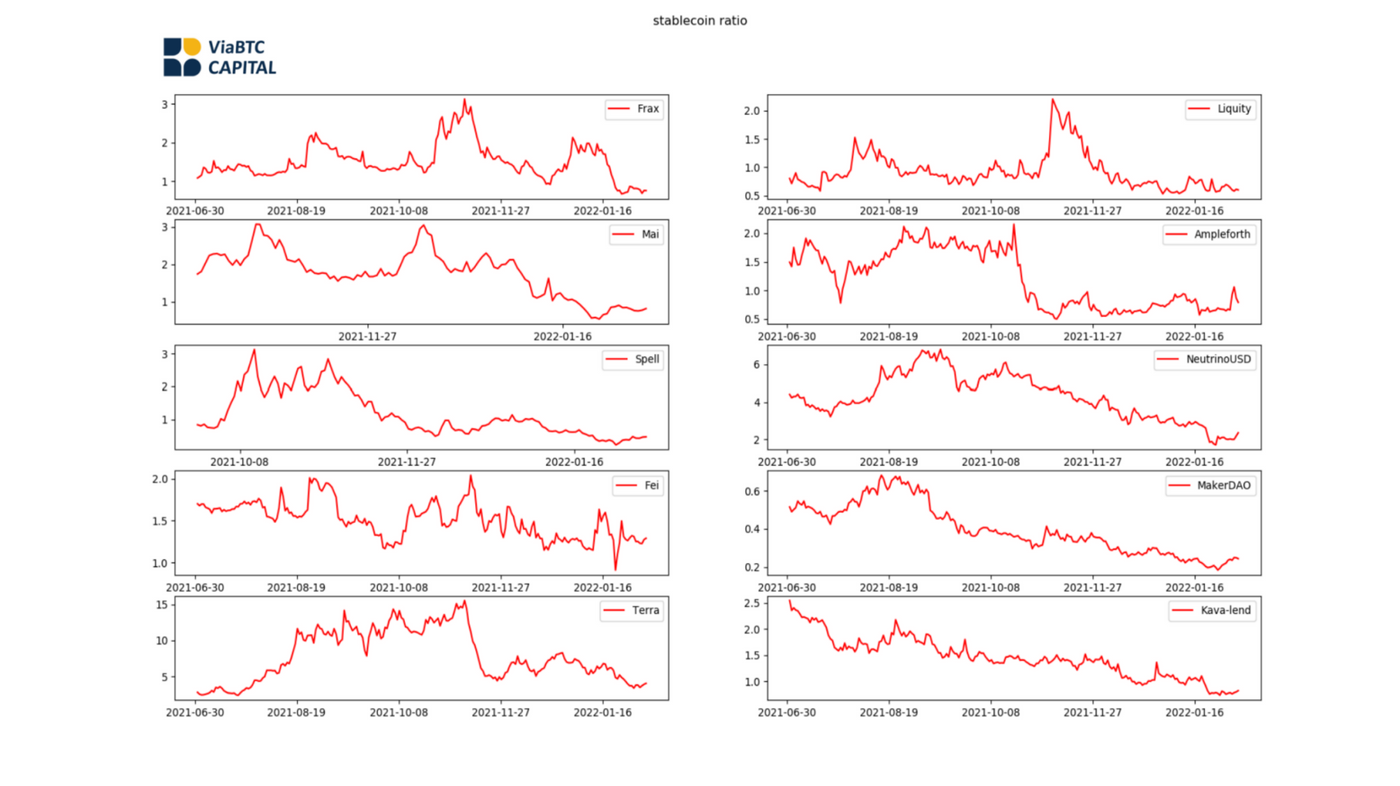

同樣也通過對這類型的穩定幣進行了壓力測試去觀察它們的穩定性。觀察發現,不管是在壓力期或者是正常觀察期,FEI和FRAX並不遜色於那些大家覺得會更穩定的超額抵押穩定幣。甚至比大部分超額抵押穩定幣都要穩定。穩定性的很大一部分要歸功於PCV的成功,FEI的抵押率(PCV/穩定幣發行量)已經達到了132%,而FRAX的抵押率是被它自己機制穩定在85%。

而AMPL的穩定性表現得非常差,是由於其特殊的Rebase機制讓它的價格波動非常大。

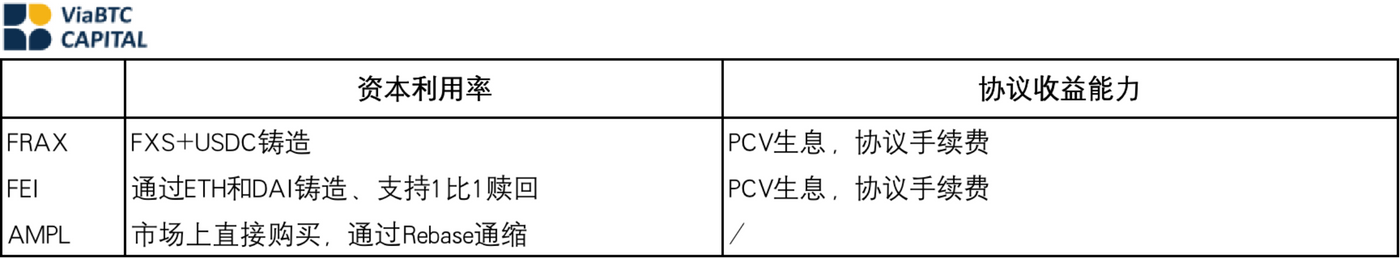

在資本利用率方面,FRAX允許治理代幣FXS+USDC的混合鑄幣,這加大了可鑄幣的容量,可以認為是100%的抵押鑄幣,而且由於是直接鑄造抵押借出的,所以沒有清算的風險。FEI則允許ETH和DAI的直接鑄造,同樣也是沒有清算風險和100%抵押鑄幣。在收益能力方面,這個版塊也很相同,都是協議收益加PCV的資管理財生息的收入。

3. 生態類穩定幣協議

生態類穩定幣協議的特點是穩定幣可以按照生態的公鏈幣的U本位價格,用1:1進行鑄造和贖回,可以理解為是用整個公鏈生態的價值去為發行的穩定幣作為價值支撐。

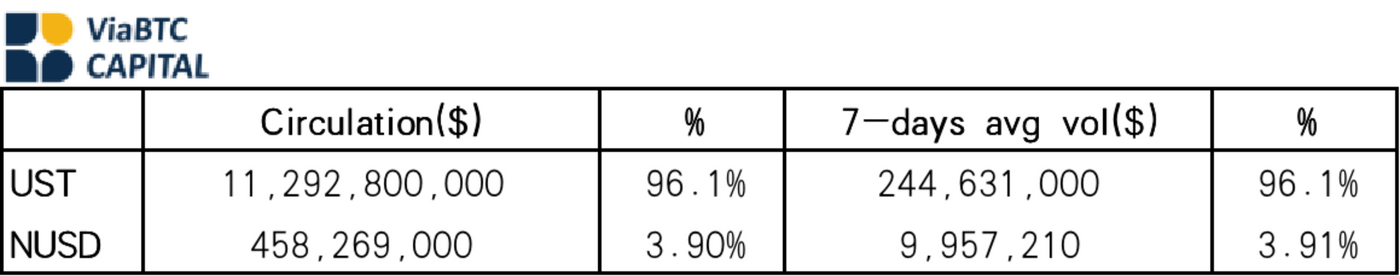

目前市場上發行量在加大的就只有Terra的UST和Waves的NUSD,其中UST佔據了96%的份額。

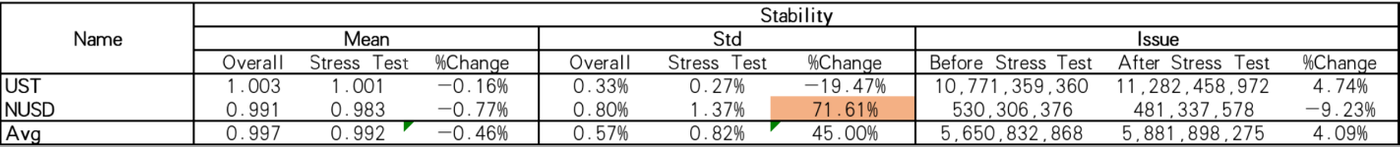

穩定性方面,UST由於其生態的快速發展,已經幾乎與DAI持平。即使在壓力期受到了MakerDAO的創始人推特的衝擊,也僅僅是波動率大了一點,幣價均值和發行量都未受太大影響。Waves則可能由於生態尚未發展起來,應用場景不夠多,導致其穩定性較差。

總體來說,可以看出這類穩定幣深度和生態緊密綁定,生態好就可以保持穩定,而且發行量很大。

資本利用率在生態類穩定幣協議中達到了最大,因為其是以整個生態的發展作為抵押,所以鑄幣量可以以生態的估值作為上限。而其收益能力也是與生態的使用相關,在公鏈上的每次轉賬交易、合約執行等都會給生態帶來收入。

4. 衍生品綜合類穩定幣協議

這類穩定幣大多數還處於早期,發行數量還不大或者發行時間較短,所以沒有很多比較有效的數據面的觀察。其中發行數量比較大的有Angle Protocol發行的錨定EUR的agEUR。其他的有UXD Protocol,發行了約10M的錨定美元的UXD,以及Hubble Protocol,發行了約30M的錨定美元的USDH。這些協議利用鏈上的衍生品對其鑄造穩定幣的抵押品進行對沖,鎖定其U本位價值,從而既免除了清算的概率又讓錨定保持穩定。例如agEUR和UXD都是100%的資本利用率,可以直接用其風險資產1:1來鑄造穩定幣,由於其需要鏈上的永續合約進行做空去對沖鑄造品的價格,所以其同時向衍生品的市場注入了可觀的流動性,這也可以認為是這類協議的另一個價值來源。

市場對不同模式的估值偏好

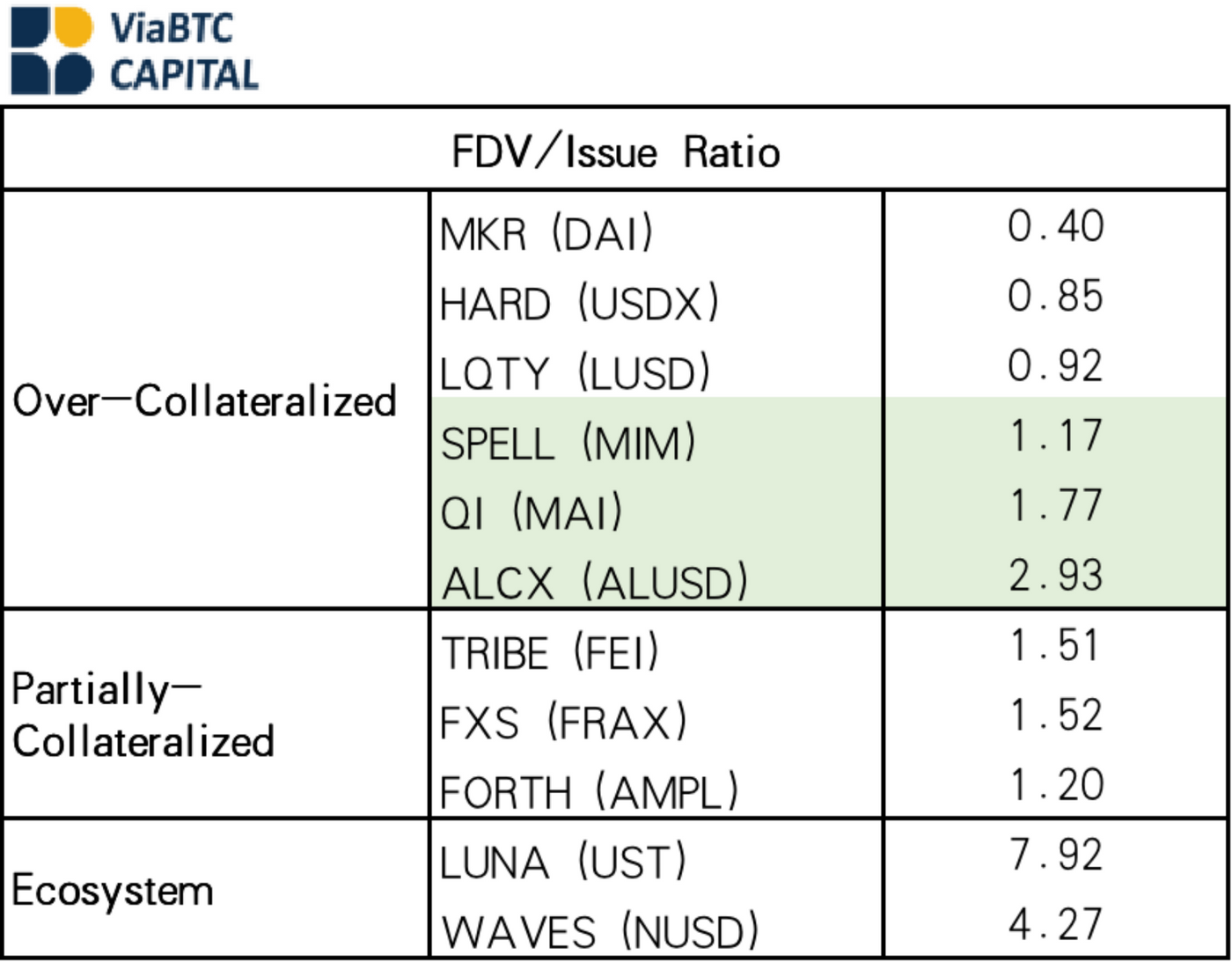

通過觀察發現穩定幣的發行量與治理代幣的總估值FDV之間並沒有發現顯著的相關性,以及有區域化的中值回歸現象(下圖)。所以覺得(治理代幣FDV)/(發行穩定幣數量)會是一個比較有效的對去中心化穩定幣協議的估值方法。衍生品綜合類由於樣本不夠就未納入討論。

在平均了所有觀測區間的估值發行比後,也得到了一些有趣的發現,首先是超額抵押穩定幣的分類中,利用了生息資產作為抵押物(即資本利用率更高)的協議獲得了更高的估值。第二個發現是分類之間的估值分化,其中的估值排序是正常超額抵押協議 < 支持生息超額抵押協議

部分抵押協議 < 生態類。綜合之前的穩定性、資本利用率、以及盈利能力的討論,可以認為似乎市場在估值去中心化穩定幣協議的時候可能對資本利用的考慮的權重最大。

本文不構成任何投資建議