AutoFarm的Mars CAKE池試算(上)

前言

前幾天,AutoFarm上面出了一個新的CAKE Vault,APY 12100%,來自Mars Ecosystem農場。

我之前就對Mars生態有印象,知道Mars有通過三個審計,做了一些基本研究後,就壓一些CAKE進去了。

由於Mars有所謂的vesting機制,AutoFarm的資訊又寫的不清不楚的,許多投資人進場後感到疑惑。

這篇主要使用現有揭露的資訊(我自己去Mars和AF的tg詢問的結果),製作CAKE池的試算,提供給投資人一些事實作為參考。

AutoFarm農場

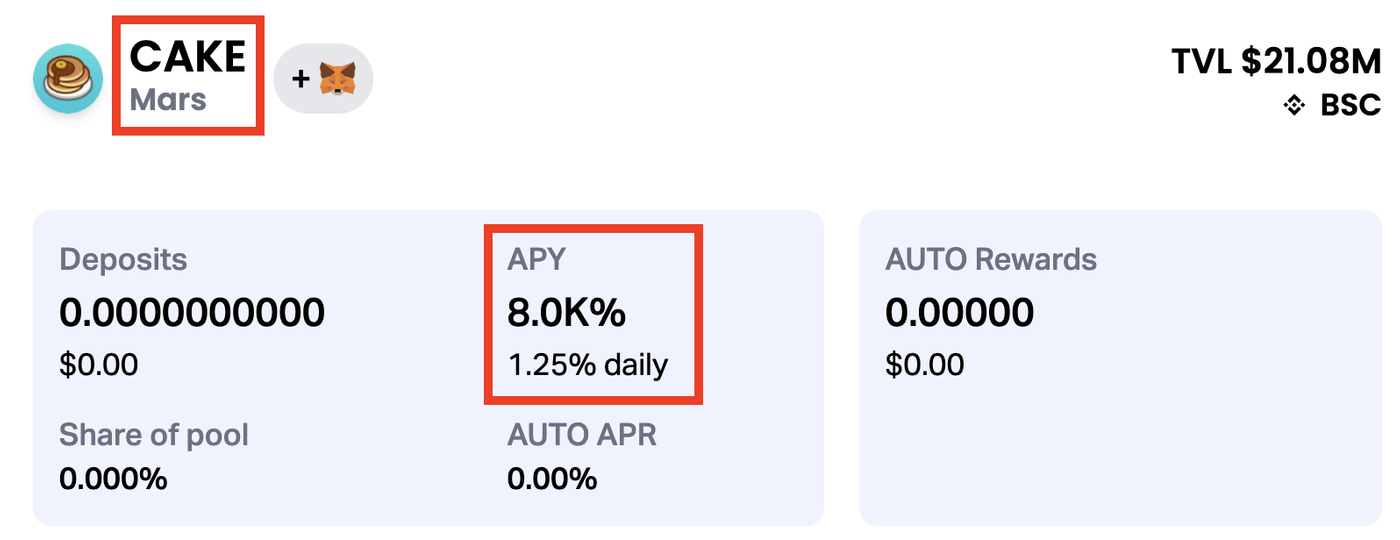

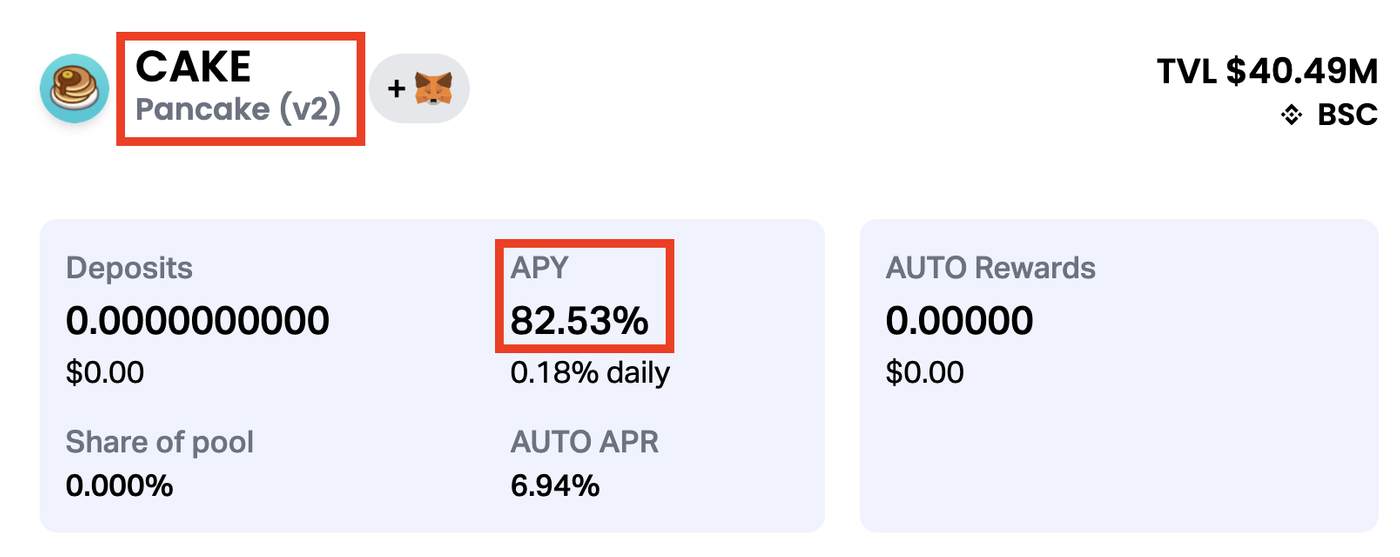

我們可以看到來自Mars的CAKE池,APY現在約8,000%左右振盪,而來自Pancake農場的APY約在82%,兩者相差甚大,然而Vesting機制會讓實際收取到的利息與想像相差甚大。

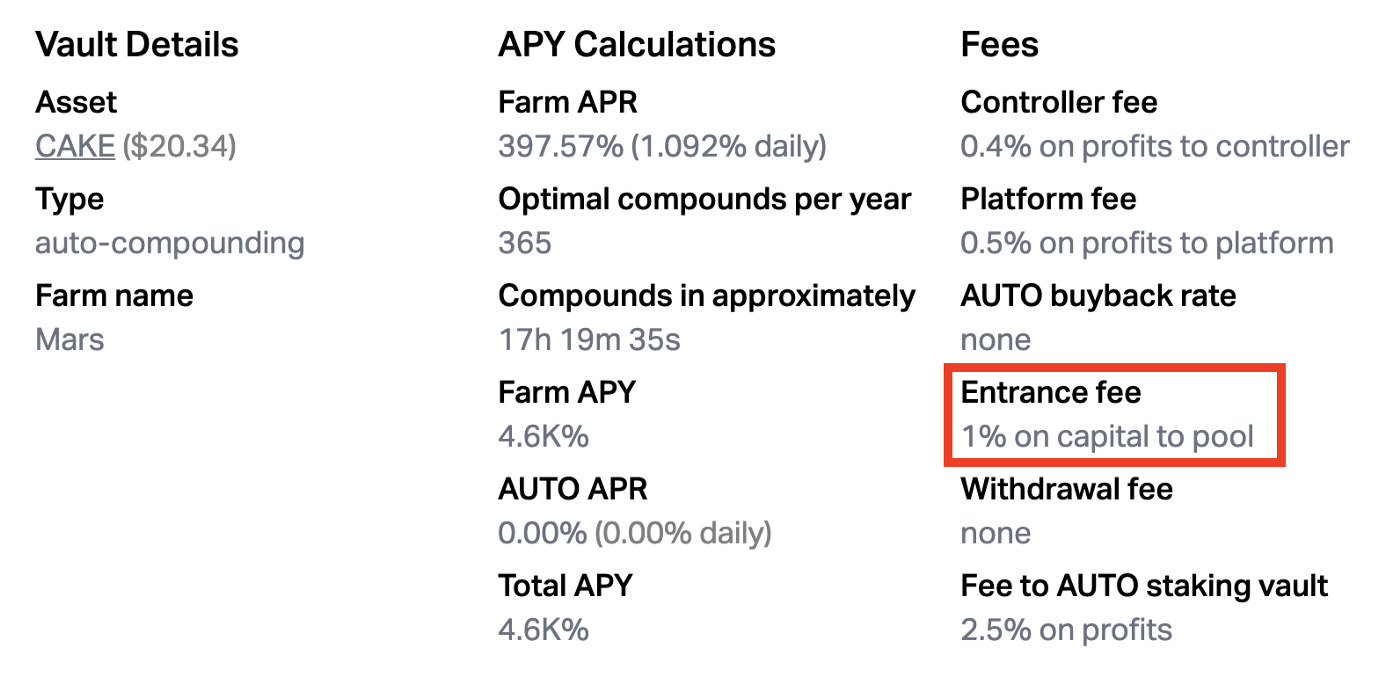

圖三是Vault Details,而兩個Vault最大的差異就是:

- Entrance Fee — Mars的Entrance Fee是Pancake的十倍以上。

造成這一點差異的原因,就是Mars的Vesting機制。

AutoFarm 的Mars CAKE池細節

來自Mars的問題

- Mars沒有Stake-CAKE-Earn-CAKE的一池:Mars只有存CAKE幣挖XMS幣的池,所以AF實際上是將收取到的XMS在市場上換成CAKE再進行複投。

- Vesting 機制:當天的利息(daily interest)只能提出1/60,剩下的利息會在每三天進行線性解鎖。如:第一天產生了60顆蛋糕的利息,但你只能提出1顆(1/60);三天過後,可以再解鎖一顆(1/60)供提出;再三天過後,可以再解鎖一顆(1/60)供提出,以此類推,總共要經過整整180天才能將一天產生的利息全部提領出來。

來自AutoFarm的問題

- 提早提出:既然Mars有Vesting機制,如果在AutoFarm裡面自動複投,未滿180天,就提早提出,剩下被鎖住的利息該怎麼計算?答案是那些上鎖的利息完全收取不到。事實上,不管你在第幾天提出,永遠會有上鎖的利息完全收取不到。

- 高額Entrance:為了彌補提早提出的損失,AutoFarm讓該池有1%的高額入場費,聲稱用此1%入場費彌補投資人,但沒有說是如何分配。有可能越早進場的人有先行者優勢,能在有高額補償的狀況下進行挖礦,越晚進場的人,就變成礦給先行者挖。

小結

我們先來小結一下,會影響投資人投資報酬率的幾個變數:

- XMS價格

- CAKE價格

- 日報酬率

- 第幾天離場

CAKE試算模型

我先說結論:可以投資,但中長期效果比較好。

設定

在此附上我做的csv檔案(有空補上py檔)。為了簡化問題,我們將XMS兌CAKE的價格固定、日報酬率固定,在其他條件不變的狀況下,探討第幾天離場會比較適合,報酬率會長怎樣。

我們將入場的CAKE設定在100顆,利於後續檢視報酬率,由於XMS兌CAKE的比率固定,所有單位都換成CAKE,利於後續計算。

符號解釋:

p:本利合。

it:第t天產生的利息。

itr:第t天收到當天產生的利息。

itl:第t天產生的上鎖利息。

tli:總上鎖利息。

cut:份額利息(1/60)。

trl:第t天收到先前上鎖,但在第t天解鎖的利息。

比較

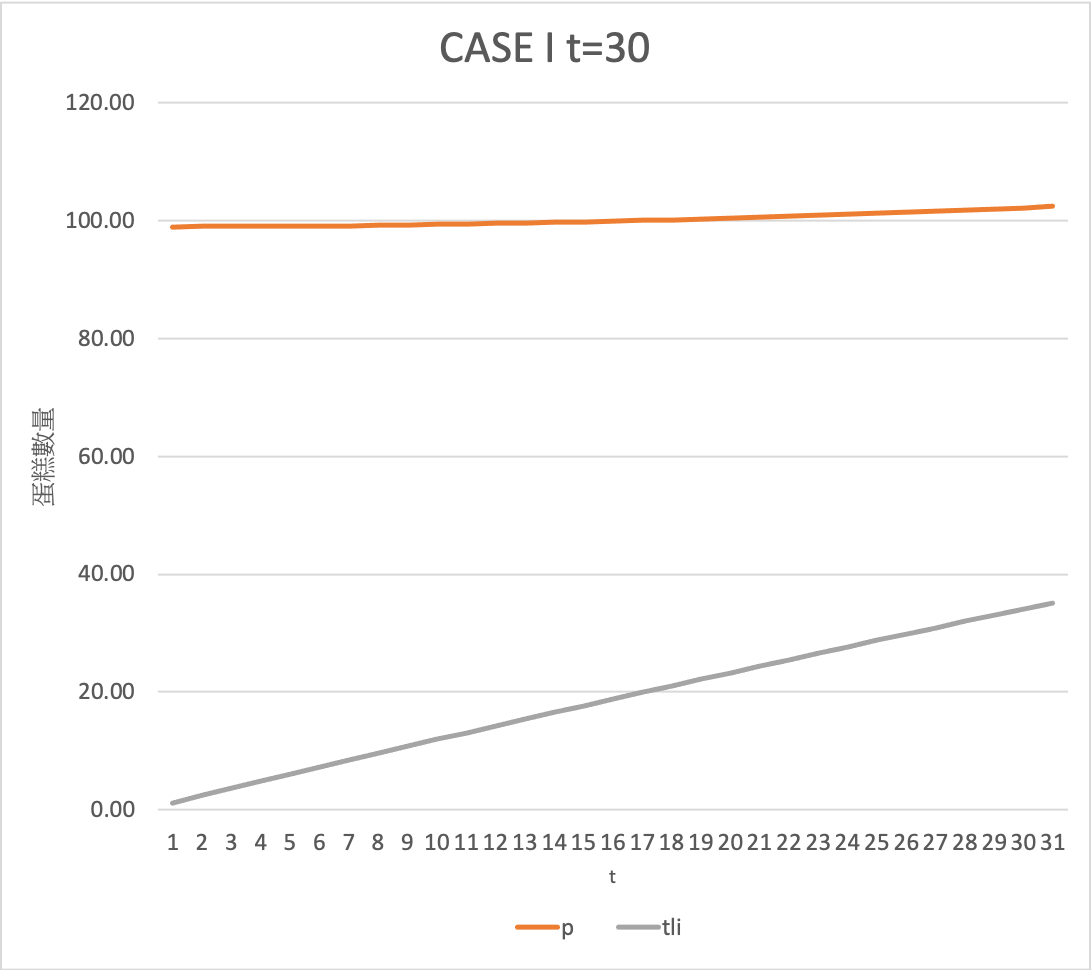

CASE I = 將投資期限限縮在30天,日報酬率固定在1.25%。

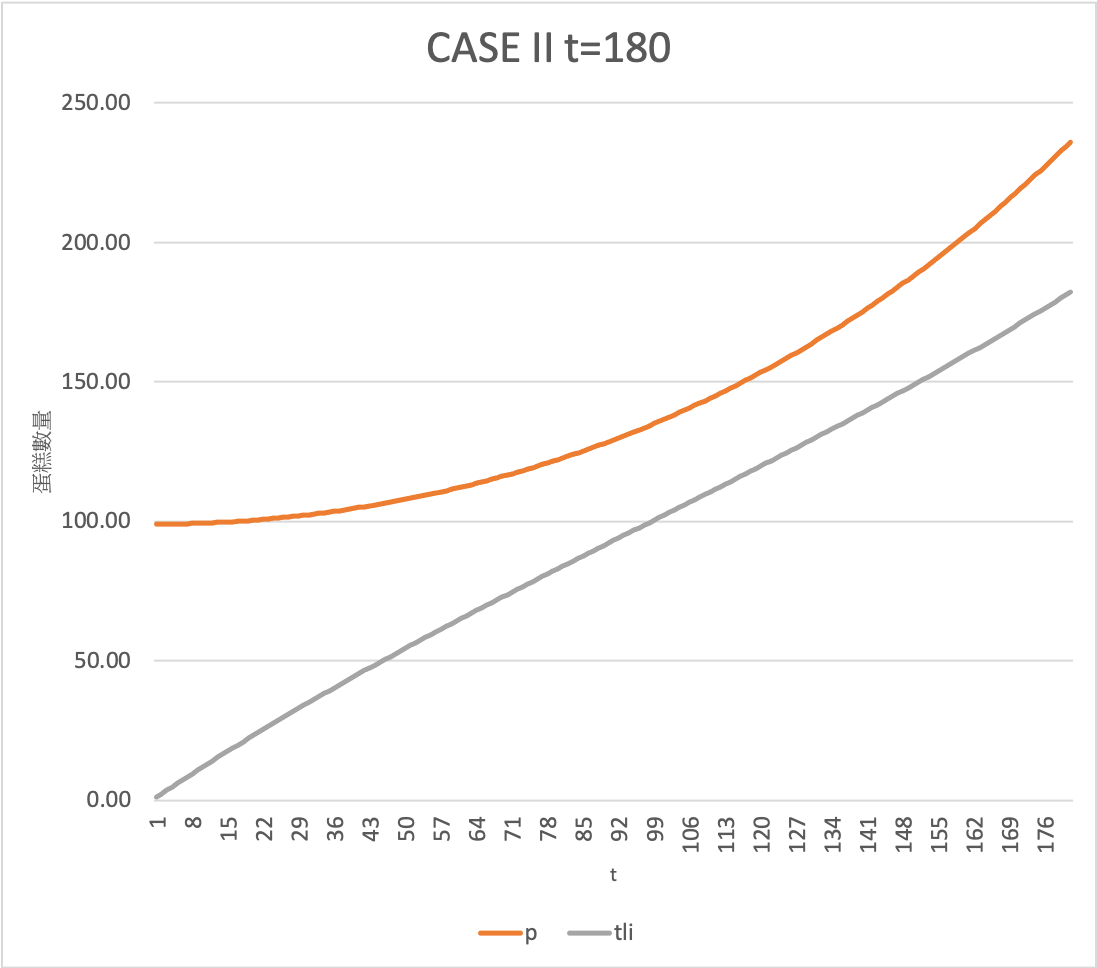

CASE II = 將投資期限拉長到180天,日報酬率固定在1.25%。

圖上有兩條線,描述投資人感興趣的事情:

- 本利合:能提走的本利合。

- 總上鎖利息:提早提出所收取不到的利息。

我們製作兩張不同投資期限的圖,一張代表短期投資(CASE I 30天),一張代表中期投資(CASE II 180天)。

在短期投資的圖中,本利合成長的速度緩慢,而總上鎖利息成長速度則相對快多了。(用切線斜率做比較)

而在中期投資的圖中,本利合曲線呈現上彎曲線,代表切線斜率越來越大。

在第141天時,本金的切線斜率開始超過總上鎖利息的切線斜率。

CASE II第180天,本利合來到236.13顆蛋糕,報酬率為136.13%,僅僅半年就已經超過在Pancake的蛋糕複投池一年的報酬率,所以這個池在理想條件下是可以進行投入的。

檢討

現實世界並不如模型假設的完美,XMS兌CAKE的價格不可能是固定的,投資報酬率會嚴重的被XMS的未來價格影響。

因為XMS被延遲到後期支付,若支付時XMS的價格下跌,能兌換的CAKE數量會不如預期,報酬率也就會不如預期。

Q:我們能預測未來XMS的價格嗎?

若能對XMS未來的價格有進一步的掌握,也就能知道現有的報酬率上下行風險在那裡。要對XMS的價格進行預測,就要先去看他的白皮書,搞清楚他的代幣經濟模型,以下是我的看法:

- 供給被Vesting機制抑制:Mars首創了Vesting機制,這個作法其實蠻聰明的,讓Defi玩家沒有辦法像以前立刻挖提賣,將沒有價值的幣迅速換成有價值的幣。市場上的供給數量被抑制住,也就更容易使得價格上漲,吸引更多Defi玩家進入。這個機制更容易讓泡泡越吹越大。

- 需求:現在對於XMS的需求幾乎就是在一池中挖有價值的幣(CAKE、BNB、BTCB、ETH 按鎖倉量排),那些在tg群組說要長期投資的人,其實根本是想要長期投機。這個現象要看10月底的USDM發行後,看會不會有什麼改變,我自己是不看好。

- 過審計代表代碼風險降低,不代表代幣經濟模型成功:我知道要對代碼進行審計,要花一筆錢,有些人在群組會說這個協議是經過三個審計單位的代碼審計,一定沒有問題。實際上,過審計並不代表代幣經濟模型是成功的,成功與否要看後續的發展。

再來,我們並不知道AutoFarm是怎麼處置1%入場費用,如果之後沒有資金再進來,那又有其他機制能保障使用者嗎?

結論

總而言之,AutoFarm的代碼目前是沒有公開的,沒有人清楚知道他如何在Mars協議中運用使用者的資產,就算公開我也看不懂哈哈哈。

我們基於現有公開的資訊,製作出來的模型顯示,中長期投資是可行的。

若AutoFarm每天都將XMS兌換成CAKE,實際上也能減少投資人的風險,於是在幾經衡量下,我選擇在這裡佈下一些部位。