市場如何操控你的資產?三大心法讓你進出市場無往不利

人為介入的影響力

五月份最沸沸揚揚的事件之一,可能是伊隆.馬斯克(Elon Musk)造成的比特幣震盪,從他用公司名義收購鉅額比特幣開始,到特斯拉接受比特幣付款,比特幣的價值爆增 150%,然而短短 52 天後,馬克思卻以環保問題為由停止接受比特幣付款,並接連拋出利空消息,讓比特幣價格爆跌了 50%,回到二月份馬斯克干預市場之前的價格。

除了剛剛提到的馬氏炒幣操作之外,歷史紀錄中還有許多始於人為操作的事件, 比如1907年美國尼克伯克危機以及1973年石油危機,這些例子的共同特徵在於只需要少數人就能夠影響市場走向,在種情況使投資環境很容易造成不公平現象。

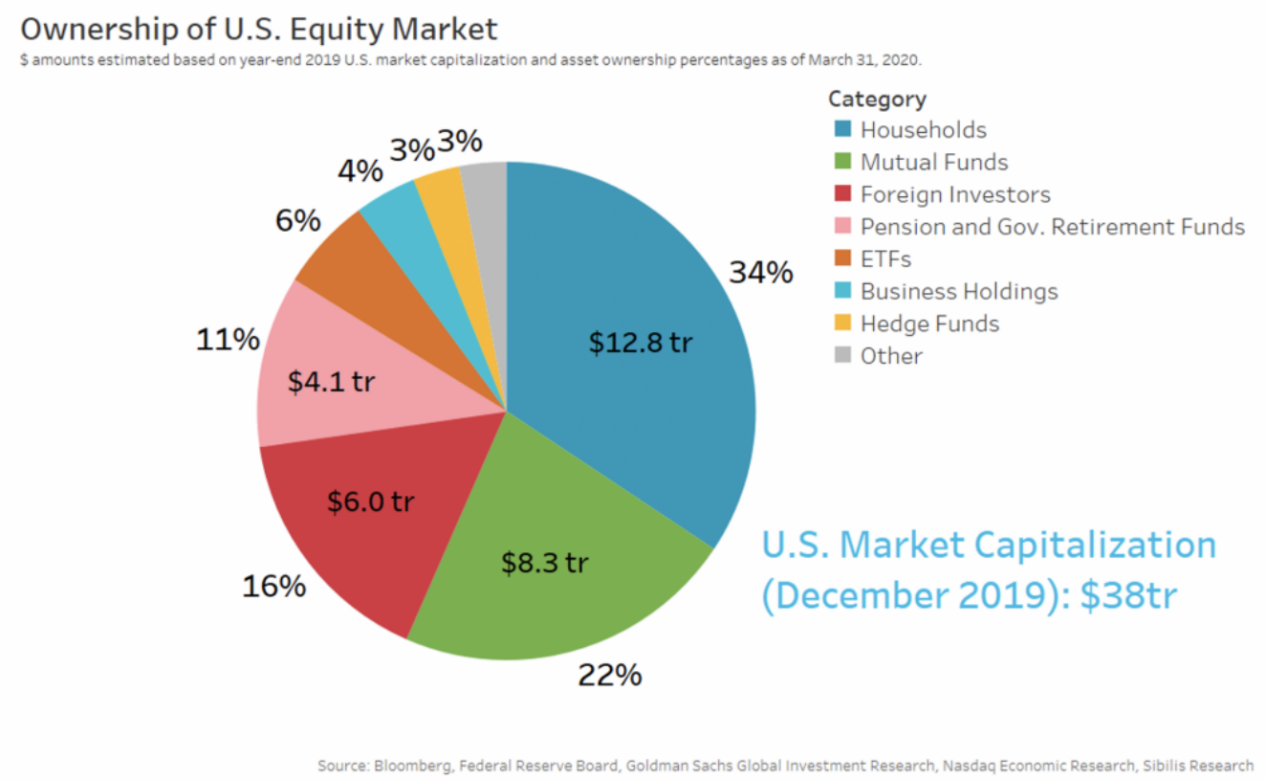

當市場越大,自由度越高時,極權方就較不容易單方面的操縱市場走向。美國股市是全球最大的股票交易市場,除了有專業機構參與其中外,散戶的活躍度也相當高,也曾上演小蝦米扳倒大鯨魚的事件,造成股市轟動。今年一月份 GME 的聖戰正是美國鄉民們對券商過度開出放空槓桿的反擊,鄉民們在網路號召眾人一同支持 GME,使 GME 股價一路從 39.36 美元飆升至 347.51 美元,成功迫使證券商停止不公正的放空操作。

除了國際股市之外,房地產同樣是各國投資人爭相進入的投資領域,有人喜愛投資在發展潛力更高的地區,有人則偏愛安全穩定的國際城市,這些選項的背後受到政治、策略的影響的程度也大不相同。積極吸引外地資金進來發展建設的地區,在預期心理的影響之下,政府劃入預定地的地段會提前三到五年開始出現資本化效果,然而這些建設通常需要仰賴外資的協助,一旦外資撤離或談判破局,就容易出現資金缺口而被迫終止,舉個例子,馬來西亞與中國的一代一路計畫在 2017 年啟動,卻在隔年因負債問題喊停,雖然目前該計畫已經重新啟動,但在停滯的一年期間,眾多的投資者卻早已無法承擔風險而認賠出場。

用正確的價格入場

在你真正的投入資金之前都還不算踏入市場,但事前的風險評估顯然是極其重要的。在一般的情況下,當某件物品價格上升時,大家應該會變的比較不喜歡;然而在投資環境裡面,價格越是上漲,投資人越會被吸引入場,並且會因為輕鬆獲利而感到興奮,於是乎,風險意識開始下降,越來越少考量到買入價格是否合理,因為他們確信一定有人願意花更多的錢接手。事實上是,當最後一個買家進場後,市場的需求再也無法支撐過高的價格,來不及出場的人都必須要承擔最後的結果。

在亞洲地區,投資房地產的行為容易被視為炒房,一群人透過短期頻繁的交易讓房地產投資能獲得最大的利潤組合,直到他們都退出市場而結束,由最後的冤大頭承受溢價風險。會產生這樣問題的原因在於「資訊不對稱」,即便是好的產品,當你在錯誤的價格買入時,同樣無法擁有獲利。要做一筆房地產投資,市場的透明度會是首要需要評估的事情,以英國為例,你可以查到每一個房子過往所有的交易紀錄,同一條街上哪個房子在哪一年用哪個價格出售,所有資訊羅列的一清二楚,只要潛在買家願意花上心思調查,就能夠避開過高的價格陷阱。

獲利方程式

如果世界什麼都沒有發生,均貧均富,所有投資者都保持著理性,那麼就沒辦法產生獲利的機會,我們之所以能夠獲利,正是因為世界上有各種事情不斷變化與發生,而且是往好的方向前進。然而,投資人往往是感性大於理性的,當巨大的利益誘惑擺在前時,我們很難抗拒它。

有人認為為了獲得更高的報酬,就應該要承擔更高的風險,但風險越高,報酬的不確定性越大,高風險如果能保證獲利,就不能被稱之為高風險了。時間可以分攤我們的風險,創造更高的獲利,我們應該追逐長期報酬,而非短期獲利。

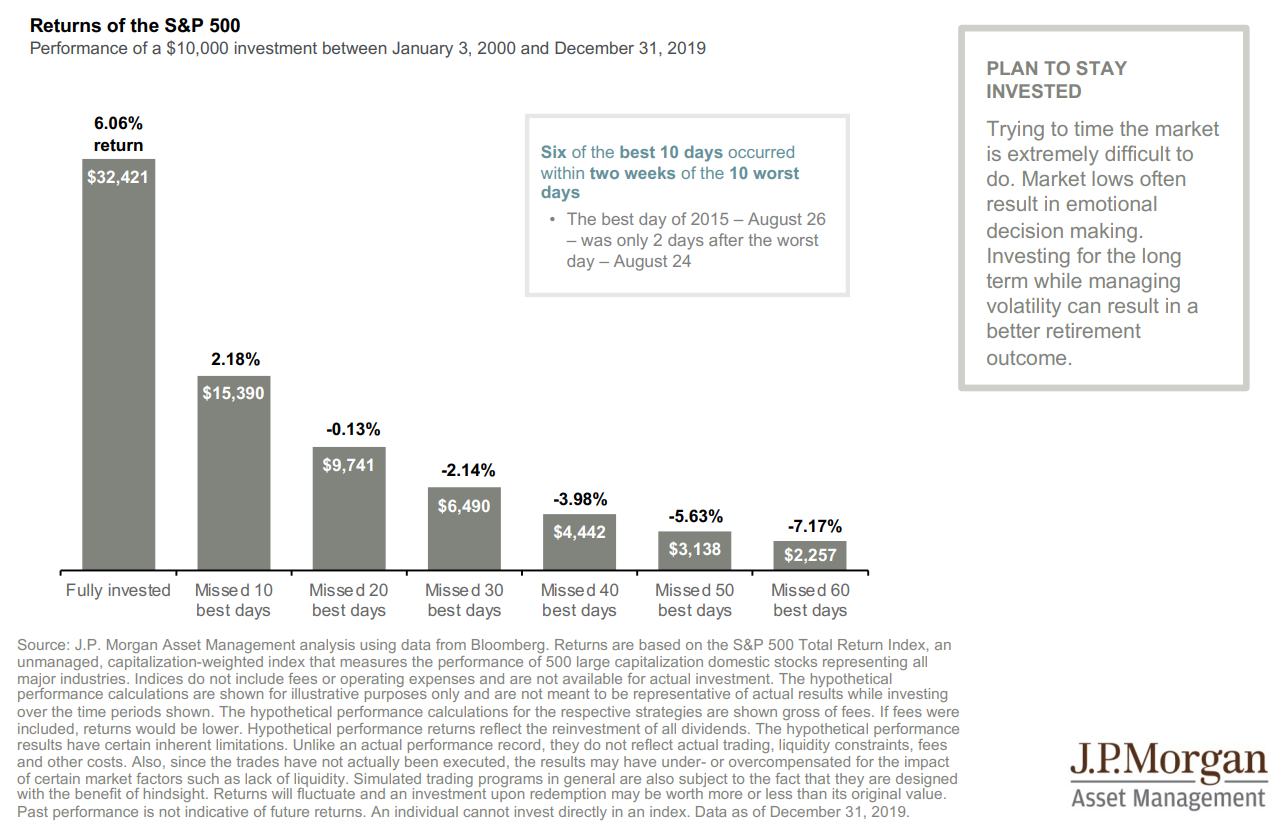

根據 JP Morgan 發出的長期投資指南,在長達二十年的投資期間,只要你錯過了 10 天市場最好的日子,你的獲利就會從 6.6% 掉到 2.18%,但長期持有讓你不會錯過任何一次的機會,只要你在好的市場中用正確的價格進場,這個法則就適用在任何的商品上面。

景氣不好的時候該怎麼辦

當經濟蕭條的時候,人們傾向將資金轉往實質商品上面,房地產、黃金、白銀是資金避險的首選,因為這些有價物皆有實體,不容易被損壞,且大家都肯定它們的價值,其中房地產除了可以降低風險外,更能夠保護獲利,是資產家們的最愛,下面列舉四項優勢:

第一,需求高,每個人都有需要

根據馬斯洛的基本需求理論,當滿足的底層的需求之後,我們才會追群更高的層次,包含自我成長、名利、成就等等。生存問題是首要必須追求的,人生中的每個計劃從讀書、工作、成家、旅遊、養老,所有事情的第一步就是先找到地方住,房地產投資正是用來滿足這樣需求。

第二,地段稀缺姓,同一塊土地能利用的空間都是有限度的

大家都想住在資源多、便利、環境好、學區佳的地方,但房屋供給量是固定的,綠地公園和好學校就這麼多,除非有人割愛,否則沒有了就是沒有了。此外,在這些黃金地段中,你不需要做任何事情,只要周邊環境繼續發展,城市的成長就會帶動你的資產升值。

第三,房地產具有抗通膨能力

通貨膨脹是非常可怕的,假設每年通膨有 3%,只要 20 年的時間,你手中的現金價值立刻砍半。有鑑於房價的成長長期高於通貨膨脹,房地產是一項更為安全的投資,尤其是當其他的投資選擇不那麼具有吸引力時,比如超低利率、公司利潤較低的情況,更能凸顯房地產的優勢。

第四,雙重獲利保險

除了房價之外,租金是房子每個月能創造出來的現金流,當經濟穩定時,房價的漲幅令人可期;但當經濟蕭條的時候,房價的成長可能受限,但租金仍然會為你創造固定收入。舉例來說,今年開始全球受到疫情影響,許多人被迫失去工作,然而即便沒有收入,租客還是要支付房租;商店則失去來客人潮,甚至被迫停業,但店舖租金依舊需要準時繳納。

房地產難道都不會跌價甚至泡沫化嗎?

回顧歷史,房地產並非一直都持續向上攀升的,它同樣會經歷各種波動,世界各國也都有價格暴跌的事件存在,只是和其他的商品相比,房地產的循環週期更長,大約十八年歷經一次,使它的穩定性更高,對於房地產週期有興趣的讀者們可以閱讀《十分鐘帶你了解英國房地產週期》。

結語

總結來看,房地產或許不是能夠立即獲取高報酬的最佳產品,但在眾多的投資產品中是一項更為安全的選擇。在最壞的情況下,你的基金、股票都有可能在一夕之間成為一張沒有價值的廢紙,但房地產,只要挑對國家,選對地點,買對價格,縱使房價崩盤,你仍然保有這塊土地與房子,只要實物還在就不用擔心,歷史告訴我們,只要五年,房價就能再次超越過去的價格。

Reference:

Who is Trading on U.S. Markets?

Principles for successful long-term investing