蘋果AI市場的護城河有多深?現在入場還能獲利嗎?

摘要

近期的生成型人工智能( genAI )熱潮可能會撼動現有的企業技術層級,但蘋果應該能安然無恙。

蘋果的業務不會直接受到 ChatGPT 這類知識按需應用程序的影響。

憑藉其強大的市場地位、用戶堆棧優勢和服務分發能力,蘋果能夠保持穩固,這使其成爲一個有吸引力的投資機會。

目前以合理的價格進行交易,我們認爲蘋果值得“買入”。

蘋果 (NASDAQ: AAPL) 在短時間內取得了顯著進展。我們在去年六月首次報道蘋果時,由於對公司高估值和增長前景的擔憂,我們將其評級爲“賣出”。

去年秋天,當該股未能突破更高的價格時,我們重申了這一觀點。

雖然此期間該股並未顯著下跌,但蘋果股價表現遠低於市場,僅上漲 0.7%,而標準普爾指數的表現超過 20%。然而,隨着 ChatGPT 和生成型人工智能( genAI )對市場的影響逐漸顯現,如今我們開始以不同的眼光看待這隻股票。

在我們看來,現在的蘋果不再是一個落後的傳統科技公司,而是一個擁有強大護城河、能夠相對免疫於新 AI 工具和應用干擾的公司。此外,隨着服務業務的持續增長和 iPhone 16 可能帶來的升級週期改善,我們認爲該股在未來幾個月和幾個季度內有望走高。

今天,我們將深入探討 AAPL 穩固的商業模式、公司有吸引力的估值,以及爲什麼這隻股票是那些希望消除 AI 干擾風險的投資者的首選。

聽起來不錯?讓我們開始吧。

有何變化

自 2022 年 11 月 ChatGPT 推出以來,科技界在某些方面發生了根本性的變化。

各行各業的公司開始尋找生成型人工智能( genAI )的應用案例以提升業務運營,許多大型科技公司,包括 Google (GOOGL)、 Meta (META)、 Amazon (AMZN) 和 Microsoft (MSFT),都將近期重點轉向爲下一代 AI 應用和開發者獲取計算資源。

這一淘金熱推動了 Nvidia (NVDA) 的市值突破數萬億美元,並改變了公衆對現代時代內容、媒體以及應用和體驗技術能力的預期。

在這個話題上幾乎保持沉默的一家公司是蘋果。

儘管蘋果的一些產品,如 Siri,可能會受 AI 領域變化的影響,但公司的業務並不會直接受到像 ChatGPT 這樣的知識按需應用程序的影響。 AAPL 的硬件需求依然強勁,公司無與倫比的物理網絡意味着其高端服務和內容產品不太會受到這些變化的影響。

換句話說,誰將在生成型人工智能( genAI )的機會中勝出,目前仍不明朗。然而,我們敢肯定,即使十年後,用戶仍然會通過 蘋果 的硬件和設備來訪問這些應用。這種穩定性代表了一個非常有吸引力的機會。

蘋果的財務狀況

如你所知, 蘋果的主要業務是設計和銷售個人計算設備,包括 iPhone、 iPad、 Mac、 Apple TV、 Apple Watch,以及最近的 Vision Pro。這些設備涵蓋了人類體驗與技術之間的所有接觸點,無論是日常便利( iPhone)、放鬆娛樂( Apple TV)、鍛鍊和活動( Apple Watch)還是生產力( Mac、 Vision Pro)。

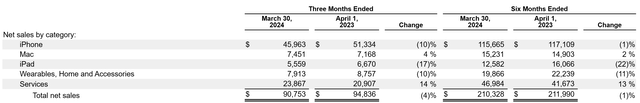

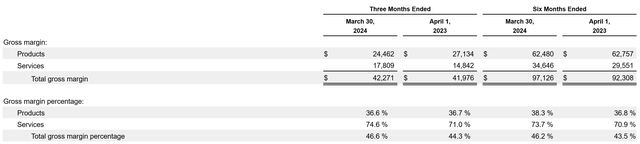

蘋果在這個硬件生態系統之上建立了一個次級服務業務,提供應用市場、金融服務、內容產品、生產力應用等。硬件業務規模大,但增長緩慢且利潤率較低。相比之下,服務業務增長迅速且利潤率較高:

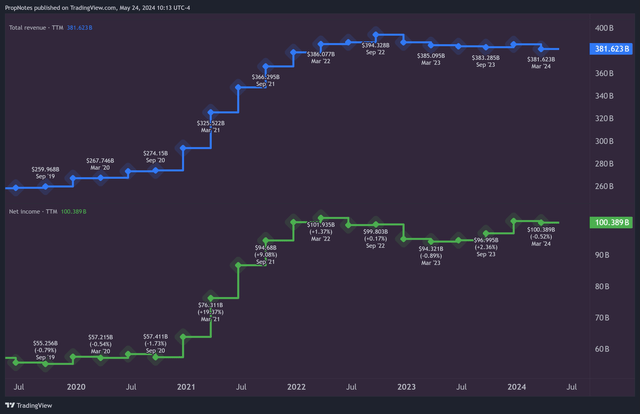

這種綜合形象導致了相對較高的利潤率和適度的增長:

近年來,增長確實有所放緩,主要是由於 iPhone 的升級週期緩慢。最近的 iPhone 更新變化不大,但許多人預計今年的更新將更具實質性,包括更長的電池壽命、對空間視頻的支持、更薄的邊框、更好的顯示屏等。

在我們看來,這應該足以說服許多擁有 iPhone 10、11、12 或 13 的用戶升級到 iPhone 16。

此外,隨着應用計算需求的增加,較新的硬件將能夠更好地運行這些應用,這也將推動升級需求。

因此,鑑於 iPhone 16 的潛在表現和服務業務的持續有機增長,我們相信中期內收入和淨收入將繼續上升。

蘋果的市場地位穩固

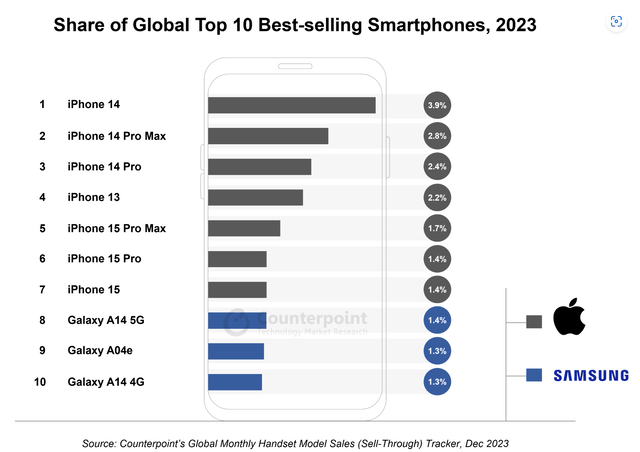

在競爭方面,我們看好蘋果市場地位的幾個關鍵原因:1.) 用戶體驗優勢如前所述,蘋果的產品在用戶體驗中佔據中心位置,這是一個巨大的內在優勢,並且將持續存在。在手機和計算機領域,儘管有 Acer 和 Samsung 等競爭對手, iPhone 和 Mac 的地位仍然非常穩固:

在空間計算領域, Meta 是唯一的競爭對手。儘管預計 2024 年 Meta Quest 3 的銷量將是 Vision Pro 的三倍,但 Vision Pro 的價格是其 7 倍,因此 AAPL 在這一類別中具有收入優勢。

無論在哪個領域,蘋果在消費者硬件方面都有強大的地位。展望未來,這一點尤其重要——用戶體驗堆棧。

在生成型人工智能( genAI )領域的競爭中,誰會成爲最終的贏家仍然不確定。也許 GOOG 的龐大搜索業務會受到衝擊,也許 MSFT 對 OpenAI 的投資不會取得預期效果。

在快速變化的技術環境中,大型和巨型科技公司專注於應用和服務的收入前景如何,仍然難以預測。

然而,我們認爲,無論數字領域如何變化,用戶仍然會通過蘋果設備來使用這些服務。

AMZN、 GOOG 等公司在下棋,而蘋果是棋盤。

目前,這種堆棧優勢最明顯地體現在 GOOG 每年支付給蘋果 超過 200 億美元,以成爲 Safari 瀏覽器的默認搜索引擎。展望未來,我們預計蘋果 將進一步利用這一優勢。至少,我們認爲他們在 AI 方面不會因爲處於被動地位而遭受實質性損失。

2.) 服務防護

蘋果高利潤、高增長的服務部門不太可能受到最近生成型人工智能( genAI )進展的影響。

蘋果的內容套件,包括 Apple TV+、 Apple Music、 Apple News+ 等應用,具有顯著的分發優勢,能夠防止市場競爭。 AAPL 在這裏採用內容爲主的策略非常明智,因爲公司並不直接參與知識或功能應用的競爭,只進行內容創建和策劃:

此外,蘋果的金融服務部門,包括 Apple Card 和 Apple BNPL,也不太可能受到生成型人工智能( genAI )的干擾。

最後,蘋果還處於有利地位,可以從通過蘋果應用商店貨幣化的新 AI 市場參與者中獲取利潤。

隨着新市場參與者希望擴大他們的應用並將其推向更廣泛的受衆,蘋果的 App Store 仍然是他們實現這一目標的最佳途徑之一。憑藉蘋果的貨幣化模式,他們可以從這種覆蓋範圍中獲益。隨着 AI 應用的貨幣化和擴展,這可能會進一步促進服務收入的增長。

這些網絡優勢意味着蘋果的服務部門由於其分發和頂端渠道槓桿作用而非常穩固。

3.)Vision Pro

最後,蘋果最近推出的 Vision Pro 表明公司仍在關注計算的未來。

隨着手機、平板電腦、筆記本電腦、臺式機、手錶和耳機市場的飽和,蘋果在 XR(混合現實)這一新領域的進展令人興奮。

雖然新設備對蘋果的中長期消費者計算硬件目標和市場存在至關重要,但更重要的是,它表明公司希望繼續在科技行業中處於領先地位。 Vision Pro 系列不僅會在可預見的未來將蘋果保持在消費者硬件的前沿,而且還表明公司在最重要的領域持續創新。

強大的硬件存在對於前述網絡優勢和服務部門的盈利能力至關重要,這就是爲什麼蘋果在這一方面的持續創新令人鼓舞的原因。

蘋果的估值

那麼,蘋果的價值如何呢?如果這隻股票價格過高,那麼所有這些優勢都將無關緊要。

幸運的是,我們認爲公司的估值是合理的。

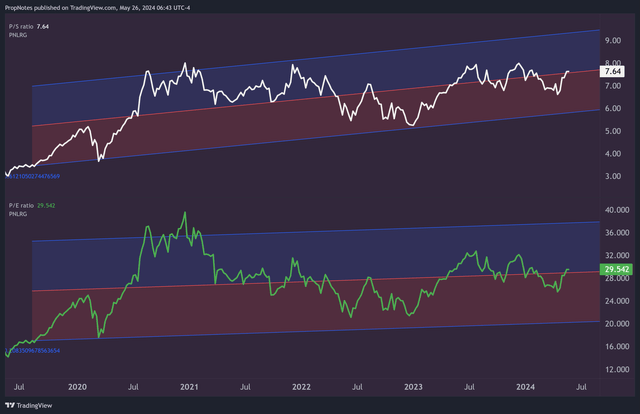

目前蘋果的交易價格爲 7.6 倍的銷售倍數和 29 倍的市盈率,這家公司絕不能算“便宜”,尤其是與標準普爾 500 指數相比:

然而,從歷史角度來看,這隻股票似乎處於某種“中間點”位置,接近五年線性迴歸趨勢點。

處於中間位置,雖然這不是一個很好的買入價格,但也遠未達到被高估的程度,離標準偏差帶的頂部還有很大距離,你可以用新型多資產交易錢包 BiyaPay,直接入金U換成美元,無需離岸賬戶直接在平臺投資蘋果進行獲利;也可以在BiyaPay綁定嘉信理財的離岸賬戶,將美元提現到嘉信進行投資,到賬速度快,還無限額,幫你避免一些出入金的麻煩。

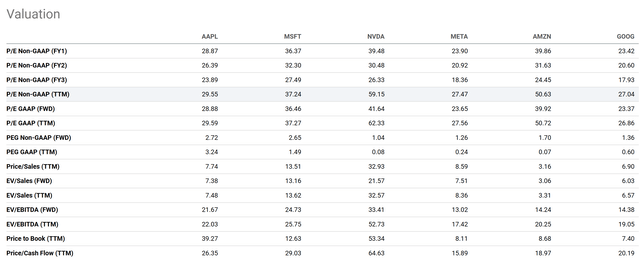

此外,放在當今其他大型科技公司中來看,蘋果的估值顯得適中,在大多數收益和銷售倍數上處於中低端:

這無疑是因爲蘋果的預期增長水平較低,但考慮到其盈利的持久性,這是一個我們願意支付的價格。

總體而言,雖然蘋果在名義上看起來有些昂貴,但與歷史倍數和同行估值相比,目前這隻股票的價格實際上是合理的。

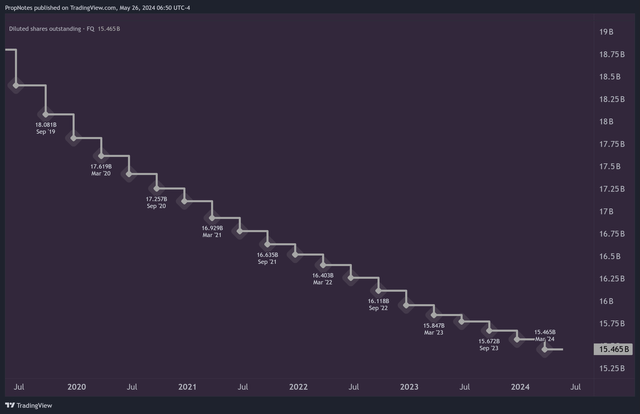

此外,考慮到額外的 1100 億美元回購分配,這對股票的需求和供應方面都是一個強有力的價值主張。

風險

儘管蘋果的市場地位相對穩固,但投資蘋果仍存在一些風險。

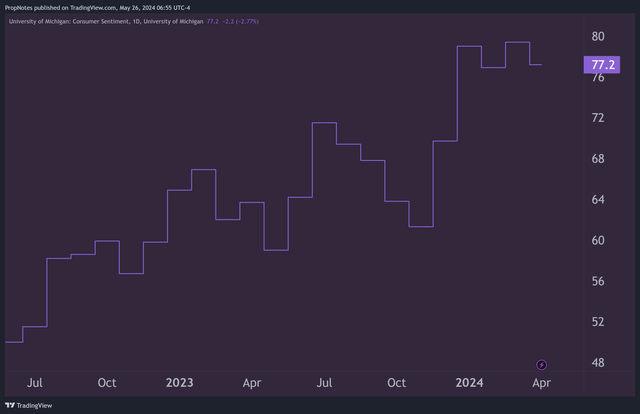

首先,蘋果可能會繼續在 iPhone 和其他硬件銷售增長方面表現低迷,這可能導致盈利能力低於預期。我們認爲,由於去年消費者信心的提升,這種風險有所減輕,可能會促進個人設備支出:

然而,這仍然是一個需要注意的風險。

蘋果的收入增長也面臨宏觀經濟因素的風險,這些因素廣泛影響市場上的需求和供應,包括利率。如果利率繼續上升,可能會減緩企業支出,從而減緩經濟增長,這將影響企業和個人在蘋果設備上的支出。

此外,利率還會影響市場倍數,因此如果利率上升,可能會在基本面和估值倍數方面對蘋果產生不利影響。這是一個需要注意的關鍵風險。

最後,蘋果(以及整個市場)目前可能“過於昂貴”。與歷史估值和同行相比只能說明部分問題,即使在歷史上一個合理的“買入”價格,在 2022 年科技估值下降和利率上升時也可能會經歷顯著的回撤。

由於服務業務提供了結構性更高的盈利水平,蘋果的較高估值倍數似乎會持續存在,但以接近 30 倍市盈率和適度增長前景購買蘋果,如果估值倍數重新調整降低,未來可能會出現問題。

結論

儘管存在風險,我們仍認爲蘋果是當今市場上獨一無二的投資機會。憑藉其在個人計算領域的強大地位和頂端渠道的強勁槓桿,很難看到這家公司因生成型人工智能(genAI)熱潮而失去業務。

蘋果擁有去風險化的商業模式、強勁的服務業務推動增長和利潤率以及新推出的 XR 產品,我們認爲蘋果比幾乎任何公司都更能應對不斷變化的技術格局。

因此,我們將蘋果的評級上調爲“買入”。

祝大家投資順利!

文章來源:Seeking alpha

編輯:BiyaPay 財經

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐