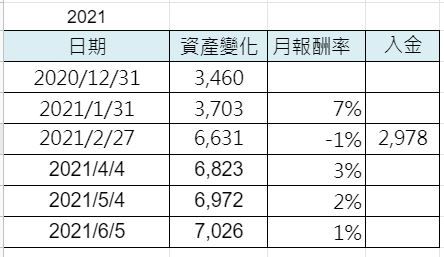

Firstrade美股資產配置2021/5月份檢驗,如何使用4%法則,達成財富自由。

五月份的Firstrade美股資產的變化頗大,原因是我在四月底時把股票轉換為債券,理由是買低賣高,因為很多的股票都在歷史高點,我覺得泡沫終究會破,只是沒人知道什麼時候到來,所以,我不想跟他賭最後一秒,於是,先行的把股換成債.

財富自由

因為自從美國十年期公債殖利率從2020/8/4 的0.51低點反轉,開始逐步上升到2021/6/4的1.56以來,TLT 美國20年公債價格就像溜滑梯似的一路從2020/8/4 的171.57下跌到2021/6/4的139.9,跌幅來到了18%,這時候再加上由於通膨預期升溫影響,四月底科技股的一波殺估值下修,是讓我起心動念把股轉債,買低賣高的最後一根稻草.

雖然五月份帳號的資產變化很大,但是報酬率還是可以勉強維持著正值,這樣的資產變化讓我感受到雖然債券價格受到殖利率的起伏而變化,但債券的特性,適時地幫我抹去了一些泡沫,守護了我的資產,而這也讓我有機會,更深一層的去思考“退休“與“財富自由”的計畫.

何謂財富自由?

我認為退休或財富自由的意義,是與你希望在一起的人,在任何時間,在任何地點,做著妳們想做的事情,不需要為了柴米油鹽而出賣自己的時間,我想這就是自由了吧!

如何擁有自由?

這是我們追逐一輩子的紅蘿蔔,如果我們矇起眼睛只管往前跑,就像一隻賽馬場上老練的良駒,不管我們跑的多起勁,花了多大的力氣,就算跑上了第一,也永遠都像是在繞圈圈般,沒有終點.但是,如果我們有計畫的做好路線圖,到哪要左轉,到哪要補給,我們依照路線走,就算是徒步逆流而行,這一步一步的腳印,終究會帶領我們來到美好的終點.

計畫自由的方法?

人說:錢有四隻腳,人有兩隻腳,人要追錢很難,但用錢來追錢卻是容易多了.當我們從新手村出發時,身無三兩銀,我們透過大量出賣時間,來賺取微薄的收入,漸漸地,身強體壯了些,懂得完成困難點的任務,去贏得更大的獎賞,等到好不容易存到了第一桶金,成家立業,小孩來報到,忽然間,世界轉了方向,為了保護家人,我們不再血氣方剛,偶而望著夕陽,看著海,卻發現自己已然白了雙鬢,才想起該給自己一點點的自由,於是,把這些年省吃儉用的錢投入股市........後來的事,你們都聽說了.

這是我們知道關於投資的日常,但如果我們能有計畫來幫助我們得到這份自由,會不會就改變了後來的事,而我們該如何計畫“退休”或“財富自由”呢?

自由誠可貴

首先,我們知道自由誠可貴,而每個人需要的自由,它的單價並不一樣,所以,我們需要明確的把數字定義下來,因為模糊並沒辦法到達終點,也不用去複製別人的價格,因為這會讓你失去執行的信心,我們應該做的是實際算出每個月的支出,抑或是規劃未來每個月的支出,就可以使用4%法則算出需要準備的金額.

比如:我們預估”自由“時每月需要的支出是5萬元,年支出是60萬元.以4%法則可以算出需要的自由準備金為1,500萬元.

600,000 ÷ 4% = 15,000,000 元

這表示你需要準備1,500萬元,每年才有機會提領60萬元,來買回自己的自由.有了計畫的目標,是不是心裡也會特別的踏實,有了總算知道目的地的放心.

4%法則

至於,何謂4%法則?

意思是指長期的資產組合年化報酬率只要大於4%以上,我們就可以每年提領4%報酬(最好是低於4%.)來當作生活費用,在沒有動用到本金的基礎之下,這筆錢就可以長長久久的以4%來支領我們的生活費用,而如何才可以在不動用到本金的情況之下支領 4%呢?

答案就是每年持續穩定的股息收入,而要有持續的股息收入就是以股東的心態,來得到每年公司所發放的股利報酬.絕非以短期的價差交易來獲取報酬.

你不信,對不對?我也不太相信.

我們來舉例:0056元大高股息ETF與TLT美國20年期國債ETF的股債資產組合,並以過去五年的平均股利來計算,如果在今天這個當下,我們決定買回我們的自由,我們準備的1,500萬準備金,是否足夠支付我們的未來生活呢?

答案是有49,138元的缺口,看起來這個計畫似乎並不完美.

魔鬼的細節

但是,你發現了一些魔鬼的細節藏匿在其中嗎?是不是只要我們修正這些小細節,就有可能讓計畫趨於完美呢!

(一)首先,這個計畫最重要的就是殖利率,如何讓殖利率大於4%,讓我們可以提領生活費用,但不用動用到本金,就是重中之重.所以,在相同股利的條件之下,如果股價成本可以再低一點,我們的殖利率是不是就可以高一點!於是,現階段的股價適不適合單筆投入,還是可以運用分批進場來平均分攤成本呢?

(二)債券的配置,看起來是拖累了整體的資產報酬率,既然如此,還有必要配置債券嗎?其實,配置債券有一部分原因,是為了心理上的穩定,因為,景氣有循環週期,一旦股市來到下行週期,勢必造成股票淨值的大幅下滑,這時候,看著虧損不斷累積的你,是否有信心持續的持有呢?還是會動搖信心,做出不必要且會讓自己後悔的事?

因此,持有債券是件可以穩定軍心,而且債券與股票負相關的特性,反而會產生正報酬,來禰補股票負報酬的心理負擔,進而有信心繼續持有資產配置組合.

(三)假設今天就以這樣的資產配置組合進行”自由“,很明顯的結果就是會產生缺口4萬多元,所以,如果不想改變資產設定的情況之下,我們可以盡量降低提領的費用(%)比例,來確保未來可以持續的提領,而不傷害到本金,再者可以增加本金的額度,把這個缺口補足.

最後,未來不在遙遠不可及,只要你計畫著你的交易,交易著你的計畫,一步一步地踏實完成,並持續的擁有計畫,如此,將沒有任何人可以輕易地剝奪走你的自由.

延伸閱讀:

1.簡單事重覆做,如何使用一條均線來避開股市災難?

2.簡單事重覆做,如何使用均線來判斷趨勢與轉折?

3.00692富邦公司治理ETF的大學基金計畫。

免責宣言:

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!