《白話金融》通貨膨脹 (Inflation) 是怎麼一回事? 跟你我有甚麼關係?

最近常在新聞或媒體上聽到通膨 (Inflation) 這個詞,而且敘述得好像很恐怖,讓你必須趕快去做點什麼要不然生活會過不下去。其實通膨一直以來都存在,也沒有那麼可怕,我接下來將盡量使用白話淺顯易懂的方式讓你瞭解通膨,如何與通膨共處:

通貨膨脹 (Inflation) 是什麼?

用主計處的說法

通貨膨脹(inflation)係指「一般物價水準在某一時期內,連續 性地以相當的幅度上漲」或是「等值的貨幣,其購買力持續 性的下滑」。因此一經濟體必須其物價具「普遍」、「持續」 與「顯著上漲」等特點,才稱為有通貨膨脹之現象

簡單的來說,不是你的錢變少了,而是因為物價上漲使得你的購買能力下降。上菜市場買菜上個月$100元可以買一斤五花肉,但這個月漲到一斤要$110,所以帶去市場的$100元只夠買 909克五花肉。主計處通膨的定義還提到需要「普遍」、「持續」與「顯著上漲」,所以不只你上市場買菜,去加油站加油,賣場買衛生紙,普遍民生物品全都持續的顯著的變貴了,以至於使用同樣金額購買的民生用品變少或需要花費更多去買之前相同的數量,這就是通貨膨脹。因為有一個「持續性」的條件,所以隨之而來的通常也會是一個連鎖效應,養豬雞牛的飼料變貴了,轉嫁給盤商⇒再轉給市場攤販⇒小吃攤便當店⇒消費者。油貴了,運輸費漲價⇒上游製造業⇒中下游⇒產品製造商⇒消費者。反正尾端的消費者就是最衰的,因為你無法再將這個漲價效應轉嫁出去。。。

通貨膨脹怎麼造成的?

不同的經濟學流派有不同的解釋定義,「貨幣主義流」相信貨幣是通膨率數值最主要的影響,「凱因斯主義流」相信貨幣、利率和產出間的相互作用才是最主要的影響,其他像奧地利經濟學派,相信通膨是中央銀行增加貨幣供給導致。說來說去都有個共同點就是跟貨幣供給有關,而貨幣的增加決策又來自國家的經濟方針,可能是為了刺激經濟,避免經濟衰退,或政治動盪等等因素。而最近十幾年來最顯著的當然就是次貸風暴以及COVID疫情後的政府量化寬鬆 (QE) 政策,說白了就是印鈔大撒錢。而且上游大撒錢的美國 (為了救市,怕金融市場出現流通性危機而造成經濟垮台崩盤),狂印鈔票後還有個影響就是導致匯率貶值,貶值的情況下對美國產品的出口相對就有利。相對的其他國家貨幣兌美金增值,那其他國家銷美國的產品就變貴不好賣了,這樣是不是乾脆大家一起卯起來印鈔票好了要貶一起貶,才不會被美國佔太多便宜。各國說好聽要救國救民印鈔,其實更可能是怕印輸其他國家吧。。

所以通膨就是不好嗎? 有分哪些種類?

上述舉例是以政府透過貨幣政策去操控經濟狀態,兩害相權取其輕,與其放任市場經濟快速崩盤,先過了這關再來處理後續 (通膨) 的問題。但通膨也是有其他種類也包含好的通膨。例如需求拉動通膨,經濟成長低失業率,大家薪水成長錢起來了願意多做消費,生產商調高一些售價消費者也可以接受。也有一種稱作結構性通膨,受薪階級希望持續提高薪資,所以老闆只好把費用轉嫁至產品成本與價格,這會另外形成惡性循環。比較差的情況則是停滯性通膨,也是最近媒體經濟學家所擔心的,涵蓋經濟成長停滯導致失業攀升外加通膨 (double whammy的概念…慘)。相較之下通貨緊縮 (簡稱『通縮』,代表物價下跌) 容易使經濟陷入全面性蕭條,所以一般來說,國家經濟決策者會試著維持適度的通膨環境,2%算是一個基準目標 (你可能有聽過美國聯準會常說2%是平均長期通膨目標)。

台灣過去的通膨數據長什麼樣?

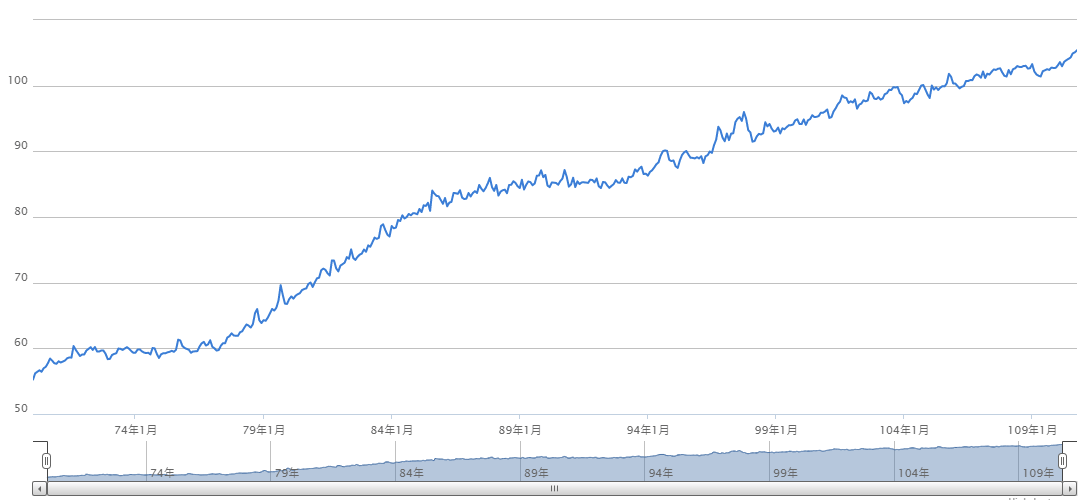

這時候我們就要帶入一些經濟數據用語,「消費者物價指數」(consumer price index, 簡稱CPI),來計算通膨率。例如去年11月的消費者物價指數 110,今年11月上升到120,那今年11月的通膨率就是 (120/110) – 1 = 9.09%。而台灣過去40年的消費者物價指數趨勢長這樣,增加了90.8%。看起來是挺嚇人的,代表所有民生消費整整貴了將近一倍 (現實的感受不只一倍…淚)。

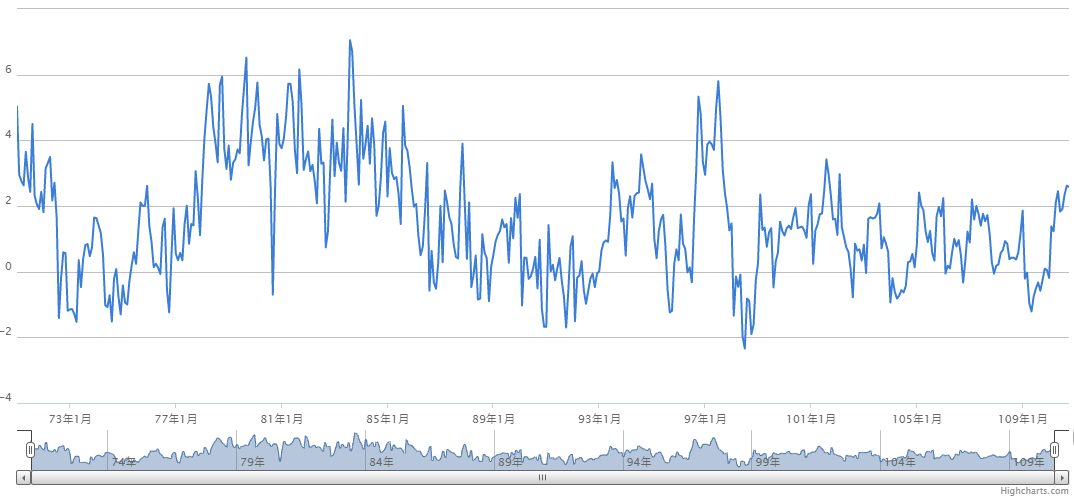

不過轉換為通膨率,也就是消費者物價指數的年增率,每年的平均值大約是2-3%的一個概念,也是有負數的時候,代表的就是通貨緊縮,物價下跌。

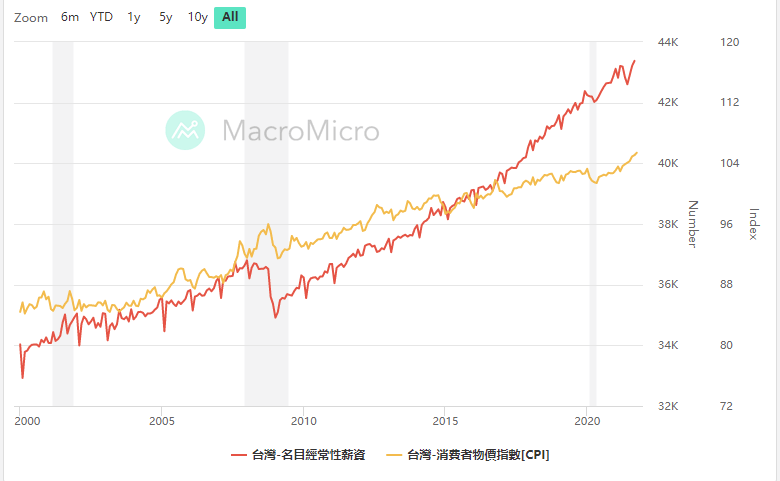

但實際上比對薪資的成長的趨勢過去10年的薪資成長(是否懷疑這數據不包含自己的薪水數據…) 是大於消費者物價指數的增長也就是通膨率。所以理論上來說,經濟成長帶動的薪資成長也會抵消掉通貨膨脹。

如何抵抗通膨?

簡單的說就是讓你資產增加幅度超過通膨(物價)增加的幅度。那資產如何增加? 其實說白了就兩條路:

- 讓自己的薪水或收入增加,如上面提到的透過薪資成長。這通常是經濟產業活絡,公司老闆賺錢了給員工調高薪水 (但大多時候資方都不是那麼慷慨的你也知道…),或是產業處於擴張讓你的工作相關類型職務變得很搶手企業願意用更高的薪資挖角。要不然就是透過開發其他副業來增加收入來源 (所以才那麼多去跑 ubereats foodpanda)。

- 另一個則是把金錢活化,投資在能夠增值的資產。比較普遍的大概就是投資股票/ETF,房地產也是熱門討論標的但進入門檻所需本金較高,黃金則是比較 old school 教科書裡的抗通膨標的商品,現在潮一點的喜歡投虛擬貨幣。其實什麼商品根本不是重點,重點在於只需要投報率高過通膨率,但是許多專家、媒體、理專會叫你要投資買商品抗通膨卻不會對你說投資也是有風險。如果經濟遇上停滯性通膨,上市公司營運無法繼續成長甚至滑落,股市還能漲得上去嗎? 房價即使不跌你也是有房屋稅地價稅賣屋有房地合一2.0要申報賺的錢要繳稅,如果有房屋貸款政府為了控制通膨升息你能不能負擔? 比特幣6萬3萬的上沖下洗你受不受的了? 這些都是你為了要做投資抵抗通膨前需要思考的問題,而不是把閒置的錢投進去就沒有煩惱了。

總結

通膨這個詞在疫情的後QE (量化寬鬆) 時代是個熱門的關鍵詞,但不同的角色都會賦予通膨不同的說法讓你去相信他:

- 美國聯準會2021-11月的會議仍舊隱諱地說目前這是一個「暫時性」通膨, 因為是暫時性,所以允- 許通膨在一段時間內超過 2%目標 (2%是平均長期通膨目標)。

- 台灣主計處說,目前國內並無通膨現象,近期物價高漲因受天候及國際能源。台經院長也說目前通膨問題因供應鏈影響生產,相信供應鏈恢復穩定,運價下跌原物料就會往下。

- 銀行理專、股票營業員、保險業務員或許也會不斷跟你說通膨會讓錢越來越薄,推薦你買基金、股票、保險。 種種的說法讓你焦慮到好像不去做點什麼或買些金融商品都不行。。。

事實上溫和適度的通膨代表的是經濟的成長,提供更多的就業機會,或許無法鄉愿的期望老闆給你加薪,但至少或許增加了跳槽挖角提升薪資的機會,創業環境也會比較好。同樣的,好通膨的投資環境是舒適的,產業獲利成長股價提升,有錢了就會想換大一點的房子,買奢侈品,相對會是好的循環。但相對的如果是惡性通膨,停滯性通膨,經濟產業下滑的情形下其實投甚麼都很容易賠錢,為了怕通膨資產縮水,結果投資也虧損不是更慘嗎?通膨了不起3-5%,投資賠錢過的老實說會是3-5%就縮手的嗎?

所以要抗通膨投資前,還是得先搞清楚目前的通膨幅度是短期或長期,幅度多大,正向通膨可以較寬心的做適當資產配置的投資。但如果是惡性通膨或是「開始」轉換為惡性通膨,就得考慮把資產轉向保守型資產 (Defensive assets),甚至是增加現金部位保留進場低接的機會也沒甚麼不對,因為相對金融市場容易震盪不安,政府也會為了不讓通膨失控而開始升息。當然找機會投資自己,提升能力增加跟雇主談調薪跳槽,或開發新的收入來源也都是很好的選項!

原文連結華爾街浪人